ETH. LARGO PLAZO! IMPORTANTE (1,000 DLLS ). 400 A 167 DLLSAMIGOS

Agrego idea para Eth si pierde los 1000 dlls

Veremos a eth en 400 hasta 165 dlls ?

Nota

Atentos a la perdida de 2,200 dlls con vela diaria o semanal

acelerara la caida a 78 fibo 1800 hasta soporte

de tridente 1500 dlls perdida de 1500 buscaremos 1000

perdida de 1000 buscaremos zona de reversión ! 400 dlls

Mantener 2200 rebote o lateralizacion antes de perderlo

Espero con las ansias las criticas jaja

espero que sea de apoyo

atte

Efrain

Bit Btokers

Ideas de la comunidad

Bitcoin: Posiciones Bajistas (por debajo de 89,813)COINBASE:BTCUSD

Saludos traders!

Aqui mi analasis para el Bitcoin:

Posiciones Bajistas (por debajo de 89,813)

-Take Profit :84,426

-Stop Loss: 90,321

-Ratio riesgo/beneficio: 1:3

Felices transacciones!

Yasser Tavarez Fernandez

El mejor trader de Santo Domingo

XAUUSD – Reacción estructural en zona claveEl oro se encuentra operando dentro de una zona de oferta previamente respetada, desde donde el precio ha generado rechazos claros y desplazamientos bajistas en el pasado. No es un nivel aleatorio, sino un área donde históricamente la presión vendedora ha sido suficiente para frenar continuaciones alcistas.

Estructuralmente, el último impulso al alza carece de continuidad, con máximos que no logran sostenerse y un comportamiento más propio de redistribución que de ruptura limpia. Esto abre la puerta a un movimiento correctivo antes de cualquier intento de seguir subiendo.

La entrada se plantea dentro de la zona, buscando asimetría y no confirmación tardía.

El objetivo se fija en un nivel intermedio relevante, donde el precio ha reaccionado previamente, priorizando consistencia y probabilidad sobre escenarios extendidos.

El 1:5 se justifica porque el contexto actual no valida una continuación directa hacia máximos. En XAUUSD es común que estas zonas generen retrocesos profundos antes de definir dirección, por lo que extender el TP implicaría asumir un escenario único y menos controlable.

Trade enfocado en estructura, zona y gestión del riesgo. Nada más, nada menos.

Framework de Análisis Semanal (Perspectiva Macro)Elemento,Configuración para esta Fase

Zona de Ventas (Supply),1.1980 — 1.2050 (Donde falló la aceptación). Buscamos rechazos en SMA 50 o VWAP.

Zona de Compras (Demand),1.1835 — 1.1780 (Mínimo semanal y zona de valor real).

Filtro de Confirmación,"Expansión de OI. Si el precio rompe un nivel y el OI sube, la tendencia ha nacido."

Gestión de Riesgo,"Reducción de exposición. En rangos de transición, el ATR suele ser errático."

ORO: Análisis de Soporte y Resistencia para la Próxima SemanaORO: Análisis de Soporte y Resistencia para la Próxima Semana

Aquí está mi último análisis de la estructura del oro.

Resistencia 1: Zona 5104-5115

Resistencia 2: Zona 5582-5600

Soporte 1: Zona 4630-4685

Soporte 2: Zona 4536-4551

Soporte 3: Zona 4340-4410

Considere estas estructuras para operar en retrocesos/rupturas.

BTC podría bajar más...BTC podría bajar más...

La perspectiva bajista para BTC fue una idea que publiqué hace 6 días.

El precio alcanzó el segundo objetivo y parece que seguirá cayendo.

Debemos ser cautelosos, ya que BTC podría recuperarse desde la zona actual.

En general, no está claro qué está haciendo BTC, dado que su perspectiva ha estado cambiando de alcista a bajista durante los últimos dos meses, siempre con pronósticos muy claros.

Actualmente, BTC tiene perspectivas claras y parece que seguirá cayendo.

Debemos ser cautelosos ante cualquier movimiento manipulado importante, como ya ocurrió con el oro y la plata.

Quien haya creado el movimiento alcista puede volver a presionarlo a la baja, como vimos el viernes.

Puede encontrar más detalles en el gráfico.

¡Gracias y buena suerte! 🍀

XAUUSD (H1) – ¿Corrección o recuperación rápida?Contexto del Mercado – El Oro Entra en una Zona de Reajuste Crítico

El oro ha caído oficialmente por debajo del nivel psicológico de 5,000$, lo que ha provocado un renovado debate:

¿Es este el inicio de una fase correctiva más profunda, o simplemente un reajuste de liquidez antes de un fuerte rebote?

El momento es crucial.

Con la especulación en torno a cambios en el liderazgo de la Fed y la dirección futura de la política monetaria, el mercado está reajustando el riesgo de manera agresiva. Esto ha inyectado una volatilidad excepcional en el oro, donde la liquidez se está redistribuyendo rápidamente en lugar de seguir una tendencia clara.

➡️ Este ya no es un mercado de tendencia de baja volatilidad — es una zona de decisión.

Estructura y Acción del Precio (H1)

La anterior estructura alcista de H1 ha fallado, confirmando una fase correctiva a corto plazo.

El precio está cotizando por debajo de la demanda anterior, que ahora actúa como oferta.

Los rebotes actuales son retrocesos técnicos, no reversos confirmados.

El impulso a la baja sigue activo hasta que el precio retome los niveles clave de estructura.

Perspectiva clave:

👉 Por debajo de 5,000$, el oro está operando en modo de reequilibrio, no en continuación de tendencia.

Zonas Técnicas Clave (H1)

Zona Principal de Oferta / Rechazo:

• 5,030 – 5,060

→ Estructura anterior + confluencia de Fibonacci

→ Área probable para que los vendedores se defiendan.

Zona de Reacción en Medio Rango:

• 4,650 – 4,700

→ Demanda a corto plazo / zona de posible rebote.

Demanda de Liquidez Profunda:

• 4,220 – 4,250

→ Zona principal de absorción de liquidez

→ Área de alta probabilidad para un rebote técnico o estructural.

Plan de Trading – Estilo MMF

Escenario 1 – Vender el Retroceso (Primario mientras esté por debajo de 5,030)

Favor de configuraciones de VENTA en rebotes hacia la oferta.

Espera patrones de rechazo / fallo.

No persigas el precio a la baja.

➡️ La tendencia se mantiene bajista-correctiva mientras esté por debajo de 5,030.

Escenario 2 – Comprar solo en Liquidez Profunda

Las compras se consideran solo en demanda principal con confirmación:

• 4,650 – 4,700 (solo scalp / reacción)

• 4,220 – 4,250 (zona de swing de mayor probabilidad).

➡️ No escojas fondos de manera ciega.

➡️ Confirmación > predicción.

Perspectiva de Riesgo Macroeconómico

Incertidumbre en el liderazgo de la Fed = volatilidad de expectativas de política.

Cualquier cambio hacia la credibilidad dovish podría desencadenar un violento rally de cobertura de cortos.

Por el contrario, una incertidumbre prolongada mantiene al oro bajo presión a corto plazo.

➡️ Espera movimientos rápidos, rupturas falsas y rangos amplios.

Invalidación y Confirmación

La tendencia bajista se debilita si H1 retoma y mantiene por encima de 5,060.

Una corrección más profunda se abre si 4,220 falla de manera decisiva.

Resumen

El oro por debajo de 5,000$ no es debilidad — es reajuste.

Este es un mercado donde la liquidez caza a los traders, no al revés.

La ventaja en este momento es la paciencia y la precisión:

Vende rebotes hacia la oferta.

Compra solo donde la liquidez esté probada.

Deja que la estructura confirme antes de comprometer el riesgo.

➡️ En alta volatilidad, la supervivencia supera a la predicción.

ADA/USDT: Testeo de Soporte Crítico y Hoja de Ruta OperativaCardano (ADA) se encuentra en un momento decisivo. Tras la formación de una estructura de máximos decrecientes (pivotes X, Y, Z), el precio ha roto la directriz alcista que sostenía el movimiento previo. Actualmente, el activo está buscando liquidez en niveles inferiores.

Niveles Clave y Objetivos

Según la proyección técnica del gráfico:

Zona de Defensa (Actual): Nos encontramos en un bloque de soporte histórico (marcado en gris) alrededor de los $0.395.

Objetivo 1: Si la presión vendedora persiste, el nivel de llegada más probable se sitúa en los $0.2312, una zona de demanda institucional de largo plazo.

Objetivo 2: En un escenario de capitulación extrema, el soporte final se localiza en los $0.1388.

Mastercard (MA) - Compra (2026) Swing TradePerfecto. Aquí tienes el texto incorporando ese punto de forma natural y técnica, manteniendo coherencia con el resto del análisis:

Este análisis plantea una oportunidad de inversión relevante en MasterCard (MA) desde una perspectiva de medio y largo plazo, principalmente en temporalidad diaria, apoyada tanto en fundamentos sólidos como en una estructura técnica favorable tras una corrección saludable.

Desde el análisis fundamental, el sector financiero y de pagos sufrió un desempeño negativo durante el último mes debido a ruido mediático y declaraciones de Donald Trump relacionadas con la posible limitación de los intereses en tarjetas de crédito. Este tipo de mensajes generó pánico en el mercado y produjo caídas generalizadas en empresas líderes como Visa, MasterCard, American Express, JP Morgan y otros actores clave del sector. Es importante resaltar que estas caídas responden más a expectativas y percepción de riesgo que a un deterioro real del negocio.

MasterCard, al igual que Visa, suele cotizar en múltiplos exigentes. Esto implica que cualquier noticia levemente negativa tienda a provocar correcciones abruptas. Estos drawdowns son normales dentro de su historia bursátil y no necesariamente reflejan problemas estructurales en la compañía. Por el contrario, MA mantiene un flujo de caja excepcional y forma parte de un oligopolio con un modelo de negocio altamente “sticky”, capaz de sostenerse, crecer o lateralizar incluso en escenarios de recesión o incertidumbre macroeconómica.

Desde el punto de vista técnico, en el último año MA marcó nuevos máximos históricos. Sin embargo, dicha ruptura se dio con un volumen de compra relativamente débil, lo que sugiere más una toma de liquidez que una ruptura de alta calidad. Esto refuerza la idea de que el precio se encontraba extendido y requería una corrección técnica para continuar de forma más saludable.

En temporalidad semanal, el MACD presenta una divergencia alcista clara, lo que sugiere pérdida de momentum vendedor y aumenta la probabilidad de un movimiento de recuperación. Adicionalmente, el indicador se encuentra en zona de sobreventa, un contexto que históricamente ha precedido rebotes relevantes en esta acción. Esta combinación técnica respalda la hipótesis de que el inicio del rebote podría darse en un horizonte aproximado de 4 a 6 semanas.

Asimismo, el precio se aproxima a la EMA 100 en gráfico semanal, media que ha actuado de forma consistente como soporte estructural a lo largo de la historia de MA. A esto se suma que la zona actual coincide con un área de alta acumulación previa de volumen institucional, lo que refuerza la probabilidad de reacciones alcistas desde estos niveles.

El objetivo de este trade se establece mediante una extensión de Fibonacci en temporalidad diaria, proyectando un precio objetivo cercano a los 650 USD por acción. Los niveles de entrada, invalidación y objetivos se encuentran definidos en el gráfico. Se trata de un trade con una relación riesgo-beneficio aproximada de 1:3, adecuado tanto para posiciones apalancadas bien gestionadas como para planificación de portafolio, con un potencial de apreciación cercano al 20% en valor nominal durante el año.

A diferencia del análisis de carácter especulativo que propuse con Ecopetrol (y ya se cerró en TP), este corresponde a una empresa de altísima calidad, con ventajas competitivas claras y fundamentos robustos. Es una oportunidad poco frecuente que puede ser mantenida a largo plazo más allá del trade táctico inicial. Cada trader deberá proceder de acuerdo con su gestión de riesgo y horizonte de inversión.

Parámetros en el gráfico.

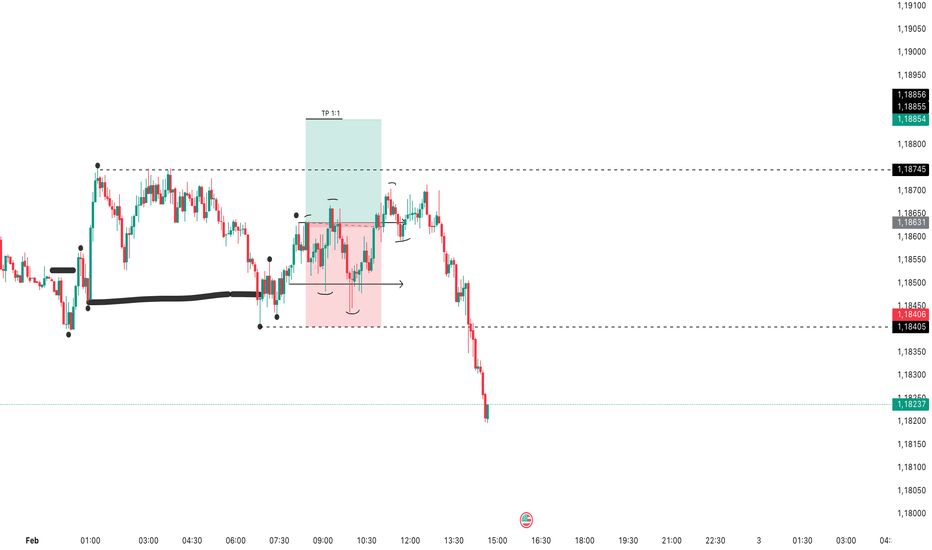

EUR (1H) – Reacción en la Zona de DemandaEl EURUSD está reaccionando en la crucial zona de demanda formada a partir de la fase de consolidación anterior.

Tras la corrección, el precio muestra señales de desaceleración, mientras que las zonas superiores de equilibrio de fuerza (FVG) permanecen abiertas, lo que crea margen para un rebote técnico.

El RSI se mantiene cerca de la zona baja, lo que refleja la debilidad previa, pero también indica que la presión de venta está disminuyendo gradualmente a medida que el precio se adentra más en la zona de soporte.

Escenario más probable

El precio podría consolidarse a corto plazo dentro de la zona de demanda y luego formar un rebote gradual.

El objetivo esperado es la zona de equilibrio superior alrededor de 1,193 $, donde el precio reaccionó con fuerza anteriormente.

El escenario alcista deberá reevaluarse si la zona de demanda actual se rompe claramente.

👉 ¿Cuál es tu opinión? ¿Estás de acuerdo o en desacuerdo?

Índice S&P 500: Posiciones Alcistas (por encima de 6,947)SP:SPX

Saludos traders!

Aqui mi analasis para el Índice S&P 500

Posiciones alcista por encima del precio 6,947

-Take Profit 1: 7,020

-Take Profit 2: 7.100

-Stop Loss:6,897 (una vez alcanzado el take profit 1, move stop a breakeven.

-Ratio riesgo/beneficio: 1:1.86

Felices transacciones!

Yasser Tavarez Fernandez

El mejor trader de Santo Domingo

El oro se desploma y vuelve a los 3900.

Llevo un tiempo con una postura bajista sobre el oro, lanzando advertencias y pronosticando una caída durante varios días, pero mucha gente no me creyó.

Estos dos últimos días han confirmado mis predicciones anteriores.

Así que mi nueva predicción es que el oro caerá por debajo de los 4000. ¡Y se dirige hacia los 3700!

¡Es un buen momento para vender! ¡No dejen pasar esta oportunidad!

No duden en dejar comentarios y debatir.

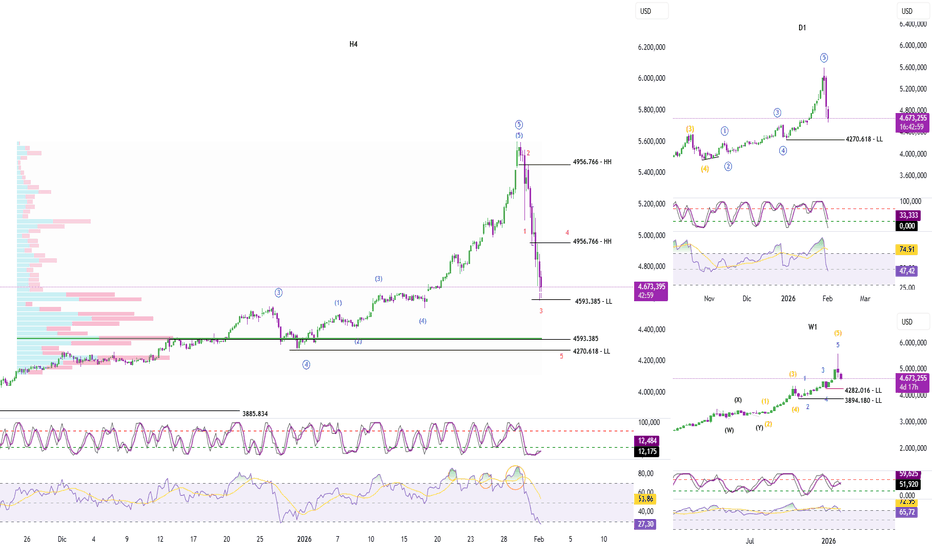

Análisis de Ondas de Elliott XAUUSD – 2 de febrero de 2026

Momentum

Momentum semanal (W1)

El momentum semanal comienza a mostrar señales iniciales de reversión bajista.

Es necesario esperar el cierre de la vela semanal para confirmar esta reversión.

Si el momentum W1 se confirma a la baja, es muy probable que la tendencia bajista continúe al menos durante varias semanas.

Momentum diario (D1)

El momentum diario continúa descendiendo y se aproxima a la zona de sobreventa.

En estas condiciones, existe una alta probabilidad de que en los próximos 1–2 días se forme un mínimo diario,

después de lo cual el precio podría rebotar o moverse de forma lateral durante al menos algunos días.

Momentum H4

El momentum en H4 permanece comprimido dentro de la zona de sobreventa, con 13 velas H4 ya contabilizadas.

Esto indica que el precio probablemente se encuentra cerca de un suelo en H4,

seguido de un rebote correctivo o un movimiento lateral durante varias velas H4.

Estructura de Ondas

Estructura semanal (W1)

Dado que el momentum semanal está intentando revertir, debemos esperar

el cierre de la vela de esta semana para su confirmación.

Si el precio cierra por debajo del nivel 4282 (anterior nivel de reversión del momentum alcista),

esto confirmará la formación de un techo semanal.

En este escenario, la estructura W1 probablemente se encuentre dentro del patrón

(1)(2)(3)(4)(5) en color amarillo,

y la estructura 12345 en color azul también podría haberse completado.

Si se confirma, el mercado entraría en una fase correctiva de medio a largo plazo,

que podría extenderse al menos durante varias semanas.

Estructura diaria (D1)

La caída actual en el marco diario es pronunciada y muy agresiva,

lo que respalda firmemente la posibilidad de que el máximo de la onda 5 azul ya se haya formado.

Según el comportamiento actual del precio, la probabilidad de que el mercado esté desarrollando

una estructura bajista de 5 ondas es muy alta.

Con el momentum D1 acercándose a la zona de sobreventa,

es probable que ocurra una reversión del momentum en los próximos 1–2 días.

Dado que la caída parece desarrollarse en 5 ondas,

el siguiente movimiento alcista tras la reversión del momentum diario

muy probablemente será una corrección en 3 ondas.

Seguiremos observando para confirmar esta estructura.

Estructura H4

En el gráfico H4, actualmente etiqueto de forma provisional una estructura 12345 en color rojo.

La zona de precio actual alrededor de 4593 coincide con

una zona de liquidez identificada por el Volume Profile,

y además converge con la preparación de una reversión del momentum H4.

Por lo tanto, espero que esta zona actúe como área de reversión de la onda 4 roja.

En este escenario, el nivel 4956, correspondiente al

retroceso Fibonacci 0.382 de la onda 3 roja,

se proyecta como el objetivo de finalización de la onda 4.

Una vez completada la onda 4, se espera que el precio vuelva a caer hacia la zona

4270 – 4593

para completar la estructura bajista actual de 5 ondas,

antes de iniciar una nueva tendencia alcista de al menos 3 ondas.

Plan de Trading

En el contexto actual, los traders menos experimentados pueden percibir

los movimientos fuertes al alza o a la baja como oportunidades de trading.

Sin embargo, desde la perspectiva de un trader con experiencia,

este no es un entorno ideal para operar con frecuencia.

La volatilidad es extremadamente alta,

y el mercado puede barrer fácilmente los stop loss antes de moverse en la dirección prevista.

Por otro lado, entrar al mercado con una posición incorrecta o sin stop loss

suele traducirse en pérdidas significativas en la cuenta.

👉 La prioridad en este momento es la observación y la paciencia,

esperando una estructura de mercado más clara y una confirmación del momentum,

en lugar de forzar operaciones en un entorno de alta volatilidad.

Análisis Oro (XAU/USD):El oro mantiene un sesgo bajista, y mientras el precio se sostenga por debajo del nivel clave de 4960, se favorece la continuación descendente con proyecciones hacia 4540 y 4410, objetivos relevantes en extensión.

Un quiebre por encima de 4960 invalidaría este escenario, abriendo la puerta a un rebote técnico con objetivos en 5110 y 5240.

Desde el punto de vista técnico, el precio actual en 4731 refleja presión vendedora sostenida. El RSI está mal direccionado, lo que respalda la probabilidad de un mayor descenso mientras no se recupere el punto pivote.

#Oro #XAUUSD #AnálisisTécnico #SesgoBajista #SoporteYResistencia

#PriceAction #TradingIntradía #GestiónDeRiesgo #MercadosFinancieros

VELO: Ruptura del "Creek" y la urgencia de activos refugioAnálisis Macro: El Dólar como activo de riesgo Como he venido sosteniendo, nos enfrentamos a una devaluación sistémica del dólar americano en los próximos años. En este escenario, la liquidez es inteligente: huye del efectivo y busca refugio en activos con estructuras de acumulación sólidas. Sin embargo, no todos los activos logran sostener sus zonas de defensa, y el gráfico de VELO nos da una lección importante sobre la fuerza del mercado.

Análisis Técnico: Cuando la defensa falla En la temporalidad semanal, observamos un cambio de estructura crítico:

Fallo en la Demanda: A pesar de los intentos alcistas previos (flechas verdes), el activo no logró consolidar nuevos máximos.

Ruptura del Creek: El precio ha quebrado a la baja la línea de tendencia ascendente (Creek) que marcaba la zona de defensa institucional.

Volumen Agotado: La caída constante en el volumen de transacciones (flechas rojas en el panel inferior) confirma que no hay suficiente interés comprador para sostener los niveles actuales.

Proyección de Mercado La dirección marcada es clara. Una vez perdida la zona de pivote principal, la liquidez buscará niveles de soporte más profundos donde el precio pueda volver a estabilizarse:

Objetivo 1: 0,002225

Objetivo 2 (Soporte Mayor): 0,001171

Conclusión: En un mundo donde el dólar pierde valor, debemos ser selectivos. Si un activo rompe sus zonas de defensa con volumen decreciente, es una señal para reevaluar posiciones y esperar a las zonas de alta probabilidad marcadas en el gráfico.

¡Un saludo y operad con disciplina!

Posiciones cortas en oro en niveles altos la próxima semana

I. Análisis de la tendencia

Nivel mensual: La sombra superior larga en la vela alcista indica un debilitamiento del impulso alcista y la necesidad de corrección. Sin embargo, para que la tendencia se torne bajista, se requiere una ruptura decisiva por debajo del fuerte soporte de 4310.

Nivel semanal: La sombra superior larga en la vela bajista confirma la presión a corto plazo. Por debajo de 5030, se prefiere una estrategia de venta en los repuntes.

Nivel diario: Tras el rechazo cerca de 5450, la tendencia a corto plazo es bajista en consolidación. Concéntrese en la resistencia por encima de 5000 para posibles oportunidades de venta.

II. Niveles clave de precios

Niveles de resistencia: 5030, 5150, 5240, 5370

Niveles de soporte: 4700, 4600, 4550 (nivel de conversión de pivote), 4310

III. Estrategia de trading

1. Posicionamiento a medio plazo

Zona de venta: Cerca de 5030-5040, stop loss en 5045, con objetivo 4950 → 4800 → 4700 en secuencia.

Vigilancia de compra: Si el precio retrocede hasta el soporte de 4680-4700 y se estabiliza, considere posiciones largas ligeras con un stop loss por debajo de 4650, con objetivo 4800-4850.

2. Trading a corto plazo

Sesión asiática temprana (inicio de la semana): Monitoree el rango de 4810-4950. Si el rango se mantiene, considere posiciones cortas de alta probabilidad cerca de la resistencia y posiciones largas ligeras cerca del soporte con stop loss ajustados.

Enfoque para el lunes:

Si el precio rebota por encima de 5000 o cerca de 5030, busque oportunidades de venta.

Si el precio cae cerca del mínimo del viernes (alrededor de 4680), considere posiciones largas ligeras (se requiere confirmación de estabilización).

IV. Recordatorios de Control de Riesgo

Las condiciones actuales del mercado muestran una mayor divergencia entre alcistas y bajistas, con una volatilidad significativa. Se recomienda operar con posiciones largas ligeras e implementar medidas estrictas de stop-loss.

4310 sirve como demarcación crítica de la tendencia. Una ruptura decisiva por debajo de este nivel podría abrir la puerta a mayores caídas, lo que justifica la vigilancia ante movimientos extremos del mercado.

Evite perseguir subidas o ventas de pánico. Espere señales claras en torno a niveles clave antes de operar.