Ideas de la comunidad

BTC. TOROS Y OSOS IMPORTANTE !AMIGOS

Quiero dejar esta idea como precaución para los

que están buscando operaciones a la alza !

si btc rebota y no logra recuperar el soporte que a hora seria resistencia

el siguiente tg seria el soporte en logarítmico que esta en 73 a 71 k

en este momento la resistencia es 91600 el tiempo pasa

el precio cambiara

Nota:

para mi la subida es una trampa como lo he comentado

en ideas anteriores asi que tengan cuidado ya que

el operar a la alza es contra tendencia !

Este soporte es muy importante, es el que define el

siguiente mov, al momento de subir esta idea lo esta perdiendo !

espero que sea de apoyo

atte

Efrain

Bit Brokers

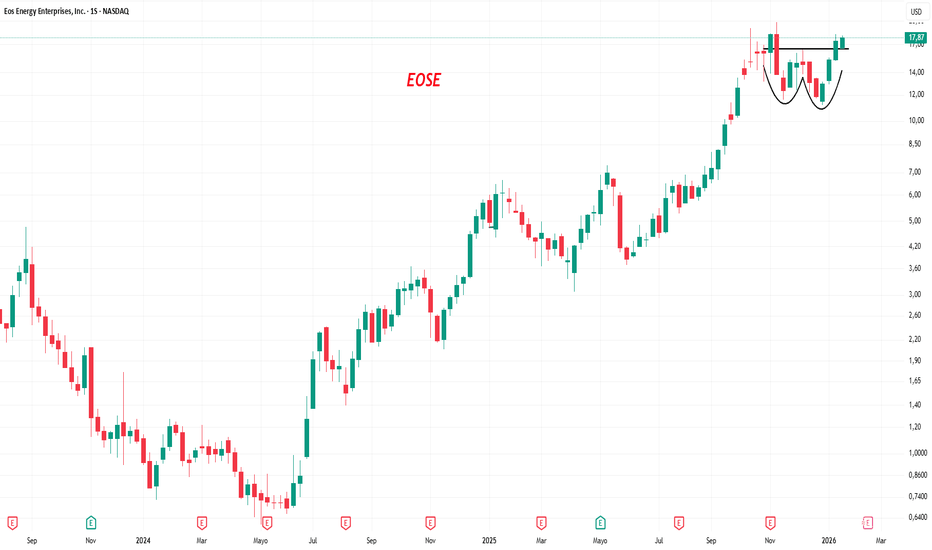

COMPRA EOSENASDAQ:EOSE NYSE:BE ENERGIA para INTELIGENCIA ARTIFICIAL

A parte de la industria AEROESPACIAL + DEFENSA

El tema ENERGÍA para INTELIGENCIA ARTIFICIAL también está comandando este mercado alcista.

Dentro de este grupo...

La empresa con más potencial es $EOSE.

Fuerza relativa + Crecimiento explosivo

Plan trading: Tormenta geopolítica y huida al refugio.Plan de trading

1. Análisis fundamental y noticias

Situación actual (20 de enero de 2026):

a. El detonante: guerra comercial agresiva

Amenaza a Francia:

EE. UU. ha amenazado con imponer aranceles del 200 % al vino y al champán francés. El motivo es político: presionar a Macron para que se una al “Consejo de Paz” liderado por Trump para Gaza.

Presión por Groenlandia:

Se mantienen amenazas de aranceles (del 10 % en febrero al 25 % en junio) contra ocho países europeos (incluidos Alemania y Reino Unido) si no facilitan la compra de Groenlandia por parte de EE. UU.

b. Reacción de los mercados (hoy)

Dólar a la baja:

Los inversores están vendiendo dólares ante la incertidumbre fiscal y política. El euro se fortalece, cotizando cerca de 1,17–1,18 USD.

Oro en máximos:

El oro se dispara como activo refugio, alcanzando récords históricos (cerca de 4.690 USD/onza).

Bolsas en rojo:

Caídas generalizadas, especialmente en el sector tecnológico (Nvidia, Tesla), ante posibles represalias europeas que afectarían a los servicios digitales estadounidenses.

c. Otros factores clave

Crisis de deuda:

Los bonos del Tesoro de EE. UU. sufren por la falta de confianza, sumado a una caída en los bonos japoneses que eleva los tipos de interés a nivel global.

Davos:

La atención está puesta en el Foro Económico Mundial, donde se esperan declaraciones de Trump o de líderes europeos que puedan calmar o intensificar el conflicto.

En una frase:

El mercado huye del dólar y de la renta variable hacia el oro, ante el temor de una ruptura comercial masiva entre EE. UU. y Europa.

2. Calendario económico

14:15 – USD

Variación semanal del empleo según ADP

22:30 – USD

Reservas semanales de crudo del API

3. Niveles cuantitativos del S&P 500

🟢 Soportes (zonas de compra)

6.840 – 6.850 puntos:

Zona crítica de soporte inmediato. Aquí coinciden indicadores técnicos como la media móvil de 50 sesiones y el soporte cuantitativo. Si el índice abre o cae por debajo de este rango, la presión vendedora podría intensificarse.

6.800 – 6.820 puntos:

Nivel psicológico y soporte técnico clave. Se considera el “suelo” de corto plazo; perderlo confirmaría una corrección técnica más profunda.

🔴 Resistencias (zonas de venta)

6.900 puntos:

Primera gran barrera cuantitativa. El mercado ha mostrado dificultades para consolidarse por encima de este nivel en las últimas sesiones.

6.975 – 6.985 puntos:

Resistencia inmediata que marca los máximos recientes de enero. Zona de “techo” previo al gran objetivo.

7.000 puntos:

Techo psicológico. Existe un volumen muy elevado de órdenes de venta (“papelón”), lo que lo convierte en una resistencia extremadamente difícil de superar sin un catalizador muy positivo.

4. Sentimiento del mercado

El sentimiento ha bajado a nivel neutral, mientras que el VIX sube hasta la zona de los 20 puntos.

5. Análisis técnico del S&P 500

El precio rompió ayer por la parte inferior del triángulo, alcanzando el nivel 1.618 de Fibonacci, donde realizó una pausa. Durante la sesión fuera de horario, el índice continuó con la caída.

Por ahora, el mercado se encuentra en fase de revisión de los soportes en la zona de 6.800 puntos.

GBPJPY: ¡Momento Alcista con Potencial de Ganancias!🚀 GBPJPY: ¡Momento Alcista con Potencial de Ganancias!

Análisis Técnico:

Contexto de Mercado: El par GBPJPY ha experimentado una fuerte recuperación en las últimas horas, rompiendo por encima de una importante zona de resistencia en torno a 212.200. Este movimiento sugiere un posible cambio de tendencia a corto plazo.

Soporte y Resistencia: El soporte principal se encuentra en 212.000, mientras que la resistencia clave se ubica en 214.300. Una consolidación por encima de este nivel podría abrir el camino hacia nuevos máximos.

Indicadores y Patrones: El RSI muestra un cruce por encima de la zona de sobreventa, lo que indica un fortalecimiento del momentum alcista. Además, se ha formado un patrón de doble suelo, que suele ser una señal de cambio de tendencia.

Pronóstico y Señales de Trading:

Señal Intradía (Intraday): Si el precio logra mantener el soporte en 212.000, se podría buscar entradas largas con un objetivo en 214.300 y un stop loss por debajo de 211.800.

Dirección Semanal: El sesgo general parece ser alcista, y una consolidación por encima de 214.300 confirmaría esta visión, abriendo la puerta a nuevos máximos en las próximas semanas.

Conclusión: El GBPJPY muestra señales técnicas alcistas, con una posible continuación de la tendencia positiva a corto plazo. ¿Ven ustedes el mismo potencial en este par? ¡Compártanme sus opiniones!

Análisis de Ondas de Elliott XAUUSD – 20 de enero de 2026

1. Momentum

Marco temporal D1

– El momentum en D1 ha comenzado a mostrar señales de reversión alcista. Sin embargo, aún es necesario esperar el cierre de la vela D1 de hoy para confirmar claramente esta señal.

– En caso de confirmarse, es muy probable que la tendencia alcista continúe.

– No obstante, dado que el punto de reversión se está formando relativamente cerca de la zona de sobreventa, el potencial de subida podría ser limitado y las expectativas deben gestionarse con cautela.

Marco temporal H4

– El momentum en H4 se está acercando a la zona de sobreventa.

– Si la acción del precio actual se mantiene y obtenemos un cierre de vela H4 alcista, el momentum entrará oficialmente en la zona de sobreventa con una alta probabilidad de reversión al alza.

– En ese escenario, la tendencia alcista en el marco temporal H4 se verá reforzada.

Marco temporal H1

– El momentum en H1 se encuentra actualmente en aumento, lo que indica que el sesgo alcista a corto plazo sigue vigente.

– Alternativamente, el precio podría continuar moviéndose de forma lateral (sideway) hasta que aparezca una dirección más clara.

2. Estructura de Ondas de Elliott

Estructura de ondas en D1

– No se observan cambios significativos en el conteo de ondas en D1.

– El precio continúa moviéndose dentro de la Onda 5 de color azul.

– Combinado con las señales de reversión alcista del momentum en D1, esto sugiere que la Onda 5 podría seguir extendiéndose al alza.

Estructura de ondas en H4

– Dentro de la Onda 5 azul, la estructura en H4 está compuesta por cinco subondas de color amarillo.

– Actualmente, el precio se encuentra en la Onda 5 amarilla.

– Con el momentum de H4 preparándose para una reversión alcista, la Onda 5 amarilla podría continuar su avance.

– Sin embargo, es fundamental prestar atención al canal de precios: si después de subir el precio regresa al interior del canal, esto podría indicar que la Onda 5 amarilla ya se ha completado.

Estructura de ondas en H1

– Dentro de la Onda 5 amarilla, se pueden identificar cinco subondas de color púrpura.

– En este momento, el precio se encuentra en la fase final de la Onda 4 púrpura y se está preparando para entrar en la Onda 5 púrpura.

3. Objetivos y zonas clave de precio

– Objetivo de la Onda 5 púrpura: 4737

– Según el Volume Profile, la zona 4641 – 4661 corresponde a un vacío de liquidez (Liquidity Void / FVG).

– Actualmente, el precio está siendo rechazado desde esta zona, lo que indica que el nivel 4661 está actuando como un soporte sólido.

– Al combinar el fuerte soporte de la zona FVG con un momentum H4 que se aproxima a la sobreventa y se prepara para una reversión alcista, esta área se convierte en una zona de alta calidad para buscar oportunidades de compra (Buy) con el objetivo de completar la Onda 5.

4. Plan de trading

– Buy Setup: 4667 – 4665

– Stop Loss: 4647

– Take Profit 1: 4687

– Take Profit 2: 4737

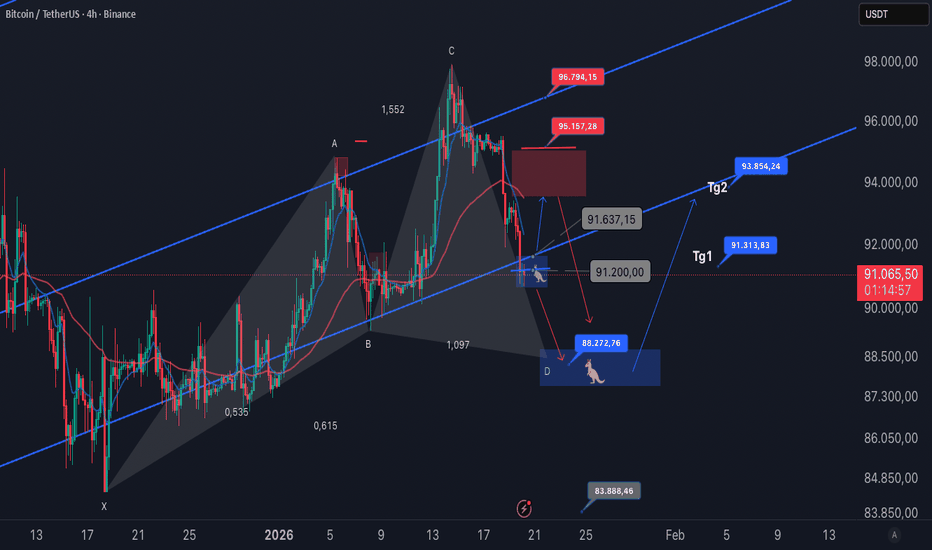

BTC IMPORTANTE 91200 Y 91600 ( logaritmico )AMIGOS

Btc al momento pierde 91600 y 91200

Para lograr el rebote de 4 horas a 93800 es importante que no tenga cierres de vela de 4 horas por debajo de 91200 y recupere 91600

ya se tiene velas de 4 horas por debajo de 91600 mala señal, para el que quiere

operar el rebote

El rebote solo seria para después buscar los 88 a 87 k

Nota:

el soporte de 91600 es muy importante para la continuidad del mov alcista

estar [por debajo de este soporte en soportes logarítmicos ! para mi es peligroso

operar a la alza !

si llegase a rebotar de 88 o 87 este soporte se volvera resistencia

va a ser muy importante recuperarlo o solo rebotara a la resistencia

y mas caída asi que operen con precaución si rebota y no logra recuperar

este soporte que ahora es resistencia fuerte tomen ganancias !

ya que no tengo un soporte en logarítmico hasta 72000 !

espero que sea de apoyo

ate

Efrain

bit Brokers

OROTal y como estuvimos analizando en Nov 25 pronosticando objetivos de ruptura del triángulo alcista del ORO, vemos que se van cumpliendo los objetivos. El triangular está cumplido, el objetivo de amplitud de ruptura está a punto de cumplir. En estos momentos en un pequeño canal alcista desde la última corrección.

EURCADtrabajando estamos, si mis amigos esto es un trabajo, ahí que tener disciplina pero lo mas importante paz mental, si piensas hacer dinero fácil y rápido esto no es para ti. vamos a seguir vendiendo así nos marca la estructura de mercado, recuerda que las noticias o fundamentales solo aceleran el precio para la tendencia correcta, siempre que tengas un buen estudio de mercado las fundamentales o noticias operaran favor.

Nada es realidad todo es relativo.

Toda entrada es bajo su propio riesgo.

recuerden dejar su reacción para saber si vale la pena seguir publicando.

es.tradingview.com

BITCOINEscenario técnico de Bitcoin, posible bandera bajista que podría desencadenar un nuevo objetivo de caída a pesar de haber superado la directriz bajista desde máximos. El precio se mueve en el interior de la bandera con máximos crecientes pero de poco impulso, los mínimos si se van poniendo a prueba en la base lo que nos hace sospechar en la presión es hacia abajo, ausencia de patrón de reversión alcista que pueda decirnos que el precio va a subir.

EURUSDel precio necesita respirar a bajado mucho estos días, un retroceso es lo que visualizo para después seguir bajando a favor de tendencia.

Nada es realidad todo es relativo.

Toda entrada es bajo su propio riesgo.

recuerden dejar su reacción para saber si vale la pena seguir publicando.

es.tradingview.com

Escenario en NAS100Este lunes el mercado abrió con un GAP, y nos dejó un volumen de session B-Shaped profile , un equilibrio de compradores a vendedores. Hoy martes, el mercado hizo hizo un Thin Profile , lo que indica una tendencia bajista fuerte.

Tenemos 2 escenarios, el primero es seguir vendiendo, ya que hoy bajo con una tendencia fuerte, el mercado tiene tendencia bajista, se vendería en la resistencia en 25.177-25.172 (rojo). El segundo escenario es esperar un rompimiento de la resistencia y comprar en un Pullback, la resistencia pasaría a soporte (verde).

HTFL: cerca de máximos, zona de oferta mandaHTFL | Multi-timeframe (1M / 1W / 1D / 4H)

Contexto:

HTFL es un ticker muy “joven” (empieza a cotizar en agosto de 2025), así que la lectura técnica tiene menos capas de lo habitual: en mensual apenas hay unas pocas velas y la estadística es limitada. Aun así, el último tramo ha sido agresivo al alza y el precio vuelve a acercarse a la zona donde marcó sus máximos (entorno 41–42). Justo por eso, el punto actual es delicado: es el típico nivel donde aparecen ventas y toma de beneficios si todavía no hay ruptura clara. Mi enfoque aquí es simple: no adivinar, sino medir el riesgo de operar “pegado al techo” y priorizar zonas donde la relación estructura/riesgo tenga más sentido.

Claves:

1M: histórico corto; útil como referencia de rangos (máximos ~41–42 / mínimos ~25), pero poca “memoria” para patrones robustos.

1W: la fase bajista previa quedó atrás; la directriz/estructura descendente se rompió hace ~4–5 semanas y desde entonces el avance ha sido consistente.

1D: tendencia alcista en marcha; el precio llega a una zona de oferta relevante (aprox. 36.5 → 41.7), donde es normal ver freno o retroceso.

4H: momentum fuerte y escalonado; si aparece pérdida de impulso (velas con mechas superiores, cierres más débiles, fallo en hacer nuevos máximos locales), aumenta la probabilidad de pullback.

Zonas a vigilar: oferta principal ~36.5–41.7; “punto de decisión” intermedio ~38.5–40.0; demanda de continuidad ~31.5–32.5; demanda más profunda ~28.0–30.5 (y un soporte extremo histórico ~24.5–26.0).

Escenario principal:

El precio pausa o corrige al tocar la oferta (36.5–41.7), dejando un retroceso “sano” hacia demanda de continuidad (~31.5–32.5). Si esa zona sostiene con reacción clara (rechazo y recuperación de máximos menores), el activo mantendría su narrativa alcista sin necesidad de “romper a la primera” el máximo histórico.

Escenario alternativo:

Ruptura y aceptación por encima del máximo histórico (~41–42), con consolidación posterior (no solo una mecha). En ese caso, la antigua oferta podría empezar a actuar como soporte en retrocesos. Si, por el contrario, hay ruptura falsa (pico y vuelta rápida al rango), el pullback hacia 32 e incluso 28–30 gana peso.

Disclaimer: Análisis educativo, no asesoramiento financiero.

Pregunta:

¿Prefieres esperar confirmación de ruptura del máximo o te sientes más cómodo buscando la reacción en demanda (32 / 28–30) para reducir riesgo?

MARA: oferta pesada arriba y diario aún sin giro realMARA | Multi-timeframe (1M / 1W / 1D / 4H)

Contexto:

En MARA, mi experiencia con este tipo de estructuras es clara: cuando el mensual entra en “modo rango” tras un ciclo extremo, el precio puede pasar mucho tiempo errático, castigando entradas por impulso. En 1M se ve justo eso: una acción que viene de máximos históricos lejanos y, desde la caída fuerte de finales de 2021, se mueve en un rango amplio (zona baja del mapa) sin reconstruir una tendencia consistente.

En semanal la lectura no es neutra: el tramo final de 2025 dejó un impulso bajista evidente y, mientras eso pese, cualquier subida la trato como reacción dentro de oferta. En diario, la bajista “se ha roto” por lateralidad, pero aún no aparece una narrativa alcista limpia: falta aceptación real, no solo rebotes.

Claves:

1M: estructura de rango; zonas de decisión claras (el precio “vive” entre niveles, no en tendencia).

1W: sesgo bajista activo + velas con intención vendedora (finales 2025) → rebotes con fricción.

Oferta semanal: zona marcada en el gráfico alrededor de ~19–24 (precaución si el precio la visita).

1D: directriz bajista previa + lateralidad posterior; lo relevante es si el precio acepta por encima de la oferta diaria.

Oferta diaria: bloque visible en ~11.8–13.2 ; mientras el precio no “se lo quite de encima”, el contexto sigue incompleto.

4H: mejora táctica (rebote) pero con retrocesos que todavía pueden ser “distribución”/salida ordenada si no hay continuidad.

Escenario principal:

Esperar confirmación y estructura. Para que MARA pase de “lateralidad dudosa” a un entorno operable, necesito que en diario se elimine/neutralice la oferta ~11.8–13.2 con aceptación (cierres consistentes y continuidad), y que en 4H aparezca una secuencia más sana (impulsos más limpios y retrocesos menos profundos). Solo ahí tendría sentido empezar a hablar de tendencia alcista en 1D y, con el tiempo, de nuevas zonas de demanda “operables” a favor de la dirección.

Escenario alternativo:

Debilidad y continuación bajista. Si el precio vuelve a ser rechazado por esa oferta diaria y el rebote se apaga (mechas + cierres pobres), el riesgo es reanudar el movimiento bajista con facilidad, especialmente en un activo con esta volatilidad. Aquí encaja el enfoque que comentas de “inversión a pérdida máxima” (dimensionar asumiendo un escenario extremo), pero sin disfrazarlo de señal técnica: es una decisión de riesgo/cartera, no una confirmación del gráfico.

Disclaimer: Análisis educativo, no asesoramiento financiero. Activo volátil: el tamaño de posición y el horizonte mandan.

Pregunta: En MARA, ¿qué te cambia el sesgo antes: cierres diarios por encima de ~13, o una semana cerrando fuerte y alejándose de la oferta?

Largos intradiarios espero en inditext. Tp1 parte alta del canalLargos intradiarios espero en inditext. Tp1 parte alta del canal.

Stop lost en mínimos diarios. En general parece que aguantaran unas horas los mercados, las velas ya tienen mecha y no están haciendo nuevos mínimos en general las acciones que sigo.