Ideas de la comunidad

BTCUSDT COMPRAEn esta ocasion los parametros son claros reentrada tras reentrada tenemos que seguir esperando a que se de un alcance y un impulso donde el precio se vera repercutido por la liquidez del mismo podemos ver un panorama claro del mercado y por ende muy favorable para nosotroso, no es necesario mas que esperar como nuestra cuenta se llena de profits!

Análisis Mercado Cripto Total2 / Última oportunidad de compra!Ya el mercado cripto en general se encuentra en zona de compra, es decir que las monedas cripto principales ya están en zonas de decisión, desde este momento se puede dar la vuelta a hacer su último impulso alcista antes de la caída fuerte de ciclo. Hemos venido anticipando estos movimientos desde hace meses y ya se encuentra en zona de reversión al alza.

Se recomienda por temas de estrategia o de administración de capital, no realizar todas las entradas u ordenes de compra al mismo tiempo en el mismo precio. Pueden entrar con un 30% en el precio en el que se encuentra actualmente, esperar un bajo mas bajo y comprar un 40% y dejar un 30% por si cae aun más o si consideran o confirmar que el precio ya se va al alza comprar su ultima porción ahí, por temas psicológicos y de administración suele ser lo ideal.

Mas adelante cuando se confirme el cambio de tendencia al alza, actualizaremos la idea para confirmar la zona de Salida o de toma de ganancias, para esto necesitamos mas información que el precio nos ira dando a medida que pase el tiempo.

BUNZL --> STRONG BUYEmpresa que se encuentra bajo mi punto de vista infravalorada a nivel fundamental, buenos ratios, flujo de caja creciente, ROE que por ser "picos y palas" me gusta, crecimeinto en adquisiciones y, a tener en cuenta las altas barreras de entrada de este negocio. A nivel técnico ha retrocedido al 61,8% del impulso iniciado tras la caída del Covid19, punto que coincide con la proyección bajista de ruptura del canal alcista que venía respetando. Punto de compra entre 22 y 24 Libras con objetivos a:

1. 29libras = +28% (punto de deuda en base a mi análisis)

2. 32libras = +42% (2puntos de deuda)

3. ODB (33-35 LIBRAS) =+50%

4. 47 libras = +107% (proyección a largo plazo)

Si sumamos los dividendos que nos pagará (porque los números salen de sobra)la catalogo como troncal en mi cartera.

Análisis del Oro y Estrategia de Trading | 2 de febrero✅ Recientemente, el oro ha experimentado una volatilidad significativamente mayor debido a la combinación del impacto de las noticias y el sentimiento del mercado. En el transcurso de un mes, el oro subió aproximadamente 1.300 dólares, pero cayó cerca de 800 dólares en los últimos dos días de negociación del mes. Este comportamiento extremo del precio demuestra una vez más que, en un entorno de alta volatilidad, respetar el mercado y gestionar el riesgo de forma estricta es mucho más importante que simplemente predecir la dirección.

✅ Desde la perspectiva del gráfico mensual, se ha formado una vela alcista con una larga mecha superior, lo que indica una fuerte presión vendedora en la parte alta y una necesidad técnica de corrección y ajuste. Sin embargo, una corrección no significa una reversión de tendencia. Para confirmar un verdadero cambio de tendencia, el precio debe romper de manera efectiva el nivel estructural clave de 4300. Antes de que esto ocurra, el escenario más probable es una consolidación prolongada en niveles altos, permitiendo que el mercado corrija el exceso del impulso anterior a través del tiempo y el precio. El fuerte aumento al inicio de la semana se alejó claramente del ritmo técnico, mientras que la fuerte caída del fin de semana fue esencialmente una corrección técnica de ese movimiento irracional. No importa cuán fuerte parezca la tendencia alcista, el precio finalmente vuelve a la estructura y al ciclo.

✅ Si el ritmo reciente de la caída continúa, esta corrección podría teóricamente alcanzar un 20 %. Desde que el oro inició su subida desde los 1.045 dólares en 2015, todas las correcciones importantes se han mantenido dentro de este rango. Tomando como referencia el máximo reciente de 5.596, una corrección del 20 % proyecta un nivel cercano a 4.480, una zona que podría representar una oportunidad muy atractiva para posicionamientos a medio plazo. El trading requiere suposiciones audaces y verificaciones prudentes; el resultado final debe ser confirmado por el mercado con el tiempo.

🔴 Resistencia: 5100–5110

🟢 Soporte: 4530–4580

✅ Referencia de estrategia de trading:

En el entorno actual de alta volatilidad, se recomienda utilizar una entrada escalonada combinada con un estricto control del riesgo, evitando perseguir el precio por impulso emocional.

🔰 Estrategia de venta (vender en el rebote)

👉 Zona de entrada: 5100–5105, construir posiciones cortas de forma escalonada

🎯 Objetivo 1: 4900

🎯 Objetivo 2: 4700

🎯 Objetivo extendido: 4535 (en caso de ruptura)

📍 Lógica:

Esta zona representa una resistencia estructural de corto plazo. Si el precio muestra rechazo aquí, ofrece una oportunidad para participar en el movimiento correctivo.

🔰 Estrategia de compra (comprar en la corrección)

👉 Zona de entrada: 4535–4550, construir posiciones largas de forma escalonada

🎯 Objetivo 1: 4700

🎯 Objetivo 2: 4900

🎯 Objetivo extendido: 5000 (en caso de ruptura)

📍 Lógica:

Esta zona se encuentra cerca de un fuerte soporte estructural. Si el precio se estabiliza tras la corrección, ofrece una oportunidad de rebote técnico.

✅ Recordatorios de control del riesgo

👉 Utilizar entradas escalonadas y evitar posiciones pesadas en un solo punto

👉 Establecer stop loss estrictos para controlar el riesgo de retroceso

👉 En condiciones de volatilidad extrema, la gestión del ritmo es más importante que las expectativas de beneficio

👉 Cuanto más violento sea el mercado, mayor debe ser la disciplina y la moderación.

Directriz alcista !!RIVN: Quinta validación de la directriz alcista. ¿Listos para el despegue? 🚀

Rivian Automotive (

RIVN

$) está mostrando una estructura de suelo redondeado y mínimos crecientes muy sólida desde principios de 2024. Actualmente, el precio se encuentra en una zona de decisión crítica tras haber respetado por quinta vez la directriz alcista principal.

🔍 Puntos Clave del Gráfico:

Directriz de Hierro: La línea de tendencia que une los puntos 1 al 5 ha actuado como un soporte dinámico impecable. Mientras el precio se mantenga por encima, la estructura es alcista.

Nivel de Pivote (15.21$): Estamos justo en una zona de resistencia horizontal que antes fue soporte. Consolidar por encima de este nivel es la confirmación que necesitamos.

Objetivos Claros: * TP 1: 18.55$ (+22%), buscando el máximo relativo anterior.

TP 2: 24.83$ (+62%), una zona de resistencia histórica de gran relevancia.

🛡️ Gestión de Riesgo (Indispensable)

Como bien marcas en el gráfico, la disciplina es clave:

Stop Loss: Si el precio pierde la directriz alcista (zona de 15.22$ con un margen del -16%), la tesis queda invalidada y lo mejor es estar fuera. "Si pierde directriz, fuera".

"Próximos Eventos Críticos"

"Ojo al 12 de febrero: La directriz alcista actual se pondrá a prueba con el reporte de ganancias. Si el Guidance para la producción del R2 es positivo, podríamos ver el impulso necesario hacia el Objetivo 1 (18.55$)."

Vamos a probar desde aquí.

Análisis de Mercado Forex 01/02 | AUDJPY, USDJPY, GBPNZD, XAUUSD¡Hola Trader! En este video de Forex Trading, realizamos el seguimiento para los pares de divisas AUDJPY, USDJPY, GBPNZD, XAUUSD. Utilizamos el análisis técnico para explorar las tendencias actuales del mercado y identificar posibles puntos de entrada y salida.

Espero que sigas aprovechando estas oportunidades y tomar decisiones informadas al operar en el mercado Forex. Recuerda siempre gestionar tu riesgo adecuadamente y mantener una estrategia de trading disciplinada.

¡No olvides suscribirte para más análisis y consejos de trading! ¡Buena suerte en tus operaciones!

____________________________________

Descargo de responsabilidad: El mercado de divisas Forex es altamente volátil y el comercio de divisas conlleva un alto nivel de riesgo. No garantizamos la exactitud, integridad o puntualidad de la información proporcionada, y no nos hacemos responsables de cualquier pérdida o daño que pueda surgir como resultado del uso de esta información. Siempre debe buscar asesoramiento financiero independiente antes de realizar cualquier transacción en el mercado Forex.

Esto no es distribución confirmada, es fase correctiva.Análisis técnico y visión macro de BTC/USDT

Bitcoin se encuentra en una fase correctiva dentro de una estructura alcista de largo plazo que, hasta el momento, permanece intacta. El movimiento actual responde a una toma de beneficios tras el impulso previo y no muestra señales claras de cambio de tendencia, sino una corrección técnica saludable.

Desde el análisis de Fibonacci y estructura de mercado, la zona comprendida entre 68.000 y 71.000 USDT se presenta como un área clave de posible reacción, al coincidir con soportes relevantes y niveles históricamente defendidos en ciclos anteriores. Mientras el precio se mantenga por encima de estos niveles, el sesgo macro continúa siendo alcista.

En el corto plazo, la acción del precio refleja desaceleración del momentum y mayor cautela por parte del mercado, lo que aumenta la probabilidad de continuidad correctiva antes de un nuevo impulso. A nivel fundamental, el contexto macroeconómico sigue generando volatilidad, aunque los fundamentos de Bitcoin se mantienen sólidos a largo plazo.

La reacción del precio en las zonas de soporte será determinante para definir el próximo movimiento relevante.

ARB Arbitrum cotiza actualmente en 0.20 dólares. Ya se observa cierta acumulación por parte de los operadores.

Los tres objetivos planteados, por el momento, son 0.30, 0.50 y 1.00 dólar.

Podríamos ver una búsqueda hacia la zona de 0.17 dólares, lo que sería una excelente oportunidad de compra. ARB es un proyecto de alta calidad dentro del ecosistema de Ethereum; es una de las Layer 2 más utilizadas por volumen de comercialización.

No tenemos ninguna duda de que representa una apuesta sólida a mediano y largo plazo.

¿Hacia dónde se dirigirán los precios del oro?

I. Análisis del mercado y situación actual

El oro experimentó una volatilidad significativa esta semana, impulsada por los acontecimientos internacionales y las expectativas sobre la política monetaria de la Reserva Federal, lo que provocó fuertes fluctuaciones en sus precios. El rápido repunte de principios de semana se desvió de los indicadores técnicos convencionales, mientras que el retroceso del fin de semana puede interpretarse como una corrección técnica de las condiciones previas de sobrecompra. En general, tras el alza, los precios del oro se encuentran ahora bajo presión a la baja, y es probable que el movimiento a corto plazo se mantenga dentro de un rango correctivo y de consolidación. Si bien persiste el sentimiento alcista, se debe prestar mucha atención a si se superan los niveles clave de resistencia técnica.

II. Análisis de Niveles Clave

Niveles de Resistencia:

Resistencia a corto plazo: $4,969–$4,988

Resistencia principal: $5,085–$5,100 (si los precios rebotan a esta zona y enfrentan una clara presión de venta, podría indicar un posible cambio de tendencia).

Niveles de Soporte:

Soporte a corto plazo: $4,830–$4,835

Soporte crítico: Vigile el mínimo anterior alrededor de $4,682. Una ruptura por debajo de este nivel podría generar un mayor potencial de caída.

III. Estrategia de Trading

Oportunidades de Venta:

Zona de entrada: Posiciones cortas ligeras en un rebote a $4,990–$5,000. Si los precios extienden las ganancias a $5,030–$5,040, considere aumentar las posiciones.

Stop loss: Fijar por encima de $5,045.

Rango objetivo: Primer objetivo en $4,830–$4,850. Si el soporte se rompe, se podrían mantener posiciones para una mayor caída.

Notas de riesgo:

Las caídas bruscas suelen ir seguidas de consolidación. Opere con cautela y evite seguir tendencias.

Si los precios rompen con fuerza y se mantienen por encima de $5,045, tenga cuidado con el posible fracaso de las posiciones cortas.

IV. Conclusión

Se espera que el oro continúe su movimiento correctivo y consolidativo a corto plazo. Concéntrese en el efecto de resistencia en torno a $4,969–$4,988 y monitoree la fortaleza del soporte cerca de $4,830–$4,835. Se recomienda buscar oportunidades de venta en los rebotes, implementar medidas estrictas de stop loss y esperar señales claras en niveles clave antes de operar.

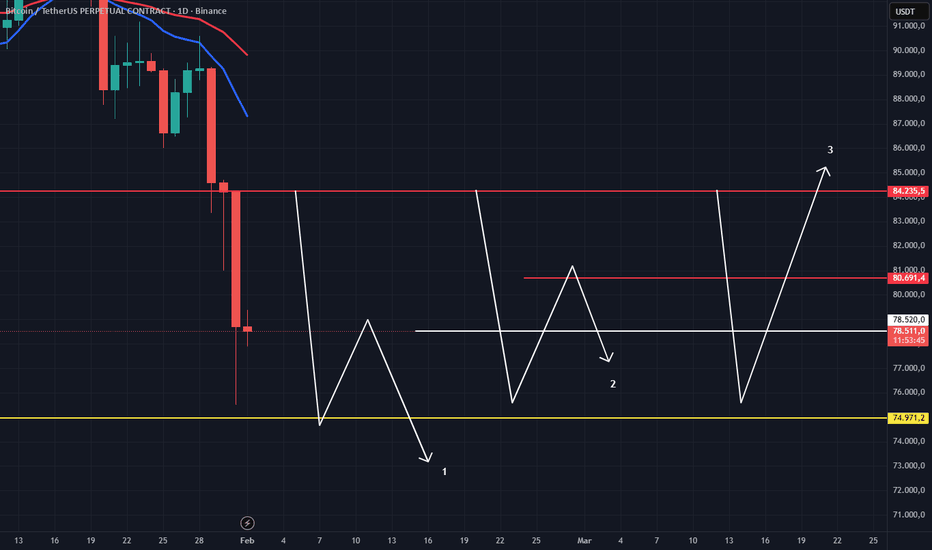

¿BTC no rompe el mínimo?¿BTC no rompe el mínimo?

🧠El soporte en la zona amarilla se ha agotado y la fuerza del rebote no ha cumplido mis expectativas, lo que indica que el sentimiento del mercado ya es muy pesimista. Por lo tanto, creo que hay una alta probabilidad de que continúe cayendo por debajo del mínimo, ya que, según el desarrollo de ETH, también debería seguir bajando desde aquí.

➡️Si rompe rápidamente por debajo del mínimo, el nivel de soporte a corto plazo al que vale la pena prestar atención se encuentra alrededor de 78715.

⚠️El nivel de soporte extremo se encuentra alrededor de 74500.

¡¡¡EL ORO NO HA TERMINADO DE DESCARGAR!!!¡¡¡EL ORO NO HA TERMINADO DE DESCARGAR!!!

El oro experimentó una fuerte caída, arrasando con la liquidez del VAH. Sigo esperando que el precio cierre la brecha de liquidez del lado vendedor en 4584. Luego, confirmaré y compraré hasta que el precio alcance nuevos máximos.

Tres posibles escenarios en BitcoinActualización de Bitcoin en gráfico de un día. El activo pudiera hacer estos tres posibles movimiento debido a la vela Doji en formación. Es recomendable hacer el seguimiento por el grafico de 1H para determinar cual de ellos es mas factible.

⚠️Analice la información suministrada con sus conocimientos y experiencia en el #Trading antes de invertir y recuerde que este mercado es muy volátil y puede ocasionar grandes ganancias como pérdidas, si decide operar la señal todas las consecuencias que deriven de ella será totalmente su responsabilidad. En el caso que decida hacer apalancamiento recuerde colocar el Stop Loss según su criterio de inversión.

#BRENT - Sube a 95 $ formando un doble suelo¡Hola a todos! 👋

🔔El crudo Brent ha estado en una fase correctiva prolongada desde los máximos de 2022, pero la acción del precio ahora sugiere un posible cambio de tendencia desde una zona de soporte a largo plazo bien definida.

🔔 El mercado ha defendido dos veces el nivel de 58,7 $, formando una clara estructura de doble suelo e indicando el agotamiento de los vendedores tras una prolongada tendencia bajista.

🔔 El primer rebote se produjo cerca del retroceso de Fibonacci 0,5, lo que reforzó la validez de la base y aumentó la probabilidad de un movimiento alcista sostenido.

🔔 Los niveles de resistencia clave a tener en cuenta son 72,5 $, 77 $ y 86,5 $, cada uno actuando como una barrera estructural que debe superarse para mantener el impulso alcista.

🔔 Una ruptura confirmada por encima de estas zonas abre el camino hacia el objetivo de 95-95,7 $, que representa el movimiento medido del patrón de doble suelo.

🔔 Desde una perspectiva macroeconómica, el crecimiento sostenido de la demanda mundial de petróleo y el riesgo geopolítico persistente en las principales regiones productoras podrían impulsar el alza de los precios al mantener una prima de riesgo.

Sesgo : Alcista por encima de 58,7 $

Invalidación : Ruptura sostenida por debajo de la base del doble suelo

✊ ¡Mucha suerte con sus intercambios! ✊

Si les gusta la idea, denle "🚀".

Por favor, compartan su opinión en la sección de comentarios.

Y síganme para estar al tanto de las novedades.

Se espera que los precios del oro repunten el lunes :5000+Se espera que los precios del oro repunten el lunes (superando los 5.000 $).

Como se muestra en el gráfico:

Rango de resistencia actual: 5.000 $-5.150 $

Rango de soporte actual: 4.650 $-4.800 $

Rango de soporte de la tendencia macroeconómica: 4.500 $-4.600 $

Rango de posible consolidación triangular futura: 4.700 $-5.000 $

La volatilidad del precio del oro alcanzó esta semana su máximo en 40 años.

Actualmente, el tamaño promedio de las operaciones es de 0,1 lotes, equivalente a 1 lote por operación la semana pasada. Esto significa que la volatilidad, combinada con el apalancamiento, se ha multiplicado por más de 10.

Las fluctuaciones diarias de 300 $ a 500 $ son insoportables para los operadores comunes.

Creo que es probable que los precios del oro repunten por encima de los 4.800 $ el lunes, con un precio objetivo de entre 5.000 $ y 5.150 $.

Por supuesto, recordaremos a todos nuestros seguidores que reduzcan su apalancamiento a 10 veces. Si normalmente operan con 1 lote, por favor, operen con 0,1 lotes a partir de la próxima semana.

Seguiremos publicando nuevas señales de alta calidad de forma gratuita en nuestro canal público. Aunque nuestro volumen de operaciones fue bajo la semana pasada, esto no significa que no compartiremos señales de trading en tiempo real. Esto es exclusivamente para ayudarles a evitar riesgos de mercado innecesarios. Una volatilidad tan alta supera las capacidades del análisis técnico tradicional.

Sin certeza absoluta ni control de posición, a muchas personas les cuesta controlar su codicia y miedo ante ganancias o pérdidas repentinas y enormes. Estas emociones pueden multiplicarse por diez, incluso pudiendo llevar a la bancarrota a operadores experimentados.

Por lo tanto, a partir del miércoles, dejamos de operar arbitrariamente y de enviar señales gratuitas en nuestro canal público. Afortunadamente, evitamos un mercado tan caótico. Aunque no obtuvimos grandes ganancias, resistimos el temporal.

La próxima semana, seguiré analizando la evolución del precio del oro y ofreceré estrategias más sólidas. Gracias por su atención y haré todo lo posible por responder a cualquier pregunta que puedan tener.

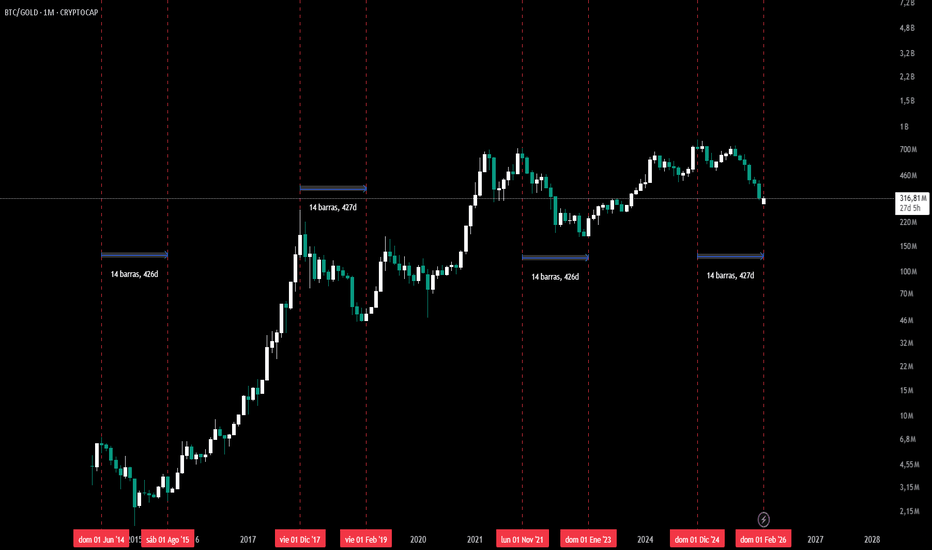

Bitcoin en Bearmarket. Zonas de compras.Bienvenido/a,

Mi análisis es puramente Técnico, no Macro. No es consejo de inversión, solo mi idea y análisis del par en función de su esencia en el gráfico. Considero a Bitcoin un par muy cíclico y marcado en sus tiempos.

La incógnita será como se comporta la parte de adopción institucional, pero no por ello deja de ser un par con buenos rendimientos y así igual tambien se refleja en sus retrocesos.

- Primera zona de compra los 73k a 63k no es una zona premium, tenemos invalance del precio y liquidez sin duda que el precio puede ir a buscar y ademas justamente es la zona a tocar el 50% de retroceso. Si me baso en tiempos, lenguaje de vela y rsi para compras, por supuesto para mi, no cumple como zona optima de compra.

- Zona 51k a 43k la considero zona institucional, que quiere decir esto, tenemos mucha liquidez por encima de estos precios que sinceramente puede ir a buscar y ademas aqui será bueno observar el comportamiento del precio y donde puede realmente demostrar esa impetu institucional lateralizando el precio en estas zonas, pero como digo, bitcoin es bitcoin y si ha generado un buen rendimiento en el bull run, (que lo ha hecho) en su retroceso tambien deberiamos verlo.

- Zona 38 a 28k junto a un RSI con divergencia en semanal indicando compras sin duda es una zona PREMIUM, para mi es la zona más óptima de compra, hay un gran imbalance que el precio no ha tocado i sin duda podría cubrirlo perfectamente, aunque estariamos hablando de un retroceso del 80% practicamente.

Por supuesto vamos viendo que hace el activo y como se comporta, viendo sus consolidaciones y lateralizaciones en este bear market, el tiempo ciclico, zonas de imbalance, rsi en divergencia en semanal y media movil exponencial nos dará una visión mas certera de compras.

Un saludo.

#Bitcoin - Actualización del análisis anterior¡Hola a todos! 👋

🔔 Como pueden ver en el gráfico, seguimos la configuración con precisión.

🔔 Sigo esperando otra vela roja para completar el patrón de los Tres Cuervos Negros (Rojos).

🔔 La tercera vela roja nos indicará una tendencia alcista a corto plazo que volverá a los $100,000 y experimentará una caída pronunciada.

🔔 También existe la posibilidad de movimientos impulsivos prolongados, compuestos por 9 ondas.

🔔 Sin embargo, la vela de la próxima semana es muy importante. El análisis del ciclo original se adjunta a este artículo.

✊ ¡Mucha suerte con tus operaciones! ✊

• Si te gusta la idea, haz clic en el botón 🚀.

• Comparte tu opinión en la sección de comentarios.

• Sígueme para estar al tanto de las novedades.

Los precios del oro continuaron repuntando el lunes: 5000-5100Los precios del oro continuaron repuntando el lunes: 5000-5100

Esta semana, el mercado del oro experimentó su período más volátil en casi cuarenta años.

Por lo tanto, suspendimos casi por completo las operaciones del miércoles al viernes. Este nivel de volatilidad estaba fuera del control y la tolerancia de la mayoría. Si bien no obtuvimos muchas ganancias esta semana, tampoco sufrimos pérdidas, lo cual es bastante notable.

1. El 30 de enero, el oro al contado se desplomó más del 12 % en un solo día, cayendo brevemente por debajo de los 4700 $, marcando su mayor caída en un solo día en casi 40 años; la caída de la plata fue aún más drástica. Anteriormente, el precio del oro había superado los 5500 $ el 29 de enero, alcanzando un máximo histórico.

2. Debido a las primas excesivamente altas, los reguladores chinos suspendieron la negociación de algunos fondos de materias primas.

3. La Bolsa Mercantil de Chicago (CME) aumentó urgentemente los requisitos de margen para la negociación de futuros de oro.

4. El expresidente Trump nominó al exgobernador de la Reserva Federal, Kevin Warsh, como su candidato a la presidencia de la Reserva Federal. El mercado anticipa una posible postura restrictiva por su parte, que fortalecería el dólar y presionaría los precios del oro.

A pesar de la caída a corto plazo de los precios del oro, los factores estructurales de apoyo para una tendencia alcista a largo plazo se mantienen sin cambios. Análisis técnico: Tras experimentar una volatilidad significativa, el mercado busca un nuevo equilibrio.

Soporte técnico: La primera zona de soporte clave que el mercado estuvo muy atento se situó en torno a los 4650-4800 dólares por onza. Una ruptura por debajo de este nivel podría llevar a que los precios del oro busquen soporte en niveles más significativos, como los 4500-4400 dólares por onza.

Resistencia técnica: Existe una fuerte resistencia en la zona de los 5000-5100 dólares. Los precios del oro deben superar y mantener esta zona para aliviar la presión bajista a corto plazo.

Características del mercado: El mercado generalmente cree que la alta volatilidad se convertirá en la norma.

💡 Referencia de estrategia de trading basada en las circunstancias del momento: Según los expertos, la estrategia de trading en ese momento se centraba más en el control de riesgos y la gestión prudente de las posiciones:

El tamaño de la posición y el control de riesgos eran cruciales:

Estrategia de trading de nivel de precio clave:

Si el precio del oro se estabiliza y rebota: Vigile de cerca si el precio del oro puede recuperarse y mantenerse por encima de los 5000 $. En ese momento, cualquier rebote probablemente enfrentaría presión de venta antes de una ruptura válida, por lo que no se recomendaba perseguir ciegamente el precio al alza.

Si el precio del oro continúa cayendo: Vigile de cerca la reacción del mercado en la zona de soporte clave de 4600-4800 $. Si aparecen señales de estabilización en esta zona, los inversores alcistas a largo plazo pueden considerar construir gradualmente una posición de fondo.

Sígueme para obtener un análisis más detallado y señales de trading fiables.

Posible escenarioTal vez se desarrolle el siguiente movimiento a la baja en un periodo breve de tiempo, lo cual ayude a subir la accion.

Es un tanto complicado pensar de esa forma,ya que es una de mis favoritas pero en ocaciones hay que apender a soltar para ganar.

Tal vez no les agrade a muchos pero es lo que mi analisis y sentido aracnido me dice en estos momentos,solo por precaucion guardar un poco en caso de llegar para recomprar,esperemos que no realizen algun split inverso en la subida, ya que comunmente juegan muy sucio.

BTC (2H) – El riesgo no se ha detenidoEl precio continúa siendo rechazado en la línea de tendencia bajista, reacción clara en oferta + FVG arriba. La estructura del mercado sigue siendo de máximos y mínimos más bajos; la reciente recuperación es sólo técnica.

La presión vendedora prevaleció después de romper el mínimo a corto plazo.

Escenario prioritario: recuperación débil → caída continua

Área objetivo: $79,500

Considere solo cuando el precio regrese a FVG/oferta, evite vender al mínimo.

macro concisa

Retiro de flujos de efectivo de activos riesgosos, rendimientos sin riesgo

El USD mantiene su fuerza → ejerce presión sobre las criptomonedas

Falta de catalizador positivo para BTC en el corto plazo

Sesgo principal: bajista – prioridad para vender

BTC CORTO PLAZO 92KDespués de 5 ondas bajistas, veo como escenario probable un retroceso hasta la zona de 92k (cuando tengamos el impulso, podremos clarificar mejor punto de salida).

Para llegar a este escenario, veo bastante factible hacerlo en forma de flat. Ahora mismo, estamos esperando un expanded flat, aunque dependerá un poco de cómo se desarrolle este impulso bajista entre hoy y mañana.