Bitcoin: La Rima de la Historia – Análisis de Simetría y FractalEn el trading solemos decir que "la historia no se repite, pero a menudo rima". Al observar el gráfico actual de Bitcoin, es imposible ignorar la correlación visual y estructural entre el ciclo anterior y el movimiento que estamos viviendo justo ahora.

💀 El Punto de la Calavera: La Resistencia de Fase

Si observamos los dos iconos de la calavera marcados en el gráfico, vemos una coincidencia técnica fascinante:

Ambos aparecen tras un impulso alcista vertical donde el precio alcanza un techo de cristal.

Representan una zona de "distribución" donde el precio pierde momentum y empieza a lateralizar, atrapando liquidez antes de un cambio de dirección.

Es el punto donde el optimismo choca con una barrera institucional infranqueable.

🚀 El Punto del Cohete: El Gatillo de Confirmación

Poco después de las calaveras, aparecen los iconos del cohete. Lo interesante aquí es cómo se parecen en su ejecución:

En ambos casos, el cohete marca el intento de "escape" o el último impulso que valida una zona de resistencia.

Actúan como un gatillo envolvente justo después de buscar apoyo en la zona de medias o pivotes clave.

Curiosamente, tras el cohete del ciclo pasado, vimos una corrección agresiva (la flecha roja descendente). En el escenario actual, el gráfico sugiere una estructura similar: un posible agotamiento que busca niveles de soporte inferiores.

📊 Niveles de Confluencia

La simetría es clara. Estamos viendo proyecciones que, de cumplirse como en el pasado, nos llevarían a testear zonas de liquidez mucho más bajas:

Zona Roja de Control: Actúa como el techo que el "cohete" no pudo sostener.

Target Técnico: La proyección de la flecha roja actual apunta hacia bloques de soporte históricos, recordándonos que tras una gran expansión, el mercado siempre busca equilibrarse.

Conclusión: La coincidencia entre los puntos de la calavera y el cohete nos muestra que el comportamiento humano y el algoritmo del mercado tienden a repetir patrones de agotamiento. Estamos en una zona de alta sensibilidad donde la gestión del riesgo es más crucial que nunca.

¿Creen que el fractal se completará con la misma fuerza que la última vez o esta vez "es diferente"? 👇

#BTC #Bitcoin #TradingAnalysis #PriceAction #Fractals #CryptoTrading

Ideas de la comunidad

GBPUSD, en zona de acumulación para el impulso bajistaEn 4H el precio rompe estructura, confirma con un segundo rompimiento y entra en corrección, actualmente se encuentra en zona de acumulación, preparando la mitigación del imbalance y bloque de órdenes.

Algunos inversores ya entran en 0.61% de Fibonacci, pero nuestro plan es esperar el fractal extremo 0.78–0.88%, en esas zonas trabajaremos el cambio de tendencia en temporalidades pequeñas (M5–M15) para confirmar el impulso bajista.

Plan: tomar parciales en zonas de liquidez intermedias y mantener disciplina en gestión de riesgo.

NAS100 – Rally de Alivio en MarchaEl mercado cambió el chip.

La noticia apagó el miedo y activó un rally de alivio. Ahora no se trata de vender resistencias, sino de aprovechar los retrocesos para subirnos a la tendencia.

🎯 NIVELES CLAVE (LO QUE REALMENTE IMPORTA)

🟢 Zona de COMPRA principal: 25,350 – 25,380

Antes era techo, ahora es piso.

Aquí suelen entrar los compradores fuertes.

🔴 Resistencia inmediata: 25,480

Primer objetivo lógico.

Probable ruptura si el impulso continúa.

🔴 Objetivo mayor: 25,550

Nivel previo al colapso.

Zona natural de toma de ganancias.

🚀 Extensión alcista: 25,630

Solo si el optimismo se mantiene durante la sesión.

⚠️ Invalidación clara: 25,280

Si el precio vuelve debajo, el rally pierde fuerza.

📈 PLAN SIMPLE PARA EL JUEVES

Estrategia: Comprar el retroceso (Relief Rally)

✅ Qué hacer:

No persigas velas verdes en la apertura.

Espera el retroceso hacia 25,350 – 25,380.

🎯 Entrada:

Si el precio baja a esa zona y se frena → COMPRA.

🎯 Objetivos:

TP1: 25,480

TP2: 25,550

TP3: 25,630 (solo si hay fuerza)

🛑 Stop mental:

Debajo de 25,280.

📌 MENSAJE CLAVE (MARKETERO Y REAL)

📈 El mercado pasó de miedo a alivio.

🧠 Los retrocesos ahora son oportunidades, no amenazas.

🎯 Compra con calma, toma ganancias sin enamorarte.

Mañana no gana el más rápido,

gana el que entra en el retroceso correcto y deja correr el precio.

Zona de Techo | Ventas en Rebotes⚠️ Cambio de escenario confirmado.

El mercado perdió la narrativa alcista y ahora está en fase de corrección activa. El nivel psicológico de 4800 pasó de soporte a resistencia dura, y cada rebote hacia esa zona es una oportunidad para buscar ventas, no compras.

Hoy NO es día de perseguir largos. El enfoque es claro:

👉 Vender los rebotes y dejar que el precio haga su trabajo hacia abajo.

🧭 NIVELES CLAVE DEL DÍA (CLAROS Y OPERABLES)

🔴 ZONAS DE VENTA (SELL ZONE)

4800 – 4805 → 🚨 MURO PRINCIPAL

Nivel psicológico fuerte. Si el precio llega aquí, es zona ideal para buscar cortos.

4825 – 4830 → Rebote extremo / trampa alcista. Zona de venta agresiva si aparece.

🟢 OBJETIVOS A LA BAJA (TAKE PROFIT)

4750 → Primer soporte. Romperlo acelera la caída.

4720 – 4725 → 🎯 OBJETIVO PRINCIPAL DEL DÍA

Zona de equilibrio previa. Muy probable que el precio quiera llegar aquí.

4680 – 4690 → Extensión bajista si hay pánico en NY.

🎯 PLAN OPERATIVO SENCILLO

✅ Escenario A: Venta en el Rebote (Favorito)

Londres o pre-market empujan el precio a 4790 – 4800

Aparecen mechas arriba / rechazo en M15

📉 VENTA (Short)

🛑 Stop: 4820

🎯 TP1: 4750

🎯 TP2: 4720

✅ Escenario B: Continuación Bajista

El precio rompe con fuerza el mínimo actual (~4750)

📉 VENTA EN RUPTURA

🎯 Objetivo directo: 4720

❌ Qué NO hacer

❌ No comprar “porque cayó mucho”

❌ No operar en el medio del rango

❌ No usar lotaje grande (volatilidad alta)

🧠 RESUMEN RÁPIDO

Sesgo: Bajista

Zona clave de venta: 4800

Objetivo del día: 4720

Estrategia: Vender el rebote, no adivinar suelos

💡 Las noticias cambiaron el juego.

💰 Ahora el dinero está en la corrección, no en la euforia.

Consejo final:

Rebotes fuertes = oportunidades de venta.

Opera con paciencia y protege ganancias.

🔥 Buen trading. Gestión de riesgo primero.

Render (RENDER) - Venta Swing TradeEste análisis plantea una tesis de continuación bajista para RENDER en temporalidad de 4H, alineada con la visión general del mercado y el contexto actual de BTC. Si bien Bitcoin comienza a mostrar señales incipientes de fortaleza alcista que podrían habilitar rebotes de corto plazo en el mercado de altcoins, el sesgo estructural para este par se mantiene bajista mientras no se invalide la estructura.

Desde el punto de vista de la acción del precio, RENDER presenta un Change of Character bajista (ChoCH B) en 4H, lo que indica una transición clara desde el último impulso alcista hacia una fase de distribución. Este quiebre estructural convierte el último Order Block de order flow alcista en un Breaker Block, zona que actualmente funciona como resistencia dinámica y habilita un modelo de entrada en ventas a favor de la tendencia principal.

El precio se encuentra reaccionando dentro de esta zona de oferta, confluenciando además con las medias móviles relevantes, lo que refuerza la probabilidad de continuación del movimiento bajista. El escenario planteado contempla posibles barridos de liquidez o rebotes técnicos de corto plazo antes de la continuación a la baja, especialmente considerando la reciente fortaleza relativa de BTC.

Los niveles operativos, invalidaciones y objetivos se encuentran claramente definidos en el gráfico. Es importante remarcar que se trata de un trade de alto riesgo, propio de la volatilidad inherente al mercado cripto y, en particular, a las altcoins. La gestión de riesgo es clave y este análisis no invalida escenarios alternativos en caso de cambios estructurales en BTC o en el propio activo.

PROYECCION PERSONAL BTC 2026Hola me presento soy CriptoLN.Estoy aca para dar un analisis de mercado personal de lo que a mi parecer puede proyectarse para 2026.Puedo estar equivocado o no,porque cuando se habla de inversion nos ajustamos a probabilidades y no certezas,pero esas probabilidades las ponemos a favor con conocimientos,estudio,analisis y experiencias.No me centro en el analisis fundamental de BTC.

1) Mi primera razon para proyectar el 2026 como mercado bajista son los ciclos del mercado cripto.Los ciclos nos indican que 2 años antes del halving tenemos un mercado bajista,como BTC se proyecta al alza,serian los retrocesos de la tendencia alcista macro(grafico mensual+).

EJ: El mercado bajista del halving del 2020 comenzo a fines de año 2017,en donde en 2018 tuvimos una caida del precio aprox -84.20% finanlizando esta tendencia a principios del 2019.

SEGUNDO EJEMPLO:El mercado bajista del halving del 2024 comenzo a fines de 2021,en donde en 2022 tuvimos una caida del precio aprox -78% finalizando esa tendencia a fines del mismo año.

Si asi lo indica el ciclo,2026 sera el año del mercado bajista del halving de 2028.

2)Siguiendo con los ciclos del mercado,lo ajustamos a el analisis de mercado.Tenemos una tendencia claramente alcista cumpliendo con las ONDAS DE ELLIOTT,que forma con un canal alcista, y un rompimiento del soporte a principio de noviembre del 2025.Este rompimiento con gran volumen llevando los 100 000usd y llegando a 80.000usd formaria la ONDA A,en donde encontro demanda en los 80 000usd y retesteo o hizo un descuento ONDA B hacia los 96.000usd.

Yo espero una ONDA C cayendo hacia los 70.000-55.000 usd(-45%-55%)

Recordemos que BTC y el mercado cripto se ha capitalizado mucho,en donde hay muchas compras fundamentales como ETF,gobiernos creyendo en el BTC por lo aumenta la liquidez del mismo y no espero un caida tan fuerte como los años anteriores.

Este es mi analsis para 2026,puedo o no estar equivocado.Acepto cualquier comentario al respecto

Oro, sin punto de retorno1️⃣ Contexto macro extremo

Geopolítica

Riesgo sistémico

Flujos de refugio

👉 Oro no respeta extensiones “moderadas” en estos entornos.

2️⃣ Onda 1 relativamente corta

Si la 1 fue contenida

La 3 compensa con extensión

3️⃣ Corrección 2 poco profunda o frustrante

La 2 fue más de tiempo que de precio

👉 Eso suele liberar una 3 violenta

4️⃣ Momentum + gaps + poca corrección

Exactamente lo que estamos viendo

📌 Cuando la 3 no retrocede, suele extenderse.

📐 Cómo leer gráfico en concreto

En lo que mostras:

Ya superó claramente el 161.8

No hay correcciones limpias

La estructura sigue impulsiva

No hay pérdida de momentum real

👉 Eso abre la puerta natural al 261.8%

El dólar frente al peso mexicano continúa cayendoEl USD/MXN cae hasta la zona del 17,42, nivel que no visitaba desde junio del 2024 y completa dos semanas consecutivas cerrando en negativo.

De hecho, de las últimas nueve semanas, ocho han sido negativas para el dólar frente al peso mexicano y es posible que continúe cayendo, ya que la tendencia bajista a corto y medio plazo todavía se mantiene.

De continuar cayendo, el próximo soporte para el USD/MXN podría estar en el 16,87, por otro lado, de retroceder al alza, la zona del 17,80 podría actuar como resistencia, seguido por la media móvil exponencial de 55 días, en el 17,94.

El dólar ha sido presionado a la baja frente a las divisas de mercados emergentes, debido a que aumenta la incertidumbre alrededor de la economía estadounidense con las decisiones que Donald Trump está tomando con respecto a Groenlandia y la implementación de posibles aranceles.

Adicionalmente, es posible que el próximo presidente de la Reserva Federal nominado por Trump, sea más inclinado a bajar los tipos de interés, lo cual presiona al billete verde.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

Cedear de BABA en dolaresEl cedear esta desarrollando una zona de acumulación con posible salida al alza. Esto depende del mercado Chino y sus restricciones hacia algunas empresas.

En la parte de análisis técnico, el grafico se mantiene dentro de un canal bajista desde largo plazo. En el indicador Koncorde se ven manos grandes llevando y el RSI en 75% aprox. Esperemos la salida tan esperada al alza antes que china desarrolle un conflicto bélico.

SELLMi gente si coincidi con vuestro analisis lo meteis,

si no lo descartais vale, si gustais vosotros esperais

confirmacion en temporalidad menores como son 5m, 3m, 1m

que te haga un Strong High

para que te de mas seguridad y sirve tambien para reducir Stop Loss

dependiendo que tipo de trader sois

Scalping Trading, Day Trading, Swing Trading o Position Trading LET'S GO

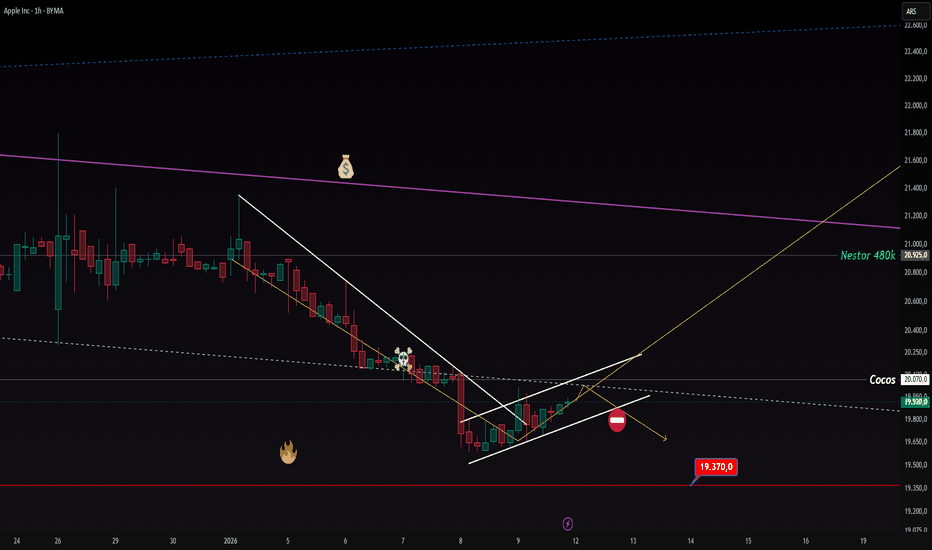

salida de canal en H1, posible caida o?En temporalidad semananl se encuenta en el teco de canal con perdida de la MM 10, para una proxima compra en los 15200.

En temporalidad diaria perdio el canal y la MM50.

Y en temporalidad de H1 la caida se accelera por la perdida del canal bajista, su ultimo soporte esta en 19400.

BAYMi gente si coincidi con vuestro analisis lo meteis,

si no lo descartais vale, si gustais vosotros esperais

confirmacion en temporalidad menores como son 5m, 3m, 1m

que te haga un Strong High

para que te de mas seguridad y sirve tambien para reducir Stop Loss

dependiendo que tipo de trader sois

Scalping Trading, Day Trading, Swing Trading o Position Trading LET'S GO

Patrón del Oro - Impulso Ascendente ExtendidoEl oro rompió su zona de consolidación (caja dorada) con una fuerte ruptura e impulso. El precio se mantuvo por encima de las EMA rápidas y lentas → se activó una estructura de seguimiento de tendencia.

Estructura y Contexto del Mercado:

Fase de rango → clara expansión

EMA con pendiente ascendente, retroceso leve → presión de compra activa

El mercado se encuentra en un régimen de rango en expansión, priorizando el seguimiento de tendencia.

Escenario:

El precio podría consolidarse brevemente por encima de la zona de ruptura.

Manteniéndose por encima de 4.8000 → movimiento alcista continuo.

Objetivo expandido: alrededor de 4.920.

¿Está el oro en una tendencia alcista sostenida o a punto de experimentar una corrección técnica?

¿De acuerdo o en desacuerdo?

Patrón de BTC - Presión bajista dominanteEstructura y contexto del mercado:

Se mantiene una clara estructura de máximos y mínimos decrecientes en el marco temporal H1.

El precio se encuentra por debajo de las EMA rápidas y lentas, con la EMA inclinada hacia abajo → tendencia bajista bajo control.

El rebote actual es simplemente un retroceso técnico tras una ruptura abrupta.

Escenario:

La zona amarilla actúa como oferta/resistencia a corto plazo.

El precio podría mantenerse lateral: un rebote débil en esta zona antes de continuar la tendencia.

Escenario preferido: Mayor caída hasta 86,805 si no se recupera la EMA.

¿BTC está formando una base para nuevas caídas o se prepara para romper la estructura?

¿De acuerdo o en desacuerdo?

El oro retrocede hacia una nueva tendencia alcista.El mercado del oro sigue respaldado por las expectativas de que la Fed mantenga una política monetaria cautelosa. El camino hacia los recortes de tipos de interés sigue siendo incierto, pero el dólar estadounidense se está debilitando gradualmente tras los datos económicos estadounidenses poco positivos.

En el gráfico H1, el XAU/USD ha roto con fuerza la estructura de acumulación, formando una clara tendencia de máximos y mínimos más altos.

Actualmente, el precio se está corrigiendo hacia la zona del recuadro verde, la confluencia de:

El antiguo pico se convierte en soporte

La nube Ichimoku (Kumo) que respalda la tendencia

👉 La corrección actual es un retroceso técnico, sin indicios aún de un cambio de tendencia.

Escenario de precio esperado:

El precio se acumula en la zona de soporte.

Tras absorber la presión vendedora, se espera un rebote siguiendo la tendencia principal.

El objetivo se sitúa en la región de 4890 a 4900+ según el escenario de continuación.

💬 ¿Crees que el ORO rebotará inmediatamente en este nivel o será necesaria una corrección más profunda?

oro & aud/usd 22 de enero 2026 oro- llegando a puntos que hablamos en videos anteriores el cual me gustaría ver algún retroceso pero estoy esperando que el precio me indique que quiere bajar.

aud/usd- estamos en zonas de ventas que el precio jamas a mitigado posiblemente tengamos una buena venta para los próximos dias solo hay que ser pacientes.