Ideas de la comunidad

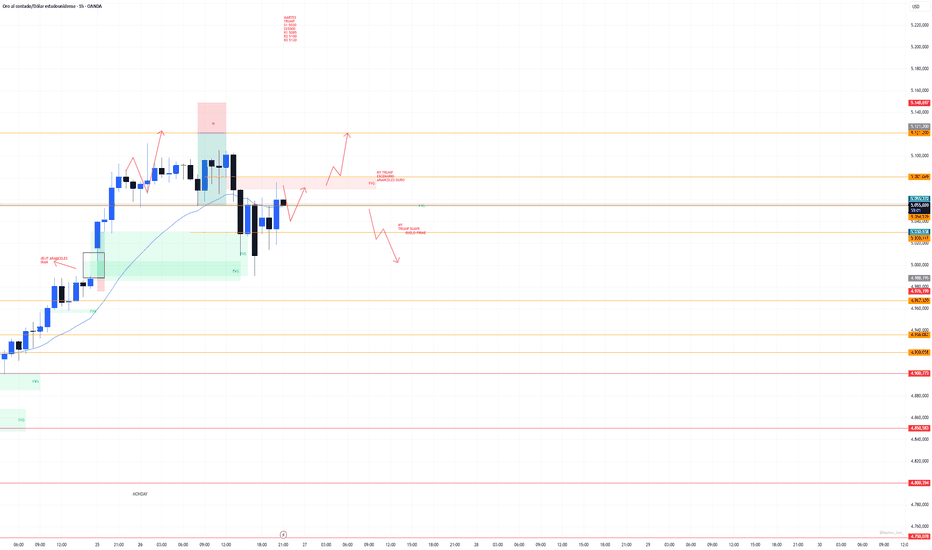

XAUUSDEl mercado reaccionó sobre el orderblock de las sesión asiática, durante el desarrollo de la sesión de Londres, el mercado se consolido, resultandole incapaz de romper la estructura alcista de ASIA. Esperamos un movimiento de manipulación al alza, lo que rompería la lateralidad de LONDRES, y en la ruptura donde entramos en cortos, osea, en dirección contraria de las sesión ASIATICA.

Ataque a Máximos: Control Toro hasta las 8:30El mercado vuelve a ponerse en modo ataque.

La estructura bajista de corto plazo quedó invalidada y el precio recuperó una zona clave que ahora cambia totalmente el tablero.

Estamos arriba, fuertes… y eso es bueno solo mientras se respete el piso.

🧱 NIVEL CLAVE DEL DÍA (EL QUE MANDA TODO)

🟢 49,250 – PISO DE CONCRETO

Ayer era techo

Hoy es soporte principal

Mientras el precio esté encima de 49,250, el sesgo es alcista

Este nivel es el trampolín desde donde el mercado intenta atacar los máximos otra vez.

🎯 ZONAS IMPORTANTES

🔼 ZONA DE OBJETIVO (LONDRES)

49,450 – 49,500

Zona natural de toma de ganancias.

Londres suele llevar el precio aquí antes de eventos importantes para atrapar compradores tardíos.

🔽 ZONA DE RIESGO

49,100

Si el precio pierde este nivel antes de las noticias, la subida fue falsa.

48,800

Si hay sorpresa negativa fuerte, este es el vacío natural donde el precio puede caer muy rápido.

🕒 PLAN OPERATIVO – MARTES

🟢 SESIÓN DE LONDRES (03:00 – 08:00 ET)

Sesgo: Alcista táctico

📌 Plan

Esperar retroceso suave a 49,250 – 49,280

Si el precio aguanta y rechaza → COMPRA (Scalp)

🎯 Objetivo: 49,450 – 49,500

⚠️ Regla clave: Cerrar TODO antes de las 8:00 AM

No te quedes dentro antes del evento.

🔔 EVENTO 08:30 AM (Noticias / Earnings / Trump)

Aquí el mercado deja de ser técnico y se vuelve binario.

🔴 Escenario Negativo

Rompe 49,200 con fuerza

Venta agresiva

El precio tiene aire limpio hasta 48,800

🟢 Escenario Positivo

Rompe 49,500

Ataque directo al máximo histórico: 49,608

Solo se compra ruptura clara, no anticipes

🧠 RESUMEN RÁPIDO

Control toro: encima de 49,250

Objetivo Londres: 49,450 – 49,500

Zona peligrosa: 08:30 AM

Mucha altura = mucho riesgo si la noticia falla

📌 Hoy se compra con cabeza, se cobra rápido y se sale antes del ruido.

El mercado está fuerte… pero muy alto.

US30 | Lunes de Resaca: Rebotes para VenderEl mercado arrancó la semana con miedo geopolítico y máxima cautela antes de la Fed. Al perder 49,000 y 48,880, el mensaje es directo: el control es bajista. Cuando un soporte importante cae con noticias, se convierte en resistencia dura. Hoy, las subidas son oportunidades, no señales de compra.

📍 Niveles que importan hoy

48,850 – 48,880 → ZONA DE VENTA CLAVE. Antiguo soporte, ahora techo.

48,700 → Zona de batalla intradía.

48,600 → Primer objetivo natural.

48,436 → OBJETIVO PRINCIPAL. Nivel estructural que el precio busca en correcciones fuertes.

49,000 → Techo mayor (poco probable mientras dure la presión).

🧭 Plan simple

Mentalidad: Sell the Rip (vender los rebotes).

Evita compras heroicas antes de la Fed.

🌍 Londres

Si el precio rebota hacia 48,800 – 48,850 y muestra rechazo → VENTA.

Stop: 48,920 | Objetivo: 48,725 → 48,600.

🇺🇸 Nueva York

Si pierde 48,700 con decisión → continuación hacia 48,600 y 48,436.

Si entra en rango (48,600 – 48,900), opera extremos con cautela: vende arriba, scalps abajo.

⚠️ Clave del día

Volatilidad alta = rebotes rápidos y engañosos. No persigas velas verdes.

🎯 Resumen rápido

🔴 Sesgo: Bajista

🟥 Resistencia: 48,880

🎯 Objetivos: 48,600 → 48,436

⏳ Contexto: Semana de Fed = paciencia y disciplina

Tip final: En días de incertidumbre, manda el riesgo. Espera el rebote, ejecuta con calma y protege capital.

NAS100 – Breakout en Máximos + Evento TrumpEl mercado está en ruptura de máximos y dejó atrás la zona de consolidación.

La tendencia es alcista, pero hoy hay un evento clave a las 8:30 AM (Trump) que puede acelerar el movimiento… o sacudir el tablero.

Aquí no se trata de adivinar, sino de esperar el precio correcto.

🎯 NIVELES CLAVE (FÁCILES Y ACCIONABLES)

🟢 Piso de seguridad (nuevo soporte): 25,680 – 25,700

Antes techo, ahora soporte. Mientras esté arriba, el sesgo sigue alcista.

🟢 Soporte profundo (descuento fuerte): 25,640 – 25,650

Zona ideal si hay sacudida por noticia.

🔴 Resistencia intermedia: 25,850

Primer nivel donde el precio suele frenar.

🎯 Extensión / objetivo: 25,930

Solo si hay euforia post-evento.

⚠️ Zona de peligro: 25,780 – 25,800

Comprar aquí antes del discurso es jugar a la ruleta.

📈 PLAN SIMPLE PARA EL MARTES 27

Estrategia: Esperar el retroceso o la confirmación, no la euforia

🕰️ Antes de las 8:30 (Londres / Pre-Market)

Si el precio baja suave a 25,700 – 25,720, se puede intentar compra pequeña.

Cerrar o reducir ANTES del discurso.

⚡ Evento 8:30 AM (Trump)

❌ No operar el primer minuto. Deja pasar la vela violenta.

✅ Escenario A – Sacudida bajista:

Caída rápida hacia 25,640 – 25,650

Si el precio rebota con fuerza → COMPRA.

✅ Escenario B – Impulso alcista:

Ruptura clara de 25,800

Espera el retroceso para sumarte, no persigas.

🎯 OBJETIVOS

TP1: 25,850

TP2: 25,930

NAS100 | Lunes de Calma Antes del MovimientoEl mercado ya absorbió el susto del fin de semana y entra en modo pausa. Hoy no es día de grandes rupturas, es día de ordenar posiciones antes de los reportes de las grandes tecnológicas.

👉 Lectura clara: sesión de rango, con compras en retrocesos suaves y ventas tácticas en techo.

🎯 Zonas clave para HOY

25,580 – 25,600 → TECHO DEL DÍA. Zona donde el precio suele frenar un lunes sin catalizador. Ideal para tomar ganancias o scalps cortos.

25,525 → Precio de equilibrio. Zona neutral, evita operar en el medio.

25,480 → PISO INTRADÍA. Nivel más importante del día. Mientras esté arriba, el sesgo es constructivo.

25,420 → ZONA DE COMPRA DE ORO. Si NY decide “sacudir” el mercado, aquí aparecen compradores.

25,270 → Escenario extremo (poco probable hoy).

🧭 Plan fácil de aplicar

Mentalidad: Rango de acumulación

*Hoy no se persigue el precio. Se espera.

🟢 Compras (Buy the Dip)

No compres arriba.

Espera retrocesos hacia 25,450 – 25,480.

Si el precio llega, se frena y muestra rechazo → COMPRA buscando volver al centro del rango.

🔴 Ventas (Scalp)

Si el precio sube a 25,580 – 25,600, es zona natural de freno.

Aquí puedes buscar ventas rápidas (20–30 puntos), sin enamorarte del trade.

⏰ Contexto del día

📅 Sin noticias fuertes hoy.

🏦 La Fed ya está descontada.

🔥 La verdadera acción empieza martes y miércoles con Earnings.

Hoy el mercado respira.

📌 Resumen rápido

Sesgo: Lateral / ligeramente alcista

Zona clave: 25,480

Estrategia: Comprar abajo, vender arriba

Evita operar en el medio del rango

Día de Noticia: Calma Antes del MovimientoEl mercado está en modo espera.

Todo apunta a una mañana lenta y a un movimiento violento cuando llegue la noticia clave.

👉 Regla del día:

No anticipes. Reacciona.

Mientras el precio se mantenga por encima de 5030, el sesgo sigue siendo alcista, pero la verdadera jugada llega con el evento de las 8:30 AM (NY).

🎯 ZONAS CLAVE DEL DÍA (SIMPLIFICADAS)

🟢 SOPORTES (DEFENSA)

5030 – 5035 → 🟩 NIVEL DE CONTROL

Zona donde el mercado ya reaccionó.

Mientras aguante aquí → no se venden mínimos

5000 → Nivel psicológico mayor

Si se pierde con fuerza → cambio de tono a corto plazo

🔴 RESISTENCIAS / OBJETIVOS

5085 – 5090 → Techo inmediato

Romper esto activa subida fuerte

5100 → 🎯 IMÁN PSICOLÓGICO

Primera zona de toma de ganancias

5120 – 5125 → Extensión máxima del movimiento

Zona de descarga si hay euforia

🧠 PLAN OPERATIVO DEL MARTES

🕰️ FASE 1: LONDRES (ANTES DE LA NOTICIA)

Probable rango lateral

Movimiento lento, sin compromiso

📌 Idea:

Si baja suave a 5045 – 5050, se puede intentar compra pequeña buscando 5070.

👉 Cerrar todo antes de las 8:15 AM NY. No cargues riesgo a la noticia.

🔔 FASE 2: EVENTO 8:30 AM (EL DISPARO)

✅ Escenario A: Reacción Alcista

Vela fuerte rompe 5090

No duda, no vuelve

📈 COMPRA EN RUPTURA

🎯 Objetivo: 5120

❌ Escenario B: Reacción Bajista

El precio pierde 5030 con decisión

📉 VENTA

🎯 Objetivo: 5000

📌 RESUMEN RÁPIDO

Sesgo mientras esté arriba de 5030: Alcista

Zona muerta antes de la noticia: Normal

Movimiento real: Después de las 8:30 AM

Estrategia: Esperar → Confirmar → Ejecutar

🎯 Hoy no gana el más rápido, gana el más paciente.

Mañana es día de francotirador, no de metralleta.

Desplome en el índice del dólarEl índice de dólar completó tres sesiones consecutivas cerrando en negativo y cae aproximadamente lo mismo que cayó durante abril del año pasado, cuando Trump implementó sus aranceles recíprocos.

Sobre el gráfico diario del índice del dólar podemos ver que el instrumento llegó a caer hasta la zona del 97,41 a mediados de diciembre del año pasado, de donde rebota al alza y se acercó de nuevo a la media móvil exponencial de 200 días, en el 99,27.

Desde ese pico, el índice del dólar empezó a debilitarse hasta romper por debajo de la media móvil exponencial de 55 días en el 98,40 y llegar de nuevo al mínimo en el 97,41.

El índice del dólar continuó siendo presionado a la baja debido a la incertidumbre con respecto a la economía estadounidense y la posibilidad de que la Reserva Federal de Estados Unidos baje los tipos de interés por lo menos dos veces durante este año.

No es solo el hecho de que la FED llegue a bajar los tipos de interés, sino que los demás bancos centrales en realidad están manteniendo las tasas en el mismo nivel o incluso las podrían subir, lo cual presiona al billete verde.

El índice del dólar llegó a caer hasta el 96,61 y de continuar cayendo, el próximo soporte podría estar en el mínimo del 95,80.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

Blue Sky Breakout: Modo Tendencia TotalEl mercado acaba de entrar en territorio desconocido.

No hay resistencias históricas, no hay techos claros: solo precio, momentum y miedo.

La ruptura del fin de semana fue quirúrgica:

El precio saltó el 5000 sin frenar

Confirmó ruptura y ahora opera en máximos absolutos

La estructura es parabólica y agresiva

👉 En estos escenarios NO se vende por intuición

👉 Se compra solo en retrocesos controlados o en rupturas limpias

🎯 NIVELES CLAVE DEL DÍA (SIMPLIFICADOS)

🟢 ZONAS DE COMPRA (PRIORIDAD)

5054 – 5055 → 🟩 SOPORTE CLAVE

Antigua resistencia, ahora piso fuerte.

Si el precio baja aquí y rechaza → COMPRA DE LIBRO

5030 – 5035 → Zona de gap / corrección profunda

Solo se visita si hay toma fuerte de ganancias

🔴 OBJETIVOS / ZONAS DE DESCARGA

5100 → 🎯 IMÁN PSICOLÓGICO

Muy probable que el precio lo toque y retroceda la primera vez

5115 – 5125 → Extensión máxima del impulso actual

Zona para tomar ganancias, no para abrir compras nuevas

🧠 PLAN OPERATIVO DEL LUNES

✅ Escenario A: Compra en Retroceso (EL IDEAL)

Londres o pre-market corrigen suavemente

El precio llega a 5054 – 5055

Aparece rechazo claro (mecha abajo, vela verde)

📈 COMPRA (Long)

🎯 Objetivo: 5100

🛑 Stop: 5040

✅ Escenario B: Continuación por Ruptura

El precio llega a 5100

Consolida debajo (bandera pequeña, sin caer)

Rompe con fuerza en NY

📈 COMPRA RÁPIDA (Scalp)

🎯 Objetivo: 5120

⚠️ Cerrar rápido, es zona de toma de beneficios

❌ Qué NO hacer

❌ No vender contra tendencia

❌ No comprar velas verdes gigantes

❌ No adivinar techos en máximos históricos

📌 RESUMEN RÁPIDO

Sesgo: Alcista extremo

Control del mercado: Arriba de 5054

Objetivo visible: 5100

Estrategia: Comprar retrocesos, no perseguir

🔥 Esto no es un mercado normal.

Es un mercado en descubrimiento de precio.

Opera con paciencia… y deja que el precio haga el trabajo.

Vamos paso a paso. 💪📈

SEMANA DE RESULTADOS : AMERICAN AIRLINES con niveles claves

Los nuevos datos trimestrales de las principales compañías ya están sobre la mesa… y traen mucho más que números: nos muestran hacia dónde se está moviendo el dinero inteligente. Ventas, márgenes, crecimiento interanual y revisiones de proyecciones están marcando la cancha para los próximos movimientos del mercado.

Este video no es solo una lectura de resultados. Es una guía estratégica para detectar qué acciones están en zonas de acumulación, en ruptura o en pleno impulso. Vamos a analizar empresas que han sorprendido al alza, otras que decepcionaron, y sobre todo, cuáles están generando oportunidades reales de entrada.

Te voy a mostrar niveles técnicos clave: zonas de soporte ideales para posicionarse, objetivos de salida donde el precio podría tomar ganancias, y estructuras que anticipan movimientos de mayor magnitud. Porque en este mercado volátil, no se trata solo de saber qué empresa gana más… se trata de leer con precisión hacia dónde fluye el mercado.

Este análisis está pensado para quien quiere operar con criterio, y no quedarse reaccionando tarde. Si sabés interpretar los datos, podés posicionarte con ventaja antes del próximo movimiento fuerte.

EURUSD| Market Maker Bearish Cycle (MAAW) – Zona de Finalización📉 EURUSD

En este gráfico del EURUSD en H4 se identifica claramente un Ciclo Market Maker Bajista (MAAW), donde el precio ha desarrollado de forma ordenada las fases de:

M → A → A → W

Esta secuencia suele representar:

Distribución institucional

Captura de liquidez en máximos

Fase de markdown progresiva

Búsqueda de liquidez final en zonas de demanda

Actualmente, el precio se encuentra en la zona W, área donde estadísticamente el ciclo bajista tiende a agotarse, no para comprar a ciegas, sino para esperar confirmaciones.

BTC en la MA200. Última parada para el próximo rally? 📉 BTC en zona clave: ¿Fin de la corrección o nueva oportunidad? 🚀

El precio de Bitcoin (BTC) ha alcanzado la media móvil de 200 periodos, una zona histórica de reversión que ha servido como fuerte soporte en ciclos anteriores. Si el bull run sigue en pie, esta podría ser una oportunidad estratégica para posicionarse antes del próximo impulso alcista.

📍 Niveles clave a monitorear:

✅ Zona de soporte: $75,900 - $83,400

✅ Primeros objetivos: $98,200 - $122,000

✅ Proyección máxima: $136,600

El mercado aún no ha confirmado un cambio de tendencia, pero el comportamiento en esta zona será determinante. Si vemos una reacción alcista contundente, podríamos estar en la antesala de la siguiente gran ola.

¿Seguirá el ciclo alcista o nos espera más caída? Comparte tu análisis en los comentarios. 🔥📊

Hagamos la proyección para 4hrs el día de hoy!Si hablamos de 1h no hay entrada, eran 4 veces que se les dio la oportunidad, más abajo, y deberían ir dentro ahora mismo o ya haber sacado unos profits... entonces, por eso estoy guíandome y dejando esta proyección en 4hrs, un rebote a la media de 55 períodos como mínimo por la divergencia alcista que tenemos con ADX para abajo y valle rojo desarrollado...

$SUPV - Se viene la continuación? Luego de un período prolongado de rango en gráfico diario, bajo la temporalidad a H1 para afinar el análisis.

El precio muestra una posible intención de continuidad alcista, aunque todavía faltan confirmaciones claras antes de proyectar un movimiento hacia los máximos del diario en la zona de $4200.

En el contexto actual, el mercado se encuentra trabajando sobre una zona de demanda. Para validar que este impulso alcista sea algo más que un simple rebote —pensando en temporalidades altas— es clave superar los $3587 y, sobre todo, sostener los $3470 como demanda.

Caso contrario, el movimiento quedaría como un incentivo puntual dentro del rango mayor.

El precio aún necesita tiempo y desarrollo, pero en esta temporalidad la resolución debería comenzar a definirse durante la rueda de mañana.

Alerta de Trading: El alza del oro podría continuar.

Este repunte récord del oro se debe a múltiples factores: las compras de oro por parte de los bancos centrales y la afluencia de inversores a ETFs de oro para protegerse de los riesgos de las políticas globales y las incertidumbres macroeconómicas.

Además, las expectativas del mercado de un recorte de los tipos de interés en EE. UU. en 2026 han impulsado aún más los precios del oro.

Mientras tanto, los datos de inflación PCE (el indicador de inflación preferido por la Fed) mostraron que las cifras de noviembre coincidieron en gran medida con las expectativas, lo que refuerza aún más las expectativas del mercado de que la Reserva Federal de EE. UU. mantendrá los tipos de interés la próxima semana. El mercado espera ampliamente que la Fed mantenga los tipos sin cambios en su reunión del 27 y 28 de enero, pero aún se descontará la posibilidad de dos recortes de tipos adicionales en el segundo semestre de 2026, lo que aumenta el atractivo del oro como activo sin intereses.

El oro se considera cada vez más una herramienta para protegerse de la "imprevisibilidad" del presidente Trump. Señaló que, si bien muchos operadores consideraban el oro como una cobertura contra el riesgo de una guerra arancelaria entre EE. UU. y la UE debido a la insistencia de Trump en adquirir Groenlandia, incluso después de que se levantara la amenaza arancelaria, las ganancias del oro no se revirtieron.

De cara al futuro, se espera que el mercado alcista del oro continúe, pero persisten los riesgos a la baja. Goldman Sachs elevó su pronóstico para el precio del oro a 5400 dólares, basándose en el supuesto de que el sector privado no venderá sus tenencias y los bancos centrales seguirán comprando oro. El oro ya ha subido casi un 15 % desde sus niveles de principios de 2026, ampliando la ganancia del 64 % del año pasado. Sin embargo, si los riesgos de la política monetaria global disminuyen drásticamente, lo que lleva a la liquidación de las posiciones de cobertura, los precios del oro podrían retroceder. Las incertidumbres geopolíticas siguen siendo clave: la imprevisibilidad de Trump ha alarmado a la UE, y si bien las relaciones transatlánticas se han relajado temporalmente, la confianza a largo plazo se ha visto dañada, lo que podría generar mayor volatilidad.

En general, los inversores deberían centrarse en la reunión de la Reserva Federal, los datos económicos y el progreso de los despliegues en el Ártico. El papel del oro en la tendencia de desdolarización es cada vez más destacado, sirviendo como escudo contra la incertidumbre. En esta era de tormentas geopolíticas, el oro no es solo una inversión, sino también un ancla de la estabilidad global. El mercado del oro en 2026 continuará su legendario mercado alcista, impulsado por una confluencia de múltiples factores.

La reunión del FOMC de la próxima semana es el evento clave que influye en la fluctuación del precio del oro a corto plazo. Si la Reserva Federal adopta una postura restrictiva, enfatizando el mantenimiento de tasas de interés altas hasta el segundo trimestre de 2026, podría revertir temporalmente las expectativas del mercado sobre recortes de tasas, lo que provocaría fluctuaciones significativas en los precios del oro. Por el contrario, si la Fed emite señales moderadas, confirmando la proximidad de un ciclo de recortes de tasas, proporcionará un fuerte impulso para que los precios del oro superen los 5000 dólares.

Las instituciones tradicionales generalmente creen que la volatilidad en el mercado del oro aumentará significativamente en 2026, pero la lógica estructural alcista se mantiene sólida. Los factores impulsores clave, como la demanda de cobertura contra la inflación, la creciente presión de la deuda global y la desdolarización acelerada, se mantienen sin cambios, y estas lógicas a largo plazo seguirán respaldando la tendencia alcista del precio del oro.

El gráfico semanal cerró con una gran vela alcista, lo que indica una tendencia fuerte y continua. Se espera un impulso alcista el próximo lunes, con un enfoque en la compra en las caídas. Sin embargo, se recomienda precaución con respecto a la resistencia cerca del nivel de $5,000; buscar el precio al alza debe hacerse con cautela. La resistencia clave se encuentra alrededor de $5,050; si no se puede superar este nivel, se puede considerar una pequeña posición corta. Si el precio se mantiene por encima de este nivel, podría subir más de $50, apuntando a la zona de $5,100-$5,200 e incluso a la de $5,300. El primer nivel de soporte a tener en cuenta es 4,900, con un fuerte soporte en 4,808; ambos son buenas referencias para posiciones largas.

El viernes, el gráfico diario mostró una tendencia alcista general con fluctuaciones. El precio rompió el nivel y actualizó su máximo hasta 4990 durante la sesión estadounidense, cerrando finalmente con una larga vela alcista de sombra inferior. El soporte diario se ha movido hacia 4936, mientras que el soporte horario se encuentra en el mínimo nocturno de 4958, que puede utilizarse como línea divisoria entre el sentimiento alcista y bajista del día; tocar este nivel podría representar una oportunidad de compra. Si el mercado se comporta con solidez, se espera que el precio se negocie por encima de 4970-4980, con el objetivo de superar 5000 y probar la zona de 5020-5050. Solo una ruptura decisiva por debajo de 4900 probablemente desencadenaría una corrección profunda; de lo contrario, la fuerte tendencia alcista continuará.

Estrategia de trading:

El lunes, considere comprar cerca de 4958. Si la tendencia es fuerte, considere comprar en la zona de 4970-4980, con el objetivo de superar el nivel de 5000. Considere abrir una pequeña posición corta cerca de 5050.

El oro se acerca a los 5.000 $.

I. Rendimiento reciente y análisis técnico

El oro ha mostrado recientemente una fuerte tendencia alcista unilateral, con fluctuaciones diarias superiores a los 100 $. Las continuas y fuertes velas alcistas han impulsado los precios cerca de los 5.000 $ por onza. El mercado exhibe un patrón de "consolidación seguida de movimientos explosivos", con rupturas que a menudo conducen a rápidos repuntes o caídas, lo que deja pocas posibilidades de confirmar retrocesos. El fuerte cierre alcista del viernes por encima de la media móvil de 5 días indica un impulso alcista sostenido.

Características técnicas clave:

Estructura de la tendencia: Tendencia alcista unilateral, todas las medias móviles en una alineación alcista, con un sólido patrón de suelo redondeado.

Niveles clave: La resistencia anterior en 4.900 $ se ha convertido en soporte. El siguiente nivel psicológico crítico es la zona de 5.000 $ a 5.030 $.

Alerta de riesgo: Tras las fuertes ganancias consecutivas, tenga cuidado con los retrocesos técnicos o la presión para la toma de beneficios. Sin embargo, se espera que cualquier retroceso presente oportunidades de compra para la tendencia alcista. El objetivo a medio plazo se mantiene en 5400 $.

II. Perspectivas para la próxima semana

Razonamiento alcista: La tendencia alcista unilateral se mantiene intacta. Cualquier retroceso debe considerarse una oportunidad de compra. Concéntrese en los niveles de soporte clave.

Resistencia clave: 5000 $–5030 $

Soporte clave: 4950 $–4930 $, 4900 $ (soporte fuerte)

III. Estrategia de trading para la próxima semana

1. Estrategia larga (Enfoque en comprar en retrocesos)

Zona de entrada: $4,940–$4,950

Stop Loss: $4,930

Objetivos: Primer objetivo: $4,990–$5,030, romper por encima hasta el objetivo: $5,050–$5,100

2. Estrategia corta (Posiciones cortas ligeras en resistencia)

Zona de entrada: $5,050–$5,060

Stop Loss: $5,070

Objetivos: Primer objetivo: $5,000–$4,980, romper por debajo hasta el objetivo: $4,950

IV. Gestión de riesgos y recordatorios de trading

Tamaño de la posición: Entrar ligeramente en lotes, con una exposición total no superior al 10%.

Disciplina de stop loss: Cumplir estrictamente con los stop loss y evitar mantener posiciones perdedoras.

Consideraciones sobre el tiempo:

Para posiciones largas: Espere pacientemente los retrocesos hacia las zonas de soporte, evitando perseguir máximos.

Para posiciones cortas: Solo intentos leves en niveles de resistencia clave, con entrada y salida rápidas.

Factores clave a monitorear:

Señales de estancamiento de precios o patrones de techo.

Aumento de la volatilidad en torno a la publicación de datos importantes.

V. Resumen

El oro se mantiene en una fuerte tendencia alcista unilateral. El principal enfoque de trading es comprar en retrocesos. Las posiciones cortas son solo para intentos contra la tendencia a corto plazo. Concéntrese en el rendimiento de la zona de soporte de $4,900–$4,950; una estabilización en esta zona representaría una oportunidad ideal para un posicionamiento alcista.

Descargo de responsabilidad: El análisis anterior representa opiniones personales y no constituye asesoramiento de inversión. Operar conlleva riesgos, por lo que los inversores deben ser cautelosos. Asigne fondos según su tolerancia al riesgo.

INTELIntel quiere despertar, tiene su primer soporte en la línea de tendencia, tiene su segundo soporte por la zona de 34 dólares, y tiene su tercer soporte en el techo del rango que rompió en septiembre de 2025, si llegara a este tercer soporte, su valor disminuiría un 50% desde el máximo que marcó el 20 de enero.

Intel está presionando para volver a ser lo grande que fue en sus mejores momentos.

Cuidado con una corrección del precio del oro

Tendencia actual: Tendencia alcista con signos de agotamiento

I. Visión general

Apoyado por múltiples factores como los riesgos geopolíticos, las expectativas de flexibilización de la política monetaria por parte de la Reserva Federal y las compras sostenidas de los bancos centrales, el oro continúa su fuerte tendencia alcista, manteniendo un claro patrón técnico alcista. La estrategia se centra en comprar en las caídas en la dirección de la tendencia, prestando especial atención a los niveles de soporte durante los retrocesos.

II. Factores fundamentales

Demanda persistente de activos refugio: La incertidumbre geopolítica y comercial continúa impulsando la inversión en oro.

Entorno macroeconómico favorable: Las expectativas de recortes de tipos por parte de la Reserva Federal, las compras sostenidas de oro por parte de los bancos centrales y las entradas récord en ETFs proporcionan una base a medio y largo plazo para el alza del oro.

Debilidad del dólar estadounidense: El índice del dólar estadounidense ha caído a un mínimo de cuatro meses (96,94), lo que respalda aún más los precios del oro.

III. Análisis Técnico

Estructura de la Tendencia:

Gráfico Diario: Continúa al alza según las medias móviles de corto plazo, sin indicios de un techo aún, manteniendo su fortaleza general.

Gráfico de 4 Horas: Rompió el rango de consolidación máximo anterior, con las medias móviles en una alineación alcista, manteniendo el impulso alcista.

Gráfico de 1 Hora: Tras una apertura con gap alcista y un repunte en la sesión matutina, entró en una fase de consolidación en niveles elevados, con las medias móviles de corto plazo divergiendo al alza y los niveles de soporte subiendo gradualmente.

Niveles Clave:

Resistencia: 5110–5130 (zona de extensión del máximo histórico)

Soporte: 5020–5000 (banda de soporte principal)

IV. Estrategia de trading

Dirección principal: Comprar en caídas

Configuración de la posición larga:

Zona de entrada: Entrada escalonada tras la estabilización en el rango de 5000-5020

Stop Loss: Por debajo de 4990

Objetivos: 5110-5130, con posible extensión a 5150-5180 tras la ruptura

Posición corta (auxiliar):

Condición: Primer toque de 5110-5130 con indicios de rechazo

Stop Loss: Por encima de 5140

Objetivos: 5080-5060 (operación de corrección a corto plazo)

V. Recordatorios de gestión de riesgos

Los precios del oro se encuentran en máximos históricos con importantes ganancias a corto plazo, lo que justifica precaución ante correcciones técnicas.

La alta sensibilidad a las noticias fundamentales requiere un estricto dimensionamiento de las posiciones y una disciplina en el stop loss.

Los factores clave a tener en cuenta incluyen las fluctuaciones del dólar estadounidense, los acontecimientos geopolíticos y las expectativas sobre la política monetaria de la Reserva Federal.

VI. Observaciones clave sobre el momento oportuno

Sesiones europeas y estadounidenses: Si los precios se estabilizan tras un retroceso, la tendencia alcista podría reanudarse. Una consolidación persistente en niveles altos podría indicar la formación de un máximo a corto plazo.

Niveles clave: Una ruptura por debajo de los 5000 podría desencadenar una corrección más profunda, mientras que una ruptura por encima de los 5130 podría abrir nuevas posibilidades alcistas.

Nota: La volatilidad del mercado es elevada. Se recomienda operar con posiciones ligeras y evitar perseguir el mercado. Ajuste las estrategias en tiempo real según las condiciones del mercado.

El precio histórico del oro y la plata es una alerta temprana El precio del oro y la plata es una alerta temprana de que los inversores se están preparando para cosas adversas que viviéremos próximamente en el mundo y la tormenta financiera mas temprano que tarde termine de estallar.

Les cuento que estamos viviendo un momento histórico: el oro, la plata y el gas natural se han disparado a precios nunca antes vistos. Esto no es suerte, es una señal de que los grandes inversionistas están dejando de jugar al ataque para ponerse a la defensiva. Prefieren cuidar lo que tienen que arriesgarse a perderlo.

Aquí te explico los puntos clave bajo la lupa:

El panorama actual:

Inestabilidad en EE. UU.: El gobierno está a punto de quedarse sin presupuesto y eso podría paralizarlo toda esta semana.

Tensiones externas: Hay amenazas de impuestos altísimos a Canadá, planes para comprar o su efecto ejecutar una invasión militar a Groenlandia, despliegue militar marítimo cerca de Cuba y planes para un embargo petrolero también a ese país y posibles ataques a Irán

El jefe del banco más importante del mundo (la Fed) está siendo investigado y pronto habrá alguien nuevo en su puesto.

Se habla de regalar cheques de $2,000 a la gente y bajar los intereses al suelo (casi al 1%).

¿Qué significa esto para nosotros?

Cuando mezclas todo esto, el resultado es una receta peligrosa:

El gobierno gasta más dinero del que tiene.

Todo el mundo quiere comprar cosas, pero no hay suficiente dinero para todos.

El valor de nuestro dinero se pulveriza cada día.

Nadie sabe realmente quién tiene el control.

En conclusión:

Cuando la política, las guerras y la economía se vuelven un caos al mismo tiempo, el dinero sale corriendo a esconderse.

Por eso estamos viendo esta mudanza masiva hacia "activos reales" (cosas físicas que puedes tocar). La capitalización del oro ya es una locura de $35 trillones y la plata le sigue con $6 trillones.

Para que lo entiendas mejor: Si sumamos el valor del oro y la plata, valen 9 veces más que Nvidia, que es la empresa más poderosa de la bolsa ahora mismo. Esto me confirma que el mundo tiene miedo y está buscando refugio en lo seguro, los inversores se está preparando para cosas adversas que se aproximan en el futuro, es mejor salvar algo, que perderlo todo, es la perspectivas de los inversores.