Nasdaq con nuevos indicios bajistasDesde la perspectiva técnica, el Nasdaq parecía estar encaminado a buscar nuevos máximos después de su visita a la zona de los 24,650 puntos.

Sin embargo, desde la lectura de ILT, el escenario no es tan distinto pero sí más profundo: la apertura de hoy sugiere que el mercado aún está dispuesto a seguir liquidando zonas pendientes, lo que incrementa la probabilidad de un retroceso hacia la zona estática en los 24,530 puntos.

Si el precio alcanza ese nivel, será clave observar si desarrolla estructura bajista, ya que esto podría dar paso a una tendencia descendente más clara antes de que el mercado prepare un nuevo rally.

El comportamiento del flujo institucional en ese punto será decisivo para definir la siguiente fase del índice.

Nasdaq

Zonas estáticas, GAP… ¿caída o nuevos máximos?Los índices muestran una notable recuperación desde el viernes pasado, manteniendo un sesgo alcista tanto durante las sesiones ETH como RTH, en lo que podría ser el inicio de un nuevo rally.

Sin embargo, existen dos factores de riesgo que podrían anticipar una corrección:

El GAP de apertura del domingo, aún sin mitigar.

El mechazo pendiente en temporalidad 4H, que podría actuar como zona de atracción.

A pesar de esto, el mercado encontró cierto alivio tras el anuncio de Trump sobre el posible fin del cierre del gobierno en EE.UU., lo que incrementó el apetito por el riesgo.

Desde un punto de vista técnico, hay alta concentración de liquidez tanto en los extremos superiores como inferiores, lo que podría generar un movimiento alcista en el corto plazo antes de una eventual caída hacia la zona de los 24,000 puntos.

Será crucial seguir de cerca el flujo institucional durante los próximos días, considerando las condiciones de apalancamiento en corto sobre empresas clave dentro de los principales índices americanos.

Nasdaq no logra volver a niveles máximosDurante las últimas seis jornadas de negociación, el índice Nasdaq ha comenzado a marcar una corrección vendedora relevante de más del 2.6% en el corto plazo, lo que ha reforzado un sesgo bajista que se mantiene vigente en estos momentos. Por ahora, la presión vendedora ha logrado sostenerse debido a que el mercado muestra preocupación por el desempeño de varias compañías vinculadas a la inteligencia artificial, que han mantenido una valorización significativa sin haber reportado beneficios que respalden plenamente sus niveles de cotización. Esta situación ha empezado a generar señales de alerta y una reducción de la confianza en el corto plazo, que, de prolongarse, podría convertirse en un factor determinante para una presión vendedora más consistente en las oscilaciones del Nasdaq durante las próximas sesiones.

Tendencia alcista logra mantenerse

A pesar de las correcciones recientes, las oscilaciones del índice Nasdaq han logrado mantener una constante linea de tendencia alcista desde aproximadamente el 14 de abril del presente año, y hasta ahora no se ha observado un movimiento de venta lo suficientemente fuerte como para provocar una ruptura significativa de esta tendencia en el corto plazo. Sin embargo, si la presión vendedora actual logra mantenerse constante, podría aumentar el riesgo de debilitamiento en la línea de tendencia compradora, la cual ha comenzado a entrar en una fase de consolidación o descanso durante las últimas jornadas.

RSI

La línea del indicador RSI se mantiene oscilando muy cerca del nivel 50, lo que sugiere un equilibrio técnico entre la fuerza compradora y la fuerza vendedora en el promedio de impulsos de las últimas 14 sesiones de negociación. A medida que este comportamiento se mantenga, es posible que el mercado entre en una fase de indecisión más marcada en el corto plazo, reflejando la ausencia de un sesgo direccional claro en los movimientos del precio.

MACD

El indicador MACD, por su parte, ha comenzado a mostrar un comportamiento neutral debido a que su histograma se acerca cada vez más a la línea de 0, lo que indica indecisión en la fuerza de las medias móviles de corto plazo. Este comportamiento podría anticipar la formación de una neutralidad técnica más relevante, donde el mercado busque un punto de equilibrio antes de definir una nueva dirección tendencial.

Niveles clave a tener en cuenta:

26,000 puntos – Resistencia principal: Corresponde a los máximos históricos recientes y se erige como la barrera alcista más importante a considerar. Movimientos que logren mantenerse por encima de este nivel podrían confirmar un sesgo comprador relevante, capaz de dar continuidad a la tendencia alcista que aún se mantiene vigente en el gráfico.

25,115 puntos – Soporte cercano: Zona que coincide con los retrocesos más recientes del precio y podría actuar como barrera técnica frente a eventuales correcciones bajistas que puedan seguir desarrollándose en el corto plazo.

23,800 puntos – Soporte crítico: Nivel que corresponde al 23.6% del retroceso de Fibonacci dentro del gráfico. Movimientos bajistas que logren alcanzar y perforar esta zona podrían poner en riesgo la línea de tendencia actual y generar un sesgo vendedor más pronunciado en el corto plazo.

Escrito por Julian Pineda, CFA – Analista de Mercados

$NQ: consumiendo tiempo antes del siguiente latigazo.Continua lateralizado y consumiendo tiempo entre niveles importantes:

El último rango de referencia lo generó el pasado jueves 30 de octubre y, su extremo inferior hasta ahora ejerce como control de cortos / soporte.

Y del lago largo, ha realizado un par de dilataciones por encima del rango pero frenándose en 2 ocasiones en otro nivel a tener en cuenta, el POC del tramo alcista previo.

Nasdaq inicia con sesgo bajistaAl inicio de la sesión del domingo, el Nasdaq abrió con un gap bajista, marcando un posible cambio de dirección en el corto plazo.

Sin embargo, la microestructura aún no respalda por completo este escenario, mostrando una desaceleración más que una reversión clara.

Por otro lado, la macroestructura comienza a revelar señales de distribución, lo que podría anticipar un movimiento correctivo si la presión vendedora aumenta.

Además, la decisión de la FED sobre las tasas de interés podría generar una distorsión temporal entre el análisis técnico tradicional y las lecturas del orderflow, provocando mayor volatilidad y movimientos inesperados.

📊 Claves del análisis:

-Gap bajista en apertura dominical

-Microestructura sin confirmación de caída

-Señales de distribución en desarrollo

-Posible impacto de la FED en la dinámica del mercado

NASDAQ Futuros 4H - El Rally de Navidad comenzó ¿Es hora?🎄 El Rally de Navidad: un impulso esperado por los inversores

El rally de Navidad es uno de los eventos más anticipados del año por la comunidad inversora, ya que históricamente representa un movimiento tendencial sostenido impulsado por el optimismo de fin de año. En esta ocasión, los mercados parecen cumplir con precisión ese patrón, aunque de manera anticipada: los operadores han entrado con una fuerza superior a la habitual, y la temporada de resultados corporativos ha servido como factor adicional, especialmente en el sector tecnológico, impulsando de manera directa a los índices estadounidenses con avances poco comunes AMEX:SPY NASDAQ:QQQ

El Nasdaq refleja con claridad esta dinámica: tras la crisis arancelaria, logró una recuperación de más del 45 %, revirtiendo la caída previa superior al 40 %. Posteriormente, este repunte se alineó con el inicio del rally de Navidad, y desde entonces el índice ha extendido sus ganancias en otro 17 %, superando su máximo histórico anterior.

📊 ¿Qué movimiento podemos esperar para el cierre del año?

La temporada de ganancias de las grandes está llegando a su fin, y las cotizaciones actuales muestran un mercado con notable fortaleza estacional. Aunque la estadística podría no repetirse con exactitud este año, los futuros del Nasdaq podrían experimentar un retroceso moderado a mediados de noviembre, seguido de un último repunte de volatilidad hacia finales de diciembre.

En el plano macroeconómico, Donald Trump ha optado por mantener una postura más moderada respecto a los aranceles, abriendo la puerta a negociaciones directas con China y otros países, mientras reafirma su política de “hacer grande a América otra vez”. A esto se suma el prolongado cierre del gobierno estadounidense, uno de los más extensos en la historia, que ha generado tensiones políticas y falta de presupuesto operativo para los trabajadores federales.

📊 Perspectiva técnica e indicadores de sentimiento

Los principales indicadores técnicos muestran una fuerte señal compradora. En TradingView, la clasificación general se inclina claramente hacia la compra: 14 indicadores marcan compra, 6 permanecen neutrales y 6 indican venta. Entre los osciladores, el estocástico sugiere un potencial de continuación alcista, aunque el RSI refleja una zona de sobrecompra, lo que podría generar un retroceso leve en los próximos días.

Conclusión: el mercado mantiene un sesgo alcista estructural, impulsado por la confianza de los inversores, la fortaleza del sector tecnológico y el efecto estacional del rally de Navidad.

Recuerde: operar con precaución y mantener una gestión de riesgo disciplinada ante posibles episodios de volatilidad

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web

Adobe Inc: Comentario fundamental y niveles de entradaLa situación actual de Adobe se define por una contradicción entre el pesimismo del mercado y sus fundamentales financieros. El mal sentimiento descuenta el peor escenario de un "momento Kodak" provocado por la IA.

Sin embargo, Adobe está utilizando la IA no solo para sobrevivir, sino para generar su crecimiento. La compañía implementa la estrategia de la "Suiza de la IA", integrando modelos generativos de terceros (como Google y OpenAI) en sus aplicaciones principales (Photoshop, Premiere Pro), neutralizando amenazas y profundizando su foso defensivo.

Financieramente, la empresa es robusta: el 97% de sus ingresos son recurrentes, y reportó un crecimiento del BPA no-GAAP del 14% en el tercer trimestre del FY25. Los resultados de la estrategia de IA son notables: el Ingreso Recurrente Anual (ARR) influenciado por la IA ha superado los $5 mil millones. Nuevas líneas, como Acrobat AI Assistant (unidades con crecimiento del 40% trimestral) y productos empresariales como LLM Optimizer, consolidan su posición como el "sistema operativo" indiscutible para el trabajo creativo.

Análisis Técnico de Adobe

Por el momento Adobe propone un potencial suelo en los $320 zonales. Una superación de los $370 activaría una señal compradora en la que poder acompañar al valor en la vuelta a máximos históricos, con una revalorización potencial del 70%.

De fracasar en este movimiento Adobe podría regresar al rango de precios entre los $260 y $290, lo que supondría una caída adicional del 20% sobre los niveles actuales. En esta zona se podría construir un suelo de mayor envergadura.

Nasdaq alcanza el objetivo y anticipa posible correcciónDurante la semana pasada, el Nasdaq mostraba una estructura que nos llevó a proyectar un objetivo en la zona de los 25,680 puntos, nivel que finalmente fue alcanzado.

Sin embargo, la apertura con un gap alcista, sugiere una posible rotación del precio y un escenario bajista de corto plazo.

Si el impulso vendedor se confirma, los niveles de soporte más relevantes se ubican en torno a los 25,000 puntos, considerados una zona de alta liquidez y reacción institucional.

En caso de que la volatilidad se intensifique, podríamos ver una distribución hacia los 24,500 puntos, coincidiendo con una zona estática clave dentro de la estructura macro.

Esta semana será particularmente decisiva, ya que la Reserva Federal (FED) anunciará su decisión sobre las tasas de interés, lo cual podría incrementar de forma significativa la volatilidad y el desequilibrio temporal entre compradores y vendedores.

📊 Claves del análisis:

-Gap alcista que sugiere cambio de dinámica

-Primer soporte técnico en 25,000

-Distribución posible hasta 24,500 en entorno de alta volatilidad

-Expectativa por la decisión de tasas de la FED

NASDAQ: Señales de Distribución tras el Gap BajistaEl Nasdaq abre con un pequeño gap bajista que establece un sesgo negativo para las próximas sesiones.

Este comportamiento se presenta en un entorno de alta volatilidad, donde los principales índices —S&P 500, Dow Jones y Nasdaq— comienzan a descontar gradualmente la fuerte subida de las últimas semanas.

Tras el crash del 10 de octubre, el precio se mantiene por debajo del último máximo histórico, dando origen a una estructura de distribución que podría confirmar un cambio de tendencia si no logra completarse en el corto plazo.

De mantenerse esta dinámica, los niveles objetivo inferiores a la estructura actual se vuelven cada vez más probables.

📊 Claves técnicas:

-Gap bajista inicial como sesgo direccional

-Zona de distribución activa

-Falta de intención compradora en niveles altos

-Confirmación pendiente por ruptura de soporte

NASDAQ - NQSe perfila Nasdaq a máximos históricos?

En el margen de la estructura y volteando a ver la baja volatilidad, podríamos suponer que el mercado continuará en rally hasta el próximo aviso de las tasas de interés.

Si agregamos análisis de niveles de liquidez en bookmap, observamos que en el rango de los 24160 y 24250 permanecen quietas órdenes (contratos) que son visibles desde la semana anterior. Nos dan sesgo y margen para pensar que podríamos apuntar en esa dirección.

Actualización del mercado, bonos, PPI y lo que vieneHace unas semanas escribí sobre la posibilidad de que el mercado de renta fija comenzara a descontar la bajada de tasas de interés. Estos últimos días lo estamos viendo con claridad: los bonos suben con fuerza, y pienso que hay más probabilidad de que sigan haciéndolo porque el mercado ya anticipa que la Fed tendrá que moverse.

La noticia clave fue la publicación del PPI, que pasó de +0,9 % el mes pasado a -0,1 % ahora. A mi punto de vista, esta caída es una señal importante:

El desempleo está aumentando con rapidez.

La inflación probablemente no siga presionando al alza.

Si la Fed no baja tasas en este escenario, la probabilidad de caer en una estanflación se hace mayor.

Ahora la atención está en el dato de inflación (CPI) de mañana: si llega negativo o más débil de lo esperado, sería prácticamente carta blanca para que Powell recorte tasas.

📊 Bonos y Yields

➡️ Los bonos del Tesoro están confirmando el movimiento:

➡️ Precios al alza → los inversionistas se refugian en deuda pública, anticipando menores tasas.

➡️ Yields a 10 años ya se acercan al 4 % e incluso podrían romper más abajo hacia 3,9 %.

➡️ La caída en los rendimientos hace que los bonos se vuelvan más atractivos y al mismo tiempo reduce la rentabilidad del dólar (DXY), debilitándolo frente a otras monedas.

A mi punto de vista, mientras los datos laborales sigan flojos y la inflación dé señales de moderación, los bonos seguirán siendo el activo más directo para beneficiarse del cambio de política monetaria.

📈 ¿Cómo puede afectar a los diferentes activos?

➡️ Nasdaq:

Lo sigo viendo alcista, aunque está en valoraciones históricamente altas. En este contexto, pienso que puede seguir subiendo, pero con mucha cautela, porque a estos niveles cualquier sorpresa negativa puede generar correcciones fuertes.

➡️ Bitcoin:

Me gusta mucho la zona actual, ya está reaccionando al alza. A mi punto de vista, BTC está en un buen retroceso técnico que puede convertirse en combustible si llegan las bajas de tasas. No me parece descabellado verlo en la zona de 150k este año. Lo interesante es cómo ha sabido sostener su precio incluso en medio del caos económico.

➡️ Oro:

Ha tenido una subida muy fuerte en estas semanas. Su papel se refuerza porque al caer los yields de los bonos, se vuelve más atractivo mantener oro. A mi punto de vista, no sería imposible que este año alcance la zona de 4.000 USD.

🔑 Reflexión final

Es interesante cómo se está desarrollando el mercado:

➡️ Bonos subiendo,

➡️ Yields cayendo,

➡️ El dólar debilitándose,

➡️ Oro y Bitcoin consolidándose como ganadores.

Todo depende ahora de la noticia de inflación de mañana. Si confirma la tendencia a la baja, Powell tendrá poco espacio para seguir resistiendo: el mercado ya se adelantó y está marcando el camino.

¿A vueltas con la directriz alcista en el SP500?El SP500 cerró agosto con una subida del +1,9%, lo que supone una rentabilidad anual del +9,8%. En el caso del SP500 Equal Weight la subida se rebaja al +2,5%. Es el cuarto mes consecutivo de subidas. El índice se mantiene cómodamente por encima de su media de 200 sesiones (o 10 meses, según como queramos verlo)

De cara al mes de septiembre existen varios puntos a tener en cuenta. Uno de ellos es la bajada de tipos de interés que previsiblemente llevará a cabo la Reserva Federal. Las implicaciones de esta bajada son en su mayoría alcistas siempre que no haya recesión. La estacionalidad alcista para el VIX en el mes de septiembre-octubre, así como la abundancia de rupturas alcistas en muchos sectores y regiones son los otros puntos a tener en cuenta.

El panorama económico estadounidense sigue alimentando el buen ánimo de los mercados. La revisión al alza del PIB del segundo trimestre y una inflación que se mantiene bajo control refuerzan esta percepción. El índice PCE subyacente se ubicó en el 2,9%, en línea con lo previsto. Esta semana será clave: se publicará el informe de empleo el viernes y el IPC el 11 de septiembre, ambos datos cruciales antes de la próxima reunión de la Reserva Federal los días 16 y 17.

Desde el punto de vista a la Amplitud de Mercado lo cierto es que todo está en orden. El conjunto de indicadores que seguimos y que solemos comentar en nuestro análisis mensual que publicamos por tradingview no nos dan señales de venta. Por ejemplo, la Linea AD sigue su tendencia alcista, el porcentaje de valores sobre su media de 200 sesiones en el NYSE sigue muy por encima del 50%, las encuesta de la AAII no muestran una euforia desmedida entre los inversores y tampoco se ve ningún poblema en el indicador New Hights-New Lows del NYSE.

En cuanto al punto de vista técnico, vemos una clara divergencia en el Macd en su temporalidad diaria. Por todo lo demás, simplemente deberíamos vigilar el minimo de 21 de agosto sobre los 6.340 puntos en caso de que queramos bajarnos en el primer tren bajista y proteger las posibles plusvalías que tengamos acumuladas.

Una preocupación a medio plazo que tenemos es la posible llegada del SP500 a la directriz alcista que une los máximos de todo el proceso alcista desde el enorme proceso alcista iniciado tras la crisis de 2008. Vemos como cada vez que esta directriz se ha alcanzado se han registrado importantes correcciones. Aunque a dia de hoy esta linea tendencial está a un aproximado 12% de distancia desde los niveles actuales, debemos tener en cuenta una reestructuración de la cartera en caso de alcanzar estos niveles.

Nasdaq retrocede desde niveles máximosHacia el cierre de la semana, el índice Nasdaq comenzó a retroceder y a registrar una desvalorización de al menos 1.5% en el corto plazo, a medida que un nuevo sesgo vendedor ha empezado a emerger con fuerza, impidiendo que el índice alcance nuevamente la zona de máximos históricos. Por el momento, el impulso que había generado la expectativa de menores tasas de interés se ha ido agotando en las últimas sesiones, mientras que las correcciones en acciones de empresas como Nvidia, que representan un porcentaje importante de la capitalización bursátil del índice, han frenado la presión compradora hacia el cierre de la semana. Con esto en cuenta, es posible que, a medida que el mercado espera datos económicos clave como la publicación del informe de empleo del próximo viernes, la incertidumbre y los movimientos laterales continúen dominando las oscilaciones en las siguientes sesiones de negociación.

Rango lateral de corto plazo

La falta de dirección clara en los movimientos recientes ha comenzado a formar un rango lateral en el Nasdaq, que actualmente se mantiene entre el techo en 23,800 puntos y el suelo en 22,800 puntos. Mientras el precio siga oscilando dentro de estos niveles, la neutralidad seguirá siendo el escenario predominante en el corto plazo.

Indicadores técnicos

RSI: la línea del RSI muestra oscilaciones cercanas al nivel neutral de 50, reflejando un equilibrio constante entre los impulsos de las últimas 14 sesiones. Este comportamiento sugiere que el sesgo neutral ha comenzado a marcar los movimientos de corto plazo en el índice.

MACD: el histograma del MACD también oscila muy cerca de la línea de 0, lo que indica que el promedio de las medias móviles de corto plazo mantiene un sesgo neutral. Mientras esta condición persista, es probable que el rango lateral continúe siendo relevante en las próximas jornadas.

Niveles clave a tener en cuenta:

23,800 puntos – Resistencia principal: corresponde a los máximos recientes del Nasdaq. Un quiebre sostenido por encima de este nivel podría dar paso a una tendencia alcista más consistente en el corto plazo.

22,800 puntos – Soporte cercano: converge con la nube del Ichimoku y se mantiene como la barrera más importante para contener posibles correcciones bajistas en el corto plazo.

22,200 puntos – Soporte definitivo: zona que coincide con áreas de neutralidad observadas en el gráfico durante febrero de este año y que además se aproxima a la media móvil de 200 periodos. Si este nivel comienza a ser retado con fuerza, podría abrir el camino hacia un sesgo vendedor más dominante.

Escrito por Julian Pineda, CFA – Analista de Mercados

TESLA 1S – El gigante de los autos eléctricos ¿Volará?📊ANÁLISIS DE POTENCIALES ESCENARIOS SOBRE NASDAQ:TSLA

Las acciones de Tesla se han mantenido relativamente estables durante los últimos meses, aunque el entorno macroeconómico reciente ha inyectado una dosis extra de volatilidad que, sin duda, ha favorecido la formación de un patrón técnico prometedor en gráficos semanales. Destaca especialmente la aparición de una vela tipo hammer (martillo), lo que sugiere una posible recuperación alcista por encima de la Resistencia 1.

Sin embargo, los operadores deben prestar especial atención al comportamiento del precio frente al nivel de los $347.75 USD, ya que de no superarlo con fuerza, podríamos ver una prolongación del rango lateral actual. En este momento, el precio de la acción se mantiene estable, con una alta probabilidad de continuar al alza gracias al patrón técnico de acumulación y expansión. La mayoría de los indicadores siguen respaldando esta visión positiva sobre el valor.

Noticia importante del día:

📈 Asia se prepara para avanzar tras Powell

Las bolsas asiáticas anticipan un repunte luego del cambio de tono del presidente de la Fed, Jerome Powell. Su discurso más moderado fortaleció las expectativas de un posible alivio monetario, generando mayor confianza entre los mercados emergentes y proyectando mejores flujos de inversión y crecimiento sostenido en la región.

📚PERSPECTIVA DE INDICADORES TÉCNICOS SOBRE LAS ACCIONES DE NASDAQ:TSLA

Los principales indicadores técnicos mantienen una fuerte señal de compra. En total, 16 indicadores apuntan a presión compradora, mientras que 6 se mantienen neutrales y ninguno en señal de venta. Esta configuración sugiere un sólido posicionamiento tanto de operadores minoristas como institucionales, apoyado en gran medida por el tono más dovish de Jerome Powell durante su intervención en Jackson Hole, la cual fue interpretada como un alivio por los mercados.

El RSI ha aumentado levemente, reflejando un ingreso progresivo de capital al activo. Además, en gráficos de 4 horas, el precio está saliendo de una figura de tipo bandera, lo que aporta una confluencia técnica adicional que refuerza el sesgo alcista actual.

Con base en estos factores, y siempre que los datos macroeconómicos de la semana no generen presiones negativas, podríamos ver a Tesla acercarse a niveles de $400 USD por acción.

Recuerde operar con precaución.

Risk Disclaimer

El trading representa un riesgo elevado. easyMarkets no hace ninguna declaración o garantía y no asume ninguna responsabilidad en cuanto a la exactitud o integridad de la información proporcionada, ni ninguna pérdida derivada de cualquier inversión basada en una recomendación, pronóstico o cualquier información proporcionada por cualquier tercero

Analista de easyMarkets Alfredo G.

Análisis Intermarket: Inflación, Tasas, Bonos, Nasdaq, Oro.En este video realizo un análisis intermarket completo conectando los principales factores que mueven los mercados: inflación, tasas de interés, mercado de bonos, Nasdaq (NQ), Bitcoin y Oro.

Explico cómo la dinámica inflacionaria y las decisiones de política monetaria impactan directamente en los rendimientos de los bonos, la renta variable tecnológica, los activos digitales y los metales preciosos.

Un repaso claro y estructurado para entender el flujo de capital entre mercados y anticipar escenarios clave para los próximos meses.

Apple Inc.El precio de la Acción fluctúa, actualmente, en el rango de USD 200,00.

Lejos, del POC de Volumen.

La cotización del Activo, se encuentra desarrollando la fase E del Ciclo de Distribución.

Iniciado ya, hace 24 ruedas diarias.

Habiendo cruzado, al nivel de 50,0% de los Retrocesos de Fibonacci.

Es en el nivel de 61,8%. Donde encuentra un nuevo objetivo, a alcanzar.

Para de esta manera, continuar con el progreso de la fase de Participación Pública ya mencionada.

En cuanto, al Volumen.

Permanece estable, en su comportamiento.

Luego de haber experimentado un alza considerable, en el día de ayer.

Respecto, a la Volatilidad Histórica del Spot.

La misma, permanece baja.

Sin ánimos, "Ex ante", de ingresar en parámetros moderados.

Datos relevantes, a la fecha:

- El Producto Bruto Interno (PBI) de EE.UU., aumentó en un 3% en el segundo trimestre.

- La tregua arancelaria entablada entre EE.UU. y China, permanecerá vigente hasta el 12/08/25.

- La FED mantuvo la Tasa de Interés, en el rango objetivo de 4,25%-4,5%.

- El informe de NFP de Julio, determinó que la economía de EE.UU. añadió sólo 73.000 empleos en dicho mes.

- Según el informe de ADP, de Julio. Las Nóminas Privadas aumentaron, en 104.000.

- La Tasa de Desempleo, aumentó un 4.2% en Julio.

- Los salarios, aumentaron un 3,9% interanual.

- El gasto personal, aumentó un 0,3% en Junio.

- Los ingresos personales, aumentaron un 0,3% en Junio.

- La economía de EE.UU. creció un 3% anualizado, en el segundo trimestre.

- EE.UU. impondrá un arancel del 15%, sobre importaciones Surcoreanas. A cambio, Corea del Sur invertirá USD 350 B en dicho país.

- EE.UU. firmó acuerdos comerciales con el Reino Unido, Indonesia, Vietnam y Filipinas.

- El día 31/07/25, el Presidente de EE.UU., firmó un amplio Decreto Ejecutivo. El cual impone nuevas tarifas recíprocas, que oscilan entre el 10% y el 41% sobre las importaciones.

- La economía de EE.UU. creció, a una Tasa Anualizada del 3.0% en el segundo trimestre.

- El rendimiento del Bono del Tesoro estadounidense a 10 años, se mantiene en el rango de 4,39%.

- El rendimiento del Bono del Tesoro estadounidense a 30 años, se mantiene en el rango de 4,93%.

- Apple reportó ingresos de USD 94.04 B y consecuentemente un crecimiento interanual del 10 %, en sus resultados de tercer trimestre fiscal.

- Apple reportó un alza del 13.5 %, en ventas de iPhones y servicios.

Fuentes:

Bloomberg, Reuters, FX Street.

En virtud, de todo lo expuesto.

Me tomé la libertad de seleccionar una Base OTM (Respecto de la operatoria de Opciones), a fin de realizar los cálculos estadísticos y probabilísticos pertinentes.

Contrato seleccionado:

AAPL 250905P00195000.

A los efectos.

Mediando la implementación, de Modelos de AI.

Se obtuvieron, los siguientes resultados.

Griegas:

Delta: 0.54.

Gamma: 0.51.

Vega: 0.43.

Theta: 0.38.

Rho: 0.47.

Probabilidad de Ocurrencia, de alcanzar el Strike de USD 195,00: 50.68%.

Volatilidades:

HV: 54.85%.

IV: 49.96%.

Leverage: 0.51.

Regresión Lineal:

Coeficiente: -0.0000002577.

Correlación, entre Adj. Close y Volumen del Spot: Negativa.

Regresión Logística:

Return: 4.023305.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Veremos, entonces.

Como continúa, el avance de la fase E.

Así como también, la culminación del ciclo de Distribución. Otrora, enunciado.

APPLE (AAPL) – MOMENTO DECISIVO ANTES DE RESULTADOS TRIMESTRALES💬 Análisis General

NASDAQ:AAPL Apple cotiza actualmente en torno a los 213,76 USD, acumulando una caída de ~15 % en 2025, siendo uno de los peores desempeños del Dow Jones en el año.

🔎 Factores clave del contexto actual:

Tensiones comerciales: EE. UU. impone aranceles que podrían impactar hasta 900M USD en costes por trimestre.

Retraso en IA: Apple Intelligence aún sin despliegue global; competidores como Microsoft o Nvidia avanzan.

Diversificación productiva: parte de fabricación mudada a India/Vietnam para mitigar dependencia china.

📅 Próximo evento decisivo...

Resultados Q3 fiscal (junio): previstos el 31 de julio de 2025.

Donde se estima unas expectativas conservadoras con sus resultados.

Por ello, si sorprenden al alza o muestran avances en IA, podrían impulsar un rebote estructural.

🧾 Mensaje clave (“modelo MDTA”)

Mantenemos predisposición alcista hasta que el precio no diga lo contrario.

En el caso de AAPL, el precio deberá romper con cuerpo una estructura de obstáculo en 220 USD; mientras tanto, cualquier rebote hacia la zona de compra de los 200 USD, puede ser válida para entrar en una compra en esta temporalidad.

En semanal ya hay una compra activa desde su salida y rebota a mitades de Abril. Ahora buscamos continuidad.

Es importante tener en cuentar que APPLE es la única BIG tech, que no está arrancando en un tirón alcista, de momento. Por ello, observando lo que ha realizado su competencia, puede ser el indicio de una futura subida.

Bitcoin. Monthly.El precio del Critptoactivo, actualmente, se encuentra cotizando en el rango de USD 117,200.

Lejos, del POC de Volumen.

Y cruzando al alza, al nivel de 0,00% de los Retrocesos de Fibonacci.

Todo indicaría, el normal desarrollo y conclusión de la Onda 5.

Así como también, de la consolidación total de la Fase Impulsiva. Del Patrón de Ondas Elliott.

Bastará esperar, si este afianzamiento.

Augura o no, el inicio de la consecuente Fase Correctiva.

Para de esta manera, asegurar el desenvolvimiento completo del Patrón fractal.

Otrora, mencionado.

Respecto al Volumen.

El mismo, continúa disminuyendo progresivamente.

Desde hace ya, dos ruedas consecutivas mensuales.

Vislumbrando así, una clara convergencia.

Respecto del comportamiento de las velas, de dichas jornadas.

En cuanto a la Volatilidad Histórica, del Spot.

La misma, persiste en parámetros moderados.

Buscando ingresar, quizás, en variables más elevadas.

Nuevamente, presentando una clara convergencia.

En proporción del comportamiento, en este caso, de la vela de la jornada mensual actual.

Datos relevantes, a la fecha:

- El día Lunes, 14/07/25, Bitcoin alcanzó los USD 123,200. Logrando así, un nuevo ATH.

- El IPC de Estados Unidos, en el mes de Junio, fue de 2,7% interanual.

- En el día de hoy, 15/07/25. Los Índices, S&P 500 y Nasdaq, alcanzaron máximos históricos.

- Actualmente más del 23% de las transacciones realizadas, en la red Bitcoin. Son de 1 sat/vB o menos, de comisión.

- Galaxy Digital, adquirió la suma total de BTC 40 K.

Fuentes:

Bloomberg, Reuters, CriptoNoticias.

En virtud, de todo lo expuesto.

Me tomé la libertad de seleccionar una Base ATM (Respecto de la operatoria de Opciones), a fin de realizar los cálculos estadísticos y probabilísticos pertinentes.

Contrato seleccionado:

BTC-250716-120000-C.

A los efectos.

Mediando la implementación, de Modelos de AI.

Se obtuvieron, los siguientes resultados.

Griegas:

Delta: 0.52.

Gamma: 0.41.

Vega: 0.51.

Theta: 0.53.

Rho: 0.48.

Probabilidad de Ocurrencia, de alcanzar el Strike de USD 120,000: 50.02%.

Volatilidades:

HV: 51.66%.

IV: 49.68%.

Regresión Linear:

Coeficiente: 0.0000001732.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Regresión Logística:

Return: 4.504299.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Veremos, entonces.

Si efectivamente, el comportamiento de la Criptomoneda.

Permite finalizar completamente, a la Fase Impulsiva del Patrón de Ondas Elliott.

Para luego, dar inicio.

A la Fase Correctiva, subsiguiente.

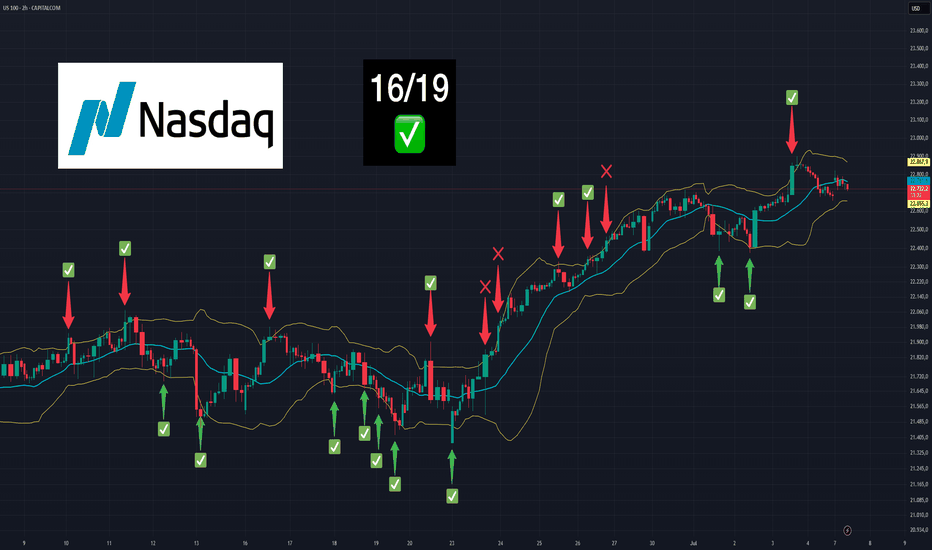

Bandas de Bollinger: Cómo dejar de depender de los mercadosBandas de Bollinger: Cómo dejar de depender de los mercados

Las Bandas de Bollinger son un indicador de análisis técnico ampliamente utilizado en el trading para evaluar la volatilidad de los activos financieros y predecir las fluctuaciones de precios. Desarrolladas por John Bollinger en la década de 1980, consisten en tres líneas superpuestas al gráfico de precios:

La banda media: una media móvil simple, generalmente calculada sobre 20 períodos.

La banda superior: la media móvil a la que se suman dos desviaciones estándar.

La banda inferior: la media móvil a la que se restan dos desviaciones estándar.

Estas bandas forman un canal dinámico alrededor del precio, que se ensancha durante periodos de alta volatilidad y se estrecha durante periodos de calma. Si un precio toca o cruza una banda, dependiendo del contexto del mercado, puede indicar una situación de sobrecompra o sobreventa, o un posible cambio o continuación de la tendencia.

¿Para qué se utilizan las Bandas de Bollinger? Para medir la volatilidad: Cuanto más separadas estén las bandas, mayor será la volatilidad.

Identificación de zonas dinámicas de soporte y resistencia.

Detección de excesos del mercado: Un precio que roza la banda superior o inferior puede indicar un exceso temporal.

Anticipación de reversiones o consolidaciones: Un estrechamiento de las bandas suele indicar un aumento inminente de la volatilidad.

¿Por qué es tan utilizado y relevante el marco temporal de 2 horas?

El marco temporal de 2 horas (H2) es particularmente popular entre muchos operadores por varias razones:

Equilibrio perfecto entre ruido y relevancia: El marco temporal H2 ofrece un equilibrio entre marcos temporales muy cortos (a menudo demasiado ruidosos, generando muchas señales falsas) y marcos temporales largos (más lentos en reaccionar). Esto permite capturar movimientos significativos sin verse abrumado por fluctuaciones menores.

Ideal para swing trading e intradía: Este marco temporal permite mantener una posición durante varias horas o días, manteniendo una buena capacidad de respuesta para aprovechar las tendencias intermedias.

Interpretación más clara de los patrones gráficos: Los patrones técnicos (triángulos, dobles techos, ondas de Wolfe, etc.) suelen ser más claros y fiables en el marco temporal H2 que en marcos temporales más cortos, lo que facilita la toma de decisiones.

Menos estrés, mejor gestión del tiempo: En el marco temporal H2, no es necesario monitorizar constantemente la pantalla. Monitorizar cada dos horas es suficiente, ideal para operadores activos que no desean depender del mercado.

Relevancia estadística: Numerosos backtests demuestran que las señales técnicas (como las de las Bandas de Bollinger) son más robustas y menos propensas a señales falsas en este marco temporal intermedio.

En resumen, el marco temporal de 2 horas suele considerarse "excepcional" porque combina la precisión del trading intradía con la fiabilidad del swing trading, proporcionando señales superiores para la mayoría de las estrategias técnicas, en particular las que utilizan las Bandas de Bollinger.

En resumen: Las Bandas de Bollinger miden la volatilidad y ayudan a identificar zonas de sobrecompra/sobreventa o posibles cambios de tendencia.

El marco temporal de 2 horas es muy valorado porque filtra el ruido del mercado y al mismo tiempo sigue siendo suficientemente receptivo, lo que lo hace particularmente útil para el análisis técnico y la toma de decisiones comerciales.

Nasdaq se mantiene cerca de los 23,000 puntos por primera vez En las últimas cinco jornadas de negociación, el índice Nasdaq de Estados Unidos ha logrado mantener una valorización de más del 1.5 %, debido a un reciente repunte en la confianza que ha llevado al índice accionario a seguir marcando máximos históricos. Los datos de empleo NFP publicados en la jornada de ayer sorprendieron al mostrar 147 mil nuevos empleos, frente a los 111 mil esperados, lo cual refleja una recuperación del mercado laboral que, a la larga, puede beneficiar al consumo interno de Estados Unidos. Esto ha ayudado a mantener la confianza en el mercado accionario, sosteniendo el sesgo comprador en el Nasdaq durante las últimas sesiones.

Tendencia alcista constante

Desde los primeros días de abril del presente año, el Nasdaq ha mantenido una tendencia alcista sólida, que por ahora no ha mostrado señales de venta relevantes que pongan en riesgo la estructura compradora. Por lo tanto, el sesgo dominante en el largo plazo sigue ubicado en territorio alcista en el panorama general. Sin embargo, es importante señalar que en las últimas sesiones ha aumentado un sentimiento de indecisión en las velas, lo que podría dar paso a algunas correcciones bajistas de corto plazo.

Indicadores técnicos

MACD: El histograma del indicador MACD se mantiene oscilando en la línea neutral de 0, lo que demuestra que actualmente existe una sensación de equilibrio en la fuerza de las medias móviles durante las últimas sesiones de negociación. Si el histograma continúa con este comportamiento, podría consolidarse una neutralidad más marcada en el precio a corto plazo.

RSI: La presencia de niveles máximos constantes en el RSI, junto con máximos más altos en el precio del Nasdaq, ha generado una divergencia bajista, lo que indica que el equilibrio del mercado se ha visto afectado por la reciente fuerza alcista, y podría abrir espacio a correcciones del precio en las próximas jornadas.

Niveles clave a tener en cuenta:

23,000 puntos – Barrera psicológica: Nivel tentativo de resistencia en el corto plazo ante la falta de referencias técnicas claras. Oscilaciones de compra que logren superar este nivel podrían reforzar el sesgo alcista actual y dar paso a una tendencia más consistente.

21,800 puntos – Soporte cercano: Zona ubicada en un área de neutralidad técnica observada en las últimas semanas. Podría actuar como barrera relevante ante posibles retrocesos del precio en el corto plazo.

21,000 puntos – Soporte clave: Nivel que coincide con la media móvil simple de 50 periodos. Si el precio rompe por debajo de este nivel, podría poner en riesgo la estructura alcista actual y abrir paso a un movimiento bajista más importante.

Escrito por Julian Pineda, CFA – Analista de Mercados