Índice merval - Aún no es suficienteLuego de toda la volatilidad que vivimos post elecciones, tenemos la noticia que intenta enfriar el mercado y traer este rebote.

Nada cambió aún, lo que podemos esperar es un rebote propiamente dicho hacia la zona de los $1.950M y estaría siendo algo normal al impulso bajista anterior.

Si logramos hacer este movimiento, deberíamos quebrar la oferta creada en $1.950 (flip) para entender que estamos frente a una nueva tendencia alcista. Algo como esto mantendría la demanda bajo control en gráfico mensual, dándonos continuación de mediano / largo plazo.

Por el momento, nos mantenemos con hipótesis de rebote.

Merval

Grupo Financiero Galicia S.A. En Daily.El precio de la Acción (No ADR) se encuentra cotizando, actualmente, dentro del rango de ARS 4.500.

La vela del día de hoy, se muestra ambivalente respecto del POC de Volumen.

Cerca, del mismo. Pero indecisa, respecto de su cruce al alza o a la baja.

El nivel de 23,6% de los Retrocesos de Fibonacci, actúa como una resistencia.

La cual, no ha podido ser quebrada aún.

Claramente el Gap bajista del 08/09, post elecciones. Logró sumergir al Instrumento en una desidia, de índole lateral.

La cual, ha dado inicio (Y consecuentemente) desarrollo. Al actual, Ciclo de Acumulación.

El cual se encuentra expresándose ya, en su Fase B.

El Volumen, continúa aumentando progresivamente.

Vislumbrando una clara convergencia, a la presión de venta desarrollada hace 3 ruedas.

La HV del Spot a 21 días, se manifiesta dentro de parámetros altos.

Coincidiendo así con el comportamiento anteriormente citado, respecto del Volumen.

Datos relevantes, a la fecha:

- El Riesgo País se encuentra, actualmente, en 1.001 puntos básicos.

- Los Bonos argentinos, actualmente, suben un 3% en Wall Street.

- La Tasa de Caución a 1 día, se situó en torno al 35,5% anual.

- La Tasa de Caución a 7 días, se situó en torno al 36% anual.

- El Gobierno Nacional suspendió las retenciones a los granos, hasta el 31 de Octubre.

- El Gobierno Nacional suspendió las retenciones a las carnes avícolas y bovinas, hasta el 31 de Octubre.

- China compró 10 cargamentos de soja argentina, luego de la suspensión temporal de las retenciones a granos y carnes.

- Según estimaciones de la Bolsa de Comercio de Rosario, entre Septiembre y Diciembre de 2025 se liquidarían unos US$9.949 M.

- Actualmente, se ha establecido el rumor de una posible negociación. Entre el Gobierno Nacional de la República Argentina y el Tesoro de EE.UU. Sin embargo, el Canciller argentino, Gerardo Werthein, desmintió tal acercamiento político.

- El Consumo Masivo creció un 4% Interanual, en Agosto.

- En la semana del 15/09, el BCRA vendió USD 1.110 M de sus reservas.

- Actualmente, el Dólar Blue cotiza a ARS 1.475.

- Actualmente, el Dólar Oficial cotiza a ARS 1.430.

Fuentes:

Reuters, Infobae, @FinanzasArgy, Dolar Hoy.

En virtud, de todo lo expuesto.

Me tomé la libertad de seleccionar una Base ATM (Respecto de la operatoria de Opciones), a fin de realizar los cálculos estadísticos y probabilísticos pertinentes.

Contrato seleccionado:

GFGC50354O.

A los efectos.

Mediando la implementación, de Modelos de AI.

Se obtuvieron, los siguientes resultados.

Griegas:

Delta: 0.45.

Gamma: 0.47.

Vega: 0.39.

Theta: 0.45.

Rho: 0.36.

Probabilidad de Ocurrencia, de alcanzar el Strike de ARS 6,724: 55.27%.

Volatilidades:

HV: 53.28%.

IV: 53.95%.

Leverage: 0.52.

Regresión Lineal:

Coeficiente: 1.0575734377.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Regresión Logística:

Return: 0.203011.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Veremos, entonces.

Si la persistencia del Ciclo de Acumulación, prolonga su progreso.

Y si, efectivamente, el precio de la Acción (No ADR), logra romper la resistencia del nivel de 23,6%. Otrora mencionada.

El tiempo, dirá.

El Marcado, también.

Repunte del meval, noticias que ponen paño frio a la caida. 📉 Mercado Argentino: entre la crisis y la oportunidad 🇦🇷

Muy buenas, inversores.

Arrancamos la semana analizando al Merval, que viene siendo protagonista tras los resultados de las elecciones provinciales. La derrota del oficialismo profundizó la caída del índice, que ya mostraba una corrección desde principios de año, luego de la fuerte tendencia alcista iniciada a finales del 2022.

Hoy, varios fundamentales trajeron un poco de alivio: la quita de retenciones al campo y los anuncios de EE.UU. dieron oxígeno al gobierno y pusieron paños fríos en los mercados. Sin embargo, recordemos algo clave: los fundamentales no definen la estructura técnica; el mercado ya suele descontarlos con anticipación.

👉 El índice marcó un nuevo mínimo en 1.6M puntos, acumulando un retroceso del 32% en lo que va del año, la mayor caída de los últimos años. Esta fuerte corrección, más que un final, puede ser el inicio de oportunidades: en las crisis es cuando aparecen los mejores precios para acumular acciones de calidad a valores de “oferta”.

📊 La lección es clara: en momentos de euforia se toman ganancias, y en tiempos de miedo se analizan oportunidades. Así se construyen carteras sólidas a largo plazo.

Momentos difíciles habrá, especialmente en un país como Argentina, pero para quienes entienden la dinámica del mercado, estas instancias son terreno fértil para invertir con visión estratégica.

💡 En Profit Trading ARG lo repetimos siempre: las crisis esconden las mejores oportunidades.

El merval en dólares impacta la zona de soporte extremoEn la jornada del pasado Viernes que marco el cierre de la semana, este índice y en esta variante(d-ccl) concluyó la misma exactamente sobre el soporte extremo en esta instancia, me refiero al 61.8% de recorte de todo el movimiento ascendente entre el mínimo del año 2022 y el máximo que se registrara en el inicio de este 2025, zona donde se encuentra su ultimo mínimo y por otro lado es la proyección del triangulo que quedara conformado en torno al 38.2, su soporte previo y que te mostrara exactamente un mes atrás ( adjunto informe previo ) expresado todo en terminos base cierre semanal. Por lo tanto la zona alcanzada es donde debe estar el foco dada su altísima relevancia y desde donde podría comenzar una reacción a tanto palo previo, dándole de poder materializarse, algún tipo de respiro a los tan castigados bulls, al menos hasta aquí, durante este 2025. Tenelo muy en cuenta.

“Incertidumbre política y caída del MERVAL: el mercado argentino📉 Lunes negro en el mercado argentino

El MERVAL abrió la semana con fuertes caídas tras la victoria del peronismo en las elecciones provinciales, en un contexto donde el índice ya venía transitando una fase correctiva luego de varios años de tendencia alcista. Este resultado electoral funcionó como un catalizador que aceleró las ventas, reflejando la incertidumbre política y económica que atraviesa el país.

👉 ¿Por qué cae el mercado?

Incertidumbre política: los inversores descuentan que un posible regreso del peronismo a la esfera nacional en octubre implicaría un giro en la política económica hacia mayor intervención estatal, controles cambiarios y un marco menos favorable para la inversión privada.

Salida de capitales: ante la incertidumbre, los fondos buscan cobertura en activos más seguros (dólar, bonos externos), lo que presiona a la baja a las acciones locales.

Fragilidad macroeconómica: inflación elevada, déficit fiscal persistente y reservas netas muy bajas del BCRA refuerzan la idea de que el riesgo país continuará en niveles altos.

📊 Aspecto técnico:

El MERVAL ya mostraba debilidad tras no poder sostener la zona de máximos históricos en pesos. El quiebre de soportes relevantes acelera la corrección, con un escenario probable de mayor volatilidad hasta que se acerquen definiciones políticas más claras.

🔮 De cara a octubre

Las elecciones presidenciales serán el próximo gran termómetro. El mercado pondrá la lupa en:

Probabilidades de un cambio de ciclo político vs. continuidad del actual modelo.

Expectativas de acuerdos con organismos internacionales (FMI, acreedores).

Medidas económicas inmediatas que puedan surgir como respuesta a la crisis de confianza.

Mientras tanto, la dinámica seguirá marcada por la cobertura en dólares, el seguimiento de la curva de bonos soberanos y el flujo hacia activos externos, hasta tanto se defina un rumbo político claro.

Merval en dolares -ccl cierra la semana en soporte extremoEn la jornada de ayer y en el cierre de la semana, este índice y en esta variante(d-ccl) lo hace exactamente sobre el soporte extremo en esta instancia, me refiero al 38.2% de recorte de todo el movimiento ascendente entre el mínimo del año 2022 y el máximo que se registrara en el inicio de este 2025, zona donde y como te apuntara en informes previos, ha parado en dos ocasiones durante este año, expresado en terminos base cierre semanal y donde obviamente debe estar el foco dada su altísima relevancia. Tenelo muy en cuenta.

MERVAL EN DOLARES RUMBO A SELL OFF -40%El merval en dólares se dispone a quebrar a la baja línea de tendencia cíclica post pandemia.

Argentina se encamina de largo plazo a la mayor de sus crisis.

En enero habría iniciado dona c bajista de largo plazo.

En el corto, estaríamos en onda 3-3 de la primera pierna bajista, target -40% hacia 1070/1090

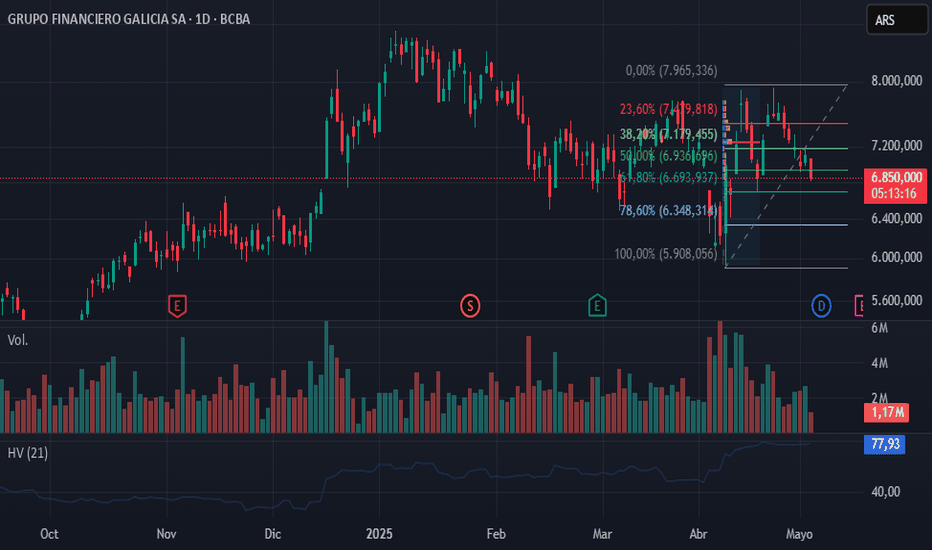

Grupo Financiero Galicia S.A.La cotización de la Acción (No ADR) se desarrolla, actualmente, en el rango de ARS 6,300.

Cruzando al POC de Volumen.

El comportamiento de GGAL se encuentra oscilando, entre los niveles de 23,6% y 38,2% de los Retrocesos de Fibonacci.

De esta manera.

El ciclo de Acumulación iniciado ya, hace 22 ruedas. Continúa su curso.

A16 días del vencimiento, de los respectivos Contratos de Opciones.

Prevalecen aún, la indeterminación e incertidumbre en la conducta del subyacente.

En cuanto al Volumen.

El mismo, persiste ambivalente.

En virtud de los alzas y bajas, experimentados/as durante la semana.

Respecto, a la Volatilidad Histórica del Spot.

Permanece aún, en parámetros leves.

El tiempo dirá, si logra ingresar en variables moderadas o altas.

Datos relevantes, a la fecha:

- Actualmente, el Riesgo País fluctúa cerca de los 800 puntos.

- Las tasas de Caución a 1 día, bajaron a 37% anual. Luego de alcanzar, un pico de 80%.

- Moody’s elevó la nota crediticia a YPF, Arcor, Pan American Energy, Tecpetrol, Telecom Argentina, Vista Energy Argentina, Pluspetrol y Raghsa.

- La compraventa de inmuebles en CABA, aumentó un 36,1%, en Junio.

- La confianza del Consumidor, aumentó un 1,97% en Julio.

- La confianza del Consumidor, aumentó un 18,61% Interanual.

- Según la Cámara Industrial Argentina de la Indumentaria (CIAI), la venta de ropa cayó un 7,7% en Mayo y en Junio.

- Según datos del INDEC. Las ventas en supermercados, aumentaron un 6,1% interanual. Las ventas mayoristas, cayeron un 4,9% interanual. Las ventas en Shoppings, crecieron 6,2% interanual.

- Al momento, el Dólar Oficial cotiza a ARS 1,275.

- Al momento, el Dólar Blue cotiza a ARS 1,310.

Fuentes:

Infobae, @FinanzasArgy, Dolar Hoy.

En virtud, de todo lo expuesto.

Me tomé la libertad de seleccionar una Base OTM (Respecto de la operatoria de Opciones), a fin de realizar los cálculos estadísticos y probabilísticos pertinentes.

Contrato seleccionado:

GFGC6724AG.

A los efectos.

Mediando la implementación, de Modelos de AI.

Se obtuvieron, los siguientes resultados.

Griegas:

Delta: 0.42.

Gamma: 0.43.

Vega: 0.41.

Theta: 0.51.

Rho: 0.50.

Probabilidad de Ocurrencia, de alcanzar el Strike de ARS 6,724: 50.37%.

Volatilidades:

HV: 45.48%.

IV: 45.55%.

Leverage: 0.45.

Regresión Lineal:

Coeficiente: -0.0000194846.

Correlación, entre Adj. Close y Volumen del Spot: Negativa.

Regresión Logística:

Return: 3.845214.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Veremos, entonces.

Si el precio del activo logra cruzar, al umbral de Fibonacci otrora citado.

Así como también, al POC de Volumen.

Para de esta forma culminar con el, ya mencionado, ciclo de Acumulación.

Y dar inicio, a la consecuente fase de Participación Pública al alza.

El tiempo, dirá.

El Mercado, también.

Merval Argentino "Nada nuevo", Análisis completo.📉 MERVAL ARGENTINO – ANÁLISIS TÉCNICO Y FUNDAMENTAL | SEGUNDO SEMESTRE 2025 🇦🇷

La situación del MERVAL dista mucho de ser alentadora.

🔻 Estructura bajista consolidada en todas las temporalidades clave:

Semanal, Diario y H4 mantienen clara secuencia descendente.

El último Lower Low (LL) fue marcado en 1.9M.

Actualmente el precio ronda los 2M, pero sin quiebres relevantes ni zonas de ruptura que sugieran una recuperación sólida.

📉 De no aparecer reacciones alcistas, podríamos presenciar nuevas correcciones más profundas en el segundo semestre.

🔎 CONTEXTO FUNDAMENTAL QUE SOSTIENE LA DEBILIDAD

🧨 El análisis técnico se refuerza con fundamentos preocupantes:

🏦 Macro argentina inestable:

Inflación todavía elevada.

Reservas netas del BCRA en niveles críticos.

Riesgo país alto y sin mejoras claras en la calificación crediticia.

Perspectivas del PBI en tono de estancamiento o leve contracción.

🗳️ Ruido político creciente:

Expectativa sobre medidas de ajuste fiscal y su impacto en consumo e inversión.

Incertidumbre política interna en plena etapa de reacomodamientos.

Dólar MEP y CCL tensos, reflejando huida hacia refugios de valor.

💰 Flujo de capitales limitado:

Escasa participación de inversores institucionales.

Poca rotación y falta de volumen sostenido en papeles líderes.

Salida progresiva de capital extranjero y refugio en activos dolarizados.

🏭 SECTORES Y EMPRESAS:

Empresas exportadoras podrían encontrar oportunidades, pero requieren contexto externo favorable.

El sector energético podría tener potencial si hay estabilidad regulatoria.

Bancos y consumo siguen muy presionados por la coyuntura interna.

📌 ¿QUÉ DEBERÍA CAMBIAR PARA UNA RECUPERACIÓN?

Para una reversión sólida en el MERVAL necesitamos:

✅ Mejora sustancial en indicadores macro.

✅ Señales claras de confianza política y jurídica.

✅ Reingreso de flujos institucionales y mejor clima internacional.

Hasta entonces, predomina el sesgo bajista y la cautela.

📍 Seguimos atentos a niveles por debajo del 1.9M, como zonas posibles de reacción o rebote técnico, aunque sin confirmaciones aún.

🧠 En Profit evaluamos cada movimiento con una visión integral:

Técnico + Fundamental + Emocional.

👉 La disciplina, la paciencia y la claridad son esenciales en momentos como este.

🔁 ¿Estás operando en renta variable argentina o esperando mejores condiciones?

Dejanos tu visión en los comentarios.

Grupo Financiero Galicia. Daily.El precio de la Acción (No ADR) se encuentra cotizando, actualmente, en el rango de ARS 6,130.

Cerca, del POC de volumen.

Más precisamente, entre los niveles de 0,0% y 23,6% de los Retrocesos de Fibonacci.

Luego de varias jornadas, de una clara expresión bajista.

La acción del precio se encuentra manifestando, una leve lateralización.

La cual, posiblemente, podría anticipar el inicio de un Ciclo de Acumulación.

O en su defecto, la continuación del rally bajista. Iniciado ya, hace dos meses.

El Volumen, se muestra ambivalente.

Luego, de cuatro ruedas. En las cuales vislumbró, una clara desminución progresiva en su expresión.

En la sesión del día de ayer, por el contrario. Ostentó un claro aumento, en su desarrollo.

La Volatilidad Hitórica, del Spot.

Permanece, baja.

Cerca, de parámetros moderados.

Manteniendo estabilidad, en su comportamiento.

Datos relvantes, a la fecha:

- El PBI aumentó un 5,8% interanual, en el primer trimestre de 2025.

- La inversión real aumentó 19,7% interanual, en Mayo.

- El sector agropecuario liquidó USD 3.706 M, en Junio.

- A partir de hoy, 01/07/25. El Gobierno Nacional, eliminó la baja temporal de las retenciones para las exportaciones de soja y maíz.

- El salario mínimo quedó por debajo de la Inflación, en mayo. Aumentó un 1%, respecto al mes de Abril. Pero se posicionó, 0,5 puntos porcentuales, por debajo del IPC (1,5%).

- A partir de hoy, 01/07/25. El Gobierno Nacional dispuso aumentos en Luz (2%), Agua (1%), Gas (2%), Combustibles (3,5%), Transporte (3,5%), Telecomunicaciones (5%), Prepagas (2,65%), Alquileres (66,11% interanual) y Colegios privados (2,4% en CABA y 4,2% en PBA).

- La Jueza Loretta Preska ordenó, a la República Argentina, entregar el 51% de las Acciones de YPF al Banco BNY Mellon.

- En razón, del Juicio por YPF. La República Argentina, contrajo una deuda de más de USD 17,500 M.

- En la jornada, de ayer. El precio del ADR de YPF, cayó un 7%.

- En el día, de la fecha. El Dólar Oficial, actualmente, cotiza en ARS 1,215.

- En el día, de la fecha. El Dólar Blue, actualmente, cotiza en ARS 1,215.

Fuentes:

Reuters, Infobae, Energía Online, @FinanzasArgy, Dolar Hoy.

En virtud, de todo lo expuesto.

Me tomé la libertad de seleccionar una Base ATM (Respecto de la operatoria de Opciones), a fin de realizar los cálculos estadísticos y probabilísticos pertinentes.

Contrato seleccionado:

GFGV5945G.

A los efectos.

Mediando la implementación, de Modelos de AI.

Se obtuvieron, los siguientes resultados.

Griegas:

Delta: 0.38.

Gamma: 0.40.

Vega: 0.43.

Theta: 0.39.

Rho: 0.40.

Probabilidad de Ocurrencia, de alcanzar el Strike de ARS 5,945: 50.06%.

Volatilidades:

HV: 42.51%.

IV: 30.15%.

Regresión Linear:

Coeficiente: -0.0001244787.

Correlación, entre Adj. Close y Volumen del Spot: Negativa.

Regresión Logística:

Return: +3.766442.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Veremos, entonces.

Como influyen, estos factores.

En el desarrollo, del posible Ciclo de Acumulación.

O alternativamente, en la continuación del rally bajista. Iniciado ya, hace dos meses.

Espectativa Fundamental "MERVAL" 2do Semestre.📊 MERVAL ARGENTINO – Segundo Semestre 2025

Análisis Integral Profit-ARG

✅ 1. Fundamentos Económicos Relevantes

Desaceleración inflacionaria: Mejora la previsibilidad operativa de las empresas. Inflación mensual en baja desde niveles extremos.

Estabilidad cambiaria relativa: El dólar MEP y el CCL permanecen contenidos. Riesgo de salto discreto aún latente, pero sin señales inminentes.

Tasas reales positivas: El BCRA mantiene política contractiva. Favorece la estabilización pero limita el consumo interno.

Ajuste fiscal en curso: Eliminación de subsidios, reducción del gasto público y equilibrio presupuestario son señales positivas para el mercado.

🧱 2. Reforma y Clima Político

Avance (parcial) de reformas estructurales. La incertidumbre legislativa y el clima social son los principales desafíos.

Un nuevo acuerdo o revisión exitosa con el FMI puede dar respaldo a mediano plazo.

🌎 3. Condiciones Globales

Repunte de commodities: Beneficia a petroleras, energéticas y exportadoras.

Flujo hacia emergentes: Un cambio en la política de tasas de la Fed hacia fines de 2025 podría fortalecer el apetito por activos argentinos.

Riesgo internacional moderado: Alta volatilidad geopolítica puede frenar rallies en mercados emergentes.

📈 Análisis Técnico – MERVAL en Pesos

Zona actual: 2.100.000 pts

Luego de una corrección significativa, el índice comenzó a estructurar un posible rango de consolidación entre los 2.100.000 y los 1.890.000 pts, siendo este último el mínimo estructural más reciente registrado a comienzos de abril.

La estructura diaria continúa bajista, sin haber roto aún resistencias clave.

Precaución: hasta que no se registren quiebres al alza con volumen y confirmación, no puede asumirse un cambio de tendencia.

Estrategia sugerida:

Acumulación progresiva con promedios escalonados ante retrocesos.

Diversificación a la baja para quienes operan en pesos.

Gestión de riesgo activa en caso de perder los 1.890.000 pts, lo que invalidaría la actual lateralización.

🎯 Conclusión Profit-ARG

El segundo semestre abre una ventana de oportunidad selectiva:

La estabilización macro, el freno de la inflación y la reestructuración económica generan expectativas moderadamente positivas.

Técnicamente, el mercado sigue vulnerable pero con signos de estabilización.

El foco está en la acumulación disciplinada, el manejo del riesgo y la visión de mediano plazo.

consideraciones finales

por el momento la corrección sigue negativa en torno a los -22%. en lo que va del año en promedio, luego de la tendencia alcista que traía desde finales de 2022, podemos destacar que son retrocesos normales en un mercado alcista. teniendo en cuenta que este año el indice ah tenido una corrección mas profunda en torno aprox. del -34% la cual supera a las anteriores, son oportunidades del mercado para acumulación progresiva.

espero haya sido de utilidad para sus análisis.saludos

DOLAR CCL RUMBO A 1800 POR ONDA 3 BAJISTA MERCADOS MUNDIALESTras el cambio de reglas de juego cambiarias en argentina del mes de abril, el dolar en todos sus segmentos trazo una corrección en onda 2.

El dólar ccl hizo piso en el fibo del 76,4% en abc y se dispone a formar el 2do hombro derecho para elaborar uno invertido para gatillrse hacia la resistencia de 1800 pesos.

Target largo de esta onda completa 2380

GGAL $$ CHANCE DE SELL OFF HACIA 4000 PESOS POR QUIEBRE DIAMANTEBCBA:GGAL con chances de dinamica bajista luego de quebrar figura diamante con segundo record historico d evolumen en Buenos Aires.

Target $4000, dentro del ciclo de derrumbe global de mercados segundo semestre por crisis deuda mundial.

Banco Hipotecario (BHIP)Relegado o pisado, vamos a proyectar un swing alcista a este lindo papel:

*Precio de hoy $475.5, tomó liquidez en los $458.4 para cerrar +2.15%

*Debe romper los $506 (máximo anterior de importancia para ir camino a la gloria.

*Los $515 y $554 zonas de resistencia donde también se puede trabar para juntar más liquidez

*$573 es el precio de Apertura de Año, siempre a tener en cuenta

*Objetivo alcista 50% en los $614

*$630 otra zona que puede actuar como soporte o resistencia

*$675 Máximo histórico

*$722 Objetivo 100%

Mediano plazo, actualizaremos.

Exitazos!!!

GGAL, Banco Galicia (ADR) : Mediano PlazoActualmente en fase 3, a precios de inicio de año. Luego de superar máximos, mis objetivos son:

*$86.62 (el de menos importancia)

*$99.24 (primera toma de ganancias) Redondeamos a $100 por objetivo psicológico

*$124.47 (toma de ganancias total)

A priori sería esa mi estrategia, después con el tiempo y según cómo forme estructuras se pueden realizar nuevas entradas y salidas, pero aún no es tiempo para eso.

Si invierten en Merval obligatorio tener bancos con ADR, si algún día la guita de afuera entra con volúmen al país, los bancos son los primeros en explotar, ellos tienen la info de primera, son el vehículo de entrada al país!

Y si sucede mejor que estés adentro así te comés todo ese impulso violento!

Éxitos!!!

Índice merval - Rompemos o nos quedamos?Tiempo de incertidumbre para la bolsa local, dólar estable y rango en la renta variable. Como siempre, el mercado compra expectativas y por eso estuvimos en una pequeña pausa.

Le veo pinta de continuación, solo falta romper al alza los $2.4M para identificar esto como un posible retorno de tendencia luego de la corrección que hemos tenido.

ANÁLISIS MERVAL 07/05/2025¡Buenas tardes a todos! 💥

les comparto mi análisis del MERVAL

Tenemos varias observaciones en este gráfico:

✔ Las tendencias expuestas en el gráfico nos muestra una rápida aceleración en un periodo bastante corto para lo que suele ser una tendencia a largo plazo y la aceleración brusca que tuvo en el último tramo, mostrando varias señales de VENTA para aquellos que se mostraban persistentes a la hora de seguir sosteniendo titulos. Posteriormente se expone la toma de ganancias. (Señales en confluencia con los indicadores MACD y RSI)

✅Actualmente se encuentra debilitada la tendencia bajista y se podría dar un pequeño rebote buscando un punto de inflexión en las medias móviles, o bien otro escenario sería que logre romper ambas medias y busque de nuevo el rebote (O posiblemente la ruptura) de los 2.446 mill ➕/ ➖

✅ Hay que tener en cuenta lo fundamental que pueda llegar afectar el corto/mediano plazo, noticias sensibles acerca de la "guerra comercial" que acontece actualmente con los aranceles que se estuvieron imponiendo, por decisión del actual electro presidente Trump

Este análisis tomarlo como punto de partida para un escenario de corto / mediano plazo , que es mi manera de observar el merval y no busco nada a largo plazo

❗ Próximamente les compartiré mi análisis de los títulos que conforman este mercado (aquellos que estoy siguiendo) y en un panorama de corto plazo

(NADA DE LO DESMOTRADO ES INSINUACIÓN DE COMPRA O VENTA , TAMPOCO DOY NINGÚN TIPO DE ASESORAMIENTO. ES TODO A MODO DE COMPARTIR MI VISIÓN Y ABIERTA ESTA PUBLICACIÓN A DEBATE TÉCNICO)

Grupo Financiero Galicia. En Daily.La cotización de la Acción (No ADR), se encuentra desenvolviéndose en el umbral de ARS 6,800.

Alejándose, cada vez más, del POC de Volumen.

El comportamiento del Activo, busca cruzar a la baja al nivel de 50,0% de los Retrocesos de Fibonacci.

En caso, de lograrlo.

La confirmación del, probable, Patrón M estaría más próxima.

El Volumen, en términos generales, continúa disminuyendo.

La HV del papel, permanece en parámetros moderados.

Experimentando, un leve alza. Respecto, de la jornada de ayer.

Datos relevantes, a la fecha:

- Actualmente, el Senado debate el Proyecto de Ley de "Ficha Limpia".

- El Gobierno Nacional eliminó los Derechos de Exportación, respecto del 88% de los productos industriales.

- La venta de Yerba Mate aumentó en un 8,4%, en el primer trimestre de 2025.

- Según datos del IPCVA, la carne vacuna aumentó su precio en un 4,1% en Abril.

- Para 2025 se espera un superávit de USD 8B, en la Balanza Comercial energética.

- La empresa minera Vicuña anunció que los proyectos "Filo del Sol" y "Josemaría", concentran más de 12 Mt de cobre medido junto con decenas de Moz de Oro y Plata.

- Al momento, el Dólar Oficial cotiza en el rango de ARS 1,215.

- Al momento, el Dólar Blue cotiza en el rango de ARS 1,190.

Fuentes: Infobae, @FinanzasArgy, DólarHoy.

En virtud, de todo lo expuesto.

Me tomé la libertad de seleccionar una Base ATM (Respecto de la operatoria de Opciones), a fin de realizar los cálculos estadísticos y probabilísticos pertinentes.

Contrato seleccionado:

GFGV6400JU.

A los efectos.

Mediando la implementación, de Modelos de AI.

Se obtuvieron, los siguientes resultados.

Griegas:

Delta: 0.67.

Gamma: 0.41.

Vega: 0.46.

Theta: 0.53.

Rho: 0.40.

Volatilidades:

HV: 48.52%.

IV: 51.12%.

Probabilidad de Ocurrencia, de alcanzar el Strike de ARS 6,400: 50.18%.

Regresión Linear:

Coeficiente: 0.000348.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Regresión Logística:

Probabilidad de alcanzar, el Strike de ARS 6,400: 50.00%.

Veremos, entonces.

Como influyen, los datos obtenidos al momento.

En el perfeccionamiento total, o no, del Patrón M citado.

Galicia. En Daily.El precio de la Acción (No ADR), continúa fluctuando en el rango de ARS 7.600.

Alejándose, levemente, del POC de Volumen.

Y cruzando, al alza, al nivel de 23,6% de los Retrocesos de Fibonacci.

El comportamiento del activo logra vislumbrar el desarrollo de una, probable, Onda 3-C.

Aparentando vaticinar así, un probable Patrón ABC alcista.

Y un, posible, Patrón de Ondas Elliott.

A modo, de aproximación, se encuentra dibujada una Onda 3-C.

Proyectada, desde el nivel de 61,8%.

A partir del cual, se produjo el rebote. Y consecuente culminación, de la Onda 2-B.

El Volumen, continúa disminuyendo.

En la jornada de ayer, experimentó un leve alza.

Luego de la disminución progresiva, desarrollada durante tres ruedas consecutivas anteriores.

La HV del papel, persiste en parámetros moderados.

Buscando ingresar, quizás, en parámetros altos.

Datos relevantes, a la fecha.

- La Inflación del mes de Marzo, fue de 3,7%.

- Según datos del INDEC, la actividad económica aumentó en un 5,7% interanual en 02/25.

- Desde la apertura del cepo. La demanda de USD en bancos disminuyó, en un 90% en el lapso de una semana.

- El FMI pronosticó para la Argentina, un crecimiento del PBI del 5,5% y una Inflación oscilante entre 18% y 23% anual.

- El secretario del Tesoro de EE. UU., aseguró el otorgamiento de un crédito a la Argentina. Si una crisis global, afectara su recuperación económica

- Al momento el USD Oficial, cotiza en ARS 1.120 para la venta.

- Al momento el USD Blue, cotiza en ARS 1.185 para la venta.

Veremos, entonces.

Como influyen, estos sucesos y los subsiguientes.

En el progreso completo, o no, del Patrón ABC alcista.

O en su defecto, del Patrón de Ondas Elliott.