Patrones armónicos

BTC PIERDE 66300 + caidaAMIGOS

Me sali a tiempo lo trate como trampa ! importante que mantuviera los 67100 y 67400

para continuar con el rebote

siguiente zona de rebote es por el soporte del tridnete y

por debajo stop 64000

Mientras no supere los 66600 el va caer mas ya que perdio los 66300

Nota:

Si perfora los 65600 y rebota es para seguir bajando no lo olviden

espero que sea de apoyo

atte

Efrain

BIT Brokers

REPSOL (REP): ¿estará replicando la estructura a largo plazo?Repsol desarrolló entre 2020 y 2021 una secuencia de precios (exdividendo) comprendida entre 4 y 11,50 euros. Tras romper la resistencia de los 11,50 euros y realizar el correspondiente throwback, parece estar replicando esa misma estructura, con una posible proyección hacia los 35 euros en el medio-largo plazo.

BTC LOGRA MOV DE TRAMPA ! : )AMIGOS

Btc logra mov de trampa el cual entre en la zona azul a la alza y cerre en 68700

si corrige a 67400 o 67100 y los mantiene long para buscar los 69300 a 69700 por el momento

espero que sea de apoyo

stop debajo del 13 o 66300

Nota:

No olviden que el mov principal es para abajo esto es scalping si sube arriba de 69 a 74 es short vamos a perder los 60,000 de mi se acuerdan ! : )

solo que estaremos en un rango un par de dias mas sacando stops de los

osos

espero que sea de apoyo

atte

Efrain

Bit Brokers

Esperando un momento de compra con mechase evidencia continuidad de un patrón armónico; donde se evidencia un patrón XABCD En confluencia Para Continuidad Alcista y posteriormente un mechazo en venta Tomando los dos posibles escenarios en tanto nos indique que ha confirmado un impulso de rompimiento de extensión Fibonacci para aclarar el movimiento alcista.

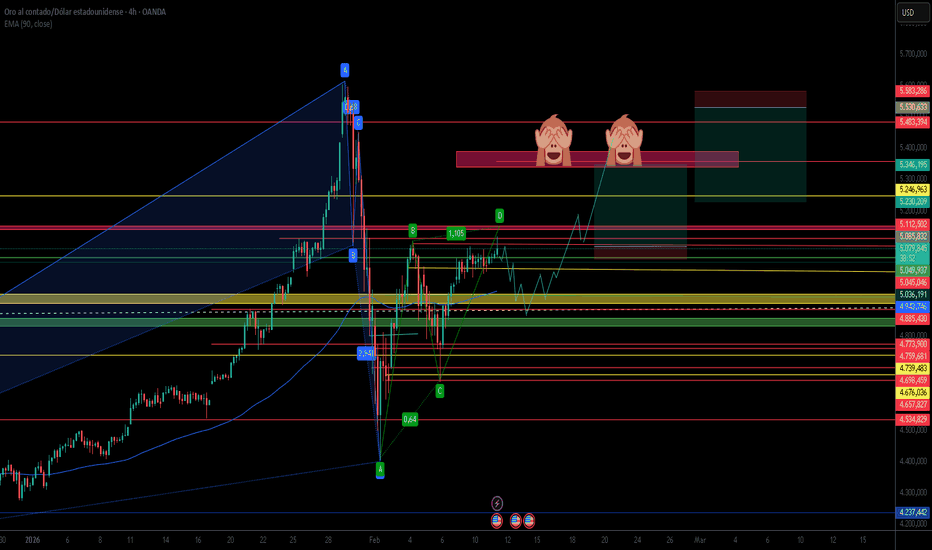

XAUUSD (H1) – Perspectiva de Liam | 5,000 es el Campo de BatallaXAUUSD (H1) – Perspectiva de Liam | 5,000 es el Campo de Batalla Antes de los Datos de EE.UU.

El oro ha retrocedido hacia el área de 5,020–5,000 después de alcanzar niveles más altos, pero estructuralmente esto parece más una pausa técnica que una reversión confirmada. En H1, el precio sigue respetando la tendencia alcista a corto plazo, manteniéndose por encima de la zona de compra de liquidez de 4,796, mientras presiona una fuerte resistencia cerca de 5,100–5,145.

Contexto macro

Los mercados se están posicionando antes de los datos clave de EE.UU. (Nóminas no agrícolas, IPC).

Tres pilares principales continúan apoyando al oro:

Tono más suave del USD

Enfriamiento de los rendimientos de bonos de EE.UU.

Aumento de tensiones geopolíticas

Sin embargo, el riesgo de datos introduce volatilidad. El nivel de 5,000 es ahora un campo de batalla psicológico.

Estructura Técnica (H1)

Fuerte resistencia: 5,100 – 5,145

Zona de venta principal: 5,316

Liquidez clave de compra: 4,796

Liquidez del lado de venta por debajo: región de 4,700

El precio se está comprimiendo por debajo de la resistencia. Esto a menudo conduce a uno de dos resultados:

Barrido de liquidez por encima de 5,100 → luego rechazo

Retroceso hacia 4,796 para reequilibrar antes de continuar

Mientras 4,796 se mantenga, la estructura más amplia de H1 sigue siendo constructiva. Una ruptura limpia y aceptación por debajo de ese nivel cambiaría el control a corto plazo de nuevo a los vendedores.

Plan de Ejecución de Liam

Escenario alcista: Datos débiles/dovish de EE.UU. → Ruptura por encima de 5,145 → Expansión hacia 5,300+

Escenario bajista: Sorpresa hawkish → Barrido de liquidez hacia 4,796 antes de la próxima decisión estructural

No perseguir titulares.

Dejar que los datos lleguen. Dejar que la liquidez se mueva primero.

Luego operar el nivel confirmado.

— Liam

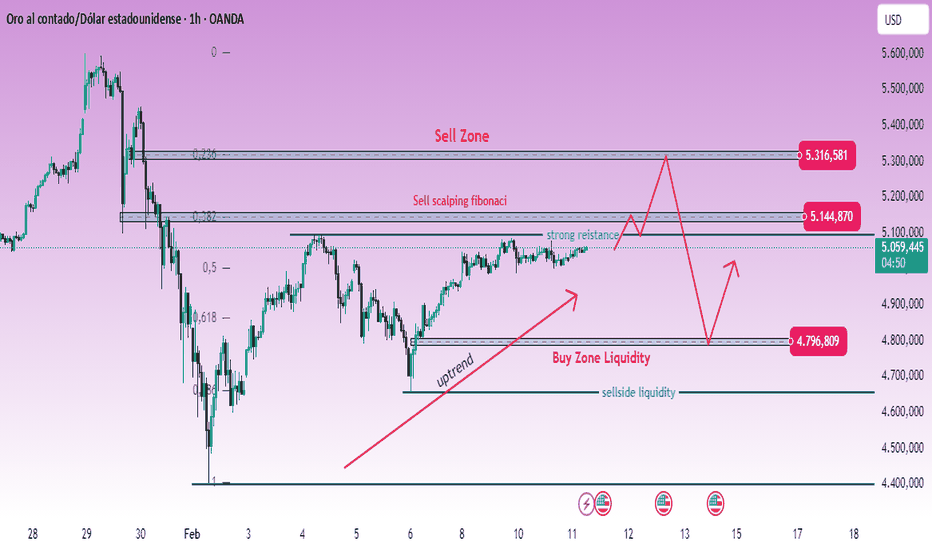

XAUUSD – Acumulación sobre 5.000 antes de expandir la tendencia XAUUSD – Acumulación sobre 5.000 antes de expandir la tendencia | Lana ✨

El precio del oro actualmente está oscilando alrededor de 5.020 USD/oz después de un ajuste técnico desde la zona alta más reciente. Sin embargo, la estructura general sugiere que esto probablemente solo sea una pausa en el canal alcista a medio plazo, en lugar de una señal de reversión.

En el marco H2, el precio sigue moviéndose dentro del canal ascendente, respetando la línea de tendencia interna y manteniendo el nivel de precio sobre la zona psicológica de 5.000 USD. El mercado está acumulando liquidez en la zona de 5.000–5.050, convirtiendo esta área en un punto de disputa importante entre los compradores a medio plazo y las fuerzas de toma de ganancias a corto plazo.

🔍 Perspectiva técnica

5.000 USD es un nivel psicológico clave. Mantenerse por encima de esta zona significa que la tendencia alcista a medio plazo sigue vigente.

5.260–5.270 (Sell FVG) es la próxima zona de suministro, actuando como objetivo de liquidez si el precio expande su impulso alcista.

5.450–5.600 es una zona de liquidez de marco grande y área cercana al máximo histórico, donde podría aparecer una reacción de venta más fuerte.

Los ajustes hacia el límite inferior del canal ascendente actual tienen un carácter de re-acumulación, no de reversión de tendencia.

El comportamiento del precio indica que el mercado está "comprimido" en la zona de valor, preparándose para la próxima fase de expansión en lugar de debilitarse.

🌍 Factores fundamentales de apoyo

El oro sigue siendo respaldado por tres pilares principales:

El USD se debilita mientras el mercado espera datos económicos importantes de EE.UU.

El rendimiento de los bonos estadounidenses se enfría, reduciendo el costo de oportunidad de mantener oro.

El aumento del riesgo geopolítico y la compra neta de los bancos centrales, creando una demanda a largo plazo sostenible.

El mercado está enfocado en las Nóminas No Agrícolas y el IPC – dos datos que pueden redefinir las expectativas de política de la Fed:

Si los datos son "dovish", el oro podría romper la zona de acumulación actual.

Si son "hawkish", podría aparecer presión a corto plazo, pero es probable que las caídas profundas aún se vean como oportunidades de acumulación dentro de la tendencia mayor.

🧠 Perspectiva de Lana

El ajuste alrededor de 5.000 USD actual tiene más carácter técnico que estructural. Mientras el canal ascendente se mantenga, la inclinación a medio plazo sigue siendo positiva.

El oro está acumulando – aún no ha revertido.

✨ Paciencia con la estructura, respeta la zona de liquidez y deja que los datos confirmen la próxima fase de expansión.

BTC EN ZONA DE TRAMPA? o + caidaAMIGOS

Si btc mantiene esta zona puede hacer este mov

solo para que tengan precaución si siguen con la operacion a la baja

para que haga este mov tiene que recuperar 67500

si no lo recupera mantengan la operativa a baja

Yo ya cerre en esta zona

Nota:

No por que este esta idea no piense que puede caer mas

pero si hace ese comportamiento cierren si operativa a la baja

espero que sea de apoyo

atte

Efrain

bit Brokers

Btc Logra caer ! PRECAUCION ! OSOSAMIGOS

Btc logra caer pero aveces HACE TRAMPAS DE OSOS

En esta zona se encuentran dos armónicos crab alcistas entrada 67300 y 66600 , no tengo ningún soportes hasta 65600 pero aveces antes de llegar al soporte hacen trampas

y podrían hacer el rebote que comente en idea anterior,

como minimo a 69000 HASTA 69700.

La operativa en short en esta zona la cerrare

atentos cerca de 66600 y 67300

espero que sea de apoyo

atte

Efrain

bit Brokers

BTC DIVERGENCIA ALCISTA TG 70700AMIGOS

Contamos con divergencia alcista en temporalidades mas altas como

3 horas y despues podria tener a 4 horas

el tg de una divergencia es la media de 55 de esa temporalidad

en este caso es 70700 aproximadamente, si confirma a 4 horas

podria llegar a 72

el que quiera operar a la alza debe esperar el retroceso de 15 min recuadro azul que esta por la parte baja seria la mejor entrada

y no muevan el stop !

OSOS

Esperemos el rebote apra entrar de nuevo o recargar

Nota:

si se cae de aqui vemos que hace en 65600 a 64700

espero que sea de apoyo

atte

Efrain

BiT Brokers

BTC 15 MIN TOROS AMIGOS

TOROS

El que tenga ansiedad de operar a la alza

debe esperar a que busque el recuadro azul en temporalidad de 15 min

para que el stop le quede ajustado

OSOS

Esperen a que haga el impulso para buscar la correccion

entrar en long no es lo mas inteligente jaja perdón toros

pero la idea es para abajo la principal ! solo seria un rebote para caer

espero que sea de apoyo

atte

Efrain

bit Borkers

BTC 1 HORA TOROS Y OSOS (Rebote de nuevo ) Precaución !AMIGOS

Si btc no logra pronto perder el minimo que hizo

y logra recuperar los 69320

puede hacer un ultimo rebote a 1 hora 2 horas seria una subida pero para caer

no olviden que vamos a bajar ! operar a la alza es riesgoso

pero el que lo quiere intentar debe esperar entrada a 10 y 15 min y el stop debajo del mínimo que hizo por que si lo pierde va accaer con fuerza que es la idea principal

Los armónicos que esten con fondo

gris son los posibles movimientos

TOROS Y OSOS

Nota:

no es para operarlo a la alza se puede caer desde aqui subo idea por si ya se salieron y quieren volver a entrar a la baja

No debería hacer un maximo nuevo ya que la temporalidad de 6 horas ya tienen debilidad

perdida de stop descarten idea

espero que sea de apoyo

atte

Efrain

bitBrokers