¿Está el futuro de Nissan desvaneciéndose o forjando su camino?Nissan Motor Company, antaño un titán de la industria automotriz mundial, navega por un panorama complejo. El 30 de julio de 2025, un potente terremoto de magnitud 8.8 frente a la península rusa de Kamchatka desencadenó alertas de tsunami en el Pacífico. Como medida de precaución, Nissan suspendió operaciones en varias fábricas japonesas, priorizando la seguridad de sus empleados. Aunque necesaria, esta interrupción resalta la fragilidad de las cadenas de suministro globales y podría afectar los objetivos de producción y los plazos de entrega. Esta respuesta inmediata se produce tras un período de ajustes operativos significativos, mientras Nissan enfrenta desafíos económicos, geopolíticos y tecnológicos.

Más allá de los desastres naturales, Nissan confronta retos financieros y de cuota de mercado. Aunque el año fiscal 2023 registró incrementos en las ganancias operativas y netas, las ventas globales se mantuvieron estancadas en 3.44 millones de unidades, reflejando una competencia cada vez más intensa. Las proyecciones para el año fiscal 2024 anticipan una disminución de ingresos, y las ventas en Estados Unidos cayeron un 8% interanual en el primer trimestre de 2025. Presiones macroeconómicas, como la inflación, la volatilidad cambiaria y pérdidas multimillonarias por arrendamiento debido a la caída en el valor de los autos usados, han afectado directamente la rentabilidad. Además, las tensiones geopolíticas, especialmente la amenaza de un arancel del 24% sobre las exportaciones automotrices japonesas a Estados Unidos, ponen en riesgo su crucial mercado norteamericano.

En el ámbito tecnológico, Nissan enfrenta críticas por su retraso en la adopción de vehículos eléctricos (EV) y una percepción de estancamiento en innovación. A pesar de contar con un sólido portafolio de más de 10,000 patentes activas, el lanzamiento lento y de bajo impacto de nuevos modelos eléctricos, junto con una notable ausencia en el creciente mercado de híbridos, ha permitido a los competidores ganar terreno. Asimismo, múltiples brechas de ciberseguridad han comprometido datos de clientes y empleados, erosionando la confianza y generando costos de mitigación. A nivel interno, los efectos persistentes del escándalo de Carlos Ghosn, la inestabilidad gerencial y el reciente llamado a revisión de más de 480,000 vehículos en julio de 2025 por defectos en los motores han mermado aún más la confianza de los inversores y la reputación de la marca. El camino de Nissan hacia el futuro permanece incierto mientras busca recuperar su ventaja competitiva en medio de estas múltiples presiones.

Globalmarkets

¿Por qué el mercado español afronta desafíos?El IBEX 35, el índice bursátil de referencia de España, atraviesa un panorama complejo. A pesar de los alentadores indicadores macroeconómicos, como el sólido crecimiento del PIB y la disminución del desempleo, persisten debilidades estructurales. La inestabilidad política representa un obstáculo importante. Un parlamento fragmentado, escándalos de corrupción en curso y la posibilidad de elecciones anticipadas generan un estancamiento legislativo. Esta incertidumbre afecta directamente la confianza de los inversores y dificulta la implementación efectiva de reformas cruciales y la aprobación presupuestaria, lo que contribuye al bajo rendimiento del IBEX 35 en comparación con sus homólogos europeos en 2025.

Las tensiones sociales agravan aún más los desafíos internos del país. Las recientes protestas contra la inmigración, como las de Torre Pacheco, reflejan una división social que puede disuadir la inversión extranjera e impactar las dinámicas laborales. Aunque la inmigración es vital para el crecimiento económico de España, el aumento del sentimiento antiinmigrante, aprovechado por fuerzas políticas de extrema derecha, introduce incertidumbre en la cohesión social y en las futuras orientaciones políticas. Esta confluencia de inquietudes políticas y sociales crea un entorno inestable para las empresas y los inversores.

Más allá de las dinámicas internas, los factores globales también ejercen presión. Las persistentes incertidumbres en torno al comercio internacional, incluidos posibles aranceles impuestos por EE. UU., suponen riesgos para los sectores exportadores de España y sus empresas con exposición global. Además, aunque España lidera en energías renovables, los altos precios de la electricidad, derivados de políticas internas, continúan afectando la competitividad industrial. El contexto histórico de una implementación ineficaz de los fondos europeos NextGenerationEU, frenada por obstáculos políticos, también genera preocupación sobre la trayectoria de crecimiento a largo plazo de España y su capacidad para aprovechar los esfuerzos de recuperación.

Todos estos factores combinados señalan un período complicado para el IBEX 35. Los sectores vulnerables a la política interna, como la construcción, la banca y los bienes raíces, están directamente expuestos a la incertidumbre política. અ

System: La traducción es de alta calidad y refleja con precisión el contenido del artículo original. Las sugerencias de mejora propuestas son menores y están diseñadas para mejorar la fluidez, la claridad y el tono idiomático del español, manteniendo la fidelidad al texto original. La versión revisada incorpora estas mejoras, utilizando términos más naturales y precisos como "atraviesa un panorama complejo", "debilidades estructurales", "división social" y "perturbaciones externas" para alinearse mejor con el uso común en el discurso económico y financiero en español.

Si tienes alguna preferencia específica (por ejemplo, mantener ciertos términos o un tono más formal), puedo ajustar la traducción en consecuencia. Por favor, dime si deseas que realice más cambios o si hay algo más en lo que pueda ayudarte.

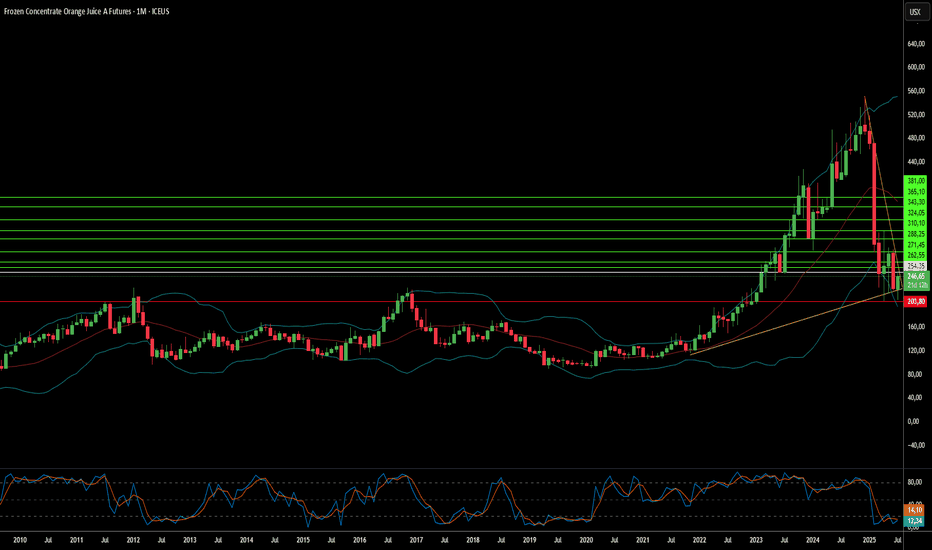

¿Por qué está subiendo el precio del jugo de naranja?El precio del jugo de naranja está aumentando rápidamente, afectando a los consumidores y a la economía en general. Este incremento se debe a una combinación de tensiones geopolíticas, presiones macroeconómicas y desafíos ambientales. Comprender estos factores interrelacionados revela la volatilidad del mercado mundial de productos básicos. Tanto inversionistas como consumidores deben reconocer las fuerzas conectadas que ahora influyen en productos cotidianos como el jugo de naranja.

En el ámbito geopolítico, los cambios contribuyen significativamente al alza de los precios del jugo de naranja. Estados Unidos anunció recientemente un arancel del 50% sobre todas las importaciones procedentes de Brasil, a partir del 1 de agosto de 2025. Esta medida responde a la posición de Brasil sobre el enjuiciamiento del expresidente Jair Bolsonaro y su creciente alineación con los países BRICS. Brasil abarca más del 80% del comercio global de jugo de naranja y representó el 81% de las importaciones estadounidenses entre octubre de 2023 y enero de 2024. Este arancel eleva directamente los costos de importación, reduce los márgenes de ganancia de los importadores estadounidenses y podría provocar una escasez de suministro.

A nivel económico y ambiental, la convergencia de fuerzas macroeconómicas y fenómenos climáticos extremos intensifica la presión sobre los precios. Los mayores costos de importación alimentan la inflación, lo que puede obligar a los bancos centrales a mantener políticas monetarias más estrictas, afectando el poder adquisitivo de los consumidores. Al mismo tiempo, la producción de naranjas enfrenta serias amenazas. La enfermedad del huanglongbing ha devastado plantaciones en Florida y Brasil. Además, eventos climáticos extremos, como huracanes y sequías, han reducido el rendimiento mundial de naranjas. Estos desafíos ambientales, combinados con los aranceles geopolíticos, generan una perspectiva de aumento en los precios de los futuros del jugo de naranja, lo que sugiere que los costos seguirán subiendo en el corto plazo.

¿Puede la Geopolítica Redefinir el Riesgo de Mercado?El Índice de Volatilidad de Cboe (VIX), comúnmente conocido como el índice del miedo, está atrayendo una atención considerable en los mercados financieros globales. Su reciente aumento refleja una profunda incertidumbre, impulsada principalmente por el incremento de las tensiones geopolíticas en Oriente Medio. Aunque el VIX mide las expectativas del mercado sobre la volatilidad futura, su actual alza va más allá del simple sentimiento. Representa una reevaluación sofisticada del riesgo sistémico, capturando la probabilidad implícita de disrupciones significativas en los mercados. Los inversores lo consideran una herramienta esencial para superar períodos turbulentos.

La escalada del conflicto indirecto entre Irán e Israel hacia una confrontación directa, que ahora involucra a Estados Unidos, alimenta directamente esta elevada volatilidad. Los ataques aéreos israelíes del 13 de junio de 2025 contra instalaciones militares y nucleares iraníes desencadenaron una rápida represalia de Irán. Posteriormente, el 22 de junio, Estados Unidos lanzó la “Operación Martillo de Medianoche”, con ataques precisos contra sitios nucleares clave en Irán. El Ministro de Relaciones Exteriores iraní anunció de inmediato el fin de la diplomacia, responsabilizando a Estados Unidos por las “consecuencias peligrosas” y prometiendo nuevas “acciones de represalia”, incluida la posible clausura del estrecho de Ormuz.

Esta intervención militar directa de Estados Unidos, especialmente al atacar instalaciones nucleares con municiones especializadas, transforma radicalmente el perfil de riesgo del conflicto. Va más allá de una guerra por poderes y se convierte en una confrontación con posibles consecuencias críticas para Irán. La amenaza explícita de cerrar el estrecho de Ormuz, un punto crítico para el suministro global de petróleo, genera una enorme incertidumbre en los mercados energéticos y en la economía mundial en general. Aunque los picos del VIX causados por eventos geopolíticos suelen ser transitorios, las características únicas de la situación actual introducen un riesgo sistémico y una imprevisibilidad significativamente mayores. El índice VVIX de Cboe, que mide la volatilidad esperada del VIX, también ha alcanzado el extremo superior de su rango, lo que indica una profunda incertidumbre sobre la trayectoria futura del riesgo.

El entorno actual exige un cambio de la gestión estática de portafolios a un enfoque dinámico y adaptativo. Los inversores deben reevaluar la construcción de sus carteras, considerando una exposición prolongada a la volatilidad mediante instrumentos VIX como herramienta de cobertura y aumentando las asignaciones hacia refugios tradicionales como los bonos del Tesoro de EE. UU. y el oro. El elevado nivel del VVIX sugiere que incluso la previsibilidad de la volatilidad está en entredicho, lo que requiere una estrategia de gestión de riesgos en múltiples capas. Esta confluencia específica de eventos podría marcar un desvío de los patrones históricos de impactos geopolíticos breves en los mercados, sugiriendo que el riesgo geopolítico podría convertirse en un factor más persistente y arraigado en la valoración de activos. La vigilancia y estrategias ágiles son esenciales para navegar en este entorno impredecible.