¿Podrá Rivian superar la confluencia de desafíos?Rivian Automotive reportó resultados mixtos para el segundo trimestre de 2025, reflejando la delicada situación de esta startup de vehículos eléctricos (VE). La empresa alcanzó los $1.3 mil millones en ingresos, cumpliendo expectativas, pero registró una pérdida por acción de $0.97, superando ampliamente el pronóstico de $0.66, un desvío del 47%. Más alarmante, el margen bruto volvió a terreno negativo con -$206 millones tras dos trimestres positivos, evidenciando ineficiencias productivas y problemas en la gestión de costos.

Rivian enfrenta múltiples presiones externas que dificultan su rentabilidad. Geopolíticamente, el control de China sobre el 60% de la producción y el 90% del procesamiento de tierras raras genera vulnerabilidades en la cadena de suministro Ref: Informe USGS sobre tierras raras. Las nuevas regulaciones chinas de exportación complican el acceso a componentes clave para VE Ref: Reuters, restricciones chinas. En EE. UU., la expiración de los créditos fiscales federales para VE el 30 de septiembre de 2025, junto con el fin efectivo de las normas federales de eficiencia de combustible, elimina incentivos esenciales para la oferta y la demanda Ref: Departamento de Energía de EE. UU..

La estrategia de Rivian se centra en tres iniciativas clave: el lanzamiento del modelo R2, la alianza con Volkswagen y la expansión de su capacidad productiva. El R2 marca un cambio hacia vehículos de mayor volumen con márgenes brutos positivos, alejándose del segmento premium de alto costo Ref: Comunicado de prensa Rivian R2. La joint venture con Volkswagen, valorada en $5.8 mil millones, aporta capital y experiencia industrial. La ampliación de la planta en Illinois a 215,000 unidades anuales para 2026 busca economías de escala para lograr rentabilidad.

A pesar de una sólida posición de efectivo de $7.5 mil millones y la inversión de Volkswagen, Rivian amplió su guía de pérdida de EBITDA a $2.0–2.25 mil millones para 2025, con el objetivo de alcanzar el equilibrio en 2027. El éxito dependerá de ejecutar impecablemente el lanzamiento del R2, escalar la producción y aprovechar su cartera de patentes en tecnologías V2X/V2L para diversificar ingresos en un entorno regulatorio y competitivo cada vez más complejo.

Geopolitics

¿Puede el caos global alimentar a los gigantes farmacéuticos?La notable trayectoria de crecimiento de Merck demuestra cómo un líder farmacéutico puede transformar la incertidumbre global en ventajas estratégicas. La empresa ha navegado magistralmente las tensiones geopolíticas, incluidas las disputas comerciales entre Estados Unidos y China, diversificando sus cadenas de suministro y estableciendo redes de fabricación regionalizadas. Al mismo tiempo, Merck ha capitalizado tendencias macroeconómicas, como el envejecimiento de la población y el aumento de la prevalencia de enfermedades crónicas, que generan una demanda sostenida de productos farmacéuticos independientemente de las fluctuaciones económicas. Esta posición estratégica permite a la empresa prosperar en medio de la inestabilidad global, asegurando sus ingresos mediante tendencias demográficas favorables.

La base del éxito de Merck radica en su poderoso motor de innovación, impulsado por avances científicos de vanguardia y una transformación digital integral. La asociación con Moderna en tecnología de ARN mensajero y la continua expansión de las indicaciones de Keytruda ejemplifican su capacidad para aprovechar tanto colaboraciones externas como su sólida capacidad de I+D interna. Merck ha integrado estratégicamente la inteligencia artificial, el análisis de big data y técnicas avanzadas de fabricación en todas sus operaciones, creando una ventaja competitiva holística que acelera el desarrollo de fármacos, reduce costes y mejora la eficiencia en el tiempo de comercialización.

Proteger el crecimiento futuro requiere defensas inexpugnables en materia de propiedad intelectual y ciberseguridad. Merck emplea sofisticadas estrategias de gestión del ciclo de vida de patentes, incluida una defensa agresiva contra biosimilares y la expansión continua de indicaciones, para extender la vida comercial de sus fármacos de gran éxito más allá de la expiración de sus patentes principales. Las considerables inversiones de la empresa en ciberseguridad protegen sus valiosos datos de I+D y su propiedad intelectual de amenazas cada vez más sofisticadas, incluido el espionaje patrocinado por Estados, garantizando así la continuidad operativa y una ventaja competitiva.

De cara al futuro, el impulso sostenido de Merck dependerá de su capacidad para mantener este enfoque multifacético mientras se adapta a las dinámicas cambiantes del mercado. El compromiso de la empresa con los principios ESG y la responsabilidad social corporativa no solo atrae a inversores con conciencia social, sino que también ayuda a retener a los mejores talentos en un panorama competitivo. Al combinar innovación orgánica con adquisiciones estratégicas, una sólida protección de la propiedad intelectual y una gestión proactiva del riesgo, Merck se ha posicionado como un líder resiliente capaz de transformar la complejidad global en un dominio farmacéutico sostenido.

¿Ha nublado la geopolítica el horizonte del mercado brasileño?El índice Bovespa, principal referente del mercado bursátil de Brasil, enfrenta fuertes vientos en contra provenientes de una fuente inesperada: el aumento de las tensiones geopolíticas con Estados Unidos. Las recientes decisiones del gobierno estadounidense de imponer un arancel del 50% sobre la mayoría de las importaciones brasileñas, citando el procesamiento en curso del expresidente Jair Bolsonaro, han generado considerable incertidumbre. Esta medida, presentada por EE. UU. como una respuesta a presuntos "abusos de derechos humanos" y a la erosión del estado de derecho en el poder judicial brasileño, marca un giro respecto a las disputas comerciales convencionales al entrelazar la política económica con asuntos políticos internos. El presidente Luiz Inácio Lula da Silva ha rechazado firmemente esta interferencia, defendiendo la soberanía brasileña y su disposición a negociar el comercio, pero no la independencia judicial.

Las consecuencias económicas de estos aranceles son de gran alcance. Aunque sectores clave como la aviación civil, la energía, el jugo de naranja y el cobre refinado han recibido exenciones, exportaciones críticas como la carne vacuna y el café soportan el arancel íntegro del 50%. Los productores cárnicos brasileños prevén pérdidas superiores a los 1.000 millones de dólares estadounidenses, y los exportadores de café anticipan un impacto significativo. Goldman Sachs estima una tasa arancelaria efectiva de aproximadamente el 30,8% sobre el total de las exportaciones brasileñas a EE. UU. Más allá del comercio directo, esta disputa merma la confianza de los inversores, especialmente considerando el superávit comercial que EE. UU. mantiene con Brasil. La amenaza de represalias brasileñas podría agravar la inestabilidad económica y afectar aún más al Bovespa.

El conflicto se extiende al ámbito tecnológico y de alta tecnología, añadiendo otra capa de complejidad. Las sanciones de EE. UU. contra el juez de la Corte Suprema de Brasil, Alexandre de Moraes, encargado del procesamiento de Bolsonaro, se vinculan directamente a sus órdenes judiciales contra plataformas de redes sociales como X y Rumble por presunta desinformación. Esto plantea preocupaciones sobre la política digital y la libertad de expresión, y algunos analistas sostienen que regular a los gigantes tecnológicos estadounidenses constituye un asunto comercial debido a su peso económico. Aunque la industria aeroespacial (Embraer) recibió una exención, el impacto en los sectores de alta tecnología y las preocupaciones sobre la propiedad intelectual - ya destacadas por la USTR- contribuyen a un clima de inversión cauteloso. Estos factores geopolíticos, económicos y tecnológicos entrelazados configuran una perspectiva volátil para el índice Bovespa.

¿Está el futuro de Nissan desvaneciéndose o forjando su camino?Nissan Motor Company, antaño un titán de la industria automotriz mundial, navega por un panorama complejo. El 30 de julio de 2025, un potente terremoto de magnitud 8.8 frente a la península rusa de Kamchatka desencadenó alertas de tsunami en el Pacífico. Como medida de precaución, Nissan suspendió operaciones en varias fábricas japonesas, priorizando la seguridad de sus empleados. Aunque necesaria, esta interrupción resalta la fragilidad de las cadenas de suministro globales y podría afectar los objetivos de producción y los plazos de entrega. Esta respuesta inmediata se produce tras un período de ajustes operativos significativos, mientras Nissan enfrenta desafíos económicos, geopolíticos y tecnológicos.

Más allá de los desastres naturales, Nissan confronta retos financieros y de cuota de mercado. Aunque el año fiscal 2023 registró incrementos en las ganancias operativas y netas, las ventas globales se mantuvieron estancadas en 3.44 millones de unidades, reflejando una competencia cada vez más intensa. Las proyecciones para el año fiscal 2024 anticipan una disminución de ingresos, y las ventas en Estados Unidos cayeron un 8% interanual en el primer trimestre de 2025. Presiones macroeconómicas, como la inflación, la volatilidad cambiaria y pérdidas multimillonarias por arrendamiento debido a la caída en el valor de los autos usados, han afectado directamente la rentabilidad. Además, las tensiones geopolíticas, especialmente la amenaza de un arancel del 24% sobre las exportaciones automotrices japonesas a Estados Unidos, ponen en riesgo su crucial mercado norteamericano.

En el ámbito tecnológico, Nissan enfrenta críticas por su retraso en la adopción de vehículos eléctricos (EV) y una percepción de estancamiento en innovación. A pesar de contar con un sólido portafolio de más de 10,000 patentes activas, el lanzamiento lento y de bajo impacto de nuevos modelos eléctricos, junto con una notable ausencia en el creciente mercado de híbridos, ha permitido a los competidores ganar terreno. Asimismo, múltiples brechas de ciberseguridad han comprometido datos de clientes y empleados, erosionando la confianza y generando costos de mitigación. A nivel interno, los efectos persistentes del escándalo de Carlos Ghosn, la inestabilidad gerencial y el reciente llamado a revisión de más de 480,000 vehículos en julio de 2025 por defectos en los motores han mermado aún más la confianza de los inversores y la reputación de la marca. El camino de Nissan hacia el futuro permanece incierto mientras busca recuperar su ventaja competitiva en medio de estas múltiples presiones.

¿Está dando frutos la apuesta de Samsung por los chips?Samsung Electronics enfrenta un entorno global complejo, caracterizado por una intensa competencia tecnológica y cambios en las alianzas geopolíticas. Un reciente acuerdo de 16 500 millones de dólares para suministrar chips avanzados a Tesla, confirmado por Elon Musk, podría representar un punto de inflexión. Este contrato, vigente hasta finales de 2033, destaca el compromiso estratégico de Samsung con su división de fundición de semiconductores. La planta de fabricación en Texas estará dedicada a producir los chips de próxima generación AI6 para Tesla, una decisión que Musk calificó de crucial desde el punto de vista estratégico. Esta alianza busca consolidar la posición de Samsung en el competitivo sector de los semiconductores, especialmente en la fabricación avanzada y la inteligencia artificial.

Las implicaciones económicas y tecnológicas del acuerdo son notables. La división de fundición de Samsung ha registrado pérdidas estimadas en más de 3600 millones de dólares en la primera mitad del año. Este contrato a gran escala podría mitigar esas pérdidas al generar una fuente de ingresos clave. Desde el punto de vista tecnológico, Samsung busca acelerar la producción masiva de chips de 2 nanómetros. Aunque su proceso de 3 nm ha enfrentado retos de rendimiento, la colaboración con Tesla y la participación directa de Musk en la optimización de la eficiencia podrían ser determinantes para mejorar los rendimientos de 2 nm y atraer a futuros clientes como Qualcomm. Esto impulsa a Samsung a mantenerse a la vanguardia de la innovación en semiconductores.

Además de los beneficios financieros y tecnológicos inmediatos, el acuerdo con Tesla tiene un peso geopolítico y geoestratégico significativo. La planta dedicada en Texas refuerza la capacidad de producción de chips en EE. UU., alineándose con los objetivos estadounidenses de fortalecer la resiliencia en la cadena de suministro. Esto consolida la alianza de semiconductores entre EE. UU. y Corea del Sur. Para Corea del Sur, el acuerdo impulsa sus exportaciones tecnológicas clave y podría brindar una ventaja en las negociaciones comerciales en curso, especialmente frente a posibles aranceles estadounidenses. Aunque Samsung sigue detrás de TSMC en cuota de mercado y enfrenta una fuerte competencia en memorias HBM por parte de SK Hynix, esta alianza estratégica con Tesla posiciona a Samsung para afianzar su recuperación y ampliar su influencia en el escenario tecnológico global.

¿Puede continuar el ascenso del S&P 500?El S&P 500 ha alcanzado recientemente récords históricos, reflejando un auge del mercado impulsado por múltiples factores. Este rendimiento destacable se debe principalmente a una sólida temporada de ganancias corporativas. La gran mayoría de las empresas del S&P 500 superaron las expectativas de beneficios, lo que evidencia una sólida salud financiera. Los sectores de Servicios de Comunicación y Tecnología de la Información, en particular, mostraron un crecimiento impresionante, reforzando la confianza de los inversores en la fortaleza general del mercado.

Los avances geopolíticos y geoestratégicos han jugado un papel clave en la mejora del sentimiento del mercado. Los recientes acuerdos comerciales “masivos”, especialmente con Japón y un acuerdo marco con Indonesia, han aportado estabilidad y beneficios económicos. Estos acuerdos, con aranceles recíprocos y fuertes compromisos de inversión, han reducido las tensiones comerciales globales y fomentado un entorno económico internacional más estable, contribuyendo directamente a la confianza del mercado. El progreso continuo en las negociaciones con la Unión Europea refuerza esta tendencia positiva.

Además, los indicadores macroeconómicos resilientes respaldan la trayectoria ascendente del mercado. A pesar de una reciente caída en las ventas de viviendas existentes, datos clave como tasas de interés estables, la reducción de solicitudes de desempleo y el aumento del PMI manufacturero sugieren una fortaleza económica sostenida. Aunque los sectores tecnológicos, impulsados por avances en inteligencia artificial y sólidos beneficios de líderes como Alphabet, siguen siendo los principales motores del crecimiento, algunos sectores, como el de fabricantes de chips para automóviles, enfrentan desafíos.

El ascenso del S&P 500 es testimonio de una poderosa convergencia entre un sólido rendimiento corporativo, cambios geopolíticos favorables y un entorno económico resiliente. Aunque el repunte inmediato no fue impulsado directamente por eventos recientes de ciberseguridad, avances científicos o análisis de patentes, estos factores siguen siendo fundamentales para la estabilidad del mercado a largo plazo y la innovación. Los inversores continúan monitoreando estas dinámicas en evolución para evaluar la sostenibilidad del impulso actual del mercado.

¿Es Red Cat Holdings un pionero en la industria de los drones?Red Cat Holdings (NASDAQ: RCAT) opera en un segmento de alto riesgo dentro del creciente mercado de drones. Su filial, Teal Drones, se especializa en drones de grado militar y alta resistencia, diseñados para aplicaciones en seguridad y defensa. Esta posición de nicho ha captado una atención significativa, como lo demuestran sus contratos con el Ejército de EE.UU. y la Oficina de Aduanas y Protección Fronteriza de EE.UU. Las tensiones geopolíticas, junto con la creciente demanda de capacidades avanzadas en drones militares, generan un entorno propicio para empresas como Red Cat, que ofrece soluciones compatibles con la NDAA y certificadas bajo el programa Blue UAS. Estas certificaciones son cruciales, ya que aseguran que los drones cumplen con los estrictos estándares de defensa y seguridad de EE.UU., diferenciando a Red Cat de sus competidores extranjeros.

A pesar de su posicionamiento estratégico y contratos relevantes, Red Cat enfrenta importantes desafíos financieros y operativos. Actualmente opera con pérdidas, reportando una pérdida neta de 23.1 millones de dólares en el primer trimestre de 2025, frente a ingresos modestos de 1.6 millones de dólares. Sus proyecciones de ingresos para 2025, de entre 80 y 120 millones de dólares, reflejan la naturaleza irregular de los contratos gubernamentales. Para fortalecer su posición financiera, Red Cat completó una oferta de acciones por 30 millones de dólares en abril de 2025. Esta inestabilidad financiera se ve agravada por una demanda colectiva en curso, que alega declaraciones engañosas sobre la capacidad de producción de su planta en Salt Lake City y el valor del contrato del programa de reconocimiento de corto alcance (SRR) con el Ejército de EE.UU.

El contrato SRR, que podría incluir hasta 5.880 sistemas Teal 2 en un plazo de cinco años, representa una oportunidad significativa. Sin embargo, la demanda pone de relieve una discrepancia importante, con acusaciones del fondo bajista Kerrisdale Capital que sugieren que el presupuesto anual del programa es considerablemente inferior al rango de “cientos de millones hasta más de mil millones de dólares” insinuado inicialmente por Red Cat. Este desafío legal, combinado con los riesgos inherentes a los ciclos de financiación gubernamental, contribuye a la alta volatilidad de las acciones y a un elevado interés en corto, que recientemente superó el 18%. Para los inversores con alta tolerancia al riesgo, Red Cat representa una oportunidad de alto potencial, siempre que pueda convertir sus contratos en ingresos sostenibles y escalables, y superar sus obstáculos legales y financieros.

¿Es Rocket Lab el futuro del comercio espacial?Rocket Lab (RKLB) se está consolidando rápidamente como un actor clave en la creciente industria espacial comercial. Su modelo de integración vertical —que incluye servicios de lanzamiento, fabricación de naves espaciales y producción de componentes— la posiciona como un proveedor integral de servicios espaciales. Con operaciones y sitios de lanzamiento en Estados Unidos y Nueva Zelanda, Rocket Lab capitaliza una ubicación geográfica estratégica, destacando su fuerte presencia en EE.UU. Esta capacidad binacional es fundamental para asegurar contratos gubernamentales y de seguridad nacional estadounidenses, alineándose con la necesidad de cadenas de suministro espaciales resilientes y locales en un contexto de creciente competencia geopolítica. Esto convierte a Rocket Lab en un aliado confiable para los socios occidentales, reduciendo riesgos en las cadenas de suministro y fortaleciendo su ventaja competitiva.

El crecimiento de la compañía está estrechamente ligado a transformaciones globales significativas. Se proyecta que la economía espacial crezca de 630 mil millones de dólares en 2023 a 1.8 billones en 2035, impulsada por la reducción de costos de lanzamiento y la creciente demanda de datos satelitales. El espacio se ha convertido en un dominio crítico para la seguridad nacional, lo que lleva a los gobiernos a depender de empresas comerciales para un acceso rápido y confiable a la órbita. El cohete Electron de Rocket Lab, con más de 40 lanzamientos y una tasa de éxito del 91%, es ideal para el creciente mercado de satélites pequeños, esenciales para la observación terrestre y las comunicaciones globales. El desarrollo del cohete Neutron, un vehículo reutilizable de capacidad media, promete reducir aún más los costos y aumentar la frecuencia de lanzamientos, apuntando al mercado de megaconstelaciones y vuelos espaciales tripulados.

Las adquisiciones estratégicas, como SolAero y Sinclair Interplanetary, fortalecen las capacidades de fabricación interna de Rocket Lab, otorgándole un mayor control sobre la cadena de valor espacial. Esta integración vertical no solo optimiza las operaciones y acorta los plazos de entrega, sino que también crea una barrera significativa para los competidores. A pesar de enfrentar una fuerte competencia de gigantes como SpaceX y nuevos actores emergentes, el enfoque diversificado de Rocket Lab hacia sistemas espaciales de alto margen y su fiabilidad comprobada la posicionan sólidamente. Sus alianzas estratégicas refuerzan aún más su capacidad tecnológica y excelencia operativa, asegurando una posición destacada en un entorno cada vez más competitivo. Mientras explora nuevas fronteras, como el servicio en órbita y la fabricación en el espacio, Rocket Lab demuestra la visión estratégica necesaria para prosperar en la nueva carrera espacial.

¿Pueden los Minerales Críticos Reforzar la Seguridad Nacional?MP Materials ha experimentado una apreciación significativa en el mercado, con un aumento de más del 50% en sus acciones tras establecer una asociación público-privada estratégica con el Departamento de Defensa de EE.UU. (DoD). Este acuerdo multimillonario incluye una inversión de capital de $400 millones, una financiación adicional sustancial y un préstamo de $150 millones, con el objetivo de establecer rápidamente una sólida cadena de suministro nacional de imanes de tierras raras en EE.UU. Esta colaboración estratégica busca reducir la dependencia del país de fuentes extranjeras para estos materiales críticos, esenciales para sistemas tecnológicos avanzados tanto en el ámbito militar como comercial, desde los aviones de combate F-35 hasta los vehículos eléctricos.

La asociación pone de relieve una imperiosa necesidad geopolítica: contrarrestar el dominio casi absoluto de China sobre la cadena de suministro global de tierras raras. China domina la minería, el refinado y la producción de imanes, y ha utilizado esa posición mediante restricciones de exportación en medio de crecientes tensiones comerciales con EE.UU. Estas acciones han revelado vulnerabilidades graves en EE.UU. y la necesidad de independencia nacional, impulsando la estrategia del DoD de "De la Mina al Imán", con la meta de lograr autosuficiencia para 2027. La significativa inversión del DoD y su nueva posición como mayor accionista de MP Materials marcan un cambio decisivo en la política industrial de EE.UU., desafiando directamente la influencia china y reafirmando la soberanía económica en un sector vital.

Un punto central para la viabilidad financiera y la estabilidad a largo plazo del acuerdo es un precio mínimo garantizado de $110 por kilogramo durante 10 años para elementos clave de tierras raras, cifra muy superior al promedio histórico. Esta garantía no solo asegura la rentabilidad de MP Materials, incluso ante una posible manipulación del mercado, sino que también reduce los riesgos de sus ambiciosos planes de expansión, que incluyen nuevas plantas de fabricación de imanes con una capacidad prevista de 10,000 toneladas métricas anuales. Esta seguridad financiera y de demanda transforma a MP Materials de un productor de materias primas expuesto a la volatilidad del mercado en un recurso nacional estratégico, atrayendo inversión privada adicional y estableciendo un precedente significativo para asegurar otras cadenas de suministro de minerales críticos en el hemisferio occidental.

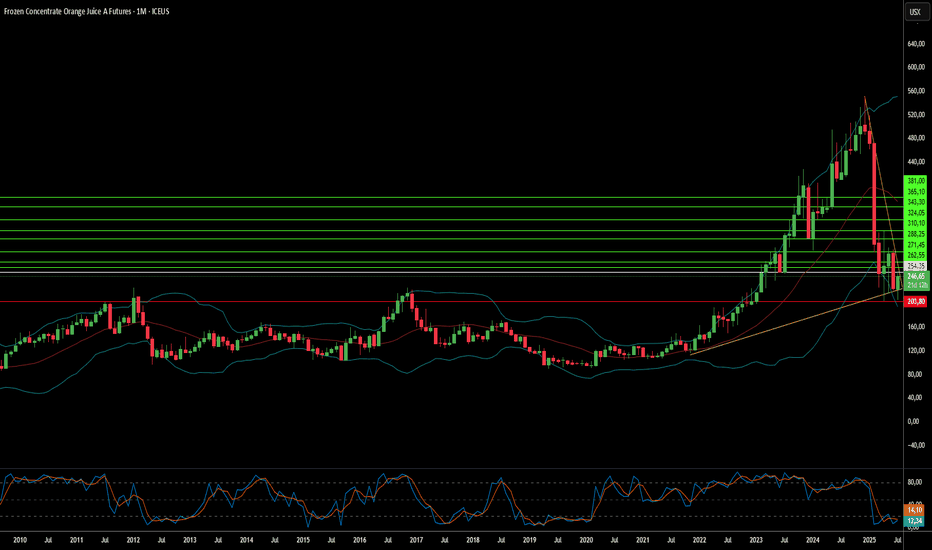

¿Por qué está subiendo el precio del jugo de naranja?El precio del jugo de naranja está aumentando rápidamente, afectando a los consumidores y a la economía en general. Este incremento se debe a una combinación de tensiones geopolíticas, presiones macroeconómicas y desafíos ambientales. Comprender estos factores interrelacionados revela la volatilidad del mercado mundial de productos básicos. Tanto inversionistas como consumidores deben reconocer las fuerzas conectadas que ahora influyen en productos cotidianos como el jugo de naranja.

En el ámbito geopolítico, los cambios contribuyen significativamente al alza de los precios del jugo de naranja. Estados Unidos anunció recientemente un arancel del 50% sobre todas las importaciones procedentes de Brasil, a partir del 1 de agosto de 2025. Esta medida responde a la posición de Brasil sobre el enjuiciamiento del expresidente Jair Bolsonaro y su creciente alineación con los países BRICS. Brasil abarca más del 80% del comercio global de jugo de naranja y representó el 81% de las importaciones estadounidenses entre octubre de 2023 y enero de 2024. Este arancel eleva directamente los costos de importación, reduce los márgenes de ganancia de los importadores estadounidenses y podría provocar una escasez de suministro.

A nivel económico y ambiental, la convergencia de fuerzas macroeconómicas y fenómenos climáticos extremos intensifica la presión sobre los precios. Los mayores costos de importación alimentan la inflación, lo que puede obligar a los bancos centrales a mantener políticas monetarias más estrictas, afectando el poder adquisitivo de los consumidores. Al mismo tiempo, la producción de naranjas enfrenta serias amenazas. La enfermedad del huanglongbing ha devastado plantaciones en Florida y Brasil. Además, eventos climáticos extremos, como huracanes y sequías, han reducido el rendimiento mundial de naranjas. Estos desafíos ambientales, combinados con los aranceles geopolíticos, generan una perspectiva de aumento en los precios de los futuros del jugo de naranja, lo que sugiere que los costos seguirán subiendo en el corto plazo.

Ondas Holdings: ¿Redefiniendo la Inversión en Defensa?Ondas Holdings (NASDAQ: ONDS) está forjando un camino único en el dinámico panorama de la tecnología de defensa, posicionándose estratégicamente en un contexto de crecientes tensiones globales y modernización del combate. El ascenso de la compañía se basa en un enfoque sinérgico que combina soluciones innovadoras de drones autónomos y redes inalámbricas privadas con estrategias financieras astutas. Una alianza clave con Klear, una firma de tecnología financiera, proporciona a Ondas y su ecosistema en expansión capital operativo no dilutivo. Este mecanismo de financiación fuera de balance es crucial, ya que facilita una rápida expansión y adquisiciones estratégicas en sectores intensivos en capital, como defensa, seguridad nacional e infraestructura crítica, sin diluir la participación de los accionistas.

Por otro lado, American Robotics, filial de Ondas y líder en drones autónomos con certificación FAA, ha establecido recientemente una alianza estratégica de fabricación y cadena de suministro con Detroit Manufacturing Systems (DMS). Esta colaboración aprovecha la producción nacional en EE. UU. para mejorar la escalabilidad, eficiencia y resiliencia en la entrega de plataformas avanzadas de drones. El enfoque en la fabricación doméstica se alinea perfectamente con iniciativas como la orden ejecutiva “Desatando la Dominancia de los Drones Americanos”, que busca fortalecer la industria de drones en EE. UU., fomentar la innovación y proteger la seguridad nacional frente a la competencia extranjera.

Las soluciones de Ondas abordan directamente el cambio de paradigma en la guerra moderna. Sus redes inalámbricas industriales privadas (FullMAX) ofrecen comunicaciones seguras esenciales para operaciones C4ISR y de campo de batalla, mientras que sus drones autónomos, como el Sistema Optimus y el Iron Drone Raider para contrarrestar UAS, son fundamentales en las estrategias emergentes de vigilancia, reconocimiento y combate. A medida que las tensiones geopolíticas se intensifican y crece la demanda de capacidades de defensa avanzadas, la plataforma operativa y financiera integrada de Ondas está bien posicionada para un crecimiento significativo, atrayendo la atención de inversores con su enfoque innovador para la gestión del capital y el desarrollo tecnológico.

Howmet Aerospace: Nuevos retos, nuevas alturasHowmet Aerospace (HWM) se ha consolidado como un actor destacado en el sector aeroespacial, mostrando una notable resiliencia y crecimiento en medio de las incertidumbres globales. El sólido desempeño de la empresa, marcado por ingresos récord y un aumento significativo en las ganancias por acción, se debe a dos factores clave: la creciente demanda de la aviación comercial y el aumento del gasto mundial en defensa. La cartera diversificada de Howmet, que incluye componentes avanzados de motores, elementos de fijación y ruedas forjadas, la posiciona de manera única para capitalizar estas tendencias. Su enfoque estratégico en piezas ligeras y de alto rendimiento para aviones de alta eficiencia energética como el Boeing 787 y el Airbus A320neo, junto con componentes críticos para programas de defensa como el caza F-35, respalda su valoración de mercado premium y la confianza de los inversores.

La trayectoria de la empresa está profundamente ligada al contexto geopolítico actual. El aumento de las rivalidades internacionales, especialmente entre EE. UU. y China, junto con los conflictos regionales, están impulsando un crecimiento sin precedentes en el gasto militar global. Los presupuestos de defensa en Europa están aumentando significativamente, impulsados por el conflicto en Ucrania y crecientes preocupaciones de seguridad, lo que genera una mayor demanda de tecnología militar avanzada que incluye componentes especializados de Howmet. Al mismo tiempo, aunque la aviación comercial enfrenta desafíos como restricciones del espacio aéreo y precios volátiles del combustible, la demanda de aviones eficientes, motivada por regulaciones ambientales y factores económicos, consolida el papel de Howmet en la evolución estratégica de la industria.

El éxito de Howmet también refleja su habilidad para sortear desafíos geoestratégicos complejos, incluido el proteccionismo comercial. La compañía ha abordado de forma proactiva los posibles impactos arancelarios, demostrando su capacidad para mitigar riesgos mediante acuerdos estratégicos y renegociaciones contractuales, protegiendo así su cadena de suministro y eficiencia operativa. A pesar de su alta valoración, los sólidos fundamentos de Howmet, su asignación disciplinada de capital y el compromiso con la rentabilidad para los accionistas destacan su solidez financiera. Sus soluciones innovadoras, esenciales para mejorar el rendimiento y la rentabilidad de los aviones de próxima generación, refuerzan su posición clave dentro del ecosistema global aeroespacial y de defensa, convirtiéndola en una inversión atractiva para inversores sofisticados.

¿El futuro económico de Japón en riesgo por aranceles?El Nikkei 225, principal índice bursátil de Japón, se encuentra en una coyuntura crítica ante la amenaza de aranceles estadounidenses de hasta un 35% sobre las importaciones japonesas. Esta postura firme del presidente de EE. UU., Donald Trump, ha desencadenado una caída significativa en los mercados bursátiles japoneses: el Nikkei 225 retrocedió un 1,1% y el índice más amplio Topix cayó un 0,6% el miércoles, acumulando varios días de pérdidas consecutivas. Esta reacción inmediata del mercado, marcada por una liquidación generalizada en todos los sectores, refleja una profunda preocupación por parte de los inversores y una anticipación de consecuencias negativas, especialmente para los sectores automotriz y agrícola, particularmente expuestos.

La fecha límite del 9 de julio para un acuerdo comercial es crucial, ya que el presidente Trump ha declarado explícitamente que no extenderá la actual exención arancelaria. Los aranceles propuestos superarían ampliamente los niveles anteriores, generando importantes cargas financieras para sectores que ya enfrentan gravámenes existentes. La economía japonesa, que ya padece una reciente contracción del PIB y una caída persistente en los salarios reales, es especialmente vulnerable a este tipo de choques externos. Esta fragilidad económica preexistente implica que los aranceles podrían agravar las debilidades actuales, precipitando al país hacia una recesión y alimentando el descontento interno.

Más allá de las preocupaciones comerciales inmediatas, Washington parece estar utilizando la amenaza arancelaria como un medio para presionar a aliados como Japón para que alcancen un gasto militar del 5% de su PIB en medio de crecientes tensiones geopolíticas. Esta exigencia pone a prueba la alianza militar "inquebrantable" entre EE. UU. y Japón, marcada por tensiones diplomáticas y los desafíos internos de Japón para cumplir con tales metas de defensa. La naturaleza impredecible de la política comercial estadounidense, combinada con estas corrientes geopolíticas, crea un entorno complejo en el que la estabilidad económica y la autonomía estratégica de Japón se ven simultáneamente amenazadas, requiriendo significativos ajustes estratégicos en sus relaciones internacionales.

¿Se encuentra el peso mexicano en un punto crítico?La reciente imposición de sanciones por parte de EE.UU. a tres instituciones financieras mexicanas - CIBanco, Intercam Banco y Vector Casa de Bolsa - ha generado un intenso debate sobre la estabilidad del peso mexicano y las complejas dinámicas de las relaciones entre México y Estados Unidos. Washington acusa a estas entidades de lavar millones de dólares para cárteles de droga y de facilitar pagos de precursores de fentanilo, siendo estas las primeras medidas adoptadas bajo la nueva legislación contra el fentanilo. Aunque estas instituciones representan en conjunto menos del 3% de los activos bancarios de México, la medida tiene un fuerte impacto simbólico y genera una reevaluación del panorama del peso. El gobierno mexicano, bajo la presidencia de Claudia Sheinbaum, rechazó rápidamente las acusaciones, exigió pruebas concretas y emprendió investigaciones propias, incluyendo una supervisión regulatoria temporal sobre CIBanco e Intercam para proteger a los depositantes.

Desde el punto de vista económico, el peso enfrenta un panorama complejo. Antes de las sanciones, el peso mexicano (MXN) exhibió una sólida fortaleza, apreciándose frente al dólar gracias a tasas de interés relativamente altas en México y un sólido intercambio comercial con EE.UU. Sin embargo, la reciente divergencia en política monetaria, con Banxico reduciendo tasas mientras la Reserva Federal mantiene una postura restrictiva, representa un posible obstáculo para el peso. Aunque los analistas generalmente consideran que estas sanciones específicas no representan un riesgo sistémico significativo para el sistema financiero mexicano, la medida introduce un factor de incertidumbre. Se teme una fuga de capitales, mayores costos de cumplimiento para otras instituciones financieras mexicanas y una erosión de la confianza de los inversionistas, todo lo cual podría ejercer presión sobre el peso.

En el plano geopolítico, estas sanciones reflejan la intensificación de la campaña estadounidense contra el tráfico de fentanilo, estrechamente vinculada a tensiones más generales en temas de comercio y seguridad. Las amenazas previas del expresidente Donald Trump de imponer aranceles punitivos a las importaciones mexicanas - como medida para frenar el narcotráfico - evidencian la volatilidad de esta relación bilateral. Las sanciones constituyen un claro mensaje político desde Washington, que subraya su determinación de combatir la crisis del fentanilo en todos los ámbitos, incluidos los canales financieros. Esta fricción diplomática, sumada a las complejidades continuas en temas de migración y cooperación en seguridad, crea un entorno complicado para el tipo de cambio USD/MXN. Aunque México y EE.UU. mantienen una relación intergubernamental sólida, estas presiones desafían su colaboración y podrían influir en la evolución del peso a mediano plazo.

¿Puede la Geopolítica Impulsar el Auge Tecnológico?El índice Nasdaq experimentó recientemente un notable repunte, impulsado en gran medida por una inesperada reducción de las tensiones entre Israel e Irán. Tras un fin de semana en el que, según informes, fuerzas estadounidenses atacaron instalaciones nucleares iraníes, los inversores se preparaban para un lunes volátil. Sin embargo, la respuesta moderada de Irán —un ataque con misiles a una base estadounidense en Catar, sin víctimas ni daños significativos— dejó claro su deseo de evitar un conflicto mayor. Este momento crítico culminó con el anuncio del presidente Trump de un "ALTO EL FUEGO TOTAL Y COMPLETO" en Truth Social, lo que impulsó de inmediato los futuros bursátiles estadounidenses, incluido el Nasdaq. Este rápido cambio de una situación geopolítica tensa a una tregua declarada modificó radicalmente la percepción del riesgo, aliviando las preocupaciones inmediatas que pesaban sobre los mercados globales.

Esta calma geopolítica resultó especialmente favorable para el Nasdaq, un índice con un fuerte peso de empresas tecnológicas y de crecimiento. Estas compañías, que dependen de cadenas de suministro globales y mercados internacionales estables, prosperan en entornos de menor incertidumbre. A diferencia de los sectores ligados a los precios de las materias primas, las empresas tecnológicas derivan su valor de la innovación, los datos y los activos de software, que son menos vulnerables a interrupciones directas cuando las tensiones geopolíticas disminuyen. La percepción de una desescalada no solo reforzó la confianza de los inversores en estas empresas orientadas al crecimiento, sino que también podría reducir la presión sobre la Reserva Federal respecto a la política monetaria futura, un factor que influye significativamente en los costos de financiación y las valoraciones de las empresas tecnológicas de rápido crecimiento.

Más allá del alivio geopolítico inmediato, otros factores clave están moldeando la trayectoria del mercado. La próxima comparecencia del presidente de la Reserva Federal, Jerome Powell, ante el Comité de Servicios Financieros de la Cámara, donde abordará la política monetaria, es un punto de atención crucial. Los inversores analizan minuciosamente sus declaraciones en busca de indicios sobre futuros ajustes de las tasas de interés, especialmente ante las expectativas actuales de posibles recortes en 2025. Además, se esperan importantes informes de resultados de empresas como Carnival Corporation (CCL), FedEx (FDX) y BlackBerry (BB). Estos informes proporcionarán información clave sobre la salud de diversos sectores, ofreciendo una visión más detallada del gasto del consumidor, la logística global y la seguridad del software, lo que influirá en el sentimiento del mercado y el desempeño continuo del Nasdaq.

¿Puede la Geopolítica Redefinir el Riesgo de Mercado?El Índice de Volatilidad de Cboe (VIX), comúnmente conocido como el índice del miedo, está atrayendo una atención considerable en los mercados financieros globales. Su reciente aumento refleja una profunda incertidumbre, impulsada principalmente por el incremento de las tensiones geopolíticas en Oriente Medio. Aunque el VIX mide las expectativas del mercado sobre la volatilidad futura, su actual alza va más allá del simple sentimiento. Representa una reevaluación sofisticada del riesgo sistémico, capturando la probabilidad implícita de disrupciones significativas en los mercados. Los inversores lo consideran una herramienta esencial para superar períodos turbulentos.

La escalada del conflicto indirecto entre Irán e Israel hacia una confrontación directa, que ahora involucra a Estados Unidos, alimenta directamente esta elevada volatilidad. Los ataques aéreos israelíes del 13 de junio de 2025 contra instalaciones militares y nucleares iraníes desencadenaron una rápida represalia de Irán. Posteriormente, el 22 de junio, Estados Unidos lanzó la “Operación Martillo de Medianoche”, con ataques precisos contra sitios nucleares clave en Irán. El Ministro de Relaciones Exteriores iraní anunció de inmediato el fin de la diplomacia, responsabilizando a Estados Unidos por las “consecuencias peligrosas” y prometiendo nuevas “acciones de represalia”, incluida la posible clausura del estrecho de Ormuz.

Esta intervención militar directa de Estados Unidos, especialmente al atacar instalaciones nucleares con municiones especializadas, transforma radicalmente el perfil de riesgo del conflicto. Va más allá de una guerra por poderes y se convierte en una confrontación con posibles consecuencias críticas para Irán. La amenaza explícita de cerrar el estrecho de Ormuz, un punto crítico para el suministro global de petróleo, genera una enorme incertidumbre en los mercados energéticos y en la economía mundial en general. Aunque los picos del VIX causados por eventos geopolíticos suelen ser transitorios, las características únicas de la situación actual introducen un riesgo sistémico y una imprevisibilidad significativamente mayores. El índice VVIX de Cboe, que mide la volatilidad esperada del VIX, también ha alcanzado el extremo superior de su rango, lo que indica una profunda incertidumbre sobre la trayectoria futura del riesgo.

El entorno actual exige un cambio de la gestión estática de portafolios a un enfoque dinámico y adaptativo. Los inversores deben reevaluar la construcción de sus carteras, considerando una exposición prolongada a la volatilidad mediante instrumentos VIX como herramienta de cobertura y aumentando las asignaciones hacia refugios tradicionales como los bonos del Tesoro de EE. UU. y el oro. El elevado nivel del VVIX sugiere que incluso la previsibilidad de la volatilidad está en entredicho, lo que requiere una estrategia de gestión de riesgos en múltiples capas. Esta confluencia específica de eventos podría marcar un desvío de los patrones históricos de impactos geopolíticos breves en los mercados, sugiriendo que el riesgo geopolítico podría convertirse en un factor más persistente y arraigado en la valoración de activos. La vigilancia y estrategias ágiles son esenciales para navegar en este entorno impredecible.

¿Subirán los precios del gas por el conflicto en Oriente Medio?El mercado mundial del gas natural atraviesa un período de gran volatilidad, con precios que suben rápidamente y desafían las tendencias estacionales habituales. Este fuerte incremento se debe principalmente al aumento de las tensiones geopolíticas en Oriente Medio, especialmente al conflicto creciente entre Irán e Israel, así como a la posibilidad de una intervención militar directa por parte de Estados Unidos. Esta compleja combinación de factores está alterando profundamente la percepción del suministro energético global e influyendo en el sentimiento de los inversores, impulsando los precios del gas natural hacia niveles psicológicos y técnicos clave.

Los ataques militares directos a la infraestructura energética de Irán —incluido el mayor yacimiento de gas del mundo, South Pars— han introducido una amenaza tangible al suministro desde su origen. A esto se suma la vulnerabilidad estratégica del estrecho de Ormuz, un cuello de botella marítimo crucial por el que transita una parte significativa del gas natural licuado (GNL) mundial. Aunque Irán posee las segundas mayores reservas de gas natural del mundo y es el tercer mayor productor, las sanciones internacionales y un alto consumo interno limitan severamente su capacidad de exportación, haciendo que su volumen actual de exportaciones —aunque modesto— sea altamente vulnerable a cualquier interrupción.

Europa, que ha pivotado estratégicamente hacia las importaciones de gas natural licuado (GNL) tras la reducción del gas ruso por gasoducto, depende cada vez más de la estabilidad de las rutas de suministro de Oriente Medio. Un conflicto prolongado, especialmente durante los meses de invierno, requeriría mayores volúmenes de GNL para alcanzar los niveles de almacenamiento deseados, intensificando la competencia y elevando los precios del gas en Europa. Este entorno de alto riesgo y volatilidad también atrae operaciones especulativas, lo que puede amplificar los movimientos de precios más allá de los fundamentos de oferta y demanda, incorporando una significativa prima de riesgo geopolítico en las valoraciones actuales del mercado.

Esta confluencia de amenazas directas a la infraestructura, riesgos en puntos estratégicos y la dependencia estructural de Europa del GNL global crea un mercado extremadamente frágil. La trayectoria de los precios del gas natural permanece estrechamente ligada a los acontecimientos geopolíticos, con un potencial de aumentos sustanciales en caso de escalada o fuertes retrocesos si se produce una desescalada. Afrontar este entorno requiere una comprensión profunda tanto de los fundamentos energéticos como de las complejas y, a menudo, impredecibles dinámicas de las relaciones internacionales.

¿La incertidumbre, aliada inesperada del dólar?El reciente fortalecimiento del dólar estadounidense (USD) frente al shekel israelí (ILS) ilustra de manera contundente el papel duradero del dólar como moneda refugio en medio de una creciente incertidumbre geopolítica. Esta tendencia se acentúa en el contexto de las crecientes tensiones entre Irán, Israel y Estados Unidos. Los inversores buscan la estabilidad del dólar durante períodos de agitación global, lo que impulsa su apreciación frente a monedas más expuestas, como el shekel.

Un factor clave de esta demanda de dólares es el inestable panorama de seguridad en Oriente Medio. Informes sobre una posible operación israelí en Irán, junto con acciones preventivas de Estados Unidos —como autorizar la salida voluntaria de dependientes militares y planificar una evacuación parcial de su embajada en Bagdad— sugieren que Washington anticipa una posible represalia iraní. Las declaraciones contundentes de funcionarios iraníes, que amenazan con atacar bases militares estadounidenses y afirman poseer inteligencia sobre instalaciones nucleares israelíes, intensifican aún más los riesgos regionales, empujando a los inversores hacia la seguridad del dólar.

A esta volatilidad geopolítica se suma el estancamiento de la diplomacia nuclear entre Estados Unidos e Irán. Se mantienen obstáculos no solo en temas centrales como el enriquecimiento de uranio y el alivio de sanciones, sino también en la propia programación de las negociaciones, con ambas partes mostrando una confianza decreciente en una solución. La reciente reunión de la Junta de Gobernadores del Organismo Internacional de Energía Atómica (OIEA), donde Estados Unidos y sus aliados europeos presentaron una resolución de incumplimiento contra Irán, añade otra capa de tensión diplomática. Las amenazas de sanciones adicionales o de una posible expansión nuclear refuerzan la percepción de un entorno volátil que fortalece al dólar.

Estas tensiones crecientes generan repercusiones económicas tangibles, alimentando la búsqueda de activos seguros por parte de los inversores. El impacto inmediato incluye un aumento significativo de los precios del petróleo debido a la anticipación de interrupciones en el suministro y una notable depreciación del rial iraní frente al dólar. Las advertencias de las autoridades marítimas sobre una mayor actividad militar en vías navegables críticas reflejan la preocupación general del mercado. En períodos de inestabilidad, el capital fluye naturalmente hacia activos de bajo riesgo, lo que convierte al dólar estadounidense —respaldado por la mayor economía del mundo y su estatus como moneda de reserva global— en el principal beneficiario. Esta dinámica de búsqueda de seguridad durante conflictos regionales importantes con actores globales clave refuerza consistentemente el valor del dólar.

QuickLogic: Su ascenso en la industria de semiconductoresQuickLogic Corporation, un desarrollador clave de tecnología FPGA embebida (eFPGA), está navegando un entorno de semiconductores en rápida evolución, marcado por una intensa innovación tecnológica y prioridades geopolíticas cambiantes. Su reciente inclusión en la Alianza Chiplet de Intel Foundry representa un momento crucial, que confirma la creciente influencia de QuickLogic tanto en los mercados de defensa como en los comerciales de alto volumen. Esta colaboración estratégica, combinada con las avanzadas ofertas tecnológicas de QuickLogic, posiciona a la empresa para un crecimiento significativo a medida que aumentan las exigencias globales de silicio seguro y adaptable.

Imperativos geopolíticos críticos y un cambio profundo en la tecnología de semiconductores impulsan el ascenso de la empresa. Las naciones están priorizando cada vez más cadenas de suministro de semiconductores robustas, seguras y de origen nacional, particularmente para aplicaciones sensibles en aeroespacial, defensa y gobierno. Los esfuerzos de Intel Foundry, incluida la Alianza Chiplet, apoyan directamente estas exigencias estratégicas mediante la creación de un ecosistema seguro y basado en estándares dentro de EE. UU. La alineación de QuickLogic con esta iniciativa refuerza su estatus como proveedor nacional confiable, ampliando su presencia en mercados que priorizan la seguridad y la confiabilidad.

Desde el punto de vista tecnológico, la adopción de arquitecturas basadas en chiplets en la industria se alinea perfectamente con las fortalezas de QuickLogic. A medida que el escalado monolítico tradicional enfrenta crecientes desafíos, el enfoque modular de chiplets gana tracción, permitiendo la integración de bloques funcionales fabricados por separado. La tecnología eFPGA de QuickLogic proporciona lógica configurable, ideal para la integración fluida en estos paquetes de múltiples chips. Su generador de propiedad intelectual (IP) Australis™ permite el desarrollo rápido de eFPGA Hard IP para nodos avanzados como el 18A de Intel, optimizando energía, rendimiento y área. Más allá de la defensa, la eFPGA de QuickLogic se integra en plataformas como el SoC FlashKit™-22RRAM de Faraday Technology, ofreciendo una flexibilidad sin precedentes para aplicaciones de IoT e IA en el borde, al permitir la personalización del hardware tras la fabricación del silicio y extender el ciclo de vida del producto.

Ser miembro de la Alianza Chiplet de Intel Foundry ofrece ventajas tangibles a QuickLogic, incluyendo acceso temprano a procesos y empaques avanzados de Intel Foundry, reducción de costos de prototipado mediante servicios de obleas multiproyecto y participación en la definición de estándares interoperables a través del estándar UCIe. Esta posición estratégica solidifica la ventaja competitiva de QuickLogic en el panorama de fabricación avanzada de semiconductores. Su innovación constante y sólidas alianzas estratégicas subrayan la fuerte trayectoria futura de la empresa en un mundo que exige soluciones de silicio seguras y adaptables.

El Ascenso del Platino: ¿Qué Impulsa su Nuevo Valor?El platino, a menudo eclipsado por el oro, ha experimentado recientemente un notable aumento en su valor, alcanzando niveles récord en años y captando la atención de los inversores. Este resurgimiento no es casual; resulta de una compleja interacción de la demanda industrial, el suministro limitado, la evolución de las dinámicas geopolíticas y un cambio notable en el sentimiento inversor. Comprender estas fuerzas subyacentes es crucial para los inversores que buscan descifrar la trayectoria de este metal precioso e industrial clave.

Un catalizador principal del aumento del precio del platino es su gran utilidad industrial, especialmente en el sector automotriz, donde sigue siendo indispensable para los catalizadores. Aunque el auge de los vehículos eléctricos a batería representa un cambio a largo plazo, el fuerte crecimiento en la producción de vehículos híbridos sigue sosteniendo la demanda. De manera crítica, el mercado enfrenta déficits físicos persistentes, con una oferta que no logra satisfacer la demanda desde hace dos años, una tendencia que se espera continúe hasta 2025. La producción minera se ve afectada por interrupciones en regiones clave como Sudáfrica y Zimbabue, y el suministro secundario proveniente del reciclaje no ha sido suficiente para cerrar la creciente brecha.

La geopolítica y la inversión estratégica refuerzan aún más la trayectoria ascendente del platino. China se ha consolidado como un mercado clave, con un fuerte repunte en la demanda a medida que los consumidores favorecen cada vez más el platino tanto para joyería como para inversión, en un contexto de precios récord del oro. Este cambio estratégico del mayor mercado consumidor del mundo está remodelando la formación de precios global del platino, respaldado por iniciativas chinas para desarrollar nuevos sistemas de comercio y contratos de futuros. Además, la renovada confianza de los inversores se refleja en los crecientes flujos hacia los fondos cotizados en bolsa (ETFs) de platino y en las sólidas compras físicas, con la expectativa de menores costos de financiamiento que también incrementan su atractivo.

En esencia, el actual repunte del platino refleja una poderosa combinación de oferta restringida y demanda industrial resiliente, acentuada por cambios estratégicos en los principales mercados consumidores y un renovado interés inversor. A medida que las reservas en superficie se agotan gradualmente y el mercado anticipa déficits continuos, el platino está preparado para un periodo sostenido de relevancia, ofreciendo perspectivas atractivas para quienes reconozcan su propuesta de valor multifacética.

Nu Holdings ¿Es sostenible la estrella fintech de América LatinaNu Holdings Ltd. se consolida como un destacado neobanco (banco digital), transformando los servicios financieros en América Latina. La empresa capitaliza la creciente adopción de teléfonos inteligentes en la región y el auge de los pagos digitales, ofreciendo una amplia gama de servicios, desde cuentas corrientes hasta seguros. La impresionante trayectoria de Nu incluye la captación de 118,6 millones de clientes, activos por 54 mil millones de dólares y un sólido crecimiento en ingresos y beneficios netos, impulsado principalmente por su fuerte presencia en Brasil, México y Colombia. Esta alineación estratégica con la transformación digital posiciona a Nu como un actor clave en el dinámico panorama financiero.

A pesar de su notable expansión y proyecciones optimistas de crecimiento en clientes y activos, Nu enfrenta significativos desafíos financieros. La compañía experimenta una reducción en su margen de interés neto (NIM), influenciada por mayores costos de financiación al atraer clientes de alta calidad y por un cambio estratégico hacia productos de préstamo garantizados de menor rendimiento. Además, la depreciación del real brasileño y el peso mexicano frente al dólar estadounidense impacta sus ingresos reportados. Las ambiciosas iniciativas de Nu, como el servicio de telefonía móvil NuCel, exigen grandes inversiones de capital, lo que introduce riesgos de ejecución y requiere una asignación eficiente de recursos.

Más allá de las dinámicas financieras internas, existe un riesgo geopolítico significativo, aunque externo: una posible invasión china de Taiwán. Este evento desencadenaría un embargo global a China, causando graves interrupciones en las cadenas de suministro, estanflación general e hiperinflación global. Un colapso económico de tal magnitud afectaría profundamente a Nu Holdings, incluso considerando su enfoque regional. Probablemente resultaría en una fuerte caída del consumo, un aumento en los incumplimientos de préstamos, serias dificultades para acceder a financiación, mayores devaluaciones de divisas y costos operativos elevados, amenazando así la estabilidad y el crecimiento de la empresa.

En definitiva, Nu Holdings ofrece una narrativa de crecimiento convincente basada en su modelo innovador y su sólida penetración en el mercado. Sin embargo, las presiones internas derivadas de márgenes de interés decrecientes y altos gastos de capital, junto con una posible pero devastadora crisis económica global impulsada por tensiones geopolíticas, exigen una evaluación cautelosa y exhaustiva. Los inversores deben sopesar el éxito demostrado de Nu frente a estos riesgos complejos e interrelacionados, reconociendo que su prosperidad futura está intrínsecamente ligada tanto a la estabilidad económica regional como al clima geopolítico global.

¿Es la guerra de precios de BYD el futuro de la movilidad?El sector de los vehículos eléctricos (EV) atraviesa un periodo de intensa turbulencia, ejemplificado por el reciente descenso en el valor bursátil de la empresa china BYD Company Limited. Este descenso sigue a la estrategia agresiva de BYD de implementar amplios recortes de precios, que oscilan entre el 10% y el 34% en sus modelos eléctricos e híbridos enchufables (Euronews). Esta movida estratégica, destinada a reducir un inventario que creció en unas 150,000 unidades a principios de 2025, ha avivado temores de una guerra de precios intensificada en el competitivo mercado chino de EV. Los analistas sugieren que estos descuentos podrían impulsar las ventas a corto plazo, pero también señalan preocupaciones más profundas debido a la menor demanda de EV, el estancamiento económico en China y las tensiones comerciales entre EE. UU. y China, lo que plantea riesgos de compresión de márgenes en toda la industria.

En contraste con el enfoque de BYD en la escala de producción, la integración vertical y los precios competitivos, Tesla destaca por su búsqueda de liderazgo tecnológico, especialmente en la conducción autónoma. El compromiso de Tesla con la autonomía se refleja en su software Full Self-Driving (FSD), que ha acumulado más de 1.3 mil millones de millas recorridas (Teslarati), así como en sus inversiones en la supercomputadora "Dojo" y el desarrollo de chips de inteligencia artificial personalizados (Wikipedia). Aunque BYD también invierte en sistemas avanzados de asistencia al conductor (ADAS), incorporando el modelo de inteligencia artificial DeepSeek R1 (Drive.com.au), el proyecto Robotaxi de Tesla representa una apuesta de alto riesgo y alta recompensa por una autonomía total sin supervisión, una estrategia que, según sus defensores, podría transformar su valoración (InsideEVs; Fortune).

Las crecientes tensiones geopolíticas entre EE. UU. y China generan incertidumbre significativa para las empresas chinas con exposición a los mercados de capital estadounidenses. Aunque BYD ha evitado estratégicamente el mercado de automóviles de pasajeros en EE. UU., enfocándose en regiones como Europa y el sudeste asiático (BYD Europe), las implicaciones del enfrentamiento sino-estadounidense son inevitables. Las empresas chinas que cotizan en bolsas estadounidenses enfrentan un riguroso escrutinio regulatorio, la amenaza de exclusión bajo la Ley de Responsabilidad de Empresas Extranjeras (HFCAA) (White & Case LLP) y restricciones comerciales más amplias (US Department of Commerce). Este entorno ha llevado a advertencias severas; por ejemplo, Goldman Sachs ha planteado un "Escenario Extremo" en el que las acciones chinas cotizadas en EE. UU. podrían enfrentar una venta masiva de hasta 800 mil millones de dólares (Bloomberg), subrayando que la estabilidad geopolítica es ahora tan crucial para los resultados de inversión como los balances financieros.

¿Tensiones en Oriente Medio causarán crisis petrolera global?El mercado petrolero global enfrenta una turbulencia significativa ante informes de una posible acción militar israelí contra las instalaciones nucleares de Irán. Esta amenaza inminente ha generado un notable aumento en los precios del petróleo, reflejando una profunda inquietud en los mercados. La principal preocupación radica en el riesgo de una interrupción severa en la producción petrolera de Irán, un componente crítico del suministro mundial. Más aún, una escalada podría provocar represalias iraníes, incluido un posible bloqueo del Estrecho de Ormuz, un corredor marítimo crucial por el que transita una parte sustancial del petróleo mundial. Tal evento desencadenaría una crisis de suministro sin precedentes, reminiscentes de las alzas históricas de precios durante crisis pasadas en Oriente Medio.

Actualmente, Irán produce alrededor de 3,2 millones de barriles diarios y posee una importancia estratégica que trasciende su volumen directo. Sus exportaciones de petróleo, principalmente a China, son un salvavidas económico, por lo que cualquier interrupción tendría un impacto profundo. Un conflicto a gran escala provocaría graves consecuencias económicas: alzas desmedidas en los precios del petróleo alimentarían la inflación global, posiblemente sumiendo a las economías en una recesión. Aunque existe cierta capacidad de reserva, una interrupción prolongada o un bloqueo del Estrecho de Ormuz la haría insuficiente. Las naciones importadoras de petróleo, especialmente las economías en desarrollo más vulnerables, enfrentarían una presión económica severa, mientras que los principales exportadores, como Arabia Saudita, Estados Unidos y Rusia, se beneficiarían significativamente.

Más allá de lo económico, un conflicto desestabilizaría profundamente el panorama geopolítico de Oriente Medio, socavando los esfuerzos diplomáticos y exacerbando las tensiones regionales. Geoestratégicamente, el enfoque se centraría en proteger corredores marítimos críticos, evidenciando las vulnerabilidades intrínsecas de las cadenas de suministro de energía global. Macroeconómicamente, los bancos centrales enfrentarían el desafío de controlar la inflación sin frenar el crecimiento, lo que impulsaría la demanda de activos refugio. El clima actual subraya la profunda fragilidad de los mercados energéticos globales, donde los acontecimientos geopolíticos en una región volátil pueden tener repercusiones globales inmediatas y de gran alcance.