Análisis fundamental

Zona de Decisión y Batalla por el Control📌 EUR/USD — Analisis Semanal | (2ª Semana de Febrero)

🌍 Contexto General

El mercado inicia la semana en una fase de equilibrio inestable.

El dólar intenta recuperar protagonismo tras un periodo de debilidad.

El euro, por su parte, ha perdido impulso y se mantiene en una zona de consolidación.

No hay tendencia clara.

Hay compresión.

Y cuando el mercado se comprime con datos importantes en el calendario…

normalmente no se queda quieto.

En resumen:

• El dólar busca retomar control.

• El euro intenta sostenerse.

• El mercado está preparando su próximo movimiento.

Estamos en fase de preparación, no de confirmación.

🔍 Lectura del Mercado

💵 Dólar (DXY)

El índice del dólar muestra un rebote progresivo, pero con señales recientes de desaceleración.

No es dominio absoluto.

Es una recuperación en evaluación.

El mercado está probando si el USD merece liderar nuevamente…

o si solo fue un rebote técnico.

Aquí se define gran parte del sesgo semanal.

💶 EUR/USD

El euro mantiene una estructura frágil.

Después del impulso previo, el precio entró en fase lateral, con rebotes limitados y sin continuidad clara.

No hay presión compradora sostenida.

Tampoco capitulación.

Es una zona de transición.

Territorio peligroso para operar sin contexto.

🔮 Escenarios Potenciales

🅰 Escenario A — Fortalecimiento del USD (Principal)

Si el dólar confirma fortaleza con los datos:

• El euro pierde soporte.

• Se rompe el rango actual.

• Se busca liquidez inferior.

• Se activa continuación bajista.

Lectura:

El mercado valida al dólar.

El euro cede.

La narrativa actual se mantiene.

🅱 Escenario B — Debilitamiento del USD (Alternativo)

Si el dólar falla en sostener su recuperación:

• El euro defiende zona baja.

• Aparece demanda real.

• Rebote hacia resistencias.

• Movimiento correctivo.

Lectura:

Respiro técnico.

No cambio estructural.

Oxígeno, no tendencia.

🅲 Escenario C — Semana de Trampas (Alta Probabilidad)

Con alta carga fundamental:

• Barridas arriba.

• Barridas abajo.

• Falsos rompimientos.

• Limpieza de stops.

Antes de decidir dirección real:

Primero inducen.

Después ejecutan.

📰 Fundamentales de la Semana

El foco principal estará en:

• Datos de empleo en EE.UU.

• Inflación (CPI).

• Ventas minoristas.

• Costos laborales.

El USD será protagonista.

Cualquier sorpresa puede actuar como catalizador para romper la estructura actual.

⚖️ Observación Clave

Cuando coinciden:

✔️ Compresión técnica

✔️ Dólar en evaluación

✔️ Euro sin liderazgo

✔️ Noticias de alto impacto

El mercado suele:

Crear ruido → limpiar liquidez → definir tendencia.

La paciencia es ventaja competitiva.

🎯 Conclusión

El contexto sigue siendo frágil para el euro.

Mientras no aparezca fortaleza sostenida, el sesgo se mantiene ligeramente bajista.

El dólar está siendo evaluado:

Si confirma → domina.

Si falla → retrocede.

Esta semana no es para improvisar.

Es para leer el mapa…

y ejecutar con disciplina.

⚠️ Aviso

Este análisis es únicamente educativo e informativo.

No constituye asesoría financiera.

Cada trader es responsable de su gestión y decisiones.

🤝 Mensaje a la Comunidad

Si este análisis te aporta valor:

👍 Dale like

💬 Comenta tu lectura

🔄 Compártelo

Ayudas a que este proyecto siga creciendo.

Autor: The ghost of trading👻..

BTC: Limpieza hecha. ¿Ahora empieza el tramo bueno?Lo que veo aquí es un **proceso clásico de limpieza de mínimos** en BTC:

1. **Se llevó el bajo de 6 meses: 74.508$**

Este era el nivel “peligroso” porque suele actuar como imán: si el precio quiere resetear el ciclo, va a por ese mínimo sí o sí. Ya está hecho.

2. **También barrió el bajo de 5 meses: 66.835$**

Segundo nivel relevante. Si el mercado quería hacer daño psicológico (y estadístico), este era el siguiente. También está tomado.

3. **Dejó el bajo de 3 meses: 58.946$… a un pelo**

Esto es importante: cuando el precio limpia niveles grandes, muchas veces **no necesita llevarse todos los inferiores** para rebotar.

Aun así, este mínimo sigue siendo un “asunto pendiente”: **no sería raro** ver un último barrido si la debilidad continúa.

4. Por debajo quedan niveles de “otro capítulo”:

* **49.000$ (6 meses)** → ya suena a “siguiente ciclo / siguiente fase seria de bear”.

* **38.555$ (12 meses)** → eso es el mercado diciéndote: *“nos vemos en la próxima temporada, y trae chaqueta”*.

---

## Lo que necesito para “confirmación” (cierres)

Ahora, lo que separa “rebote técnico” de “continuidad alcista con intención” es el **cierre**, no el susto intradía:

* **Confirmación mensual:** cerrar por encima de **75.719$**

Eso sería una señal fuerte de que el mercado **ya no quiere aceptar precios bajos**. Quedan **21 días**, así que todavía puede cocinarse.

* **Confirmación semanal (más inmediata):** cerrar también por encima de **75.719$**

Aquí soy realista: con 1 día para cerrar, **se ve difícil**… pero si ocurriera sería un mensaje muy potente.

---

## Conclusión (mi sesgo)

Para mí, **ya se han llevado los mínimos más peligrosos** (6M y 5M).

Eso suele dejar al precio en modo “ya he cobrado la liquidez, ahora toca decidir”: o **rebote con intención** o **último barrido** del 3M antes de subir.

**Mi escenario base:** empezar a ver subida / recuperación progresiva desde aquí.

**Mi “y si no”:** barrida rápida del **58.946$** y reacción fuerte (si el mercado quiere el pack completo).

Análisis (W): Entre el rebote y la fragilidad.Análisis semanal del mercado y noticias

A. Perspectiva estratégica y estacionalidad

Tras la debilidad de agosto y septiembre, los indicadores técnicos apuntan a un rebote en el último trimestre. Históricamente, tras caídas superiores al 1% en septiembre, octubre suele ofrecer rentabilidades positivas en más del 75% de las ocasiones. Sin embargo, este optimismo convive con una anomalía: el crecimiento de los índices está casi totalmente concentrado en siete grandes valores tecnológicos, mientras que el resto del mercado se mantiene lateral o incluso en pérdidas.

B. La crisis de los bonos y el coste de la deuda

La rentabilidad de la deuda pública se encuentra en niveles de alarma. El bono estadounidense a 10 años ha alcanzado cotas que no solo encarecen las hipotecas y el crédito, sino que también ponen en riesgo la solvencia de la banca regional. La carnicería en el mercado de bonos es histórica; no se registraba una racha de pérdidas acumuladas de esta magnitud en siglos, lo que sugiere que el sistema está al límite de su capacidad de absorción.

C. El error de los bancos centrales y la economía real

Existe un desajuste creciente entre la narrativa oficial y los datos de la economía real. Se critica que las autoridades monetarias, tras haber sido demasiado laxas con la inflación inicial, ahora mantienen una dureza excesiva para salvar su reputación. El crédito ya no fluye, la demanda se está estrangulando y las quiebras empresariales han repuntado a niveles de la crisis de 2008.

D. Dinámicas de cierre de ejercicio y fiscalidad

El mercado se enfrenta a la “fontanería” de los fondos de inversión: en octubre se suelen liquidar posiciones perdedoras para generar minusvalías fiscales. Esto genera una presión vendedora adicional en las acciones que ya han sufrido durante el año, dificultando su recuperación hasta que se inicie el nuevo ciclo fiscal en enero.

E. Riesgos geopolíticos y fiscales globales

El excesivo endeudamiento de las grandes potencias es una preocupación creciente. Estados Unidos, por ejemplo, ha incrementado su deuda en un billón de dólares en apenas tres meses. A esto se suma el riesgo de un cierre de gobierno y la posibilidad de que Japón endurezca su política monetaria, lo que provocaría una fuga de capitales global y un desajuste masivo en el mercado de renta fija.

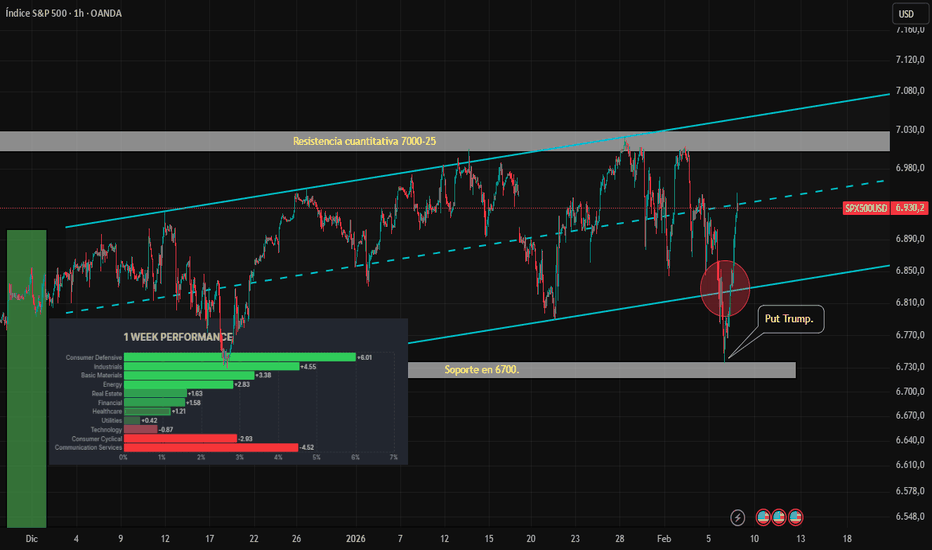

2. Rendimiento por sectores

La dinámica de la semana ha mostrado una fuerte rotación hacia activos defensivos, con el sector tecnológico y el consumo cíclico bajo presión.

Consumo defensivo: Líder indiscutible de la semana, con un rendimiento del +6,01%.

Industriales y materiales básicos: Mantienen un sólido desempeño, con subidas del +4,55% y +3,38%, respectivamente.

Energía: El sector avanzó un +2,83% en los últimos siete días.

Inmobiliario y financiero: Registraron ganancias moderadas del +1,63% y +1,58%.

Salud y servicios públicos: Se sitúan en la parte baja del terreno positivo, con un +1,21% y +0,42%.

Sectores en negativo:

El sector tecnológico retrocedió un -0,87%, mientras que las mayores caídas se concentraron en consumo cíclico (-2,93%) y servicios de comunicación (-4,52%).

3. Rendimiento por índices mundiales

El mercado global presenta un escenario mixto, donde los índices europeos y emergentes intentan sostenerse frente a la volatilidad en EE. UU.

Estados Unidos:

El S&P 500 cerró la semana con una caída del 2,0%, situándose en los 6.798 puntos. El Nasdaq también cerró a la baja mientras los inversores rotan capital fuera de las “Magnificent 7”.

Europa:

El Euro Stoxx 50 mostró mayor resiliencia, con un ligero descenso del 0,4%, situándose en los 5.926 puntos. El IBEX 35 español retrocedió un 0,8%, mientras que el PSI 20 de Portugal destacó con una subida del 1,3%.

Asia y emergentes:

El índice MSCI Emergentes cayó un 1,3% semanal. En Japón, el Nikkei 225 se vio presionado por el fortalecimiento del yen y cayó un 0,97%.

Otros activos:

El Bitcoin se ha estabilizado cerca de los 64.900 $, mientras que el oro ha mostrado un rendimiento excepcional en lo que va de 2026, acumulando un 12,05% hasta la fecha.

4. Niveles cuantitativos

Resistencias: el techo del mercado

7.000 – 7.002 puntos: Es la resistencia psicológica y técnica más relevante. El índice ha marcado máximos recientes en esta zona, pero no ha logrado un cierre diario consolidado por encima. Superar este nivel con volumen abriría el camino hacia los 7.300 puntos.

6.950 puntos: Nivel de resistencia intermedia que ha actuado como pivote en las últimas sesiones.

Soportes: el suelo de corto y medio plazo

6.800 – 6.816 puntos: Considerado el “suelo inmediato”. Es una zona donde los compradores han aparecido históricamente este año para evitar correcciones mayores.

5. Análisis técnico del S&P 500

En la jornada de ayer, el precio rebotó en el soporte de 6.750 y volvió a la zona del canal alcista. Se mantiene el sesgo alcista.

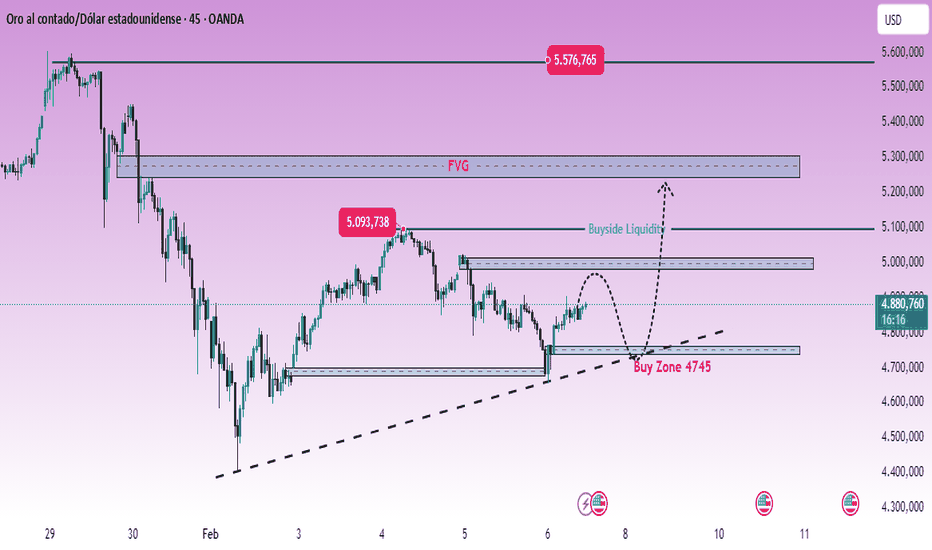

XAUUSD – Perspectiva H1: Acumulación de liquidezXAUUSD – Perspectiva H1: Acumulación de Liquidez Mientras el Prima de Riesgo Soporta el Oro | Lana ✨

El oro se mantiene firme tras un rebote limpio desde la barrida de liquidez del lado vendedor, y la acción del precio actual sugiere que el mercado está construyendo estructura en lugar de seguir una tendencia agresiva.

📌 Imagen técnica (basada en SMC/flujo)

El precio ha transitado de la barrida del lado vendedor a una escalada constante, respetando ahora la línea de tendencia superior.

La región de 4,940–4,970 está actuando como una zona de balance / reacumulación a corto plazo donde el precio está pausando y recolectando liquidez.

Por encima del rango actual, la liquidez del lado comprador es visible cerca de los máximos recientes, con un imán clave alrededor de 5,015.

Un retroceso saludable hacia 4,920–4,940 mantendría intacta la estructura intradía alcista y a menudo proporciona una mejor oportunidad de reentrada que perseguir los máximos.

🎯 Escenarios a observar

Continuación alcista: Mantenerse por encima de 4,940–4,970 → recuperar máximos → buscar liquidez hacia 5,015, luego extensión más alta si el precio acepta.

Caída correctiva primero: Una breve barrida por debajo del rango hacia 4,920–4,940 → rebote de nuevo hacia la línea de tendencia → continuación hacia máximos.

🌍 Contexto macro (breve y relevante)

Los flujos de ETF hacia el petróleo están aumentando drásticamente a medida que aumentan las tensiones entre EE. UU. e Irán, lo que típicamente eleva el prima de riesgo geopolítico. Cuando el sentimiento de riesgo se estrecha, el oro a menudo se beneficia como una cobertura defensiva — apoyando la idea de que los retrocesos pueden seguir siendo correctivos, no impulsados por reversales.

✨ Mantente paciente, opera los niveles y deja que la liquidez guíe la próxima expansión.

Sigue a Lana para más actualizaciones intradía y comparte tu opinión en los comentarios.

ANALISIS FUNDAMENTAL COMPLETO Microsoft Corporation (MSFT) MOAT / VENTAJA COMPETITIVA Y MODELO DE NEGOCIO

MOAT: Efecto de Red, Costos de Cambio y Activos Intangibles. La integración vertical entre Azure, Office 365 y la capa de Inteligencia Artificial (Copilot) crea una barrera de salida masiva para el sector corporativo.

IA Generativa: Microsoft lidera la monetización de la IA gracias a su infraestructura de nube y su asociación estratégica con OpenAI, posicionándose como el estándar de "Inteligencia como servicio".

¿Cómo genera dinero? Se basa en tres pilares: Intelligent Cloud (Azure), Productivity y Business Processes (SaaS de Office y LinkedIn) y More Personal Computing (Windows, Gaming/Activision y dispositivos).

RATIOS FINANCIEROS

Ratios de Liquidez

Current Ratio: 1,22x (Saludable, indica capacidad para cubrir obligaciones de corto plazo).

Quick Ratio: 1,15x (Excelente, excluyendo inventarios mantiene liquidez inmediata).

Cash Ratio: 0,85x (Muy sólido, casi la totalidad de su pasivo corriente se cubre con efectivo puro).

Ratios de Solvencia

Debt / Equity: 0,42x (Apalancamiento conservador para su tamaño).

Debt Ratio: 0,28x (Solo el 28% de los activos están financiados con deuda).

Financial Leverage: 2,15x (Apalancamiento financiero bajo y controlado).

Ratios de Eficiencia

Assets Turnover: 0,85x (Eficiencia operativa alta para el sector de servicios).

Inventory Turnover: 12,5x (Rotación de hardware muy rápida).

Azure Growth: 28% YoY (Métrica clave de escalabilidad en la nube).

Ratios de Rentabilidad

ROE (Return on Equity): 38,4% (Excepcional; retorno masivo sobre el capital de los accionistas).

ROIC (Return on Invested Capital): 29,5% (Muy superior al WACC, confirmando creación de valor real).

ROCE (Return on Capital Employed): 32,1%.

Net Profit Margin: 35,1% (Por cada dólar que ingresa, 35 centavos son ganancia neta).

Operating Margin: 44,2% (Márgenes operativos de clase mundial).

VALUACIÓN ACTUALIZADA (Precio de Cierre: $401,14)

Earnings Per Share (EPS): Creciente. Ha mantenido un crecimiento de doble dígito constante, impulsado por la expansión de márgenes en la nube.

PER (Price-to-Earnings): 26,8x (Bajó de 32,5x debido a la caída de precio a $401,14). Actualmente ofrece una valoración mucho más atractiva respecto a su promedio histórico reciente.

Book Value: $108,40 (Creciente por retención de utilidades).

Price / Book Value: 3,7x.

Price / Cash Flow: 21,9x (Mejora significativa desde los 26,5x previos).

ESTADOS CONTABLES (ANÁLISIS 10-K / 10-Q)

Revenues: Creciente en todos los segmentos, destacando la aceleración de servicios de IA.

Net Income: Creció a doble dígito YoY.

Cash and Equivalent: Baja deuda y mucho efectivo. Posee más de $110B en liquidez, cubriendo holgadamente los $13B de compromisos de inversión reportados en el 10-Q.

Stock-Based Compensation (SBC): 6,2% del CFO. Es una de las Big Tech que menos diluye a sus accionistas.

Apalancamiento: Riesgo financiero inexistente debido a la generación masiva de flujo de caja libre.

MERCADO Y DIRECCIÓN

Modelo de Crecimiento: Mixto (Endógeno por Azure/IA y Exógeno por Activision).

Dirección: Satya Nadella mantiene una alineación total con los accionistas a través de incentivos basados en TSR (Total Shareholder Return) y crecimiento de ingresos en la nube.

TAM - SAM - SOM: El mercado de IA es vasto, y MSFT tiene capturada la mayor porción del mercado corporativo (SOM).

ANÁLISIS DE LA CAÍDA: ¿POR QUÉ SIGUE SIENDO BUENA?

El precio ha caído de su máximo de $555 a $401,14 (una caída de ~27%).

Causa de la caída: No se debe a un deterioro del negocio, sino a una rotación macroeconómica y a la presión sobre las valoraciones de las Big Tech por las tasas de interés.

Veredicto: Es una subestimación del mercado. Los fundamentales (ROE 38% y Azure creciendo al 28%) siguen intactos. A $401,14, el PER de 26,8x representa un punto de entrada de valor para una empresa que solía cotizar por encima de 35x. No es una trampa, es una compresión de múltiplos en una empresa de calidad superior.

CONSIDERO UN PUNTAJE DE SALUD GENERAL: 9.7/10

(La caída de precio ha mejorado el margen de seguridad de la inversión sin afectar la calidad operativa).

Valor Razonable y FCD (Flujo de Caja Descontado)

SWS utiliza un modelo de Flujo de Caja Libre a Capital (FCFE) de 2 etapas para proyectar el valor futuro.

Precio Actual: $401,14

Valor Intrínseco Estimado (SWS): $524,80

Resultado del Modelo: La acción se encuentra subvaluada en un 23,6%.

Margen de Seguridad: Tras la caída desde los $555, el margen de seguridad ha pasado de ser casi nulo a un nivel atractivo (23,6%). El modelo asume que el crecimiento de los flujos de caja libre continuará a una tasa compuesta anual del 15,2% durante la próxima década debido a la infraestructura de IA.

ANALISIS TECNICO

Tendencia principal

La tendencia estructural es alcista, con máximos y mínimos crecientes.

El movimiento 2023–2025 muestra una aceleración clara, impulsada por expectativas de crecimiento (cloud, IA).

No hay ruptura estructural de largo plazo hasta el momento.

Inversor de largo plazo:

Mientras MSFT se mantenga sobre soportes estructurales, el activo sigue siendo alcista.

Trader/swing:

Zona actual es de alta volatilidad.

No es zona óptima de compra impulsiva; requiere confirmación.

Está en una fase correctiva relevante.

El nivel 400 USD es crítico: define si la corrección es sana o se profundiza. NASDAQ:MSFT

Perspectiva BTC Semanal Pt2Como expusimos en el análisis anterior y si aun no lo han visto vayan a verlo, dijimos: "Estamos en una corrección, dentro de una corrección, es necesario un bajo mas bajo que el actual demostrando agotamiento para poder pensar en un alto mas alto este 2026 alrededor de los 150K, antes de que inicie la corrección fuerte del ciclo"

Seguimos creyendo que el precio hará un alto mas alto o ATH este 2026 antes de su caída fuerte y profunda de ciclo/mercado a finales de 2026 o mediados del 2027. Esta corrección NO es la corrección usual del ciclo.

Estamos en una corrección de onda 4, es normal que sea profunda ya que la onda 2 fue corta y rápida. Lo único que no anticipamos en el análisis anterior fue la fuerza que tuvo el precio al hacer el retroceso sin embargo, estructuralmente hablando el análisis se mantiene, no ha habido cambios significativos.

El precio podría irse desde donde esta actualmente o hacer un bajo mas bajo corto y con menos fuerza al nivel 50% de Fibonacci marcado, para ahí si iniciar su recorrido hacia un alto mas alto este 2026. Este análisis sirve para todas las otras criptomonedas como ETH, SOL ya que su correlación es alta.

Una vez se confirme el cambio de tendencia hacia al alza, actualizaremos la idea nuevamente para pulir y confirmar las zonas de salida o de toma de beneficios. No vendan por miedo que se van a perder un ultimo impulso al alza.

BTCBasándome en datos no solo datos técnicos ,el precio va a entrar en un entorno de indecisión de lateralización ,el precio en ese punto se tirara unos meses ,antes de acabar el año llegara a su ATH o creara un nuevo ATH . el mercado se topo con SMA 200 en semanal , es un escenario idéntico a 2021 tanto técnico como en el miedo en 2021 de su ATH retrocedió un -55% esta vez puede ser mas liviano el movimiento, o no .Puede haber una rotación de capital de activos refugio como oro o plata ,ya que no esta siendo tan atractivo para los inversores .si esto se cumple ,2027 será un año muy bajista para BTC.

AMAZON Confirma el sentimiento BajistaAunque Amazon reportó ingresos sólidos, el mercado ha ignorado los aciertos para centrarse en una cifra terrorífica:

Guía de CapEx 2026: Amazon planea gastar $200,000 millones en infraestructura de IA el próximo año. Es una cifra astronómica que supera las expectativas de Wall Street por casi $50,000 millones y devora casi todo su flujo de caja operativo.

El "Miss" en EPS: Reportaron un beneficio por acción de $1.95, quedando por debajo de los $1.97 esperados.

AWS, el único brillo: La nube creció un 24% ($35.6B), superando el consenso, pero no ha sido suficiente para calmar el miedo a que Amazon se esté convirtiendo en una "aspiradora de efectivo" sin retornos inmediatos por la IA.

Análisis técnico:

Aunque Amazon reportó ingresos sólidos, el mercado ha ignorado los aciertos para centrarse en una cifra terrorífica:

Guía de CapEx 2026: Amazon planea gastar $200,000 millones en infraestructura de IA el próximo año. Es una cifra astronómica que supera las expectativas de Wall Street por casi $50,000 millones y devora casi todo su flujo de caja operativo.

El "Miss" en EPS: Reportaron un beneficio por acción de $1.95, quedando por debajo de los $1.97 esperados.

AWS, el único brillo: La nube creció un 24% ($35.6B), superando el consenso, pero no ha sido suficiente para calmar el miedo a que Amazon se esté convirtiendo en una "aspiradora de efectivo" sin retornos inmediatos por la IA.

Vacío de Liquidez: Por debajo de los $200, el mapa muestra un vacío importante. El precio está actualmente "flotando" en los $204.7 sin una red de seguridad clara.

El Imán Institucional: El pool de liquidez más pesado (marcado en amarillo) no aparece hasta la franja de los $150 - $160. Esto sugiere que, en una corrección profunda, el mercado tiene el camino despejado para ir a buscar esas órdenes institucionales mucho más abajo.

Bitcoin en fase correctiva tras la euforiaEn este gráfico semanal de BTC/USD, observamos una estructura de reversión después de una fuerte tendencia alcista en 2024–2025, marcada por la ruptura del canal ascendente y un claro rechazo por debajo de los máximos anteriores alrededor de 110.000–120.000 $.

El precio ha vuelto a probar una zona clave de soporte alrededor de 62.000–66.000 $, anteriormente área de acumulación y pivote del mercado, lo que la convierte en un nivel decisivo para los próximos movimientos. Mientras este soporte se mantenga, un rebote técnico hacia 75.000 $ sigue siendo posible, correspondiente a una antigua resistencia intermedia.

Por el contrario, una ruptura clara de esta zona abriría el camino a una corrección más profunda hacia los soportes principales inferiores alrededor de 30.000 $, o incluso a la zona extrema cercana a 18.000 $, correspondiente a los mínimos del ciclo anterior.

La dinámica actual sigue siendo frágil: el mercado ha pasado de una fase de euforia a una fase correctiva, y solo una recuperación sostenida de 75.000–80.000 $ permitiría restablecer un sesgo alcista a medio plazo, mientras que por debajo de 62.000 $, el escenario bajista dominaría claramente en los próximos meses.

XAUUSD (H45) – Perspectiva de LiamXAUUSD (H45) – Perspectiva de Liam

Aumento del riesgo geopolítico | El oro reacciona desde la demanda

El oro se está estabilizando alrededor de la zona de demanda de 4745, donde el precio está reaccionando desde la línea de tendencia ascendente después de una corrección de venta. La estructura actual sugiere acumulación a corto plazo, con compradores defendiendo el valor en lugar de una continuación agresiva de ventas.

Desde una perspectiva macro, las crecientes tensiones entre EE. UU. e Irán—especialmente los riesgos alrededor del estrecho de Ormuz, una ruta clave global de petróleo—están aumentando la incertidumbre geopolítica. Históricamente, este tipo de entorno de riesgo tiende a apoyar la demanda de refugio seguro, manteniendo la presión bajista sobre el oro limitada mientras la volatilidad se expande.

Estructura técnica (del gráfico)

Zona clave de compra: 4745 (alineación de línea de tendencia + demanda)

Resistencia inmediata / liquidez: 5000 – 5100 (liquidez del lado de compra)

Desbalance superior (FVG): 5250 – 5300

Suministro mayor: 5575 (zona de venta de marco temporal superior)

El precio manteniéndose por encima de 4745 mantiene activo el escenario de rebote, con una posible rotación hacia 5000–5100 para reequilibrar la liquidez. La aceptación por encima de esta zona abriría un camino hacia el área FVG, donde se esperan reacciones del lado de venta.

No lograr mantener 4745 invalidaría la tesis alcista a corto plazo y reabriría la exploración a la baja.

Conclusión de Liam

Esto no es compra ciega de riesgo — es una respuesta medida al aumento del estrés geopolítico y a la demanda técnica.

Opera en las zonas.

Respeta la volatilidad.

Deja que el precio confirme antes de comprometerte.

Viernes de decisión: El mercado frente a la prueba Macro.Plan de trading para hoy — Viernes, 6 de febrero de 2026

1. Análisis fundamental y noticias

Este viernes 6 de febrero, la atención de los mercados está marcada por el contexto macro y corporativo, pero con un matiz importante: el informe oficial de empleo de EE. UU. podría no publicarse según lo previsto debido a interrupciones administrativas en el gobierno estadounidense, lo que reduce la visibilidad macro de corto plazo.

Estado de los mercados y rotación de activos

Movimiento hacia sectores defensivos

Se observa rotación de capital desde valores growth hacia sectores defensivos, reflejando una mayor aversión al riesgo ante la incertidumbre macro y de tipos.

Agotamiento en índices

Tras los tramos alcistas previos, los mercados muestran señales de fatiga. La falta de referencias macro clave está limitando la direccionalidad clara del mercado.

2. Indicadores macroeconómicos determinantes

Foco en el empleo (EE. UU.)

Normalmente, el informe NFP es el principal catalizador para expectativas de política monetaria. Sin embargo, el retraso del dato introduce un vacío informativo relevante para el mercado.

Expectativas de tipos

El mercado sigue recalibrando el calendario de recortes de tipos ante:

Inflación todavía resistente

Mercado laboral históricamente sólido

Dependencia total de próximos datos macro

3. Niveles cuantitativos del S&P 500

Referencia reciente aproximada: zona 6.900 – 6.950 puntos a inicios de febrero.

Soportes (zonas de defensa)

6.800 puntos → soporte psicológico relevante

6.700 – 6.720 puntos → soporte estructural medio plazo

Resistencias

6.900 puntos → resistencia inmediata / pivote de estructura

7.000 puntos → zona psicológica clave

4. Sentimiento del mercado

El sentimiento actual puede definirse como:

“Cautela defensiva”

Aversión al riesgo

El dinero institucional rota hacia:

Salud

Consumo básico

Utilities

Dependencia de datos

Sin datos laborales, el mercado queda en modo “espera”, con menor convicción direccional.

Efecto vértigo

Niveles altos tras rally prolongado → incentiva toma de beneficios antes de fin de semana.

5. Análisis técnico del S&P 500

En la sesión previa:

Ruptura del canal alcista inferior

Pérdida puntual de zona 6.800

Rebote técnico en torno a 6.700

Escenarios probables hoy

a) Escenario alcista

Recuperación del canal alcista y consolidación > 6.900

b) Escenario lateral (más probable)

Rango entre:

Soporte: 6.700

Resistencia: base del canal / zona 6.850 – 6.900

c) Escenario bajista

Continuación de caídas si pierde 6.700 con volumen

👉 Bias personal: Escenario B — lateral / rango, por falta de catalizador macro claro.

Santander se desmarca de la banca europea comprado WebsterSantander se desmarca de la banca europea con la compra de Webster en EE. UU.

Por Ion Jauregui – Analista en ActivTrades

Banco Santander ha dado un paso decisivo en su estrategia de crecimiento internacional con la adquisición de Webster Bank por 10.300 millones de euros, una de las mayores operaciones bancarias transfronterizas de la última década. Según datos de LSEG, la transacción se sitúa como la tercera mayor desde 2016, solo por detrás de la compra de Bank of the West por parte de BMO y de Hang Seng Bank por HSBC, lo que pone de relieve la magnitud y ambición del movimiento. La operación adquiere aún más relevancia si se observa el contexto sectorial. En los últimos años, varias entidades europeas han optado por replegarse del mercado estadounidense ante la elevada competencia y las exigencias de capital. BNP Paribas, BBVA y la propia HSBC redujeron o vendieron sus negocios minoristas en EE. UU., priorizando la optimización de balance y la rentabilidad a corto plazo. Santander, sin embargo, adopta una estrategia contracíclica, apostando por escala, diversificación geográfica y rentabilidad estructural en la mayor economía del mundo. Desde el punto de vista operativo, Webster encaja de forma estratégica en el modelo del grupo, permitiendo un reequilibrio de la cartera crediticia: menor peso del crédito al consumo y mayor exposición al negocio corporativo y al segmento hipotecario, tradicionalmente más estables y con mejor perfil riesgo-retorno. Esta adquisición se integra en una hoja de ruta más amplia diseñada por Ana Botín —junto con la compra de TSB y la venta de la filial polaca— orientada a alcanzar un RoTE del 20% en 2028. En términos de mercado, la reacción inicial suele ser contenida. El repunte del M&A bancario transfronterizo en las primeras semanas del año, que ya supera los 13.000 millones de dólares, contrasta con un 2024 especialmente activo, lo que explica una lectura más selectiva por parte de los inversores ante operaciones de gran tamaño.

Análisis técnico de Banco Santander (TICKER AT: SAN)

Desde el punto de vista técnico, la acción mantiene una estructura alcista de largo plazo, aunque en el corto plazo ha entrado en una fase de corrección hacia la media móvil de 50 sesiones, tras marcar máximos históricos este mes apoyados por unos sólidos resultados empresariales. El precio respeta por el momento el soporte clave en la zona de 10,12 euros, origen del último impulso alcista. El escenario más probable a corto plazo pasa por una evolución lateral que permita al mercado digerir tanto los resultados como la adquisición de Webster, antes de retomar la tendencia principal. La estructura de volumen muestra un punto de control relevante en torno a los 8,80 euros, mientras que las siguientes zonas de referencia se sitúan en los 9,60–9,90 euros (máximos de 2025) y en los 10,48 euros, área de alta negociación cercana a la cotización actual.

En cuanto a indicadores, el RSI ha corregido la fuerte sobrecompra reciente y se sitúa en niveles neutrales, mientras que el MACD refleja una pérdida de pendiente alcista, coherente con un proceso de consolidación. La superación sostenida de los máximos históricos confirmaría la continuidad del movimiento de largo plazo, mientras que una pérdida clara de los soportes abriría la puerta a correcciones hacia las zonas de precio previamente mencionadas. El indicador ActivTrades Europe Market Pulse señala un aumento del riesgo, aunque aún dentro de zona mixta, lo que vincula parcialmente la evolución del valor al tono general del mercado europeo.

Apuesta contracíclica en un sector en transformación

Mientras gran parte de la banca europea opta por la cautela y el repliegue internacional, Santander elige crecer donde otros se retiran. En un entorno de desaceleración económica en Europa, presión regulatoria y márgenes más ajustados, la apuesta por Estados Unidos responde a una visión de crecimiento estructural a largo plazo, apoyada en escala, diversificación y eficiencia operativa.

A corto plazo, el mercado seguirá evaluando los riesgos de integración y consumo de capital. Sin embargo, a medio y largo plazo, la operación refuerza el perfil estratégico de Santander en un sector bancario global cada vez más concentrado, donde solo las entidades con tamaño, presencia internacional y capacidad de adaptación podrán sostener niveles elevados de rentabilidad.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

Sectores que podrían superar al S&P 500 (metodología)Mientras el S&P 500 sigue cotizando en máximos históricos y presenta valoraciones muy elevadas, ¿es posible optimizar y diversificar identificando sectores que podrían superar al S&P 500 en los próximos meses? Vincent Ganne propone su respuesta metodológica.

El análisis se realiza dentro de los 11 “supersectores” del índice S&P 500.

Metodología de análisis aplicada a los 11 supersectores del S&P 500: ratio CAPE + margen neto + puntuación técnica media a medio/largo plazo

1) PER de Shiller (ratio CAPE)

El ratio CAPE (Cyclically Adjusted Price-to-Earnings) mide el nivel de valoración de un mercado relacionando su precio con el promedio de los beneficios reales (ajustados por inflación) de los últimos 10 años.

Permite suavizar los ciclos económicos y contables y se utiliza principalmente para evaluar el nivel relativo de encarecimiento de un mercado a largo plazo. Históricamente, un CAPE elevado se asocia con menores rendimientos futuros a lo largo de varios años.

2) Margen neto

El margen neto de un sector mide la rentabilidad final media de las empresas del sector, es decir, la parte de los ingresos que permanece como beneficio neto después de todos los costes. A nivel sectorial, se trata de una media ponderada de los márgenes netos de las compañías del sector (normalmente ponderada por capitalización bursátil).

3) Puntuación técnica media a medio/largo plazo

Una puntuación técnica que califica la madurez de la tendencia según las categorías “early”, “mature” y “late”. Desde el punto de vista del análisis técnico, la posible superación del mercado se encuentra principalmente en las categorías “early” y “mature”. La clasificación se basa en el análisis técnico de gráficos semanales y mensuales.

Al cruzar estos tres criterios, el objetivo es identificar sectores que combinen una valoración razonable, una rentabilidad estructural suficiente y una dinámica técnica aún aprovechable. Este enfoque busca evitar sectores que, aunque muy sólidos en términos de crecimiento de beneficios, ya estén fuertemente sobrevalorados y en una fase técnica avanzada del ciclo.

Los datos de crecimiento de ventas y beneficios muestran una fuerte concentración del rendimiento reciente en el sector tecnológico y, en menor medida, en el industrial. Sin embargo, estos sectores también se encuentran entre los más caros en términos de ratio CAPE, lo que limita su potencial de superación relativa a medio plazo, a pesar de sus elevados márgenes y sólido crecimiento de beneficios.

La tabla siguiente muestra los resultados del análisis. Las mejores oportunidades se encuentran en sectores baratos (véase el ratio CAPE), con un margen neto superior a la media y una puntuación técnica que no esté clasificada como “late”.

Por el contrario, varios sectores presentan un perfil más equilibrado. El sector financiero destaca por un ratio CAPE claramente inferior a la media, márgenes netos sólidos y una posición técnica aún favorable. Los sectores defensivos, como consumo básico y salud, también muestran valoraciones más moderadas, con puntuaciones técnicas clasificadas como “early”, lo que sugiere un potencial de rotación sectorial a su favor en caso de desaceleración económica o aumento de la volatilidad.

El sector inmobiliario y los servicios públicos también merecen una atención especial. Aunque su crecimiento de beneficios es más modesto, sus elevados márgenes y una valoración que vuelve a ser atractiva tras varios trimestres de bajo rendimiento podrían convertirlos en candidatos creíbles para una superación relativa si las condiciones monetarias se relajan.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

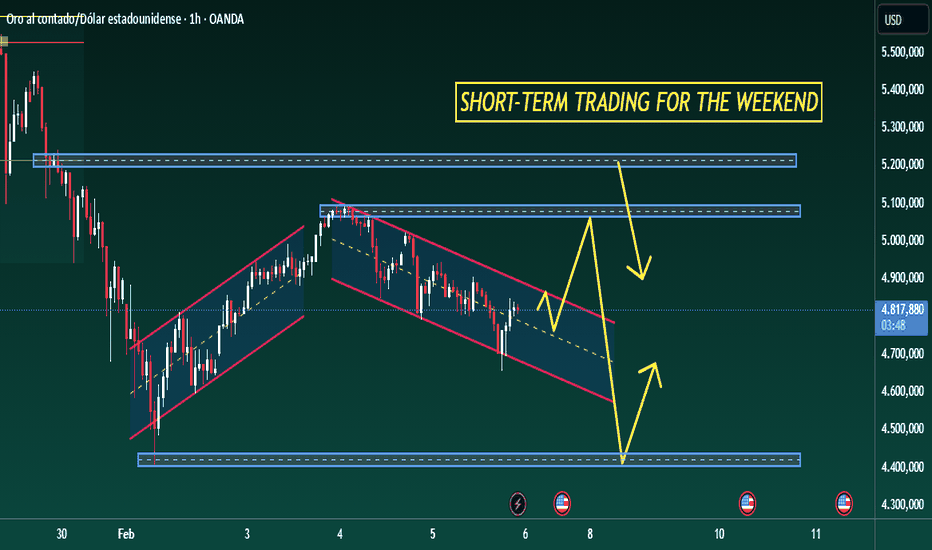

XAUUSD – Brian | Perspectiva H1 Fin de SemanaXAUUSD – Brian | Perspectiva del Fin de Semana H1: Reinicio de Volatilidad y Oportunidades de Rango

El oro experimentó un fuerte aumento en la volatilidad a principios de Asia el 6 de febrero, cayendo hacia el área de 4,680 antes de recuperar rápidamente terreno a medida que el sentimiento de riesgo se estabilizaba y el USD se debilitaba. La caída anterior parece impulsada por la reducción de posiciones y el reequilibrio de carteras (traders cubriendo pérdidas en acciones), en lugar de una continuación de tendencia limpia. La recuperación por encima de 4,830 confirma que los compradores siguen activos cuando el precio regresa al valor.

Estructura del Mercado (H1)

En el gráfico H1, el precio ha transitado a un entorno bidireccional:

Hemos pasado de una caída impulsiva a un canal descendente / estructura correctiva.

El rebote es fuerte, pero aún se comporta como un rebote correctivo dentro del retroceso más grande.

Esto establece un rango/rotación de alta probabilidad hacia el fin de semana, donde pueden aparecer movimientos de liquidez y reversión a la media.

Zonas Clave a Observar

1) Presión de Suministro / Venta Superior

Zona de 5,100 – 5,200 (suministro en cabeza)

Esta es la principal área donde los rallys pueden enfrentar toma de ganancias y presión de venta. Si el precio alcanza esta zona y se detiene, el mercado puede rotar hacia abajo.

2) Área de Reacción en el Medio del Rango

~4,820 – 4,900 (área de equilibrio / pivote actual)

Esta es la “zona de decisión”. Mantenerse por encima de ella apoya otro empuje hacia arriba; perderla aumenta la probabilidad de un retroceso más profundo.

3) Piso de Demanda / Liquidez Inferior

4,650 – 4,700 (demanda + base de volatilidad)

El área de baja anterior. Si el mercado vuelve a visitar esta zona, vigila la absorción y un posible rebote—especialmente si la volatilidad vuelve a aumentar.

Plan de Juego para el Fin de Semana (Mentalidad de Brian)

Expectativa principal: rotación lateral con picos (volatilidad estilo fin de semana)

Mejor enfoque: operar reacciones en las zonas, no en el medio del rango

Manejo de la inclinación:

Por encima del pivote → favorecer compras en retroceso hacia la resistencia

Dentro del suministro → estar alerta ante rechazos y ventas en rotación

Dentro de la demanda → vigilar la absorción antes de considerar longs

En una fase de reinicio de volatilidad, los niveles y reacciones importan más que la predicción.

✅ Sigue el canal de TradingView para captar la próxima actualización de la estructura y intercambiar ideas con Brian.

Retroceso bajista en Ecopetrol ADRDesde el 19 de diciembre del año pasado, la acción de Ecopetrol ADR que cotiza en la bolsa de Nueva York empezó a subir desde el 9,21 hasta el 13,27, nivel que no visitaba desde junio del 2022.

Ecopetrol estuvo recuperando terreno apoyada en parte por la recuperación que tuvo el precio del crudo y por mejores expectativas sobre su flujo de caja a futuro. También se redujeron los costos asociados a los programas de ADR (American Depository Receipts) las cuales son acciones de empresas extranjeras que cotizan en Estados Unidos y facilitan las operaciones para los inversores.

Sin embargo, al llegar al 13,27 hacia finales de enero de este año, la acción empezó a retroceder a la baja, lo cual coincide con el retroceso bajista que ha tenido el crudo, y cae hasta la zona del 11,73.

Un poco más abajo, es posible que el 11,50 actúe como soporte para Ecopetrol, seguido por la media móvil exponencial de 55 días, línea morada, que se encuentra alrededor del 11,00. El pico en el 10,67, también podría cambiar de función de resistencia a soporte para la acción.

De regresar al alza, el pico en el 13,27 podría actuar de nuevo como resistencia para Ecopetrol.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

Microsoft (MSFT) - Compra (2026) Swing TradePublicaré el análisis completo en breves.

De momento, estos son los parámetros para comprar MSFT.

Excelente empresa, Fair Value alrededor de los 470, actualmente entrando un bloque decisional de 1D-1W con alto interés institucional.

No se suele ver una empresa de la calidad de MSFT en este tipo de múltiplos.

Saludos.

Pepsi Co $PEP Fuera del negocio de las bebidas Una empresa con una de las redes de distribución mas grandes del mundo, tan reconocida como coca cola NYSE:KO pero abarcando mucho mas. Si quitáramos la pandemia, solo tendríamos como referencia mayor, la caída de 2009. Estos son casi 16 años que no veíamos una caída de este tipo para una empresa tan buena. Buena Suerte.

"Si el negocio de BEBIDA de NASDAQ:PEP desapareciera mañana, los ingresos por alimentos y snacks seguirían siendo mas altos que los de NYSE:KO "

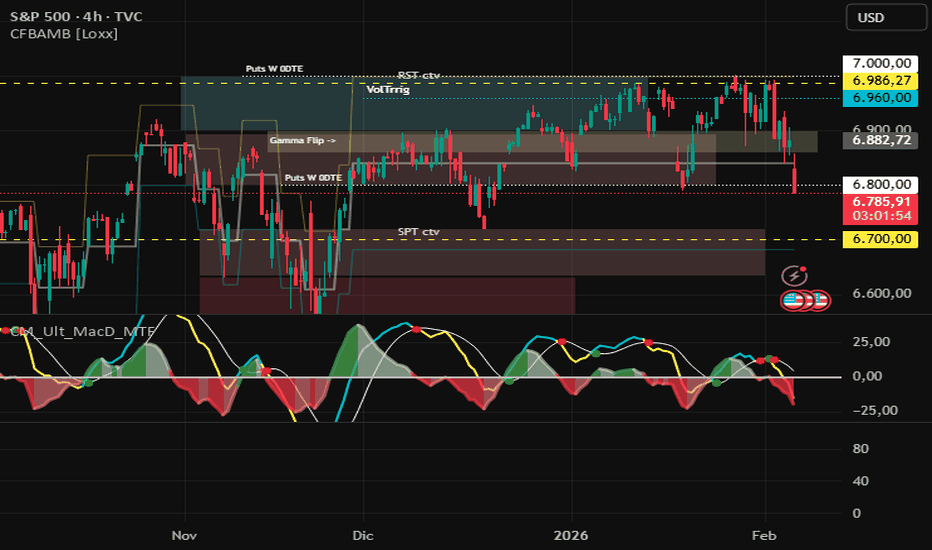

Pistas Técnicas 5/02/26NoTa : JJ. Montolla

El SPX cerró en 6.883 (–0,51%), prolongando la presión bajista. La volatilidad volvió a repuntar, con el VIX cerrando en 18,63 (+3,44%) y el VVIX en 106,16 (+2,25%), reflejando una mayor demanda de protección.

En términos de estructura intradía, los vendedores de puts 0DTE en la zona de 6.800 proporcionaron soporte clave, ayudando a estabilizar el mercado y a evitar un cierre más débil. En paralelo, la volatilidad implícita a strike fijo subió en los vencimientos de febrero, señal clara de un incremento en las coberturas.

Desde el punto de vista técnico y de estructura de opciones, se observa un soporte relevante en la zona de 6.850, mientras que la Put Wall se mantiene en 6.800, nivel clave que, por ahora, actúa como ancla estructural del mercado. En caso de que el SPX ponga a prueba la zona de 6.800 y este nivel sea perforado con claridad, el escenario pasaría a ser más defensivo, con potencial para ver al VIX desplazarse rápidamente hacia la zona de 25, dada la estructura de gamma negativa y la probable aceleración de coberturas.

En el VIX, la presión alcista se extiende a lo largo de toda la curva, con los dealers concentrando ahora gamma negativa entre 20 y 25, niveles especialmente relevantes a vigilar, ya que pueden amplificar los movimientos direccionales.

Por último, el gamma de los dealers en el SPX se mantiene en territorio negativo, lo que implica que la liquidez sigue siendo limitada y que la ausencia de flujos estabilizadores por parte de los dealers deja al mercado expuesto a movimientos bruscos en cualquier momento.

Se produjo un drawdown severo en el factor Momentum (–10%), el mayor en años, con volúmenes explosivos. No hubo un catalizador único y claro; más bien, el factor partía de un posicionamiento exigente y la volatilidad de la narrativa aumentó (VIX al alza, volatilidad en IA y materias primas, cripto corrigiendo). Aun así, la amplitud se mantuvo saludable: 75% del índice en verde y 16% marcando máximos de 52 semanas (el S&P Equal Weightsuperó al índice en ~1,5%).

Momentum sigue extremadamente congestionado (percentil 99 a 1 año; 100 a 5 años). Un desmonte adicional de ganadores podría generar más dolor que una rotación ordenada, dado el nivel de exposición neta. Nuestro sesgo: cobertura táctica a corto plazo, ya que no se observan aún señales claras de pánico o capitulación.

NoTa : Charlie McElligott de Nomura.

La volatilidad vuelve a despertar, sobre todo en Nasdaq y QQQ, y el mercado empieza a mostrar miedo a lo que no controla. Cada vez más inversores están comprando protección a la baja, lo que hace que suban los precios de las opciones y las coberturas, tanto en el S&P como en el VIX.

Esto ocurre mientras el trade de la IA empieza a romperse desde dentro del sector tecnológico. El software, que había sido uno de los grandes ganadores, entra en crisis, el problema se extiende al crédito, y el liderazgo del mercado empieza a cambiar: se sale del crecimiento caro y se rota hacia value más barato y defensivo.

Mirando a 2025–2026, el riesgo es que la IA deje de ayudar a la bolsa y empiece a pesar. Las grandes tecnológicas están gastando mucho dinero en inversión, necesitan financiarse más, emitir más deuda y eso puede presionar al crédito. Además, al gastar más caja, tienen menos dinero para recomprar acciones, quitando un soporte importante al mercado.

En paralelo, a nivel macro, cada vez gana más fuerza la idea de que es mejor estar en activos reales que en dinero fiat. Los déficits elevados, la política fiscal dominante y la incertidumbre política en EE. UU. están apoyando el buen comportamiento de los metales, sobre todo los metales preciosos, en línea con el miedo a la devaluación del dinero y la desdolarización.

En el mercado se está viendo muy claro un cambio: lo “real” empieza a pesar más que lo digital. Este giro está siendo rápido y brusco.

Las empresas que viven de productos digitales (como el software por suscripción o incluso Bitcoin) están siendo castigadas, mientras que las compañías ligadas a cosas físicas y producción real aguantan mucho mejor. El motivo es el miedo a que la IA empiece a sustituir estos modelos de negocio antes de lo que se esperaba.

En la práctica, Anthropic y su herramienta Clawdbot han actuado como el detonante, acelerando la caída del sector software en las últimas semanas.

Mi opinión personal

NOTA: CME:BTC1! Las criptomonedas están en caída libre, no por el gusto de las ballenas o los gurús, sino debido al temor generado por la escasez de software, memorias RAM y chips de GPU. A nivel estructural Técnico Están en un Momento Favorables para las compras.