EUR/USD |Posible Escenario Bajista.📈 Analisis Fundamental.

✔️ El euro sufre presión por datos económicos moderados y expectativas mixtas sobre el BCE.

✔️ El dólar sigue influenciado por el marco de política monetaria de la Fed y discursos de sus miembros en ausencia de datos macro de alto impacto.

✔️ El mercado continúa valorando política monetaria y expectativas de tasas por encima de datos duros, lo que crea un sesgo de riesgo que favorece el movimiento direccional en el corto plazo.

💡 En síntesis, el entorno fundamental respalda el escenario bajista o de presión en el par EUR/USD, con volatilidad derivada principalmente de mensajes de bancos centrales y lectura de expectativas de tasas de interés.

📉 Análisis Técnico

Desde mi perspectiva, el EUR/USD presenta un sesgo bajista sólido, configurando una oportunidad atractiva para un swing trade con alta confluencia técnica.

En el marco temporal de 4H se observa un cambio de estructura menor al llegar a una zona clave del mercado, lo que sugiere posible continuación bajista.

En 1H se identifica un patrón tipo corona, el cual se confirma de manera consistente en 30M y 15M, respetando niveles importantes del precio.

Además, en los marcos de 1H, 30M y 15M se aprecia un rompimiento de estructura, reforzando el escenario vendedor.

📊 Volumen y Momentum

Se presenta una divergencia clara en 1H y 30M, donde el volumen alcista muestra agotamiento, mientras que el volumen bajista comienza a incrementarse, señalando un posible dominio de los vendedores.

🎯 Plan de Trading

Sesgo: Bajista

Órdenes pendientes (Sell Limit)

1.1765

1.1780

Stop Loss: ~50 pips

Take Profit: Zona 1.1650

Relación Riesgo/Beneficio: Favorable para swing trade

Actualmente, me encuentro a la espera de la confirmación final en 15M; sin embargo, el plan ya está estructurado y las órdenes programadas en zonas técnicas clave.

⚠️ Gestión de riesgo obligatoria. No es recomendación financiera.

📌 Análisis personal basado en estructura, volumen, analisis tecnico y fundamental, ciclos de tiempo etc.

Análisis fundamental

¿Puede subir la moneda mientras muere la ciencia?El peso argentino se encuentra en una encrucijada histórica en 2026, estabilizado por una disciplina fiscal sin precedentes pero socavado por el desmantelamiento sistemático de su infraestructura científica. La administración del presidente Javier Milei ha logrado lo que parecía imposible: un superávit fiscal del 1,8% del PBI y una inflación que cae del 211% a tasas mensuales manejables de alrededor del 2%. La transformación del peso de activo en crisis a moneda respaldada por commodities se basa en la masiva formación energética de Vaca Muerta y las reservas de litio, apoyadas por un marco comercial alineado con EE. UU. que reduce las primas de riesgo político. Las nuevas bandas cambiarias indexadas a la inflación que se lanzarán en enero de 2026 señalan la normalización, mientras se proyecta que las exportaciones de energía generen 300.000 millones de dólares acumulados hasta 2050.

Sin embargo, este renacimiento financiero enmascara una profunda crisis intelectual. El CONICET, el principal consejo de investigación de Argentina, sufrió recortes presupuestarios reales del 40%, perdiendo 1.000 miembros del personal y desencadenando una fuga de cerebros que vio al 10% de los investigadores abandonar el sistema. Los salarios colapsaron un 30% en términos reales, forzando a los científicos a conducir Uber y realizar trabajos manuales. Las solicitudes de patentes se desplomaron a un mínimo de varias décadas de 406 anualmente, mientras que el país ocupa un pésimo puesto 92 a nivel mundial en insumos de innovación. La administración ve la ciencia pública como un despilfarro fiscal, creando lo que los críticos llaman "ciencicidio", la destrucción sistemática de la capacidad de investigación que tomó décadas construir.

El futuro del peso depende de si la riqueza geológica puede compensar la atrofia cognitiva. Las inversiones en energía y minería bajo el régimen RIGI (que ofrece 30 años de estabilidad fiscal) suman miles de millones, alterando fundamentalmente la balanza de pagos. No obstante, la eliminación de aranceles de importación a la tecnología amenaza 6.000 empleos en el sector de ensamblaje de Tierra del Fuego, mientras que el vaciamiento de los laboratorios compromete la capacidad a largo plazo en biotecnología, energía nuclear y desarrollo de software. La apuesta geopolítica por la alineación con EE. UU. proporciona financiamiento puente a través del FMI, pero las tensiones con China, un socio comercial vital, crean vulnerabilidad. Argentina se está transformando en una superpotencia de materias primas con una economía del conocimiento deliberadamente ahuecada, planteando la pregunta: ¿Puede una nación prosperar a largo plazo intercambiando inteligencia por barriles?

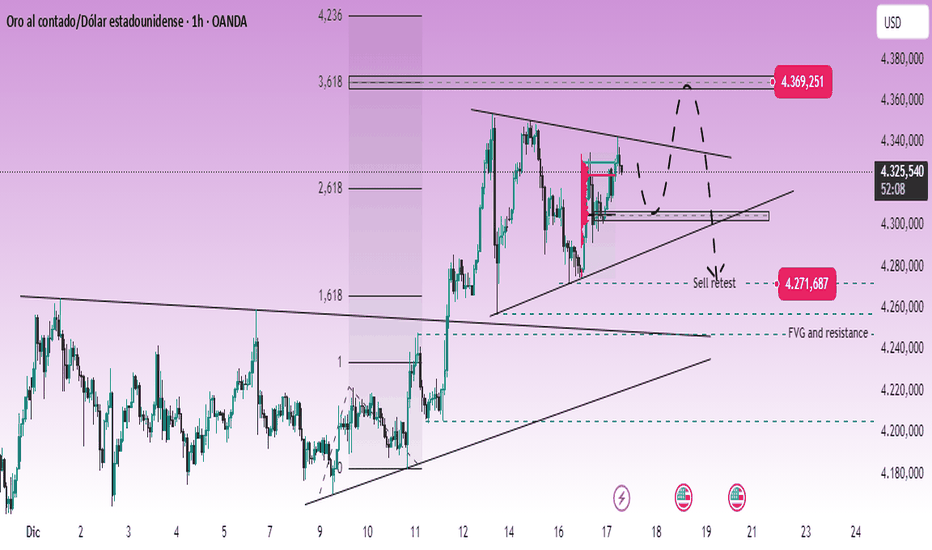

XAUUSD (H1) – Análisis del oro hoy XAUUSD (H1) – Análisis del oro hoy

Ha tocado la línea de tendencia de resistencia, pero el plan sigue priorizando la compra (VAL 4303–4306)

Resumen de la estrategia

El oro está tocando la resistencia de la línea de tendencia y ha reaccionado, pero actualmente no hay suficientes datos para confirmar un cambio a la baja. El plan inmediato sigue siendo buscar compras en la zona de liquidez (Perfil de Volumen – VAL), y solo "confirmar una tendencia fuerte" cuando el precio rompa claramente la línea de tendencia.

1) Perspectiva técnica

El precio está siendo "presionado" por la línea de tendencia de resistencia superior → fácil de sacudir/mover.

Sin embargo, la zona inferior tiene soporte del Perfil de Volumen (VAL), adecuado para una estrategia de compra por reacción en lugar de FOMO en el medio del camino.

La zona superior tiene una fuerte liquidez alrededor de 4370 → este es un lugar donde es muy probable que aparezca presión de toma de ganancias/distribución.

2) Plan de trading de hoy (entrada clara – SL)

Escenario A (prioritario): COMPRAR según el Perfil de Volumen (VAL)

✅ Comprar: 4303 – 4306 (VAL)

SL: 4295

TP cercano: 4320 – 4330

TP lejano: apuntar a la zona de liquidez 4370 si rompe la línea de tendencia con éxito

Lógica: VAL es una zona de "bajo valor" según el Perfil de Volumen, que suele atraer fuerza compradora de regreso. Siempre que el precio se mantenga en esta zona, el sesgo sigue siendo comprar en retroceso.

Escenario B: VENDER en la zona de fuerte liquidez superior

✅ Vender: alrededor de 4370

SL: 4380

TP: 4330 → 4306 (regreso a la zona de valor)

Lógica: 4370 es una zona de fuerte liquidez. Si el precio toca esta zona y no se mantiene, es una señal de venta por reacción muy acertada.

3) Condiciones para confirmar la tendencia

Confirmación de fuerte alza: cuando el precio rompa y cierre la vela H1 claramente por encima de la línea de tendencia → en ese momento, comprar será más "seguro", apuntando a la zona de liquidez superior.

Si el precio sigue siendo rechazado varias veces en la línea de tendencia → priorizar esperar a que el precio regrese a VAL 4303–4306 antes de comprar, no comprar persiguiendo.

4) Contexto fundamental

CIBC: los datos de empleo débiles de EE.UU. podrían hacer que la Fed reduzca las tasas de interés antes el próximo año → este factor suele apoyar al oro a medio plazo.

El precio de la plata supera un nivel alto debido a la escasez de suministro + aumento de la demanda → el flujo de dinero en metales preciosos sigue siendo muy "caliente", por lo que el oro es propenso a fuertes movimientos según la liquidez.

¿Hacia qué escenario se inclinan hoy: Comprar en VAL 4303–4306 o esperar a 4370 para vender por reacción?

XAUUSD H1 Análisis antes de una serie de noticias importantes

Durante la sesión Asia – Europa, el oro tiene la posibilidad de moverse lateralmente esperando noticias cuando el mercado entra en una fase sensible a los datos y factores políticos, en un contexto donde la estructura bajista a corto plazo se ha formado claramente

ESCENARIO PRIORITARIO – ESCENARIO PRIORITARIO

Estrategia de trading según la estructura actual, priorizando ventas a corto plazo y compras en las zonas de liquidez inferiores

Zona principal de venta: alrededor de 4323, coincidiendo con el POC del Perfil de Volumen

Contexto técnico: el precio se está moviendo por debajo de la zona de equilibrio, estructura bajista H1 clara; el área POC suele actuar como una zona de "retroceso para vender"

Expectativa de movimiento: al inicio de la sesión europea puede aparecer un retroceso de aproximadamente 40–50 puntos, luego el precio vuelve a un estado lateral y sufre presión bajista nuevamente

Gestión de posición:

Las ventas solo deben mantenerse a corto plazo y gestionarse estrictamente cuando el precio reacciona en 4323. Si el precio supera el POC y se mantiene por encima de esta zona, es necesario reducir el riesgo y evitar mantener posiciones de venta.

ESCENARIO ALTERNATIVO – ESCENARIO ALTERNATIVO

Estrategia de compra en las zonas de liquidez más bajas, adecuada para operaciones a medio plazo

Zona de compra 1: alrededor de 4242, zona VAH importante

Zona de compra 2: alrededor de 4215, Zona de Compra según el Perfil de Volumen

Contexto técnico: estas son dos zonas de precios con alta densidad de liquidez, que suelen atraer fuerza compradora cuando el mercado necesita reequilibrarse después de un descenso

Expectativa de movimiento: el precio barre la liquidez inferior, creando una nueva base de acumulación y buscando oportunidades de recuperación

RAZÓN PRINCIPAL

En H1, la estructura bajista se ha formado después de una fase de distribución, mostrando que la ventaja a corto plazo se inclina hacia el lado vendedor

El Perfil de Volumen identifica claramente el POC 4323 como una zona de retroceso razonable para vender, mientras que 4242 y 4215 son zonas de precios con alta probabilidad de reacción compradora

El escenario lateral antes de las noticias es adecuado para el contexto del mercado que espera información macroeconómica y política importante

CONTEXTO MACRO Y NOTICIAS POLÍTICAS

Los factores políticos están impactando fuertemente en el mercado de divisas, especialmente en el dólar estadounidense. Se dice que Estados Unidos ha propuesto un mecanismo de garantía de seguridad para Ucrania similar al Artículo 5 de la OTAN para impulsar negociaciones para poner fin al conflicto con Rusia, aunque el tema territorial aún no ha alcanzado consenso.

Estas señales están ejerciendo presión a la baja sobre el USD, lo que continúa apoyando al oro a medio plazo. Sin embargo, a corto plazo, la fuerte volatilidad alrededor del momento de las noticias es algo a tener en cuenta especialmente.

GESTIÓN DE RIESGOS Y SEGUIMIENTO

No se prioriza operar cuando el precio está entre la zona de equilibrio y no ha alcanzado los niveles importantes del Perfil de Volumen.

Las órdenes de venta solo deben considerarse como operaciones a corto plazo antes de las noticias, evitando mantenerlas durante la publicación de datos o declaraciones políticas importantes.

La estrategia de compra a medio plazo tendrá más ventaja si el precio reacciona claramente en 4242 o más profundamente en 4215.

Seguir de cerca la volatilidad del USD ya que las noticias políticas actuales son el principal factor impulsor.

Liquidez monetaria: el Russell 2000 en primera líneaEl Russell 2000 es un índice bursátil estadounidense que agrupa aproximadamente a 2.000 pequeñas capitalizaciones cotizadas en Estados Unidos. A diferencia del S&P 500 o del Nasdaq, ampliamente dominados por grandes multinacionales con fuerte exposición internacional, el Russell 2000 refleja principalmente la dinámica económica doméstica estadounidense de las pequeñas y medianas empresas. Las compañías que lo componen suelen ser más jóvenes, más endeudadas y más dependientes de las condiciones de financiación que las grandes capitalizaciones.

Obtienen la mayor parte de sus ingresos del mercado interno y, por tanto, son especialmente sensibles a la evolución del crecimiento, del consumo y del coste del crédito en Estados Unidos. Por esta razón, el Russell 2000 suele considerarse un barómetro adelantado del ciclo económico estadounidense y del apetito por el riesgo en los mercados financieros.

Este índice es también uno de los más sensibles a las condiciones de liquidez monetaria, tanto actuales como anticipadas. Las fases de bajadas de los tipos de interés y de políticas monetarias acomodaticias, en particular los programas de expansión cuantitativa (QE), le han sido históricamente favorables. Cuando la Reserva Federal flexibiliza su política, el coste del capital disminuye, mejoran las condiciones de refinanciación y el acceso al crédito se vuelve más fluido para las pequeñas y medianas empresas.

En este contexto, la reciente decisión de la FED de reducir el tipo de los fondos federales al 3,75 %, combinada con el anuncio de un QE calificado como “técnico”, constituye una señal poderosa para los activos más dependientes de la liquidez. Por su propia estructura, el Russell 2000 actúa como un amplificador de estos cambios de régimen monetario: cuando la liquidez regresa o cuando los mercados la anticipan, tiende a superar a los índices de grandes capitalizaciones.

Desde el punto de vista técnico, acaba de activarse una señal de continuación alcista en el marco temporal semanal. El índice ha superado al alza su antiguo máximo histórico, establecido a finales de 2021, nivel que había actuado como una resistencia mayor durante más de cuatro años. Esta ruptura se inscribe en una estructura de tendencia alcista de largo plazo claramente identificable, con una sucesión de mínimos y máximos crecientes.

La superación de esta zona clave valida una salida al alza de una amplia fase de consolidación y transforma el antiguo máximo en un nuevo soporte potencial. Desde una perspectiva chartista, este tipo de ruptura por encima de un máximo histórico constituye una señal clásica de continuación de tendencia, aún más relevante en un entorno monetario que ha vuelto a ser más acomodaticio. Mientras el índice se mantenga por encima de este umbral, la dinámica de fondo seguirá siendo alcista, con un potencial de continuidad del movimiento respaldado tanto por factores técnicos como por la liquidez global. No obstante, siempre pueden producirse fases de corrección en el corto plazo.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

NAS100 – Contexto Técnico ActualEl precio llegó a una zona clave de oferta / máximos previos, donde se observa rechazo claro y pérdida de estructura alcista en marcos intradía.

Tras el impulso, el mercado realizó una distribución en rango, seguida de un quiebre estructural bajista, confirmando toma de liquidez en la parte alta.

Actualmente:

Se ejecuta un retroceso correctivo hacia niveles técnicos relevantes (23.6% – 40%).

Se observa manipulación por debajo de estructura, típica de limpieza de stops.

El precio reacciona en zona de interés, dejando abierta la posibilidad de continuación alcista si recupera estructura, o extensión bajista si falla.

🧠 Lectura clave:

No es momento de anticipar. El mercado está decidiendo dirección tras la manipulación.

La confirmación vendrá con recuperación de niveles clave o rechazo limpio para continuación.

📌 Sesgo: Neutral → reactivo

📌 Plan: Esperar confirmación y ejecutar con estructura

📌 Regla: El mercado paga paciencia, no predicción

NAS100 – Contexto Técnico ActualEl precio llegó a una zona clave de oferta / máximos previos, donde se observa rechazo claro y pérdida de estructura alcista en marcos intradía.

Tras el impulso, el mercado realizó una distribución en rango, seguida de un quiebre estructural bajista, confirmando toma de liquidez en la parte alta.

Actualmente:

Se ejecuta un retroceso correctivo hacia niveles técnicos relevantes (23.6% – 40%).

Se observa manipulación por debajo de estructura, típica de limpieza de stops.

El precio reacciona en zona de interés, dejando abierta la posibilidad de continuación alcista si recupera estructura, o extensión bajista si falla.

🧠 Lectura clave:

No es momento de anticipar. El mercado está decidiendo dirección tras la manipulación.

La confirmación vendrá con recuperación de niveles clave o rechazo limpio para continuación.

US30 Tenemos Compras !Veremos si continuamos con la subida desde un punto importante de inflexión, dando la oportunidad de tomar esta entrada! buena compra !

¿Podría haber una subida importante en US30 y NASDAQ?

Sí, es posible, y hay razones de fondo que respaldan un sesgo alcista hacia finales de año:

🔹 Sentimiento estacional: Existe un patrón observado desde mediados del siglo XX donde los mercados tienden a subir en los últimos días de diciembre y los primeros días de enero. Esto se denomina Santa Claus Rally. La estadística histórica indica que en ese período el mercado ha terminado al alza aproximadamente 76-80% de las veces, con rendimientos promedio por ese tramo alrededor de 1.3% para el S&P 500 y similares para Dow/NASDAQ.

Trading Relativo (Pairs Trading) con OpcionesEsta idea es a titulo ilustrativo propia y no es ninguna recomendación de compra o de venta. cada uno debe hacer sus propios análisis.

Los datos de mercado de esta semana (diciembre 2025) confirman una rotación sectorial agresiva. Tras la última decisión de la Fed y los datos de empleo de noviembre, los flujos institucionales están saliendo de tecnología (Growth/High Duration) hacia sectores "Value" y cíclicos como financieras.

El objetivo es aislar el alpha (el rendimiento intrínseco) y neutralizar el beta (el riesgo general del mercado).

El vencimiento de las opciones tiene que estar entre los 45 y 60 días para permitir que la tesis se produzca ya que la rotación suele necesitar su tiempo.

Objetivo: Ganar si QQQ cae o se estanca.

Operativa:

Compra 1 Put Strike 610 (ATM) - Feb 2026

Vende 1 Put Strike 580 (OTM) - Feb 2026

Coste: Pagas una prima (Débito). La venta de la put 580 financia parte de la compra y reduce el efecto Theta.

LADO ALCISTA (XLF) - Bull Call Spread (o Synthetic Long)

Objetivo: Ganar si XLF sube.

Operativa:

Compra 15 Calls Strike 55 (ATM) - Feb 2026

Vende 15 Calls Strike 60 (OTM) - Feb 2026

Coste: Pagas prima.

Escenario Ideal: El mercado se mantiene plano, pero hay rotación interna. QQQ baja un 3% y XLF sube un 4%. Se ganaria por los dos lados.

Formacion de velas Estrella del atardecer y divergencia bajista En la temporalidad de un dia se ha creado una formación de velas estrella del atardecer situado en los máximos de este valor esta formación es una figura bajista y va acompañada de un RSI en sobrecompra y marcando una divergencia bajista posible bajada del título a corto plazo por una recogida de beneficio después de la fuerte subida experimentada.

NAS100 – Sell the Rally en 25K📊 Resistencias (Zonas de Venta)

R1 – 25,000 (74.8%) → Alta probabilidad de retest desde abajo. Zona ideal de VENTA.

R2 – 25,165 (32.4%) → Baja; solo con short squeeze fuerte.

R3 – 25,250 (15.6%) → Muy baja; tendencia extendida.

📉 Soportes (Objetivos Bajistas)

S1 – 24,834 (84.2%) → Muy probable testeo (línea verde).

S2 – 24,742 (66.5%) → Objetivo principal en NY.

S3 – 24,650 (41.3%) → Posible capitulación si entra pánico.

📌 Sesgo del Día

Bajista Fuerte.

Estrategia: Vender el rebote (Sell the Rally). Aún no buscar compras.

🎯 Plan de Trading

Retest a 25K (Francotirador):

Esperar subida a 24,980 – 25,030 (Londres/Pre-Market).

Si hay rechazo (mechas/velas rojas) → entrada en corto.

Continuación NY:

Ruptura de 24,834 activa el “ascensor bajista” hacia 24,742.

Tomar ganancias parciales en 24,742 (sobreventa).

❌ Invalidación

Salir de ventas si el precio recupera 25,100 y cierra H1 por encima.

Resumen:

Venta: rebote a 25,000.

Objetivos: 24,834 → 24,742.

Sesgo: Bajista.

EURUSD 16/12/2025Buenas tardes!

Trade de hoy en compras en EURUSD, datos bastante malos para el dollar, puede ser que sigamos con la tendencia bajista del DXY, veremos que es lo que quiere hacer el resto de día.

En HTF ya me ha tomado el alto del rango mensual del mes de Octubre, puede ser que en adelante tengamos ventas, toca esperar y adaptarse al mercado.

Datos económicos de EE. UU. que impactan al dólar

La tasa de desempleo en EE. UU. subió al 4,6%, nivel más alto en cuatro años, pese a creación de empleo moderada.

Estos datos sugieren una economía laboral más débil, lo que fortalece las expectativas de más recortes de tasas por parte de la Fed.

Expectativas de política monetaria

Los mercados anticipan recortes adicionales de tasas de la Fed, lo que tiende a debilitar al dólar porque reduce su ventaja de rendimiento frente a otras monedas.

Plan de trading: Carnicería en IA máxima tensión antes de empleoPlan de trading para hoy

1. Análisis fundamental y noticias

La situación actual del mercado se caracteriza por una fuerte liquidación en el sector de la Inteligencia Artificial (IA) y por la creciente preocupación en torno a la política de tipos de interés, según el siguiente resumen:

a. Colapso del sector de tecnología IA

Ventas masivas:

El mercado tecnológico ligado a la IA está sufriendo una auténtica “carnicería” desde el 29 de octubre, con más de 23 valores principales registrando caídas significativas.

Caídas severas:

Broadcom ha entrado en mercado bajista tras caer más de un 20 % en apenas tres días. Otros valores relacionados con la IA acumulan pérdidas de hasta el 50 %.

Causa raíz:

El desplome se debe a la percepción del mercado de que existen pocas probabilidades de recortes de tipos de interés. El actual entorno de tipos elevados resulta especialmente perjudicial para las valoraciones del sector tecnológico.

b. Indicadores de aversión al riesgo

Riesgo de default (Oracle):

El Credit Default Swap (CDS) de Oracle ha escalado a niveles no vistos desde 2008, descontando un 12,5 % de probabilidad de impago, lo que refleja un notable aumento de la aversión al riesgo.

Tensiones de liquidez:

La Reserva Federal llevó a cabo una de las mayores inyecciones de liquidez vía repos desde la crisis del COVID, lo que sugiere la persistencia de tensiones financieras en el sistema.

Bitcoin débil:

La criptomoneda muestra una clara debilidad y una elevada correlación con el riesgo, perdiendo soportes técnicos relevantes.

c. Agenda económica

Foco en el empleo:

El dato de empleo es el catalizador más relevante del día. El mercado interpreta cualquier resultado extremo —tanto demasiado fuerte como demasiado débil— como negativo para la posibilidad de futuros recortes de tipos. Además, se publicarán los PMI flash.

2. Calendario económico

14:30 – USD – Nóminas no agrícolas (Nov): 64K | Prev.: 50K | Ant.: -105K

14:30 – USD – Ventas minoristas (mensual) (Oct): 0,0 % | Prev.: 0,1 % | Ant.: 0,1 %

14:30 – USD – Tasa de desempleo (Nov): 4,6 % | Prev.: 4,5 % | Ant.: 4,4 %

15:45 – USD – PMI manufacturero (Dic): Prev.: 52,0 | Ant.: 52,2

15:45 – USD – PMI de servicios (Dic)

3. Análisis cuantitativo del S&P 500

Niveles clave

Soporte crítico cuantitativo (6.750 – 6.760):

Es el soporte más importante a corto plazo, reforzado por el paso de la media móvil de 50 sesiones. Su pérdida sería una señal de alarma relevante.

Resistencia clara (6.850 – 6.900):

Zona de fuerte resistencia técnica y cuantitativa.

Resistencia extrema (7.000):

A nivel cuantitativo se considera una auténtica “Línea Maginot”. Pensar en su ruptura a corto plazo es poco realista, aunque una superación de la zona 6.900 podría abrir la puerta a un movimiento hacia ese nivel.

4. Sentimiento del mercado

El sesgo general se mantiene neutral, con el VIX cotizando en torno a los 17 puntos.

5. Análisis técnico del S&P 500

En la jornada de ayer, el S&P 500 replicó parcialmente el impulso bajista del viernes 12 de diciembre (marcado en el rectángulo rojo). Sin embargo, el movimiento no se completó debido a la aparición de un soporte clave en la zona de 6.800, donde entraron compras significativas que no solo frenaron la caída, sino que permitieron una corrección alcista del precio.

Para la sesión de hoy, mantengo un sesgo lateral, con un rango operativo comprendido entre 6.920 y 6.800, mientras no se produzca una ruptura clara y sostenida en cualquiera de las dos direcciones.

IRBT📌Quiebra de iRobot

Ayer se supo que iRobot se había declarado en quiebra, con una caída del 80% en sus acciones.

Analicemos por qué un analista fundamental habría evitado esta acción y por qué este resultado no fue sorprendente.

1. Ingresos

Las ventas de la compañía alcanzaron su punto máximo en octubre de 2021 y han disminuido de forma constante desde entonces.

2. Flujo de caja

El flujo de caja comenzó a disminuir a mediados de 2021, seguido de una fuerte caída en 2022. Incluso cuando el flujo de caja se estabilizó brevemente cerca de cero, los ingresos siguieron cayendo.

3. Ingresos netos

La historia se repite: desde principios de 2022, iRobot no ha reportado ganancias positivas en los últimos 12 meses.

4. Balance general y deuda

I

EUR/USD W51 | Institutional SetupAnálisis #3 de 100.

Construyendo track record públicamente.

Sin vender. Sin promesas. Solo estructura.

Updates conforme se desarrolla.

This is analysis #3 of 100.

Building track record publicly.

No selling. No promises. Just structure.

Updates posted as price develops.

ServiceNow acelera su transformación con ArmisServiceNow acelera su transformación con Armis mientras el mercado exige claridad

Ion Jauregui - Analista en ActivTrades

ServiceNow Inc. (NYSE: NOW) vuelve a situarse en el centro del foco inversor tras conocerse que mantiene conversaciones avanzadas para adquirir la startup de ciberseguridad Armis por hasta 7.000 millones de dólares, una operación que, de materializarse, sería la mayor compra corporativa en la historia de la compañía. La noticia no ha pasado desapercibida y ha generado una reacción inmediata en el mercado, marcada por volatilidad y un aumento de la cautela entre los inversores.

Armis no es un activo menor. La compañía, especializada en seguridad de dispositivos conectados, IoT y entornos OT, genera en torno a 300 millones de dólares en ingresos recurrentes anuales y cuenta con un fuerte ADN tecnológico israelí, tradicionalmente asociado a soluciones avanzadas de ciberseguridad. Su trayectoria ha atraído a grandes inversores institucionales, entre ellos Insight Partners y Alphabet, lo que refuerza su perfil estratégico dentro de un mercado en plena expansión.

Sentido estratégico, dudas financieras a corto plazo

Desde el punto de vista fundamental, la operación encaja con la evolución natural de ServiceNow. La compañía ha construido su crecimiento sobre plataformas SaaS orientadas a la automatización de flujos de trabajo empresariales, pero el contexto actual —marcado por la expansión de la inteligencia artificial, la hiperconectividad y el aumento del riesgo cibernético— exige ampliar la propuesta de valor más allá del software de gestión tradicional.

La integración de Armis permitiría a ServiceNow reforzar su presencia en sectores críticos como energía, industria, sanidad o administración pública, donde la protección de activos no gestionados se ha convertido en una prioridad estratégica. A largo plazo, esta diversificación podría mejorar la recurrencia de ingresos y elevar las barreras de entrada frente a competidores.

No obstante, el mercado se centra en el corto plazo. Un desembolso de hasta 7.000 millones plantea interrogantes claros: impacto en márgenes, posible aumento de endeudamiento y riesgo de dilución si la operación se financia parcialmente con acciones. El mensaje implícito es que ServiceNow estaría asumiendo que el crecimiento orgánico, por sí solo, ya no basta para sostener valoraciones exigentes, lo que explica parte del escepticismo inicial.

Análisis técnico: corrección, volatilidad y niveles bajo vigilancia

En el plano técnico, la reacción del mercado ha sido contundente. La acción ha registrado una fuerte corrección acompañada de incremento de volumen, señal típica de eventos corporativos que alteran las expectativas. Este movimiento ha deteriorado la estructura técnica de corto plazo y ha llevado al precio a testear zonas de soporte relevantes. Desde los máximos en 1057,39 USD de Julio la acción se ha ido depreciando pero desde la gran vela de indecisión el día 30 de octubre se inició un cruce de la muerte bajista que ha sacado hasta finales de noviembre el precio de la zona media. Durante la primera quincena de diciembre el precio pareció recuperarse, hoy en el premarket se esperaba ya una corrección fuerte a zona de mínimos con posibilidad de realizar una brecha en el soporte que se había estado generando entorno a los 770 USD. Una corrección que puede llevar a testear los 678,66 USD de abril de este año.

Actualmente, NOW se mueve en un entorno de alta volatilidad, con el precio presionado por debajo de referencias clave de corto y medio plazo. El comportamiento sugiere más reajuste de expectativas que un cambio estructural de tendencia. Mientras el valor no recupere niveles técnicos intermedios, el sesgo seguirá siendo de prudencia.

RSI en una sola jornada ha marcado un inicio de premercado en 29,43 frente a la media anterior entorno al 44%, el MACD tras las últimas correcciones fuertes, había entrado en un territorio de recuperación, que parece estar dándose la vuelta, con una media y su señal por debajo del histograma. Mientras las noticias de la firma no mejoren la tendencia seguirá siendo correctiva y buscará testear los soportes de 2024 y de abril. Si esta tendencia se rompe claramente se buscará un avance por encima del punto actual, podría avanzar a la zona del punto de control entorno a los 918 USD para recuperar la media anual. Para cualquier tipo de rebote alcista es precisa una confirmación con volumen para que el mercado pueda interpretar este comportamiento como que el mercado está dirigiendo el hype nuevamente.

La apuesta de largo plazo puesta a prueba

La posible compra de Armis no es una historia de debilidad, sino de transición estratégica. ServiceNow parece decidida a evolucionar desde una plataforma de eficiencia operativa hacia un actor integral en la gestión del riesgo digital empresarial. El mercado, por ahora, responde con cautela, penalizando la incertidumbre y el tamaño de la apuesta.

Como suele ocurrir con las grandes adquisiciones, el veredicto real no llegará en el corto plazo. La clave estará en la capacidad de integración, la disciplina financiera y la generación de sinergias reales. Hasta entonces, ServiceNow afronta una curva exigente, en la que cada dato financiero y cada reacción del precio seguirán siendo examinados con lupa.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

EURUSDAnálisis Técnico: El EURUSD ha presentado respeto al nivel dinámico alcista de la temporalidad diaria y cuenta con buenas perspectivas de una subida. Esto fundamentado en la ruptura de la microtendenica de H4 que debería ser validada en H1 y por posibles estructuras de M30 o de M15. Con la formación actual, probablemnte el precio continue con su tendencia alcista en los próximos días.

Analisis Fundamental: En el plano de las noticias, los datos sobre ventas minoristas, publicados mensualmente por la Oficina del Censo de los Estados Unidos, presentaron un valor de solo 0,2% en comparación a la estimación de 0,4%, lo cual podría indicar reducción de los gastos de consumo, uno de los principales pilares de la economía americana.

¿Podría la plata ser el metal más crítico de la década?El iShares Silver Trust (SLV) se encuentra en la convergencia de tres fuerzas de mercado sin precedentes que están transformando fundamentalmente la plata de una cobertura monetaria a un imperativo industrial estratégico. La designación de la plata como "Mineral Crítico" por el USGS en noviembre de 2025 marca un cambio regulatorio histórico, activando mecanismos de apoyo federal que incluyen casi mil millones de dólares en financiamiento del DOE y créditos fiscales a la producción del 10%. Esta designación posiciona a la plata junto a materiales esenciales para la seguridad nacional, desencadenando un posible almacenamiento gubernamental que competiría directamente con la demanda industrial y de los inversores por las mismas barras físicas que posee SLV.

La ecuación de oferta y demanda revela una crisis estructural. Con el 75-80% de la producción mundial de plata proveniente como subproducto de otras operaciones mineras, la oferta sigue siendo peligrosamente inelástica y concentrada en regiones volátiles de América Latina. México y Perú representan el 40% de la producción mundial, mientras China asegura agresivamente líneas de suministro directo a principios de 2025. Las exportaciones de plata de Perú aumentaron un 97.5%, con el 98% fluyendo hacia China. Este reposicionamento geopolítico deja las bóvedas occidentales cada vez más agotadas, amenazando el mecanismo de creación-reembolso de SLV. Mientras tanto, persisten los déficits crónicos, y se proyecta que el equilibrio del mercado empeore de -184 millones de onzas en 2023 a -250 millones de onzas para 2026.

Tres revoluciones tecnológicas están creando una demanda industrial inelástica que podría consumir cadenas de suministro enteras. La tecnología de batería de estado sólido de compuesto de plata-carbono de Samsung, planificada para producción masiva para 2027, requiere aproximadamente 1 kg de plata por paquete de batería de EV de 100 kWh. Si solo el 20% de los 16 millones de vehículos eléctricos anuales adoptan esta tecnología, consumiría el 62% del suministro mundial de plata. Simultáneamente, los centros de datos de IA requieren la inigualable conductividad eléctrica y térmica de la plata, mientras que el cambio de la industria solar a células TOPCon y HJT utiliza un 50% más de plata que las tecnologías anteriores, con una demanda fotovoltaica proyectada para superar los 150 millones de onzas para 2026. Estos superciclos convergentes representan un bloqueo tecnológico donde los fabricantes no pueden sustituir la plata sin sacrificar el rendimiento crítico, forzando una revalorización histórica a medida que el mercado transforma la plata de un activo discrecional a una necesidad estratégica.

BCRXBioCryst Pharmaceuticals, Inc. es una compañía biotecnológica estadounidense con sede en Durham, Carolina del Norte, especializada en el desarrollo de terapias orales de moléculas pequeñas y proteínas inyectables para enfermedades raras y graves.

ORLADEYO (berotralstat) es la piedra angular del éxito comercial reciente de BioCryst. Es un tratamiento preventivo oral, de una sola dosis diaria, para los ataques de Angioedema Hereditario (AHE). Fue aprobado por la FDA en diciembre de 2020 y ha sido lanzado en múltiples mercados globales.

La expansión del mercado de ORLADEYO continúa con la reciente aprobación de la FDA de gránulos orales para pacientes pediátricos de AHE de 2 a 12 años. Esta aprobación extiende la disponibilidad del fármaco a aproximadamente 500 pacientes pediátricos diagnosticados, de los cuales alrededor del 40% están actualmente en tratamiento, impulsando aún más la demanda y acercando a la compañía a su meta de ventas máximas de $1 mil millones.

Los ingresos netos de ORLADEYO en el tercer trimestre de 2025 alcanzaron los $159.1 millones, lo que representa un impresionante crecimiento interanual del 37%. Gracias a este desempeño, BioCryst elevó su previsión de ingresos de ORLADEYO para el año fiscal 2025 a un rango de entre $590 millones y $600 millones.

Los resultados financieros de BioCryst para el tercer trimestre de 2025 muestran un sólido impulso, con un aumento significativo en los ingresos de ORLADEYO y la expectativa de rentabilidad para todo el año, antes de lo previsto.

Expansión

BioCryst Pharmaceuticals ha firmado un acuerdo definitivo para adquirir Astria Therapeutics, una compañía de biotecnología cuya misión se centra en terapias transformadoras para pacientes con enfermedades alérgicas e inmunológicas.

Navenibart (STAR-0215)-tratamiento preventivo de acción prolongada e inyectable diseñado para ataques de AHE- es el activo principal que impulsa el valor de la adquisición para BioCryst.

Aunque Navenibart es el motor principal de la adquisición, STAR-0310-anticuerpo monoclonal antagonista de OX40 diseñado con el potencial de ser un tratamiento de primera elección para la Dermatitis Atópica (DA)- introduce un valor de diversificación significativo.

Se espera que la transacción se cierre en el primer trimestre de 2026.

BioCryst mantiene un enfoque de investigación y desarrollo más allá de la AHE, centrándose en el desarrollo de su inhibidor oral del Factor D de próxima generación, BCX10013. Otros activos en la cartera incluyen el BCX17725, para el cual se presentó una solicitud de nuevo fármaco en investigación (IND) en EE. UU. para el síndrome de Netherton.

Puntos clave

-BioCryst ha creado un monopolio efectivo en las dos modalidades de dosificación preferidas para la profilaxis de AHE: oral diaria (ORLADEYO) e inyectable de ultrabaja frecuencia (Navenibart).

-La compañía ha demostrado una gestión financiera sólida, asegurando el capital de crecimiento a través de la monetización de activos periféricos y la consecución anticipada de la rentabilidad.

-STAR-0310 representa un activo de diferenciación de alto potencial que, si tiene éxito, podría desbloquear un valor significativo en un mercado mucho más amplio que el de AHE.

Análisis Técnico

La acción del precio de esta empresa respalda una probable subida a mediano y largo plazo. La presencia de grandes volúmenes, y la forma redondeada de la acumulación, revela gran presencia de inversores institucionales.

XAUUSD VISIÓN GENERAL DEL 12/16 XAUUSD VISIÓN GENERAL DEL 12/16

Resumen de la estrategia

El oro se mantiene firme pero aún no tiene una tendencia clara porque hoy hay una serie de noticias muy fuertes. Voy a operar con el estilo de “entrar solo con confirmación”, dividiendo claramente dos escenarios:

Confirmación de aumento de precio al romper 4320

Confirmación de disminución de precio al romper 4271

1) Zonas de precios importantes en el gráfico

4320: nivel de confirmación para compradores + zona de resistencia/FVG arriba

4370 – 4373: zona de fuerte liquidez (Strong Liquidity) → prioridad esperar reacción para VENDER

4271: nivel de confirmación para vendedores (rompe soporte)

Zona más baja (según estructura/línea de tendencia): área de soporte profundo donde el precio puede reaccionar antes de rebotar (según la flecha que dibujé)

2) Escenario de operación de hoy (según el estilo “trade the level”)

Escenario A – Aumento de precio (solo confirmación al romper sobre 4320)

Si el precio cierra la vela H1 claramente sobre 4320, es muy probable que el oro suba a probar la zona de liquidez superior.

En este momento la prioridad es: esperar para COMPRAR en retrocesos a corto plazo según el ritmo (como la flecha), evitar FOMO en el camino.

Objetivo razonable: dirigirse a la zona 4370 – 4373 (Strong Liquidity).

Pero atención: 4370 – 4373 es una zona propensa a una “reacción de venta” debido a la gran liquidez allí presente.

Escenario B – Disminución de precio (confirmación al romper debajo de 4271)

Si el precio rompe 4271 y el retest falla, el escenario bajista prevalecerá (según la idea de “vender retest” en el gráfico).

✅ Vender 4271

SL: 4280

Expectativa: el precio puede extender el movimiento bajista hacia zonas de soporte más profundas según la estructura.

3) Orden de VENTA principal en la zona de gran liquidez

✅ Entrada de venta: 4370

SL: 4380

Lógica: Esta es una zona de “Strong Liquidity” – donde es probable que aparezca presión de toma de ganancias/distribución. Solo VENDER si hay reacción, no vender persiguiendo.

4) Noticias de hoy

Hoy hay una serie de datos que pueden hacer que el oro se mueva bruscamente y barrer ambos extremos:

Ganancias por hora promedio m/m

Ventas minoristas principales m/m

Cambio en el empleo no agrícola

Ventas minoristas m/m

Tasa de desempleo

PMI manufacturero Flash

PMI de servicios Flash

Mi principio: antes de las noticias, operar con volumen ligero, después de las noticias esperar a que el mercado “muestre sus cartas” y luego seguir 4320 / 4271.

5) Gestión de riesgos

No entrar en órdenes en medio de zonas de ruido. Solo operar cuando el precio toque el nivel y haya confirmación.

Pregunta para ustedes: ¿Hoy se inclinan más por el escenario de romper 4320 o caer 4271?

XAUUSD – Lana prioriza SELL, BUY solo para scalping XAUUSD – Lana prioriza SELL, BUY solo para scalping 💛

Resumen rápido

Tendencia a corto plazo: La presión bajista domina

Marco temporal: H1

Estrategia: SELL es la principal; BUY solo para operaciones rápidas y cortas en zonas de liquidez

Nota: Hoy hay múltiples datos y eventos de EE.UU., por lo que la volatilidad puede ser mayor de lo habitual

Contexto del mercado

El mercado inicia la sesión con un flujo denso de noticias: discurso del Presidente de EE.UU., tasa de desempleo, nómina no agrícola ajustada estacionalmente y ventas minoristas.

En este contexto, el oro suele mostrar fuertes oscilaciones y barridos de liquidez antes de moverse en la dirección principal. Por ello, Lana prioriza vender en zonas altas y solo compra a corto plazo cuando el precio toca zonas de soporte claras.

Perspectiva técnica

Tras el movimiento alcista previo, la estructura H1 muestra que el precio se está debilitando y existe la posibilidad de un descenso continuado.

Las zonas superiores donde converge la resistencia a corto plazo son adecuadas para buscar SELL siguiendo la tendencia intradía. En la parte inferior, las zonas de liquidez pueden generar rebotes, pero Lana las considera solo para scalping y no mantiene posiciones largas.

Escenarios de trading intradía

Escenario principal – SELL siguiendo la tendencia

Sell: 4308 – 4312

SL: 4320

Esta es la zona que Lana prioriza hoy. Si el precio retrocede hacia esta área y muestra rechazo, es muy probable que continúe el descenso.

Escenario Buy 1 – Scalping en soporte cercano

Buy: 4253

SL: 4240

Esta operación de BUY es solo para capturar movimientos cortos, priorizando cerrar rápidamente ante una reacción.

Escenario Buy 2 – Scalping en zona de liquidez profunda

Buy: 4213

SL: 4200

Esta es una zona de mayor liquidez. Si el precio cae rápidamente hasta aquí durante la publicación de noticias, es posible un rebote técnico, pero Lana mantiene la visión de no mantener BUY por mucho tiempo.

Notas por sesión

Sesiones Asia – Europa: puede haber fluctuaciones y rebotes técnicos

Sesión EE.UU.: es fácil que se produzca alta volatilidad por noticias, con barridos en ambos extremos antes de definir una dirección clara

Cada escenario representa una probabilidad, no una certeza.

En días con muchas noticias, Lana siempre reduce el tamaño de las posiciones, establece SL claros y está dispuesta a ignorar operaciones si el precio no alcanza la zona esperada.

XAUUSD H1 Análisis basado en Volume ProfileXAUUSD H1 Análisis basado en Volume Profile

El oro se mueve de forma lateral y se encuentra en fase de consolidación alrededor de la zona de 4.300 USD/oz. La dirección a corto plazo aún no está claramente confirmada y requiere una reacción definida en las zonas clave de liquidez.

PRIORITY SCENARIO – ESCENARIO PRINCIPAL

Estrategia de compra siguiendo la tendencia de medio plazo en zonas con ventaja según el Volume Profile

Zona de compra principal: alrededor de 4284 según el nivel VAL

Contexto técnico: esta zona corresponde a la parte baja del área de valor, donde es probable que aparezca interés comprador mientras el mercado continúa consolidando

Expectativa de precio: el precio se mantiene por encima del VAL, absorbe la presión vendedora de corto plazo y rota gradualmente hacia la zona superior de equilibrio

Gestión de la posición:

Si el precio muestra una reacción positiva y las velas H1 se mantienen por encima del nivel 4284, se puede mantener un sesgo alcista de medio plazo alineado con la tendencia principal.

Si el precio rompe claramente por debajo del VAL, se recomienda cautela y observar zonas de reacción más profundas.

ALTERNATIVE SCENARIO – ESCENARIO ALTERNATIVO

Oportunidad de compra más profunda en caso de una barrida adicional de liquidez

Zona de compra alternativa: alrededor de 4242, basada en el VAH del área de valor previa

Contexto técnico: esta zona representa la parte alta del área de valor de la consolidación anterior y puede actuar como un soporte fuerte durante una corrección más profunda

Expectativa de precio: barrida de liquidez a la baja seguida de una recuperación, restableciendo el equilibrio del mercado

SELL SCENARIO – ALTO RIESGO

Las operaciones de venta deben considerarse únicamente como trades de corto plazo y no como estrategia principal

Zona de venta a corto plazo: alrededor de 4378, basada en la extensión de Fibonacci 2.618

Nota: solo considerar ventas si aparecen señales claras de rechazo del precio. Evitar mantener posiciones cortas durante periodos prolongados mientras la tendencia mayor siga siendo alcista.

RAZONES CLAVE

En el marco temporal H1, el precio se encuentra en fase de consolidación, lo que indica que el mercado necesita más liquidez antes de confirmar el siguiente movimiento direccional

El Volume Profile identifica con claridad zonas de alta probabilidad, especialmente el VAL en 4284 y el VAH en 4242

El nivel 4378 actúa como resistencia extendida, adecuado para toma de beneficios o ventas contrarias de corto plazo

CONTEXTO MACRO Y SENTIMIENTO DEL MERCADO

El oro mantiene una estructura sólida cerca del nivel de 4.300 USD/oz, respaldado por las expectativas de que la Reserva Federal continúe con una política monetaria más flexible y por el aumento de la demanda de activos refugio.

Por su parte, la plata ha experimentado presión de toma de beneficios a corto plazo tras alcanzar máximos históricos, reflejando una mayor cautela en el mercado.

El foco de esta semana está en el informe de empleo no agrícola de Estados Unidos. Datos débiles podrían reforzar la tendencia alcista del oro, mientras que datos sólidos podrían provocar una corrección de corto plazo en un entorno de incertidumbre sobre la política de la Fed.

GESTIÓN DE RIESGO Y SEGUIMIENTO

Evitar operar mientras el precio permanezca en la zona media de consolidación y lejos de los niveles clave del Volume Profile.

La estrategia de compra de medio plazo pierde ventaja si el precio rompe claramente por debajo de 4242 y no logra recuperarlo.

Seguir de cerca la volatilidad en torno a la publicación del informe Nonfarm, ya que es muy probable que se produzcan picos bruscos y barridas de liquidez.