Así están las cosas en ZoetisZoetis NYSE:ZTS , el spin-off de Pfizer, ha sufrido una fuerte caída en Bolsa principalmente por un guidance para 2025 que decepcionó al mercado. Aunque los resultados trimestrales superaron ligeramente las expectativas, la compañía proyectó un BPA de 6.00–6.10 USD por acción, por debajo de los 6.30 USD esperados por los analistas, y unos ingresos también inferiores a las previsiones.

A esto se suman preocupaciones de seguridad sobre dos de sus productos clave para la osteoartritis, Librela y Solensia, que han mostrado tasas más altas de efectos adversos en perros y gatos. Estas dudas han provocado caídas en ventas y recortes de previsiones, afectando la confianza de los inversores.

Además, NYSE:ZTS ha tenido que reducir su previsión anual de ingresos en otros trimestres recientes y ha mostrado presión en márgenes operativos, que han descendido del 38.3% al 37%.

En conjunto, el mercado ha reaccionado con fuerza porque Zoetis cotizaba con múltiplos altos y cualquier señal de menor crecimiento provoca ventas significativas.

Desde un punto de vista técnico el valor ha perdido un importante soporte en los 126 dólares. La parte positiva es que la alta sobreventa podría empujar a la acción un 15-16% aproximadamente hasta su media ponderada de 30 semanas. A partir de aquí tan solo quedaría esperar si se va construyendo una potencial estructura alcista de medio y largo plazo.

Análisis fundamental

XAUUSD H1 – Liquidez de Trading Durante la Sesión de Fin de AñoXAUUSD H1 – Liquidez de Trading Durante la Sesión de Fin de Año

El oro se mantiene en una estructura alcista, pero este es un mercado festivo con menor liquidez ya que muchos bancos están cerrados. La mejor estrategia aquí es operar alrededor de áreas de liquidez y valor, en lugar de perseguir el precio durante movimientos extendidos.

VISIÓN TÉCNICA

En H1, el precio continúa respetando un canal ascendente, moviéndose a través de fases de expansión y retroceso.

Después del último impulso fuerte, el mercado ahora se está consolidando y rotando, lo que típicamente favorece la ejecución basada en niveles.

El impulso sigue siendo positivo en general, pero no está acelerando agresivamente, lo que sugiere compras selectivas y una mayor probabilidad de barridos de liquidez durante condiciones delgadas.

ESCENARIO PRIORITARIO – PLAN PRINCIPAL

Comprar el retroceso en zonas clave de liquidez dentro del canal alcista

Zona de compra de liquidez: 4475 – 4478

Zona de compra POC: 4409 – 4412

Razonamiento técnico:

El área de 4475–4478 es un bolsillo de liquidez a corto plazo dentro del canal donde los compradores a menudo intervienen durante retrocesos técnicos.

La región de 4409–4412 se alinea con el Perfil de Volumen POC, un área de valor donde el precio frecuentemente se estabiliza y reequilibra la oferta y la demanda.

Comportamiento esperado del precio:

Un movimiento correctivo hacia estas zonas de liquidez, seguido de una reacción alcista, puede establecer el próximo tramo al alza dentro de la estructura del canal.

ESCENARIO ALTERNATIVO – PLAN SECUNDARIO

Venta a corto plazo solo en el límite superior como un scalp

Zona de venta: 4565 – 4469

Contexto:

Esta zona se encuentra cerca del límite superior del canal donde la toma de ganancias es común, especialmente cuando la liquidez es escasa. Cualquier idea de venta debe tratarse como un scalp a corto plazo en lugar de una reversión de tendencia.

POR QUÉ EL TRADING BASADO EN LIQUIDEZ IMPORTA AQUÍ

Las sesiones festivas pueden producir flujos irregulares, picos agudos y ejecuciones de stops

El Perfil de Volumen ayuda a definir áreas de ejecución de mayor probabilidad en lugar de entradas emocionales

Operar alrededor del valor y la liquidez mejora la consistencia cuando la acción del precio se vuelve menos confiable

FONDO FUNDAMENTAL Y SENTIMIENTO DEL MERCADO

Los traders de OANDA destacan múltiples impulsores detrás de la fortaleza en metales preciosos, con proyecciones a más largo plazo que apuntan a más alzas para el oro y la plata el próximo año. La narrativa sigue respaldada por la demanda de refugio seguro, expectativas de condiciones monetarias más fáciles y un tono más suave del USD.

Aún así, a corto plazo, el entorno festivo puede distorsionar la acción del precio, haciendo que las zonas de liquidez sean aún más importantes para la ejecución.

XAUUSD (H1) – Comprar LiquidezMantente alcista con el canal ascendente, compra la corrección en liquidez

Vista rápida

El oro aún se mueve dentro de un canal ascendente. Después del fuerte empuje impulsivo, el precio ahora se está consolidando / comprimiendo. Para hoy, estoy priorizando configuraciones de COMPRA en liquidez + reexámenes de la línea de tendencia, mientras mantengo un plan de VENTA de reacción en la zona premium de Fibonacci arriba.

Contexto macro (por qué la volatilidad puede permanecer elevada)

La firma de un número récord de órdenes ejecutivas por parte de Trump y el creciente cambio de poder hacia el poder ejecutivo aumentan la incertidumbre política (aranceles, recortes federales, movimientos geopolíticos). En entornos inciertos, los flujos a menudo rotan hacia activos refugio como el oro. Dicho esto, este tipo de riesgo de titular también puede mover el USD drásticamente, así que el mejor enfoque sigue siendo: operar los niveles, no las emociones.

Niveles clave (desde tu gráfico)

✅ Zona de compra Liquidez: 4410 – 4413

✅ Reexamen de la línea de tendencia de compra: 4480 – 4483

✅ Zona de venta (Fibo 1.618): 4603 – 4606

Escenarios de trading de hoy (estilo Liam: operar el nivel)

1) Escenario de COMPRA (prioridad)

A. Reexamen de la línea de tendencia = mejor entrada estructural

Compra: 4480 – 4483

SL: por debajo de la zona (guía: 4472–4475, ajustar en TF más bajo / spread)

TP1: 4515 – 4520

TP2: 4580 – 4600

B. Compra en liquidez más profunda (si obtenemos un barrido)

Compra: 4410 – 4413

SL: por debajo de la zona (guía: 4402–4405)

TP: 4480 → 4520

Lógica: Estas son las áreas de liquidez más limpias en el gráfico. No persigo en rango medio — solo actúo cuando el precio regresa a la zona y reacciona.

2) Escenario de VENTA (solo reacción — sin perseguir)

Venta: 4603 – 4606

SL: 4612

TP1: 4550

TP2: 4483

Lógica: La zona premium 1.618 a menudo atrae la toma de ganancias. Solo vendo si el precio toca la zona y muestra debilidad clara en el marco de tiempo más bajo.

Notas

Si el precio sigue manteniendo la línea de tendencia y marca mínimos más altos → la inclinación de COMPRA se mantiene más fuerte.

Si rompemos la línea de tendencia y fallamos en recuperarla → reduce el tamaño y espera una nueva estructura.

¿De qué lado te inclinas hoy: comprar la corrección o esperar por 4603–4606 para vender la reacción?

Análisis del precio del oro el 26 de diciembreBajo una fuerte presión de los vendedores para obtener ganancias, el precio del oro revirtió su rumbo y se corrigió tras tocar la zona de resistencia de Fibonacci en torno a 4512. Actualmente, el precio se negocia lateralmente, formando un rango claro entre dos niveles clave de Fibonacci. Dado que el mercado aún se ve afectado por la temporada navideña, la baja liquidez hace que las operaciones a corto plazo sean menos efectivas y más arriesgadas de lo habitual.

En esta etapa, la estrategia sensata es esperar pacientemente las reacciones del precio en los niveles clave de Fibonacci en lugar de operar prematuramente.

📌 Escenarios de Trading

COMPRA: Priorice cuando aparezca una clara señal de rechazo del precio en las zonas de soporte de 4434 – 4385 – 4352.

VENTA: Considere vender cuando el precio reaccione y sea rechazado en la zona de resistencia de 4510 – 4590.

La tendencia principal aún requiere mayor seguimiento; las operaciones deben centrarse en las reacciones del precio y en una gestión rigurosa del riesgo en condiciones de mercado de baja liquidez.

Idea Usdjpy Posibilidad para USDJPY en continuación de tendencia.

Posible compra para USDJPY.

Factores que podrían impulsar el precio al alza (USD sube / JPY baja)

Postura cautelosa del Banco de Japón (BoJ): Aunque el BoJ subió las tasas al 0.75% el 19 de diciembre, la falta de señales claras sobre futuras subidas inmediatas decepcionó a algunos inversores, lo que inicialmente impulsó al USD/JPY hacia los ¥157.36. Si el mercado percibe que el BoJ será más lento en su "normalización" de lo esperado, el yen podría seguir debilitándose.

Divergencia de políticas: A pesar de que la Reserva Federal (Fed) recortó tasas al 3.50%-3.75% el 10 de diciembre, ha mostrado una postura más cautelosa sobre futuros recortes para 2026. Un mantenimiento de tasas altas en EE. UU. frente a las de Japón favorece el carry trade, presionando el par al alza.

Datos económicos sólidos en EE. UU.: Un crecimiento del PIB estadounidense más fuerte de lo previsto o datos de consumo privado robustos (potenciados por expectativas de recortes fiscales) actúan como vientos de cola para el dólar.

Incertidumbre fiscal en Japón: Bajo el gobierno de la Primera Ministra Sanae Takaichi (asumida en octubre), existe preocupación por una expansión fiscal agresiva que podría dificultar el control de la inflación por parte del BoJ, generando desconfianza en el yen.

Análisis breve del mercado: 25 12 20251. Situación Actual de los Mercados (Diciembre 2025)

El sentimiento de mercado actual se define por una mezcla de intervención política y cautela macroeconómica:

Intervencionismo Político: Las decisiones gubernamentales en EE. UU., como la flexibilización de aranceles o exportaciones tecnológicas estratégicas, actúan como un soporte psicológico para las bolsas, amortiguando caídas en momentos de tensión.

El Desafío de los Tipos de Interés: Persiste la preocupación de que la inflación no ceda lo suficiente. Esto podría obligar a los bancos centrales a mantener los tipos altos por más tiempo, presionando a la baja el precio de los bonos y afectando las valoraciones.

Niveles Técnicos Críticos: El índice S&P 500 encuentra una resistencia importante en los 6.900 puntos. Por el lado de los soportes, la zona entre 6.820 y 6.850 es vital; una ruptura por debajo de los 6.800 puntos podría acelerar las ventas hacia los 6.750.

2. Factores de Riesgo y Dinámicas del Mercado

Incertidumbre Comercial: Existe una alta dependencia de las resoluciones judiciales sobre la legalidad de nuevos aranceles, lo que afecta directamente a las expectativas de financiación gubernamental y comercio internacional.

Contexto en China: El escepticismo ante la falta de estímulos económicos agresivos por parte de su gobierno está afectando a sectores europeos dependientes, como el lujo y la automoción.

Movimientos Corporativos: Se observa una intensa actividad de fusiones y adquisiciones, especialmente en el sector de ocio y medios de comunicación, lo que genera volatilidad y oportunidades puntuales en esos valores.

Conclusión: La clave para el inversor actual reside en mantener la disciplina de seguir la tendencia de fondo mientras se navega el ruido político a corto plazo. La diversificación en activos fuera de la renta variable tradicional sigue siendo la mejor herramienta para gestionar la volatilidad derivada de la incertidumbre en los tipos de interés.

Pistas Técnicas 24/12/25El rali Navideño comenzado los Institucionales y los MM han Reestructurado sus posiciones el Opex del 19 Marco la terminación de la Gamma Negativa Llevando al TVC:VIX a mínimos 14 bps , La estructura de mercado apunta A que Podeos llegar Alos 7,000 bps la última semana de negociación 2025 .

En abril, durante la "rabieta arancelaria", el índice de volatilidad (VIX) superó brevemente los 60. Hoy, en Nochebuena, está por debajo de 14, su nivel más bajo del año. Todo vuelve a la calma.

El 8 de abril, el S&P 500 cayó más del 15% en lo que va del año, su cuarto peor comienzo de año de la historia. Pero tras un repunte del 38%, ahora acumula una subida del 17% en lo que va del año, alcanzando 38 máximos históricos. Esta ha sido una de las mayores remontadas del mercado en la historia.

La economía estadounidense también mostró una fuerte recuperación. Tras una caída del -0,6 % en el primer trimestre, el PIB real se recuperó con un +3,8 % en el segundo trimestre y un +4,3 % en el tercero. La cifra del tercer trimestre superó en más del 1 % las estimaciones de consenso.

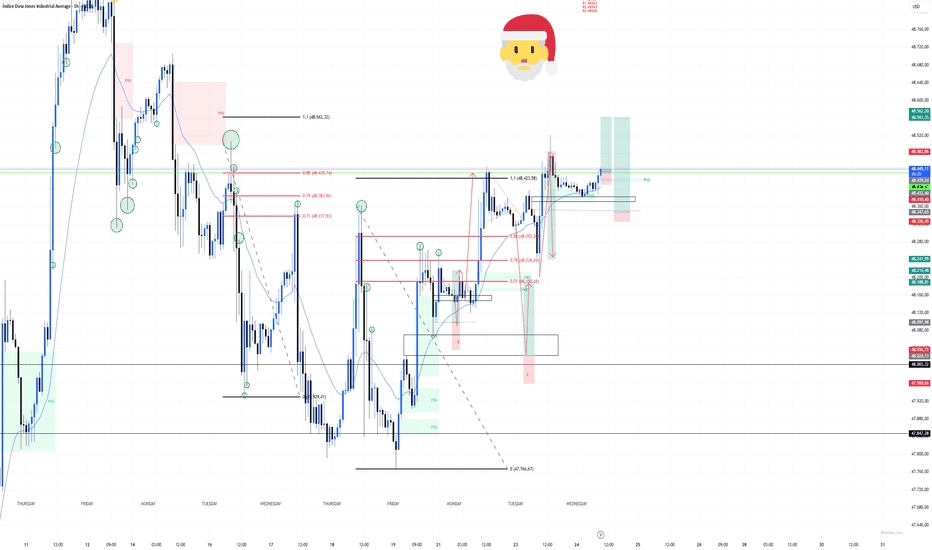

US30 – Drift Alcista y Cierre en 48,562 (Half-Day)📊 Niveles Clave (Ptouch)

R2 (Target Final): 48,562 → 78.4% 🔥

Nivel Fib 1.1 y “número mágico” para cerrar el año.

R3 (Extensión): 48,650 → 15.2%

Poco probable por falta de tiempo.

Pivote / Nuevo Piso: 48,436

Antiguo techo ahora soporte; HFT compra cualquier retest.

S1 (Inversión): 48,350 → 12.0%

Perderlo implicaría liquidaciones grandes (fin del juego hoy).

Pinning al alza: subida constante, sin explosiones.

Call Wall: 48,500–48,600 actúa como imán.

Theta: opciones se degradan rápido; mejor índice directo hoy.

🕒 Plan NY (10:00–13:00 ET) – “Surfear la Deriva”

Compra (pullback): 48,440–48,450.

SL: 48,390 (corto).

TP1: 48,525 | TP2: 48,562 (orden limitada).

Horario: no abrir nuevas operaciones después de 11:00 ET; liquidez cae desde 11:30 ET.

Resumen: soporte sólido en 48,436, imán en 48,562. Data + estructura a favor. Toma ganancias y cierra temprano.

✨ Feliz Nochebuena. Que Jesús ilumine sus hogares, les regale unidad y paz, y puedan disfrutar en familia. 🙏🎄

NAS100 – El Último Regalo (Micro-Scalp NY)Londres ya hizo el trabajo difícil rompiendo la resistencia.

Nueva York solo tiene que mantener el impulso.

🎯 Estrategia: Micro-Scalping

Entrar, tomar y salir. Nada de sobre-operar.

Zona de Entrada (Retroceso):

No comprar en 25,591 (precio extendido).

Esperar sacudida inicial de NY.

Buscar apoyo en 25,565 – 25,570 (soporte de impulso).

Objetivo Único:

TP: 25,620

Si llega ahí → cerrar todo. El mercado se seca hoy.

Gestión de Riesgo (Strict):

Si el precio rompe 25,540 y vuelve a la caja vieja → salir.

Indica falta de compradores reales y lateralización.

Resumen:

Londres regaló la ruptura.

Soporte clave: 25,560.

Meta del día: 25,620 y cerrar la computadora.

🎄 Mensaje de Noche Buena 🎄

Que esta Noche Buena llegue con paz, unidad y gratitud a tu hogar.

Que Jesús ilumine cada familia y que el verdadero regalo sea estar juntos, en calma y con esperanza.

¡Feliz Navidad! ✨🙏

XAU/USD – Caja Navideña NY | ¿Operar o Mirar?e Nueva York en modo festivo, con volatilidad comprimida y alta probabilidad de rango estrecho.

📊 Escenarios del Modelo

70% – “El Aburrimiento”: 4488 – 4503

El precio queda atrapado en una caja de ~15 USD. Día para mirar y no tocar.

95% – “La Sorpresa”: 4475 – 4512

Solo si hay ruptura puntual para cerrar libros antes de Navidad.

🧲 Mapa de Liquidez

Resistencias (Venta):

R1: 4502 – 4503 → Techo de Londres. Probable rechazo para mantener el rango.

R2: 4515 → Muro mayor, muy poco probable hoy.

Soportes (Compra / Target):

S1: 4492 → Suelo de Londres.

S2: 4480 → Imán de liquidez si se rompe S1 para “soltar lastre”.

🎯 Estrategia Operativa – Micro-Scalping

Fade the Extremes (Ping-Pong):

Venta: 4502/4503 → TP: 4495 | SL: 4506

Compra: 4490/4492 → TP: 4498 | SL: 4487

⚠️ Advertencia: Desde 12:00–1:00 PM NY los spreads pueden abrirse fuerte. Mejor cerrar todo antes para evitar comisiones y huecos.

🎄 Mensaje Navideño

Londres nos dejó una caja: 4492 – 4503.

Si no hay señal clara, el mejor trade es no tradear.

Que esta Navidad traiga paz, salud y disciplina, y que el 2026 venga con buenas oportunidades y mejor gestión del riesgo.

✨ ¡Feliz Navidad y bendiciones para tu hogar!

XAU/USD – 4500 Imán Psicológico | ¿Extensión o Reversión?El Oro (XAU/USD) continúa en zona “Sky High”, con volatilidad extrema y el mercado operando en price discovery.

El modelo proyecta una altísima probabilidad de testeo del nivel psicológico 4500, donde se define la sesión.

📊 Rangos Proyectados

Londres

68%: 4460 – 4505

95%: 4445 – 4522

Nueva York

68%: 4450 – 4535

95%: 4420 – 4560

🧲 Niveles Clave del Día

4500 – El Imán: Número redondo y pared de órdenes. Probable testeo y reacción fuerte.

4515–4520 – Trampa de Toros: Extensión por euforia antes de posible colapso.

4465 – Piso intradía: Soporte menor.

4445–4450 – Soporte Real: Nivel crítico. Perderlo rompe la parábola y abre corrección.

🇬🇧 Apertura de LONDRES – ¿Continuación o Techo?

Londres puede “pinchar” máximos para atrapar compradores tardíos.

Si no logra sostenerse sobre 4500, aumenta la probabilidad de corrección.

🇺🇸 Apertura de NUEVA YORK – La Decisión

Escenario Alcista: Cierre H1 > 4505 → camino libre hacia 4550.

Escenario Correctivo (más probable): Rechazo en 4500–4510 y venta institucional (“sell the news”) hacia 4450.

🎯 Estrategia Operativa

⚠️ Mercado sobre-extendido. No perseguir precio.

Scalp Long (Toque al 4500):

Compra táctica en 4470–4480

TP: 4498–4500 (salir rápido)

Short Sniper (Reversión en Techo):

Esperar rechazo claro en 4500–4510 (M15)

SL: 4525

TP1: 4480

TP2: 4450

📌 Resumen

El día gira alrededor de 4500

Arriba: extensión limitada

Abajo: corrección rápida si falla

Gestiona riesgo: hoy el mercado puede moverse decenas de puntos en minutos.

NAS100 | Caja 25,410–25,550 · Barrida Londres → Break NYLondres: Sesgo de manipulación de bajos. Probable barrida bajo 25,410 buscando liquidez. Si cae a 25,380–25,350 y recupera rápido, es señal de compra por falsa ruptura.

New York: Sesgo de continuación alcista. Si Londres limpia los bajos, NY tiene el camino libre para romper 25,550. Tras ruptura y retest, objetivos en 25,650 → 25,740 (R1).

Niveles clave (Modelo Black-Scholes):

Techo caja: 25,550 (76%)

Piso caja: 25,410 (69%)

Barrida ideal: 25,350 (42%)

Target principal: 25,740 (55%)

Plan:

Operar Break & Retest o falsa ruptura. Evitar el centro del rango (25,480).

Mercado pre-navideño: paciencia y stops cortos.

US30 – Rango Pegajoso: Compra 48,000 y Vende 48,436Con VIX < 15, el mercado entra en régimen de gamma positiva: los dealers amortiguan movimientos. Resultado: rompimientos fallan y el precio regresa al rango. Hoy manda el scalping de rango.

📊 Niveles Clave (Low Vol)

R2 (Extensión): 48,562 → 22.4% (baja; solo con sorpresa en PIB)

R1 (Resistencia fuerte): 48,436 → 68.1% 🔴 techo de cristal

Pivote: 48,120 (zona de control)

S1 (Compra): 48,000–48,040 → 82.5% 🔥 FVG + número redondo

S2 (Soporte estructural): 47,847 → 15.0% (muy baja con VIX 14)

🕒 Plan Operativo – Martes 23

Mentalidad: Compra abajo, vende arriba. No persigas.

Londres (03:00–08:30 ET):

Long: 48,020–48,050 si cae lento/sin volumen.

SL: 47,950 (ajustado).

Nueva York (09:30 ET):

TP Longs: 48,350–48,400.

Short: solo en 48,436 con rechazo claro (RSI/velas). Ir contra tendencia es riesgoso con VIX bajo.

Resumen Visual

Rectángulo verde: 48,000–48,050 (zona de rebote).

Línea roja: 48,436 (techo del día).

⚠️ Nota: 23 de diciembre → el volumen cae tras 12:00 NY. Haz tu dinero en la apertura y cierra temprano.

que hacemos con byma:pamp (Pampa Energia) BCBA:PAMP

Voy a ser claro, comparativo y sin humo.

🏗️ 1) Modelo de negocio (la diferencia clave)

Aspecto

PAMP YPF

Tipo Privada, integrada Estatal (control estatal)

Core Electricidad + gas + transporte Oil & Gas puro

Diversificación Alta Media

Exposición regulatoria Media Alta

Dependencia política Baja–media Alta

👉 PAMP es defensiva / balanceada

👉 YPF es direccional / agresiva

⛽ 2) Exposición a Vaca Muerta

YPF:

Líder absoluto en Vaca Muerta

Mayor producción, mayor upside

También mayor CAPEX y riesgo operativo

PAMP:

Participación creciente (Rincón de Aranda)

Más chica, pero mucho más eficiente por dólar invertido

No depende solo de shale

👉 Si Vaca Muerta explota, gana YPF

👉 Si Vaca Muerta crece ordenadamente, PAMP acompaña sin sufrir

📊 3) Fundamentales financieros (comparativo)

Valoración (aprox.)

Ratio

PAMP YPF

P/E :15–16x ~6–8x EV/EBITDA

~5–6x ~4–5x Deuda / EBITDA

Baja–media Más alta

FCF Volátil (por inversión) Mejorando, pero cíclico

👉 YPF parece más barata, pero:

Tiene descuento por riesgo político

Tiene mayor volatilidad de resultados

👉 PAMP parece más cara, pero:

Tiene prima por estabilidad y previsibilidad

⚖️ 4) Riesgo regulatorio y político

Acá está el elefante en la habitación.

YPF

Decisiones estratégicas pueden no maximizar valor accionario

Precios internos, subsidios, política energética

Es “brazo ejecutor” del Estado

PAMP

Management orientado a ROI

Menos interferencia directa

Mejor governance relativo

👉 En escenarios de estrés político:

YPF sufre primero

PAMP amortigua mejor

🔋 5) Sensibilidad macro

Escenario

¿Quién gana?

Orden macro + salida del cepo

YPF

Suba fuerte del petróleo

YPF

Estabilidad gradual

PAMP

Ruido político

PAMP

Crisis externa

PAMP resiste mejor

📈 6) Catalizadores 2025–2026

YPF

✅ Exportaciones de crudo

✅ Midstream (oleoductos)

✅ Mejora de balance si sigue el plan

⚠ Juicios / decisiones políticas

PAMP

✅ Expansión en gas y generación

✅ Infraestructura energética

✅ Repricing tarifario gradual

⚠ Menor “boom” explosivo

🧠 Conclusión clara (sin vueltas)

🔵 YPF

Más riesgo

Más volatilidad

Más upside

Ideal para: Traders

Perfiles agresivos

Apuestas direccionales al país

🟢 PAMP

Más estabilidad

Mejor calidad de earnings

Menos ruido político

Ideal para: Inversores conservadores

Carteras core

Largo plazo sin estrés

📌 Regla práctica de cartera

Si pensás en energía argentina:

Perfil agresivo:

60% YPF / 40% PAMP

Perfil balanceado:

50% YPF / 50% PAMP

Perfil defensivo:

70% PAMP / 30% YPF

Alyc: @ECOVALORES

Oro y S&P 500 en máximos históricos ante el cierre de NochebuenaSituación de los Mercados Financieros (24 de diciembre de 2025)

Materias Primas y Divisas

Oro en máximos históricos: El metal precioso mantiene una tendencia alcista firme, impulsado por la búsqueda de activos de refugio ante la desconfianza en las políticas gubernamentales y el incremento de las tensiones geopolíticas mundiales.

Debilidad del Dólar: La divisa estadounidense se encamina a cerrar su peor ejercicio en 20 años, con una depreciación cercana al 10%. En contrapartida, el euro registra su mejor desempeño anual desde 2003.

Petróleo: Los precios se mantienen estables en niveles moderados (aprox. 58,60), actuando como un factor favorable para la contención de la inflación global.

Renta Variable y Análisis Técnico

S&P 500: El índice continúa rompiendo máximos históricos, aunque bajo condiciones de escasa liquidez propias de las fechas. Técnicamente, tras superar la resistencia de los 6.920 puntos, el mercado proyecta un objetivo potencial hacia los 7.000 puntos.

Fundamentos Económicos: La solidez del PIB en EE. UU. ha reforzado el posicionamiento en valores cíclicos, mitigando el impacto de una posible ralentización en el ritmo de bajadas de tipos de interés por parte de la Reserva Federal.

Contexto Geopolítico y Operativo

Tensiones Comerciales: Persiste la incertidumbre ante las posibles represalias de China frente a los nuevos aranceles impuestos por EE. UU. a la industria de semiconductores.

Calendario de Sesiones: La actividad bursátil se verá reducida durante las próximas jornadas, con cierres totales en las principales plazas europeas y sesiones limitadas en Wall Street.

Nota informativa y felicitación

Aprovecho la ocasión para solicitarles sus más sinceras disculpas, ya que, con motivo de mi periodo de vacaciones, la frecuencia y extensión de las publicaciones se verán reducidas durante la presente semana. Agradezco de antemano su comprensión ante esta pausa necesaria en nuestra actividad habitual.

Finalmente, les extiendo mis más cordiales deseos de una feliz Navidad. Espero que disfruten de estas fechas en compañía de sus allegados y que tengan un próspero cierre de año.

YPF porqué en esas fecha sucederá lo que sucederá.....BCBA:YPFD

Estado Técnico Actual (Resumen)

Según datos de análisis técnico para YPFD:

Medias Móviles

MA5 y MA10 están compradoras → señal de corto plazo alcista.

Medias más largas (MA50, MA100, MA200) mayormente vendiendo → tendencia de fondo aún débil.

Indicadores Técnicos

RSI (~49) → neutral, ni sobrecomprado ni sobrevendido.

MACD negativo → sesgo bajista técnico en impulso.

ADX neutro → tendencia poco definida.

Osciladores mixtos → sin señal clara de fuerza direccional. tradingview.com

Investing.com

👉 Conclusión técnica actual:

🔁 Indecisión + posible acumulación en rango.

Hay señales alcistas de corto plazo, pero la tendencia de fondo todavía no está confirmada.

tradingview.com

📉 Soportes y Resistencias (Técnico clásico)

No hay pivotes oficiales en las fuentes, pero basándonos en la estructura reciente:

📌 Soportes clave

~ 53.000–54.000 (pivote psicológico y mínimo intradía)

~ 50.000 (zona técnica psicológica)

~ 47.000–45.000 (base histórica de rango lateral)

📌 Si rompe a la baja alguno de estos con volumen, puede acelerar la caída.

📌 Resistencias clave

~ 56.000–57.000 (máximo reciente intradía)

~ 58.000–60.000 (zona media alta del rango)

~ 63.000+ (máxima anual histórica)

👉 Romper resistencias con volumen podría inducir ruptura de rango y tendencia alcista extendida.

(Estos niveles son estimados con pivots psicológicos y rangos recientes en BYMA)

📈 Sesgo según Timeframes

🕒 Corto plazo (intradiario / días)

Leve sesgo alcista mientras se mantenga sobre 54.000.

RSI neutral → movimientos laterales posibles antes de decidir.

📆 Mediano plazo (semanal)

Tendencia aún apuntando a lateral / leve bajista si no logra medias largas.

Confirmar cambio: vela semanal cerrada por encima de 56–57k con volumen.

📌 Estrategia operativa (SOLO ASESORADOS ECO)

.....

......

........

.........

...........

📍 Conclusión Técnica de YPFD

📌 El título está en fase de rango / acumulación con posible sesgo alcista de corto plazo,

pero sin tendencia firme confirmada mientras no supere resistencias intermedias — especialmente 56–57k con volumen.

Investing.com

📌 RSI neutral + MACD bajista + medias mixtas → contexto de confirmación técnica necesaria antes de operar fuerte.

¿Podrá una empresa de $89M ejecutar un contrato de $151.000M?Sidus Space (NASDAQ: SIDU) experimentó un drástico aumento del 97% en sus acciones tras ser seleccionada para el programa SHIELD de la Agencia de Defensa de Misiles, un contrato de Entrega Indefinida/Cantidad Indefinida (IDIQ) con un asombroso techo de 151.000 millones de dólares. Esto representa una asimetría de valoración extraordinaria; el techo del contrato es 1.696 veces la capitalización bursátil actual de la empresa, de aproximadamente 89 millones de dólares. La adjudicación de SHIELD valida la tecnología de satélites con IA de Sidus como crítica para la estrategia de defensa antimisiles "Cúpula Dorada" de Estados Unidos, posicionando a la empresa de microcapitalización junto a gigantes de la defensa como Parsons Corporation para competir por órdenes de trabajo durante la próxima década.

La plataforma LizzieSat de la empresa y el sistema de IA FeatherEdge abordan necesidades urgentes de seguridad nacional, en particular la amenaza de misiles hipersónicos de adversarios cercanos. Al procesar los datos en el borde (edge) en órbita en lugar de retransmitirlos a las estaciones terrestres, Sidus reduce la latencia de la "cadena de destrucción" (kill chain) de minutos a milisegundos, una capacidad esencial para rastrear vehículos de planeo hipersónicos que maniobran. El enfoque de fabricación de satélites impresos en 3D de la empresa permite ciclos de producción rápidos de 45 días, apoyando la doctrina de "Espacio Tácticamente Responsivo" del Pentágono para reconstituir rápidamente los activos destruidos en entornos disputados.

Sin embargo, persisten importantes riesgos de ejecución. En la actualidad, Sidus genera menos de 5 millones de dólares de ingresos anuales, mientras que "quema" aproximadamente 6 millones de dólares por trimestre, con sólo 12,7 millones de dólares en reservas de efectivo a partir del tercer trimestre de 2025. La empresa opera con márgenes brutos negativos y sobrevive mediante ampliaciones de capital dilusivas. El contrato SHIELD no es un ingreso garantizado, sino una "licencia de caza" que requiere licitaciones competitivas exitosas en órdenes de trabajo individuales. El camino hacia la rentabilidad depende de ganar suficientes órdenes de trabajo para alcanzar la escala necesaria para cubrir los elevados costes fijos y realizar la transición al modelo de Datos como Servicio, de alto margen. Para los inversores, esto representa una apuesta asimétrica de alto riesgo sobre si una microcapitalización puede navegar con éxito el "Valle de la Muerte" para convertirse en un contratista principal de defensa.

ORO HISTORICO!!FELIZ NAVIDAD

Estoy muy feliz y agradecido, siento todo el amor de Dios en mi vida, estoy lleno de vida, yo soy prospero, bendecido y afortunado.

Estamos buscando un intraday, una venta en maximos historicos del oro, un pequeño retroceso en base a un analisis simple, practicando mi operativa, mejorando y avanzando.

Muchas gracias Dios, porque soy un trader rentable, ganador y exitoso. DMG!

Hacia el 2026: Oro en máximos, tensión economía en K.Nota: Antes de comenzar, me gustaría pediros disculpas por la brevedad o el formato de las actualizaciones de estos días. Me encuentro en mi semana de descanso, por lo que las publicaciones durante estos días consistirán en resúmenes directos para manteneros al tanto de la situación económica y los movimientos clave del mercado.

Situación Económica y Mercados

1. Metales Preciosos: El Oro en Máximos Históricos

El oro se ha consolidado como el activo refugio por excelencia en este cierre de año, superando la barrera de los 4.500 $ (con algunas proyecciones de analistas situándolo ya hacia los 5.000 $ para 2026).

La subida responde a una combinación de desdolarización (impulsada por bancos centrales como el de China) y la degradación monetaria global.

La plata también ha mostrado un comportamiento explosivo, con una subida acumulada cercana al 130% en lo que va de año.

2. Geopolítica y Energía

Venezuela y el Ártico: La tensión geopolítica se mantiene elevada. Se reporta una salida de personal diplomático ruso de Venezuela, lo que añade incertidumbre a la región. Simultáneamente, el renovado interés de EE. UU. por Groenlandia ha convertido al Ártico en un "avispero" de intereses entre las grandes potencias.

Petróleo: Aunque existe volatilidad por los conflictos en Oriente Medio y Ucrania, los precios muestran cierta contención ante las esperanzas de negociaciones de paz, compensando parcialmente el riesgo de interrupciones en el suministro.

3. Coyuntura en EE. UU. (Economía en "K")

PIB e Inflación: Se espera hoy el dato del PIB del tercer trimestre, que se prevé sólido (entorno al 3.2% - 3.8%). Sin embargo, la inflación subyacente sigue por encima del objetivo del 2%, situándose cerca del 3.1%, lo que complica los planes de la Fed.

Dualidad Social: La economía presenta una forma de "K" muy marcada: el sector financiero y los inversores en activos tecnológicos o metales prosperan, mientras que el ciudadano medio enfrenta un coste de vida elevado y una reducción en el gasto discrecional.

4. Criptoactivos y Tecnología

Bitcoin: Tras haber superado los 100.000 $ a mediados de mes, la criptomoneda ha corregido hasta situarse en un rango de consolidación. El soporte clave se mantiene en los 85.000 $, mientras que los inversores institucionales parecen estar acumulando en previsión de una mayor tokenización de activos en 2026.

IA: Sigue siendo el motor fundamental del S&P 500, con empresas invirtiendo masivamente en infraestructura energética para sostener sus centros de datos.

XAUUSD (H4) – Perspectiva MartesRompió el antiguo ATH, continuación de tendencia | Compra en el retroceso a 4442, vende en la zona premium a 4559

Resumen de la estrategia

El oro ha roto el anterior máximo histórico (ATH) y la estructura alcista permanece intacta. Hoy mi prioridad sigue siendo comprar con la tendencia, pero solo en un retroceso limpio — sin perseguir. El plan secundario es vender en una zona de Fibonacci premium si el precio se extiende de manera agresiva.

1) Vista técnica (basada en tu gráfico)

La ruptura por encima del antiguo ATH es una fuerte señal alcista: tenemos un nuevo máximo más alto y el precio está construyendo una nueva base.

El gráfico destaca una VL / área de valor de compra justo por debajo del precio actual — una zona lógica de retroceso para recargar posiciones largas.

Arriba, hay una zona de venta premium de Fibonacci 1.618, donde la toma de ganancias suele aparecer.

Punto clave: La tendencia es alcista, pero cuanto más alto subimos, más probable es que veamos mechas agudas y retrocesos rápidos. Mantén la disciplina y opera en los niveles.

2) Plan de operación para hoy (entrada clara, SL, objetivo)

Escenario A (prioridad): COMPRAR el retroceso en Asia

✅ Compra: 4442

SL: 4435

Objetivo: 4747 (tu objetivo proyectado)

Lógica: Este es un retroceso limpio en el área de valor de la sesión. Si el precio se sostiene aquí, la continuación se convierte en el camino de mayor probabilidad.

Escenario B: VENDER la reacción premium de Fibonacci

✅ Venta: 4559

SL: 4568

TP: escala fuera en la reacción (toma de ganancias a corto plazo), o gestiona en función del impulso después del rechazo

Lógica: 4559 es una zona premium de Fibonacci. Si el precio se dispara hacia ella, un movimiento de rechazo es muy común — pero solo vende con reacción, no persiguiendo.

3) Contexto macro (por qué el oro se mantiene soportado)

XAU/USD está construyendo sobre el fuerte repunte de ayer (+2%) y está registrando nuevos máximos históricos por segundo día.

El precio está empujando hacia el nivel psicológico de 4,500 durante Asia, respaldado por múltiples drivers de refugio seguro.

Los comentarios del secretario del Tesoro de EE. UU., Scott Bessent, añaden incertidumbre sobre la fiabilidad a largo plazo de la política de la Fed — y la incertidumbre típicamente apoya al oro.

4) Gestión de riesgos (regla de Liam)

No persigas la ruptura. Solo compra a 4442 según lo planeado.

Riesgo por operación: máximo 1–2%.

Si te detienen, espera a la próxima estructura — nada de operaciones de venganza.

¿Cuál es tu sesgo hoy: comprar el retroceso en 4442, o esperar a una venta de reacción en 4559?

¿Reescribirá la computación cuántica las reglas del poder globalD-Wave Quantum Inc. (QBTS) se encuentra en la intersección de tres fuerzas transformadoras que reconfiguran el panorama de la inversión: la intensificación de la carrera tecnológica entre EE. UU. y China, el cambio hacia una computación energéticamente eficiente y la militarización de la tecnología de optimización. La empresa ha logrado lo que pocas firmas de computación cuántica pueden reclamar: ingresos comerciales reales con un crecimiento interanual superior al 200% y márgenes brutos cercanos al 78%, similares a los del software. Con un balance fortalecido de 836 millones de dólares en efectivo, D-Wave ha eliminado el riesgo de financiación existencial que afecta a la mayoría de las empresas de tecnología profunda (deep-tech), proporcionando una pista de varios años para ejecutar su estrategia dual de comercializar el recocido cuántico (quantum annealing) mientras desarrolla sistemas de modelo de puerta (gate-model) de próxima generación.

El despliegue estratégico del ordenador cuántico Advantage2 de D-Wave en Davidson Technologies en Huntsville, Alabama, el corazón de la defensa antimisiles de EE. UU., marca un momento decisivo. No se trata de acceso a la nube; es hardware físico integrado en una infraestructura de defensa segura, optimizando las asignaciones de interceptores y la programación de radares para aplicaciones de seguridad nacional. Mientras la Comisión de Revisión Económica y de Seguridad EE. UU.-China advierte sobre las amenazas del "Día Q" y recomienda 2.500 millones de dólares en financiación cuántica hasta 2030, la transición de D-Wave de curiosidad de investigación a activo de defensa crítico la posiciona para capturar importantes contratos de adquisición gubernamentales. La tecnología de recocido cuántico de la empresa resuelve problemas de optimización combinatoria con los que luchan los superordenadores clásicos, problemas que sustentan la logística de la guerra moderna, la resiliencia de la cadena de suministro y la competitividad industrial.

Más allá de la defensa, D-Wave aborda un cuello de botella crítico en la revolución de la IA: el consumo de energía. Mientras los centros de datos fuerzan los límites de la red eléctrica, los sistemas de D-Wave ofrecen soluciones energéticamente eficientes para problemas de optimización, desde el descubrimiento de fármacos hasta la gestión de carteras financieras. El mecanismo de cadena de bloques "Proof of Quantum Work" de la empresa demuestra aplicaciones potenciales en infraestructura financiera segura, mientras que las asociaciones con empresas de Fortune 500 como BASF y Ford muestran un valor operativo inmediato. La validación científica ha demostrado que los sistemas de D-Wave superan ampliamente tanto a los competidores cuánticos de modelo de puerta como a los superordenadores clásicos en conjuntos de problemas específicos. Con inversores institucionales como Citadel aumentando sus participaciones y las condiciones macroeconómicas favoreciendo una rotación en 2026 hacia tecnología de alto crecimiento a medida que bajan las tasas de interés, D-Wave representa una oportunidad asimétrica: una empresa con un precio basado en el escepticismo, pero que ofrece resultados que exigen convicción.

Kevin Warsh vs. Kevin Hassett: ¿quién es más acomodaticio?Mientras la Reserva Federal ha reducido el tipo de interés de los fondos federales al 3,75% y ha iniciado un QE técnico tras poner fin a su programa de QT, el mes de enero de 2026 estará directamente influido por la decisión monetaria de Donald Trump respecto al sucesor de Jerome Powell a partir de mayo de 2026.

Se espera que el presidente de Estados Unidos anuncie su elección a comienzos del próximo año, y según los últimos datos de consenso disponibles, la decisión debería situarse entre Kevin Hassett y Kevin Warsh. La FED ha adoptado una trayectoria más acomodaticia al volver a expandir de forma muy moderada su balance (mediante compras de bonos a corto plazo para garantizar el correcto funcionamiento del mercado monetario e interbancario), pero el próximo ciclo del tipo de interés de los fondos federales sigue siendo incierto y dependerá de los datos de empleo estadounidense (informes NFP) y de inflación (PCE y CPI) que se publiquen en enero y febrero.

No obstante, es importante tener en cuenta que los mercados también estarán fuertemente influidos por el “Shadow Fed Chair” que será designado en enero y asumirá sus funciones en primavera.

¿Cuál de los dos, Kevin Hassett o Kevin Warsh, puede considerarse más acomodaticio en términos de perspectivas de política monetaria?

Kevin Hassett aparece hoy como el candidato más claramente “dovish” desde el punto de vista de los mercados. Su perfil es el de un economista orientado al crecimiento, muy sensible a los efectos de las condiciones financieras sobre la inversión, el mercado laboral y la valoración de los activos. Históricamente, Hassett ha defendido que la política monetaria debe seguir siendo flexible y pragmática, incluso tolerando periodos de inflación ligeramente superiores al objetivo para evitar un endurecimiento excesivo de las condiciones financieras. En el contexto actual, marcado por una elevada deuda pública y una mayor dependencia de los mercados de la liquidez global, su enfoque se percibe como favorable a la continuidad de un sesgo acomodaticio o, como mínimo, a una normalización muy gradual de los tipos reales.

Kevin Warsh encarna una postura monetaria mucho más ortodoxa y disciplinada. Exgobernador de la FED, ha expresado en numerosas ocasiones sus reservas respecto a políticas no convencionales prolongadas, al considerar que el QE masivo ha generado distorsiones significativas en los mercados financieros y una mala asignación del capital. Aunque es consciente de las limitaciones sistémicas actuales, Warsh sería más proclive a limitar la expansión del balance de la FED y a priorizar la credibilidad antiinflacionista, incluso aceptando una mayor volatilidad en los mercados bursátiles.

La diferencia entre ambos perfiles es, por tanto, crucial para la trayectoria futura de los activos de riesgo. Una elección a favor de Kevin Hassett reforzaría el escenario de una FED “amigable con los mercados”, manteniendo condiciones de liquidez favorables y apoyando implícitamente los múltiplos de valoración, especialmente en el S&P 500. Por el contrario, la designación de Kevin Warsh introduciría un sesgo más restrictivo a medio plazo, con el riesgo de una revisión de las expectativas de tipos y de un techo para la dinámica alcista de los mercados de renta variable.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.