EURUSD Bajista - ventasEl USD esta buscando su rumbo, la mezcla de noticias a favor y en contra se anulan unas a otras y el USD sigue sin rumbo.

El FX:EURUSD continua con poco movimiento, pero en mi opinión, x ahora vendrá un movimiento bajista.

Voy entonces a buscar ventas en el FX:EURUSD

Este video es mi opinión, no es una recomendación

soy @tecnicoforex

Análisis fundamental

USD/COP: El efecto Ley CLARITY Estamos ante un escenario de "Resorte Comprimido". Tras el alivio técnico en la zona de los $3.600 - $3.750, el precio ha validado el soporte estructural de largo plazo.

Mi visión macro se basa en tres pilares:

Demanda Institucional: La Ley CLARITY en EE. UU. impulsa una compra masiva de USD por parte de tesorerías corporativas para colateralizar stablecoins. Esta demanda no es cíclica, es estructural.

Inflexión Política: La cercanía de las elecciones de agosto 2026 aumenta la prima de riesgo, lo que históricamente impulsa el flujo hacia activos refugio.

Escenario de Alta Valorización: Si el High proyectado hacia los $6.000 supera la tasa de inflación local, el dólar se convertirá en un activo deflacionario real para el portafolio.

Conclusión: La extensión parabólica hacia nuevos máximos está en marcha. El agotamiento de la oferta actual sugiere un rally de gran escala hacia 2030. 📈

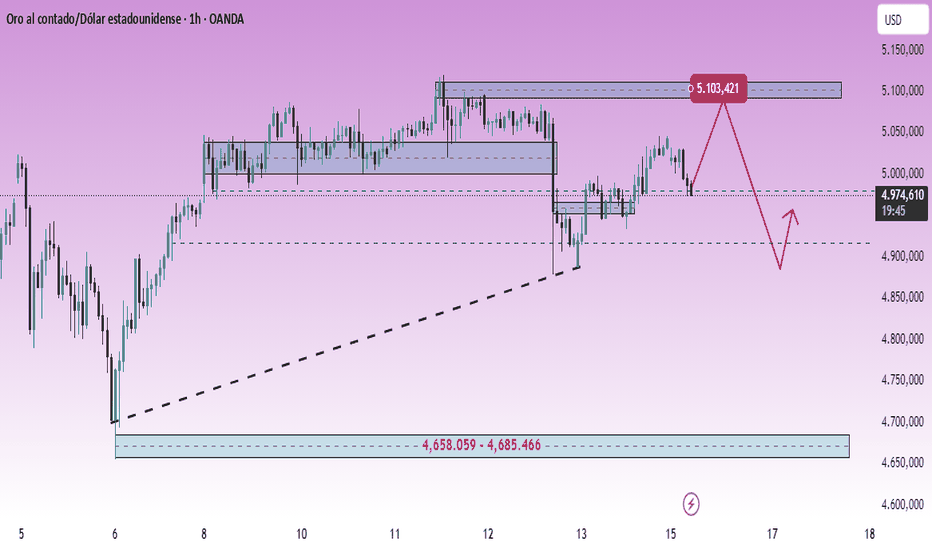

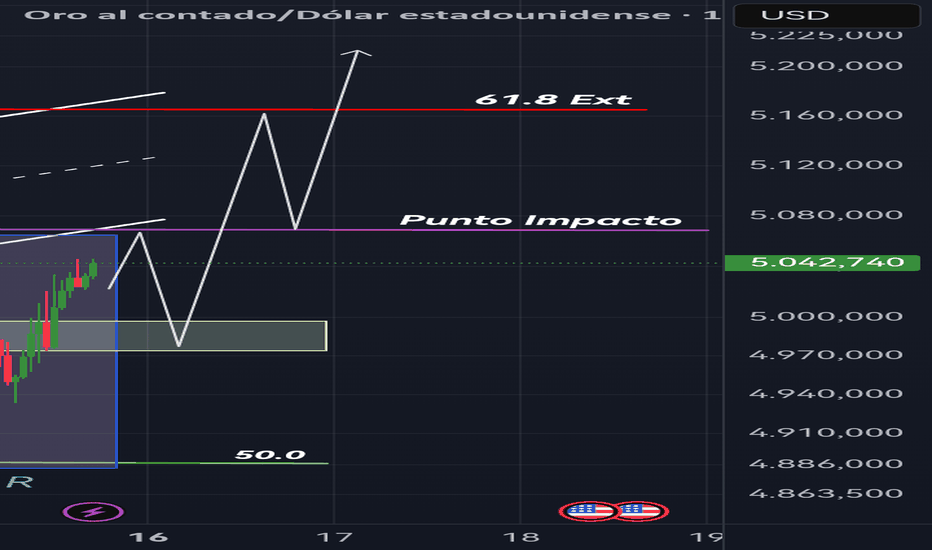

XAUUSD (H1) – Perspectiva semanal | GeopolíticaXAUUSD (H1) – Perspectiva Semanal | Geopolítica de Vuelta en el Foco

El oro abre la semana manteniéndose por encima del soporte a corto plazo después de la fuerte venta y recuperación de la semana pasada. El precio ahora está rotando por debajo de la zona de suministro de 5,100 mientras el riesgo geopolítico vuelve a entrar en la narrativa.

La postura firme de Netanyahu sobre la infraestructura nuclear de Irán y la visible tensión antes de las conversaciones entre EE. UU. e Irán aumentan la incertidumbre. Históricamente, cuando las primas de riesgo geopolítico aumentan, el oro atrae flujos defensivos, especialmente cuando el precio está técnicamente posicionado cerca de zonas de liquidez.

En este momento, la estructura y el macro están alineándose en un punto de decisión.

Estructura Técnica (H1)

Suministro mayor: 5,080 – 5,105

Precio actual rotando alrededor de: 4,980 – 5,000

Soporte intradía: 4,930 – 4,950

Demanda de mayor tiempo: 4,658 – 4,685

Después de barrer los mínimos cerca de 4,900, el precio recuperó 5,000, pero no logró romper 5,100. Esto indica un negocio pendiente en ambos lados de la liquidez.

El mercado está comprimiéndose — y la compresión lleva a la expansión.

Escenarios Semanales

Escenario A – Barrido de Liquidez por Encima de 5,100 (Expansión Alcista)

Si el precio acepta por encima de 5,105, las paradas por encima de los máximos del rango se convierten en combustible.

Es probable que la continuación al alza hacia 5,150+ se vuelva probable.

Los titulares geopolíticos podrían acelerar este movimiento.

Escenario B – Rechazo Desde el Suministro (Rotación Correctiva a la Baja)

El fracaso en recuperar 5,100 seguido de debilidad por debajo de 4,980 abre la retracción hacia:

Liquidez de 4,930

Soporte medio de 4,850

Demanda de mayor tiempo de 4,680

Esto sería una corrección técnica, no necesariamente bajista a nivel macro.

Perspectiva de Flujo

La liquidez del lado de venta fue despejada la semana pasada.

Ahora la liquidez del lado de compra por encima de 5,100 permanece intacta.

Los mercados rara vez dejan máximos iguales sin probar durante mucho tiempo.

La próxima semana es probable que sea una semana de liquidez — no una semana lateral.

Mentalidad de Ejecución

Observa la reacción en 5,080–5,105.

Por encima de esto → expansión.

Rechazo → rotación primero, luego reevaluar.

Opera el nivel.

Deja que la estructura confirme.

Zona de Batalla: ¿Quién Toma el Control?📌 EUR/USD — Análisis Semanal

🌍 Contexto General

El mercado sigue en una fase de pausa estratégica.

No hay una dirección dominante todavía.

El dólar viene de un movimiento fuerte, pero ahora está perdiendo velocidad.

El euro intenta sostenerse, pero aún no muestra fuerza real.

El resultado:

• Ninguno tiene el control total

• El precio se mueve dentro de un rango

• El mercado está esperando un detonante

En otras palabras:

No estamos en fase de movimiento.

Estamos en fase de preparación.

🔍 Qué está pasando en el mercado

💵 Dólar

El dólar tuvo impulso… pero ahora está en pausa.

No está cayendo fuerte, pero tampoco está subiendo con decisión.

Eso significa que el mercado está evaluando si el movimiento anterior fue real…

o solo un rebote temporal.

💶 EUR/USD

El par está moviéndose dentro de una zona intermedia.

No hay fuerza clara de compradores.

No hay presión fuerte de vendedores.

Cuando el precio se comporta así, normalmente está acumulando órdenes antes del próximo movimiento real.

🔮 Escenarios Posibles

🅰 Escenario Principal — Movimiento después de limpiar liquidez

El mercado podría primero moverse en dirección falsa, atrapar traders y luego hacer el movimiento verdadero.

Esto suele pasar cuando:

• Hay rango

• Hay noticias cercanas

• Hay indecisión

Primero engañan.

Después ejecutan.

🅱 Escenario Alternativo — Ruptura directa

Si aparece volumen fuerte y decisión clara:

• El precio rompe el rango

• Se activa un movimiento más limpio

• Se define dirección semanal

📰 Fundamentales Importantes

Esta semana el dólar vuelve a ser protagonista.

Eventos relevantes:

• Datos económicos de EE.UU.

• Indicadores de actividad

• Comentarios de bancos centrales

Cualquier sorpresa puede provocar un movimiento brusco.

Cuando hay noticias fuertes:

el mercado rara vez se queda quieto.

⚖️ Observación Clave

Cuando coinciden estas condiciones:

✔ Mercado en rango

✔ Moneda principal en evaluación

✔ Datos importantes cerca

Normalmente ocurre esto:

Ruido primero

Movimiento real después

🎯 Sesgo Actual

El mercado aún no confirma dirección definitiva.

Pero la lectura actual sugiere:

Probabilidad mayor de movimiento después de una manipulación previa.

No es momento de perseguir precio.

Es momento de esperar confirmación.

🏁 Conclusión

El mercado no está perdido.

Está preparándose.

Y cuando el mercado se prepara…

los movimientos que vienen suelen ser los más claros.

Paciencia ahora = ventaja después.

⚠️ Aviso:

Este análisis es educativo e informativo.

No es asesoría financiera.

Cada trader es responsable de sus decisiones.

🤝 Mensaje para la Comunidad

Si este análisis te aporta claridad:

👍 Apóyalo

💬 Comparte tu lectura

🔁 Difúndelo

Entre todos construimos una comunidad más preparada.

Autor: The Ghost of Trading 👻

¿Puede el precio del oro alcanzar los 6.000 $ este año?35 billones de dólares estadounidenses y un récord establecido a finales de enero en 5.598 $, antes de que el mercado sufriera una corrección volátil a comienzos de febrero. ¿Puede el oro seguir subiendo o sus motores alcistas están quedándose sin combustible?

Vincent Ganne analiza todos los factores fundamentales de la subida y la situación técnica para determinar si el GOLD puede alcanzar los 6.000 $ en 2026.

El oro alcanzó los 5.598 $ durante la sesión bursátil del jueves 29 de enero, antes de sufrir una corrección del 20 % en el espacio de dos sesiones (la plata perdió un 47 % en esas mismas dos sesiones). Desde entonces, el mercado se ha estabilizado y el oro evoluciona lateralmente desde principios de febrero.

¿Es este precio de 5.598 $ el techo cíclico del oro o es posible el objetivo de 6.000 $ de aquí a finales de 2026?

El gráfico siguiente muestra las velas japonesas en datos mensuales del oro (XAU/USD):

Es fundamental tener en cuenta los siguientes elementos. Los 6.000 $ son alcanzables de aquí a finales de 2026 si y solo si:

• No se rompe ningún soporte técnico importante (la media móvil de 200 días debe vigilarse muy de cerca)

• No se valida ninguna figura de giro bajista en los gráficos de largo plazo (como la fase de distribución bajista de 2011/2013)

• Al menos el 80 % de los motores fundamentales alcistas siguen activos

• Entre estos motores fundamentales (descritos con precisión en la tabla propuesta en este análisis), la geopolítica y la demanda financiera a través de los ETF spot estadounidenses son decisivas

En otras palabras, la trayectoria hacia los 6.000 $ no es únicamente una cuestión de dinámica especulativa a corto plazo, sino la combinación de una base fundamental sólida y una estructura técnica intacta. La demanda de inversión a través de ETF y mercados de derivados sigue siendo hoy el principal catalizador. Los flujos de entrada observados a comienzos de año desempeñaron un papel determinante en la aceleración del rally, reflejando un fuerte apetito por la cobertura frente a los riesgos macroeconómicos y geopolíticos.

La demanda de los bancos centrales también constituye un pilar estratégico. Se inscribe en un movimiento de diversificación de reservas y de fragmentación monetaria mundial. Mientras esta acumulación estructural continúe, actuará como amortiguador durante las fases correctivas.

Desde el punto de vista macroeconómico, la evolución de los tipos de interés reales será determinante. Una relajación progresiva de los rendimientos reales de los bonos reforzaría mecánicamente el atractivo del oro, ya que su coste de oportunidad disminuiría. Por el contrario, un shock alcista duradero en los tipos reales constituiría un freno.

Por último, la configuración técnica mensual sigue siendo constructiva mientras los soportes principales se mantengan y la fase actual se asemeje más a una consolidación lateral que a una distribución.

Si el 80 % de los motores fundamentales permanecen activos y no emerge ninguna señal técnica de giro mayor (como la ruptura de la media móvil de 200 días, muy seguida por los inversores institucionales), entonces el escenario de los 6.000 $ de aquí a finales de 2026 sigue siendo creíble, aunque implique todavía fases de volatilidad significativa.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

L’Oréal acelera por Gucci Beauty. Reaviva la batalla por el LujoL’Oréal acelera por Gucci Beauty y reaviva la batalla por el lujo

Por Ion Jauregui – Analista en ActivTrades

L’Oréal quiere adelantarse al calendario. El grupo francés ha reconocido que mantiene conversaciones con Kering y con Coty para intentar asumir antes de 2028 la licencia de belleza de Gucci, actualmente en manos de la firma estadounidense.

El movimiento no es menor. La licencia fue uno de los pilares estratégicos del acuerdo firmado tras la venta de Creed por alrededor de 4.000 millones de euros. Ahora, L’Oréal busca tomar el control anticipado de un activo que considera clave para reforzar su división de lujo.

Coty, que mantiene el contrato hasta 2028, no ha realizado comentarios oficiales sobre una posible cesión anticipada. Sin embargo, su nuevo consejero delegado ha señalado que estudiará cualquier operación que genere valor para el accionista, dejando la puerta abierta a una negociación si el precio resulta atractivo.

Una oportunidad estratégica

Gucci es una de las marcas más reconocidas del sector del lujo, pero su negocio de belleza no ha alcanzado el mismo desarrollo que su división de moda y accesorios. Para L’Oréal, ahí reside la oportunidad: aplicar su estructura industrial, su red de distribución global y su experiencia en marketing premium para impulsar el crecimiento del segmento.

En un mercado de belleza cada vez más competitivo y maduro en Europa y Estados Unidos, las grandes multinacionales buscan activos con alto potencial de rentabilidad y capacidad de expansión internacional. Gucci Beauty encaja en ese perfil.

Análisis Fundamental

Desde el punto de vista financiero, L’Oréal parte con ventaja. El grupo mantiene:

• Márgenes operativos sólidos dentro del sector.

• Fuerte generación de caja.

• Endeudamiento contenido.

• Diversificación geográfica y por categorías.

Una integración anticipada de Gucci Beauty podría reforzar la división L’Oréal Luxe y mejorar el mix hacia productos de mayor margen. Si la operación se estructura de forma eficiente, el impacto podría ser positivo en beneficio por acción a medio plazo.

Para Coty, el escenario es distinto. La licencia de Gucci representa un activo relevante en su cartera. Una salida anticipada implicaría reajustar previsiones, aunque una compensación económica adecuada podría aliviar presión financiera y reforzar su balance.

Kering, por su parte, mantiene una estrategia de monetización de activos sin asumir el riesgo operativo directo, apoyándose en socios industriales para maximizar el valor de sus marcas.

Análisis Técnico L’Oréal (EPA: OR)

Desde el punto de vista técnico, L’Oréal mantiene una estructura alcista de largo plazo, aunque el precio lleva varios meses desarrollando una fase de consolidación en zona de máximos.

Uno de los niveles más relevantes es el Punto de Control (POC) situado en el entorno de 374 euros, zona que ha actuado como área de mayor negociación desde abril del pasado ejercicio y que continúa funcionando como referencia clave de equilibrio entre oferta y demanda.

En las últimas semanas, el valor ha corregido desde máximos, situándose por debajo de la media móvil de 50 sesiones (actualmente en 386,20 €) y oscilando cerca de la media de 100 sesiones, con un cierre reciente en torno a 372,35 euros. Este comportamiento sugiere una fase de ajuste técnico más que un deterioro estructural.

En cuanto a indicadores:

• El RSI retrocedió hacia niveles cercanos a 40%, aproximándose a zona de sobreventa técnica, lo que reduce presión bajista inmediata.

• El MACD ha confirmado cruce bajista en el corto plazo, señalando pérdida momentánea de momentum, aunque aún dentro de un contexto de tendencia principal positiva.

Niveles clave a vigilar:

• Resistencia principal: 400–410 euros, zona de máximos históricos recientes (408,35 €).

• Primer soporte dinámico: media de 100 sesiones en torno a 380,75 €.

• Soporte estructural relevante: área de 360 euros.

• Nivel de control (POC): 374 euros.

Mientras la cotización se mantenga por encima del área de 360–374 euros, la estructura de fondo continuará siendo constructiva. Una eventual confirmación de acuerdo anticipado sobre Gucci Beauty podría actuar como catalizador y favorecer un nuevo impulso hacia la zona de máximos históricos.

En términos técnicos, el escenario actual refleja consolidación dentro de tendencia, no cambio de ciclo.

El indicador ActivTrades Europe Market Pulse nos señala un aumento del RiskOn pero aún se mantiene en zona neutral/mixta por lo que podría darse una evolución al alza por el momento.

Coty (NYSE: COTY)

El comportamiento técnico es más lateral y sensible a noticias corporativas.

• Resistencia en torno a 13–14 dólares.

• Soporte relevante en la zona de 10 dólares.

Un desenlace negativo respecto a la licencia podría generar presión bajista, mientras que una compensación favorable podría estabilizar el valor.

Conclusión

La negociación por Gucci Beauty refleja la creciente competencia en el segmento de lujo y el interés de las grandes multinacionales por reforzar su posicionamiento estratégico.

L’Oréal busca adelantarse al vencimiento contractual y consolidar su liderazgo global en belleza premium. El mercado seguirá de cerca las conversaciones. En un entorno donde la escala y la marca marcan la diferencia, cada movimiento estratégico cuenta.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

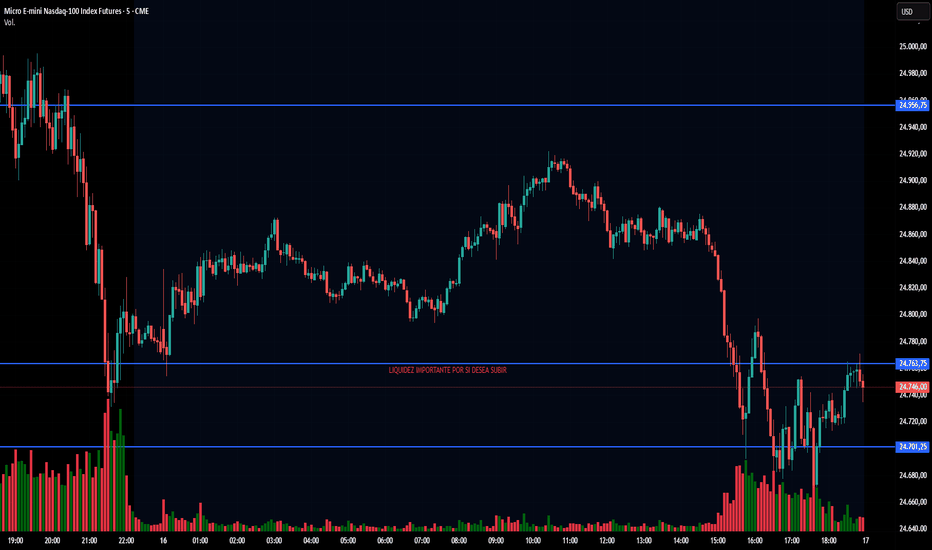

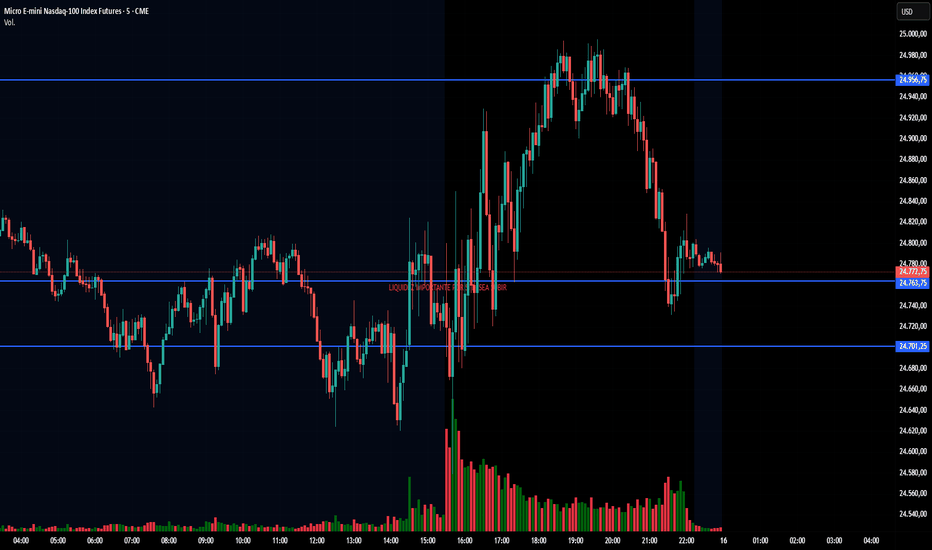

MNQ ASIA 15.02.26 - Analisis, Precios, Zona y Posibles EntradasBuenas tardes Traders, les dejo mi analisis espero les guste y los pueda ayudar.. traten de esperar en la zona de compra y ver que hace venta... ojo si inicia con ungap fuerte a la baja buscando la mayor liquidez posible y testear volumenes fuertes de compra.

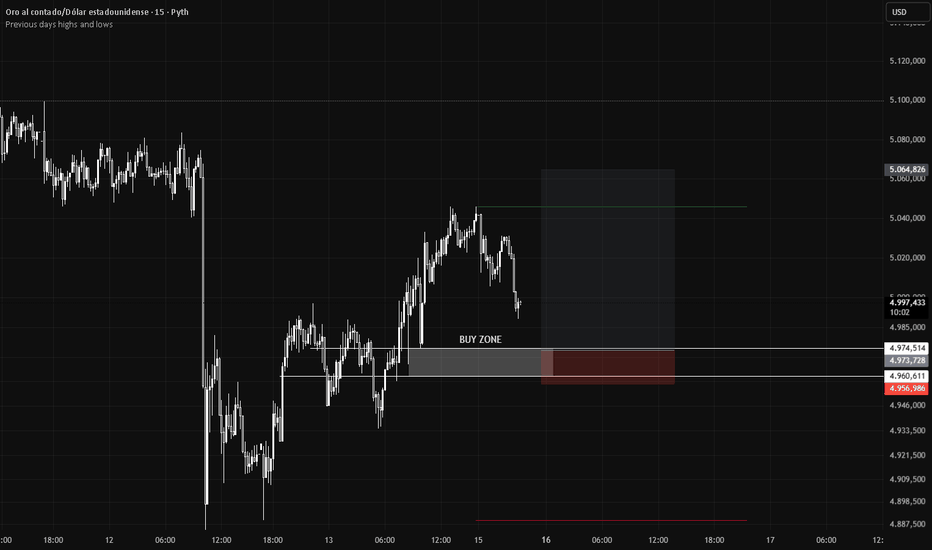

XAUUSD – Estructura Semanal Bajo PresiónXAUUSD – Estructura Semanal Bajo Presión: ¿Liquidez Antes de la Expansión? | Lana ✨

El oro está comenzando la semana bajo una renovada presión de venta, rompiendo por debajo de la zona de equilibrio de 4,970–5,000 después de fallar en mantener el impulso por encima de los máximos del rango anterior. En el marco de tiempo de 3 horas, la estructura está cambiando de compresión lateral a un declive correctivo, sugiriendo que puede haber un barrido de liquidez antes del próximo movimiento direccional.

🔎 Perspectiva Técnica

5,030–5,050: Resistencia anterior y parte superior del rango. El rechazo aquí confirma la dominancia de la oferta a corto plazo.

4,870–4,900: Zona de soporte inmediato. Es posible una reacción temporal, pero la estructura sigue siendo frágil por debajo de 5,000.

4,540–4,600: Base de liquidez mayor y demanda en marcos de tiempo superiores. Este es el imán clave a la baja si las ventas se aceleran.

5,350+ / 5,530: Fondo de liquidez a largo plazo en la parte superior. Sigue siendo válido solo si se reclama la estructura alcista.

El actual deslizamiento sugiere que el oro podría buscar liquidez más profunda alrededor de 4,540 antes de intentar una recuperación más amplia. La trayectoria proyectada indica un posible barrido a la baja, seguido de un rebote estructural si la demanda absorbe la oferta.

🌍 Antecedentes Fundamentales

Durante el fin de semana, el colapso de una mina de jade en Myanmar aumentó la sensibilidad geopolítica subyacente en toda la región. Si bien aún no es un factor de movimiento del mercado, el tono de riesgo global sigue siendo frágil.

Al mismo tiempo:

Los mercados continúan ajustando expectativas en torno al momento de las tasas de la Fed.

El USD sigue siendo reactivo a los datos macro y señales de políticas.

La incertidumbre geopolítica más amplia sigue apoyando flujos hacia refugios seguros a medio plazo.

A corto plazo, sin embargo, la estructura técnica está liderando el precio.

📈 Proyección Semanal

Si 4,870 no logra mantenerse decisivamente, el oro podría extenderse hacia la base de liquidez de 4,540–4,600 antes de estabilizarse.

Sólo un fuerte reclamo por encima de 5,000–5,050 invalidaría el escenario correctivo y reabriría el camino al alza hacia 5,200+.

🧠 Perspectiva de Lana

Esta es una fase de reinicio estructural, no necesariamente una reversión completa de la tendencia. La liquidez por debajo puede necesitar ser limpiada antes de que el oro pueda intentar otra expansión alcista sostenible.

La paciencia y la disciplina de niveles son críticas esta semana.

✨ Deja que la liquidez complete su ciclo. Opera la reacción, no la emoción.

COT EUR/USD: ¡Récord Histórico de Ventas! ¿Trampa de Toros en 1.Idea de Trading: Análisis de Sentimiento / Estructural

Sesgo: Bajista (Estructural) / Neutral-Alcista (Táctico)

RESUMEN

El Euro se encuentra en una encrucijada crítica. Mientras el precio muestra un rebote técnico y absorción en marcos menores, el **Informe COT (Commitment of Traders)** acaba de encender todas las alarmas. Estamos ante un escenario de **"Distribución Institucional"** donde las manos fuertes están marcando un techo histórico mientras los minoristas compran la euforia.

---

COT (Datos al 03/02/2026)

El modelo de análisis sintético arroja una lectura de **Riesgo Sistémico Alto:

1. Extremo Institucional (Comerciales): Han alcanzado una posición neta de -218,541 contratos cortos. Este es el récord absoluto del ciclo, superando los muros de contención previos.

2. Euforia Especulativa: Los Largos Netos de los especuladores saltaron a 163,361, con un Z-Score superior a +2. Históricamente, este nivel de optimismo precede a liquidaciones masivas.

3. Interés Abierto (OI) en Divergencia: El OI ha caído de 919k a 910k. El precio sube, pero el dinero nuevo se retira. Esto no es expansión, es distribución.

---

CONFLUENCIA CON EL ANÁLISIS MACRO (Matt Simpson)

Coincidiendo con analistas de alto nivel como Matt Simpson, observamos que:

El rally del Euro se ha estancado efectivamente alrededor de la zona de 1.20.

* Existe una vulnerabilidad extrema: los grandes especuladores han llevado su exposición neta a niveles que sugieren un **sentimiento extremo**.

* Si el Índice del Dólar (DXY) inicia un rebote por cobertura de cortos, el EUR/USD es el activo más vulnerable a un retroceso violento.

---

ESTRUCTURA TÉCNICA VS. REALIDAD COT

* Lo que vemos (Micro):** Absorción en la EMA21 (4H) y cierres sostenidos sobre 1.1870. Estructura alcista de corto plazo.

* Lo que sabemos (Macro):** El "Smart Money" (Comerciales) está apostando fuertemente contra este movimiento. Cada subida está siendo utilizada por las instituciones para llenar sus órdenes de venta.

---

🎯 MAPA OPERATIVO

* Zona de Distribución (Ventas):** 1.1880 – 1.2050. Buscamos fallos de máximos o velas de rechazo (Pin Bars/Engulfing) en esta zona.

* Zona de Soporte Táctico:** 1.1750 – 1.1820. Punto de control para el rebote actual.

* Confirmación de Derrumbe:** Una ruptura con volumen del soporte en 1.1750 activaría la capitulación de los 163k contratos largos atrapados.

⚠️ ADVERTENCIA: No te dejes engañar por el "momentum" alcista superficial. El riesgo sistémico es el más alto de los últimos 6 meses. La trampa está servida.

#EURUSD #Forex #COTReport #TradingInstitucional #SmartMoney

NEE vs VSTConectemos VST vs NEE con Utilities Select Sector SPDR Fund para entender el flujo sectorial real y no operar a ciegas.

1️⃣ Qué representa XLU realmente

XLU = utilities “clásicas” del S&P 500:

Dominadas por reguladas

Alta duration equity

Sensibles a yields

Baja volatilidad histórica

Peso relevante dentro del ETF:

NEE tiene peso alto

VST tiene peso menor (más merchant/menos regulada)

Por eso:

👉 Cuando entra flujo defensivo al sector, normalmente beneficia más a NEE que a VST.

👉 Cuando el flujo es “power scarcity / AI demand”, VST puede outperformar incluso si XLU está plano.

2️⃣ Regímenes posibles vía XLU

🔵 Escenario A – Flujos defensivos (Risk-off real)

Señales:

XLU rompe al alza

RSI relativo vs SPX mejora

Yields cayendo

ETF con entradas netas

Implicancia:

NEE > VST

Duration utilities lideran

Análisis W: Rotación de capital intensivo a ligero.Análisis semanal del mercado

1. Análisis fundamental y noticias

Cambio de paradigma: capital intensivo vs. capital ligero

Se está produciendo una rotación estructural profunda en los mercados financieros. Tras años de dominio de las grandes tecnológicas, el capital está migrando hacia activos físicos y tangibles.

Los sectores en auge son utilities, energía, real estate y materiales básicos. Estas compañías de capital intensivo se ven favorecidas al proporcionar la infraestructura física necesaria para la revolución tecnológica, especialmente centros de datos y redes eléctricas.

En contraste, las grandes tecnológicas de “capital ligero” están registrando salidas de capital relevantes a medida que el mercado ajusta sus valoraciones.

La IA como filtro de selección

La inteligencia artificial ha dejado de actuar como un catalizador generalizado. El mercado comienza a discriminar claramente entre ganadores y perdedores:

Beneficiarios de infraestructura: compañías que suministran recursos físicos necesarios para el desarrollo de la IA.

Sectores vulnerables a disrupción: software, logística y servicios financieros están bajo presión ante el riesgo de automatización.

Castigo al gasto: el mercado penaliza incrementos agresivos de Capex vinculados a IA sin visibilidad clara de retorno.

Radiografía de la economía global

Inflación y tipos: la inflación subyacente se sitúa en el 2,5%. Aunque es el nivel más bajo en meses, sigue por encima del objetivo, manteniendo la incertidumbre sobre las futuras bajadas de tipos.

Aranceles: las políticas arancelarias actuales funcionan como un “autoimpuesto”. Aproximadamente el 80% del coste lo absorben consumidores y empresas domésticas.

Volatilidad interna: los índices muestran estabilidad aparente, pero la dispersión entre factores (growth vs. value) está en máximos desde 2021. El capital no entra netamente al mercado; rota agresivamente entre sectores.

Perspectivas y rotaciones futuras

Se observa un progresivo reequilibrio global con mejor comportamiento relativo de mercados internacionales, especialmente emergentes.

Las small caps podrían asumir el liderazgo del mercado en los próximos ciclos, sustituyendo a las mega caps tecnológicas.

En materias primas, el oro consolida su fortaleza como activo refugio, mientras que el conjunto del complejo de commodities se beneficia de la elevada demanda estructural vinculada a la transición tecnológica y energética.

2. Rendimiento sectorial

Se confirma una rotación hacia activos defensivos y sensibles a tipos.

Utilities: lideran con +6,28%, comportamiento típico en entornos de búsqueda de seguridad o expectativas de relajación monetaria.

Tecnología y comunicación: continúan mostrando debilidad.

Financieras: destacan negativamente (-3,64%), lo que podría reflejar preocupación sobre crédito y estructura de la curva.

El liderazgo de sectores defensivos frente a cíclicos refuerza un posicionamiento general de aversión al riesgo.

3. Rendimiento de activos globales

Se observa rotación desde activos agresivos (renta variable estadounidense, bitcoin, petróleo) hacia activos defensivos (oro, bonos soberanos, yen japonés y franco suizo).

4. Análisis cuantitativo

Resistencias clave

Zona 7.000 – 7.020: principal concentración de calls. Funciona como imán de precio y barrera técnica relevante.

Nivel 7.050: punto de activación cuantitativa. Superarlo podría generar coberturas forzadas y un posible gamma squeeze hacia 7.100.

Soportes clave

Zona 6.890 – 6.900: primer nivel de entrada institucional en correcciones.

Nivel 6.800: soporte estructural del trimestre. Su pérdida invalidaría el sesgo alcista de corto plazo.

El repunte del VIX (+9,89%) confirma el regreso de la volatilidad. Destaca también la divergencia entre cacao y zumo de naranja, probablemente ligada a factores climáticos y disrupciones puntuales en oferta.

5. Análisis técnico

Durante la semana, el precio se mantuvo en rango cerca de la resistencia cuantitativa de 7.000 puntos. El jueves, tras los datos de empleo, el índice corrigió y perforó el soporte de 6.900.

Largo plazo: sesgo alcista vigente.

Medio plazo: rango lateral amplio desde octubre del año pasado.

Corto plazo: sesgo bajista mientras no se recupere la zona de 6.900.

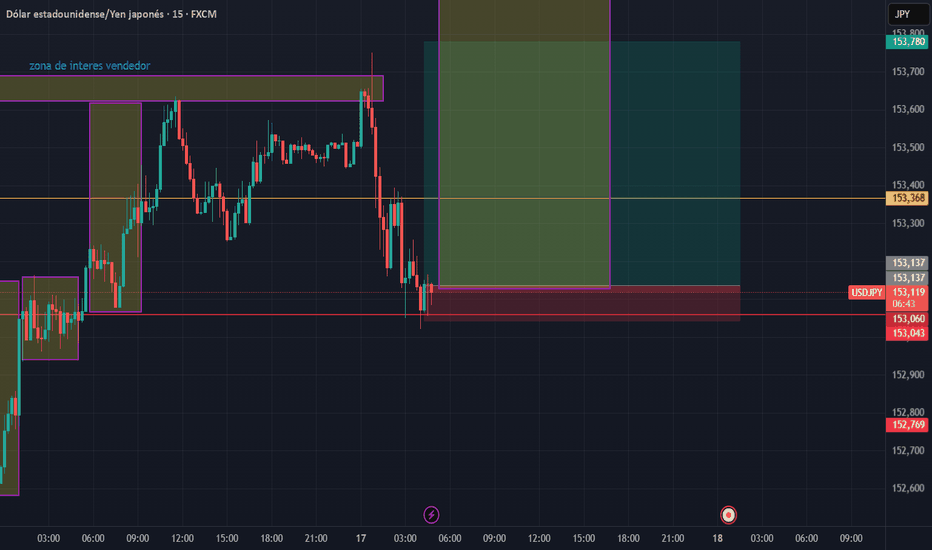

XAUUSD (H1) – Perspectiva Semanal | LiquidezXAUUSD (H1) – Perspectiva Semanal | Reconstrucción de Liquidez Antes de la Expansión

El oro se ha recuperado fuertemente de la fuerte venta en 4,900 y ahora está rotando de vuelta hacia el rango superior. La estructura actual muestra una fase clásica de reconstrucción de liquidez después de una ejecución de stop — y la próxima semana probablemente decidirá si esto se convierte en continuación o distribución.

Visión General de la Estructura (H1)

Reacción fuerte de 4,900 – 4,880 demanda.

El precio reclamó el nivel psicológico de 5,000 / 0.5 Fibonacci.

Actualmente cotizando justo por debajo de la banda de suministro de 5,060 – 5,090.

Los máximos iguales anteriores permanecen intactos por encima.

El impulso es constructivo, pero el precio se está acercando al territorio de decisión.

Niveles Clave a Observar la Próxima Semana

Resistencia Inmediata / Suministro

5,060 – 5,090 (máximo del rango / zona de distribución)

Objetivo de Ruptura

5,120 – 5,150 (liquidez por encima de los máximos)

Soporte Medio

5,000 – 4,980 (zona de giro)

Demanda Mayor

4,900 – 4,880

4,780 – 4,750 (bolsa de liquidez profunda)

Escenarios Semanales

Escenario A – Ruptura de Continuación (Sesgo Alcista Mientras Mantiene 5,000)

Si el precio se mantiene por encima de 5,060 y se sostiene por encima de 5,000 en retrocesos, la liquidez al alza se convierte en el imán.

Es probable una expansión hacia 5,120+ una vez que se tomen los máximos iguales.

Escenario B – Rechazo Desde el Suministro (Rotación a la Baja)

La incapacidad para mantenerse por encima de 5,060 seguida de un fuerte rechazo podría enviar el precio de vuelta hacia 5,000 y posiblemente hacia la liquidez de 4,900.

Una pérdida limpia de 4,900 reabre el descenso más profundo hacia 4,780.

Contexto y Flujo

La reciente caída parece haber despejado la liquidez del lado de venta.

Ahora el precio está reconstruyendo la estructura por debajo de la resistencia.

Este movimiento no es aleatorio — es posicionamiento.

La próxima semana probablemente será una semana de expansión.

La compresión bajo los máximos generalmente no dura mucho.

Mentalidad de Ejecución:

Deja que el precio confirme en 5,060–5,090.

Opera la reacción, no la predicción.

Estructura primero. Emoción después.

"Bitcoin: Análisis de Distribución Wyckoff y Agotamiento El Diagnóstico Principal: "Distribución"

El indicador en la esquina superior derecha sigue marcando "Phase A (Dist)" y el patrón como "Distribution".

¿Qué significa esto? El mercado cree que el precio ha llegado a un techo temporal. Los grandes inversores están vendiendo (distribuyendo) sus monedas a los compradores que entran tarde por miedo a quedarse fuera (FOMO).

2. Puntos Clave en el Gráfico

El "Spring" (Cuadro Verde abajo): Hubo un intento de caída fuerte que fue rechazado rápidamente. Esto suele engañar a la gente haciéndoles creer que el precio va a subir con fuerza, pero en un esquema de distribución, suele ser una trampa.

Los LPSY (Puntos Rojos): Estos son "Últimos Puntos de Suministro". Nota cómo el precio intenta subir, pero cada vez se detiene en un punto más bajo o le cuesta más avanzar. Es como una pelota que rebota cada vez con menos fuerza.

Zona de Resistencia (Línea Roja Superior): El precio está chocando contra un muro cerca de los $69,274. Mientras no rompa eso, la tendencia es bajista o lateral.

3. El Indicador de Abajo (RSI)

Esa línea morada que sube y baja al final del gráfico es el RSI (Índice de Fuerza Relativa):

Actualmente está cerca del nivel 70 (marcado con un círculo verde).

Lectura rápida: Indica que el activo está "sobrecomprado". Cuando el RSI llega a esos niveles altos, históricamente el precio suele necesitar un descanso o una caída para "enfriarse".

4. Niveles de Precio a Vigilar

Precio Actual: $68,822.

Soporte Crítico (La red de seguridad): Hay una línea azul marcada en los $65,121. Si el precio pierde los $68,000, es muy probable que caiga directamente a buscar esos $65,000.

Objetivo de Caída: El recuadro verde oscuro a la derecha sugiere que el analista espera que el precio baje hacia la zona de los $67,600 - $65,000.