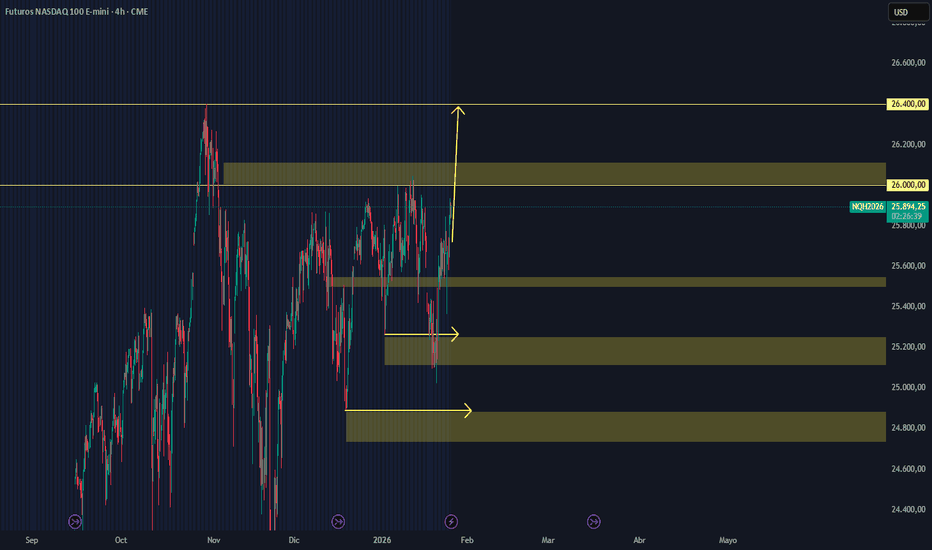

NASDAQ 100: La "Tormenta Perfecta" (Earnings Big Tech + Fed)PANORAMA SEMANAL (26 - 30 ENERO 2026)

Entramos en la semana más volátil del trimestre. El análisis técnico puro pasa a un segundo plano para dar paso al Fundamental de Impacto.

Tenemos una convergencia de catalizadores que definirán la tendencia para el resto de Q1:

Earnings (Resultados): Microsoft, Meta, Apple, Tesla presentan cuentas. Estas 4 empresas mueven el índice, no el gráfico.

FOMC (La Fed): Decisión de Tipos de Interés el Miércoles (14:00 NY).

1. ESTRUCTURA TÉCNICA: EL ATAQUE A MÁXIMOS 🐂

El mercado ha absorbido la oferta de la semana pasada y ha recuperado la zona de valor.

Predisposición: 100% Alcista mientras el precio se mantenga sobre la Apertura Americana.

Objetivo: La ruptura de los 26.000 tiene vía libre hacia la liquidez superior en 26.400.

2. GESTIÓN DE RIESGO Y NIVELES CLAVE 🛡️

La volatilidad será extrema en las tardes (post-cierre).

Zona de Compra: Retrocesos hacia 25.500 - 25.600 para buscar continuación.

Zona de INVALIDACIÓN (Stop Run): Si los resultados decepcionan y perdemos los 25.300 con volumen, la tesis alcista se cancela. Ese es nuestro "suelo de cristal".

3. CALENDARIO DE PELIGRO ⚠️

Miércoles: Fed (Tarde) + Tesla/Meta/Microsoft. (Cierre).

Jueves: Apple.

CONCLUSIÓN:

El camino de menor resistencia es el ALZA. Los institucionales están posicionados para una ruptura, pero usarán los datos para limpiar stops antes del movimiento real.

Paciencia y esperar confirmación post-noticia.

Operad con responsabilidad.

Jhon Jaiver Trading

FOMC

NASDAQ 100: Cierre de Año, Liquidez y la Zona de los 25.550Contexto General:

Nos encontramos en la última semana operativa de 2025. Estructuralmente, el mercado mantiene una tendencia alcista clara, pero el factor estacional (festivos y cierre de año) ha drenado la liquidez institucional.

Análisis Técnico:

Sin volumen real que empuje el precio a nuevos máximos esta semana, lo natural es ver un retroceso por inercia o toma de beneficios.

Zona de Soporte Inmediata: Espero que el precio busque "oxígeno" en el entorno de los 25.500 - 25.550 .

Estructura Macro: Mientras el precio se mantenga por encima del soporte mayor (25.000), la estructura alcista para el inicio de 2026 sigue intacta.

Datos Clave (FOMC) :

El martes tenemos las Minutas del FOMC. En un entorno de bajo volumen, esto puede generar picos de volatilidad ("ruido" o mechas rápidas). Es probable que sea solo un susto momentáneo sin continuidad direccional.

Conclusión:

Semana de transición. La probabilidad está en esperar el retroceso a la zona marcada para evaluar la fuerza compradora de cara a la apertura de Enero.

Correccion Conteo ETHYa que nos invalido el conteo anterior todavia veo la perspectiva de que pueda se onda 4 terminando. En este caso sabiendo que la onda 4 entro en zona de 1, volvi atras a ver que podia ser y puedo notar una posibilidad de Onda 2 como Plana siendo el nivel de invalidacion en el 2737$. Repito, nada es asegurado, veo que puede ser probable pero no tenemos la certeza de que asi sea, esto es trading, estamos contra el mercado. Asi que tomen sus propias perspectivas y si gustan pueden tomar este de Ejemplo. Saludos!! Dios los Bendiga a todos

🇺🇸 ORO, DÓLAR Y REAPERTURA DEL GOBIERNO DE EE.UU.Cuando se habla de la reapertura del gobierno de Estados Unidos, lo que en realidad se aprueba es un nuevo paquete de gasto público.

Ese gasto no se financia con dinero que ya exista, sino con deuda: el Tesoro emite nuevos bonos y el Congreso autoriza un aumento del límite para endeudarse.

Esto tiene dos efectos opuestos en el mercado:

1) A corto plazo (efecto inmediato)

La reapertura elimina incertidumbre política.

El dólar tiende a fortalecerse temporalmente porque el riesgo país disminuye, y el oro suele retroceder o mantenerse lateral, ya que pierde parte de su atractivo como refugio.

Sin embargo, si el mercado interpreta que la reapertura implicará más gasto y posibles presiones inflacionarias, el oro puede subir incluso en el corto plazo.

Vale la pena señalar que la reapertura del gobierno de Estados Unidos permitirá reanudar la publicación de los datos económicos oficiales, suspendidos durante el cierre.

Estos datos son críticos para la próxima decisión de política monetaria de la Reserva Federal en diciembre, ya que sirven de referencia para evaluar inflación, empleo y actividad económica.

En cierres anteriores, las publicaciones se retomaron aproximadamente cinco días hábiles después de la reapertura, por lo que la próxima semana podría concentrar una alta carga de datos y generar más volatilidad en los mercados.

2) Medio y largo plazo (efecto estructural)

Una reapertura implica más deuda y más gasto, lo que debilita el valor real del dólar.

El aumento de deuda genera presión inflacionaria y pérdida de confianza en la sostenibilidad fiscal. La Fed se ve forzada a mantener los tipos por debajo de la inflación para que la deuda sea sostenible.

En ese contexto, el oro recupera atractivo: no paga intereses, pero conserva poder adquisitivo.

Por tanto:

• Reapertura = alivio temporal para el dólar, caída o lateralidad del oro.

• Sostenimiento de la deuda = debilitamiento estructural del dólar, tendencia alcista del oro.

Como traders, debemos distinguir el impacto puntual (volatilidad de la noticia) del impacto macro (tendencia).

El primero mueve el mercado unas horas o días; el segundo define el sesgo real del activo a largo plazo.

Aunque la votación para la reapertura aún no se ha producido, el mercado ya ha descontado ese escenario como prácticamente asegurado. Por eso el oro se adelantó, rompiendo la bandera alcista antes de recoger la liquidez inferior y alcanzando la zona de 4200 sin apenas retroceso. Ahora falta ver la reacción real tras la confirmación del evento: si el precio consigue mantenerse por encima de los 4161, podría continuar con impulso alcista y consolidar la ruptura. En cambio, si vuelve a situarse por debajo de los 4130, interpretaremos el movimiento como una falsa ruptura o simplemente como un episodio de volatilidad previo a la decisión.

Tres zonas de entrada para compras intradía:

4200-4205

4176-4170

4161-4148

Si antes de las 23:00h el precio no ha llegado a ninguna de estas zonas conviene esperar al resultado de la votación ya que podría haber desplazamiento del precio. Aun así tened en cuenta el evento, ya que durante esas horas habrá mucho ruido a menos que el mercado lo haya descontado ya, puede hablar Trump y haber diferentes comentarios.

La votación de Estados Unidos para reabrir el gobierno tendrá lugar hoy a las 23:00h y el resultado sobre la 01:00h (hora de España).

--> Washington (ET): voto final entre 7:00–7:30 pm ET. Primeras votaciones y trámite de la “rule” entre 5:00–5:30 pm ET

⚠️Aconsejo no dejar operaciones abiertas para la sesión asiática.

‼️Si has llegado hasta aquí y valoras este análisis, apóyame con boost o comenta para seguir compartiendo contenido de calidad sobre el mercado del oro. Y no te olvides de seguirme para estar actualizado. Vuestro apoyo marca la diferencia y me motiva a continuar compartiendo.

THE GOLD TRADERS CLUB📲

BY SELVA

NOTICIAS, ACTUALIDAD y EXPECTATIVAS... Nasdaq

💵 Tipo de interés del dólar y actas de la FOMC

• La Reserva Federal (FOMC) decidió mantener el tipo de interés de referencia en el 4.50 % por cuarta reunión consecutiva.

• En su comunicado, la Fed señaló que la incertidumbre económica, especialmente por aranceles y conflictos geopolíticos, se ha reducido, pero sigue siendo "elevada".

• Las previsiones económicas se revisaron: crecimiento de 1.4 %, desempleo del 4.5 %, y una inflación en torno al 3 %, por encima del objetivo del 2 %.

• El presidente Powell mantuvo un tono más precavido durante la rueda de prensa, advirtiendo sobre riesgos inflacionarios vinculados a los aranceles y el entorno global. Sobre todo, por la guerra vigente en el medio oriente.

🟢 Sectores beneficiados

Tecnología (XLK, QQQ) en este caso también con el PEPPERSTONE:NAS100

• Se benefician de tasas más bajas por menor coste de capital.

• Empresas como Nvidia, Microsoft y Apple podrían seguir liderando si hay más señales de desinflación.

• Recordad la entrada que estuvimos comentando en GOOGLE y pendientes de Apple. En el último post.

• Si siguen subiendo harán que el SP500/NASDAQ llegue a máximos históricos muy pronto.

👉 En el gráfico observamos que apenas está llegando a máximos históricos, aunque, por un lado, puede empezar una posible corrección, si consigue romper el nivel donde marcamos en el gráfico, si fuera así, el precio podría dirigirse a los 20.000 puntos.

✅No obstante, la estela sigue siendo alcista y hasta que ese nivel no se atreviese seguirá con la tendencia alcista. 📈

🛋️ Conclusión y perspectiva

• La Fed mantiene su enfoque cauteloso: tipos altos por ahora, con posibles recortes hacia el otoño.

• Las bolsas reaccionaron con moderación; el dólar se fortaleció ligeramente.

• Persiste la incertidumbre global por aranceles y tensiones geopolíticas.

¿Qué se espera hoy de la Fed y por qué es tan importante?Hoy, 18 de junio, la Reserva Federal de Estados Unidos anunciará su decisión sobre las tasas de interés. Aunque el mercado espera que mantengan la tasa sin cambios, lo que realmente moverá al mercado será el lenguaje que usen y las proyecciones que muestren.

¿Qué debemos mirar con atención?

La decisión de la tasa (que probablemente quede en pausa)

La Fed ha mantenido una política restrictiva durante más de un año para controlar la inflación. Aunque el IPC ha bajado, aún no lo suficiente como para justificar recortes inmediatos. Por eso, el mercado espera una pausa.

El “Dot Plot” o diagrama de puntos

Este gráfico muestra cuántos recortes (o subidas) esperan los miembros de la Fed. Si hoy reducen el número de recortes esperados para 2025, el mercado puede reaccionar negativamente, fortaleciendo al dólar y debilitando activos de riesgo.

La conferencia de Jerome Powell

Aquí es donde se aclara la dirección futura. Si Powell sugiere que los recortes están lejos, podríamos ver una reacción bajista en índices y oro. Pero si deja abierta la puerta a recortes este año, el mercado podría repuntar con fuerza.

Lecciones para traders y analistas:

✔️ No solo importa la decisión, sino la expectativa vs. la realidad.

✔️ El tono de Powell puede anular cualquier lectura del mercado previa al evento.

✔️ El “dot plot” suele ser más importante que la tasa actual.

✔️ Los movimientos fuertes suelen darse justo después de la conferencia, no con el comunicado inicial.

¿Cómo prepararse hoy?

Marca las 2:00 p.m. ET (hora de la decisión).

Observa la reacción inmediata del DXY, oro, Nasdaq y bonos.

No operes por impulso: espera la conferencia y confirma dirección.

DXY atrapado en los 100: fuerza sin dirección clara🧠 Contexto macroeconómico y financiero:

1. El dólar sube con el FOMC, pero se desinfla por Trump y los datos débiles

El DXY rompió brevemente los 100 puntos con un gap alcista tras la publicación de las minutas del FOMC, donde se reafirmó un tono aún restrictivo, pero con alta incertidumbre.

Sin embargo, el impulso se desvaneció rápidamente por la resolución judicial que bloquea los aranceles impuestos por Trump, lo que debilitó temporalmente al USD y generó euforia en los índices.

2. Datos económicos débiles suman presión

El dato del PIB mostró una contracción del -0.2%, reflejando debilidad en el gasto del consumidor y un fuerte impacto del comercio exterior. Esto respalda las expectativas de posibles recortes de tasas, y lleva a que los bonos suban mientras el dólar pierde firmeza.

3. El DXY queda atrapado en una zona crítica

Actualmente el índice se mueve exactamente sobre los 100 puntos, que ahora vuelve a actuar como resistencia tras el rechazo. Esta es una zona extremadamente complicada para operar, ya que cualquier dato o evento puede desencadenar un rompimiento o una caída abrupta.

🔍 Interpretación del mercado:

El gráfico refleja perfectamente la indecisión del mercado: un impulso fuerte seguido de un rechazo inmediato y ahora consolidación sobre una zona de decisión histórica. Esta lateralidad sobre los 100 puede extenderse mientras no haya un catalizador claro. La volatilidad seguirá elevada.

📊 Estrategia general:

Escenario alcista:

Si nuevos datos sorprenden al alza o la Fed refuerza su tono restrictivo (Lo cual lo dudo muchisimo), el DXY podría volver a romper los 100 con fuerza e ir hacia 100.60–101.00.

Escenario bajista:

Si continúan saliendo datos débiles o se confirma que la Fed se acerca a un recorte si la economía se enfria más rápido, el rechazo actual podría extenderse hasta 99.00–98.80.

📣 Opinión personal:

El DXY está en la peor zona para operar: justo sobre los 100 puntos. Entrar en este momento es operar en el corazón de la incertidumbre. Prefiero esperar una ruptura limpia o una confirmación de rechazo antes de posicionarme. El sesgo bajista domina mientras no se sostenga por encima del nivel.

Nasdaq: retroceso técnico tras FOMC y rebote por fallo judicial🧠 Contexto macroeconómico y financiero:

1. Minutas del FOMC: tono mixto, sin claridad total

La Reserva Federal decidió mantener las tasas, pero las minutas reflejan alta incertidumbre por el impacto de los aranceles, crecimiento débil del PIB y presiones inflacionarias que podrían volver a activarse. La Fed se muestra dispuesta a esperar más datos, lo que limita nuevas subidas… pero tampoco abre la puerta clara a recortes. Resultado: el mercado cae inicialmente, procesando la falta de dirección.

2. Resolución judicial contra aranceles de Trump impulsa el rebote

Un tribunal federal bloqueó los aranceles del 2018 impuestos por Trump a ciertas importaciones. Esto mejora el clima comercial, reduce temores sobre aumentos de costos y apoya la narrativa de recuperación. Los futuros del Nasdaq reaccionaron al alza tras conocerse la noticia, frenando el retroceso inicial.

3. Mercado en busca de dirección técnica

El gráfico muestra un retroceso fuerte tras el impulso de días anteriores, seguido de una zona proyectada de apoyo técnico. Esta zona coincide con niveles de estructura previa y puede actuar como base para una reactivación alcista si las noticias siguen apoyando el riesgo.

🔍 Interpretación del mercado:

El Nasdaq corrigió tras una semana de fuerte impulso, condicionado por la incertidumbre monetaria. Sin embargo, la noticia positiva sobre comercio internacional alivia presión sobre el sector tecnológico. Si no hay más sorpresas negativas, el índice podría encontrar soporte y rebotar desde esta zona.

📊 Estrategia general:

Escenario alcista:

Rebote técnico desde zona de 21.300–21.400 con objetivo hacia 21.800+ si se mantiene el optimismo tras la decisión judicial.

Escenario bajista:

Si las condiciones macro se deterioran o los datos venideros (empleo, inflación) sorprenden negativamente, el índice podría perder el soporte y dirigirse hacia 21.100.

📣 Opinión personal:

Este retroceso era necesario tras el rally. Hoy hay razones técnicas y fundamentales para considerar una reactivación del Nasdaq, especialmente si se consolida el alivio comercial y no hay señales restrictivas inesperadas de la Fed. Oportunidad para seguir el rebote con cautela.

DXY frente a los 100: tensión máxima antes del FOMC🧠 Contexto macroeconómico y financiero:

1. El dólar se fortalece antes de una jornada decisiva

El índice del dólar (DXY) se encuentra nuevamente tocando la zona de 100 puntos, un nivel clave tanto técnica como psicológicamente. Este movimiento viene impulsado por una combinación de datos sólidos (confianza del consumidor, apoyo fiscal de Trump) y la expectativa de un tono hawkish en las minutas de la Fed.

2. Minutas del FOMC en el centro de la escena

Hoy se publican las actas de la última reunión de la Reserva Federal. El mercado espera claridad sobre cuánto más están dispuestos los miembros a mantener las tasas en niveles altos. Un tono restrictivo validaría la fortaleza actual del dólar; un tono más dividido o cauteloso podría provocar un rechazo inmediato desde los 100 puntos.

3. Mercado de bonos y subastas bajo la lupa

El rendimiento de los bonos sigue siendo un termómetro del sentimiento fiscal. Hoy se realiza una subasta clave que podría mostrar si los inversores institucionales mantienen la confianza en la deuda de EE. UU. Si la demanda es débil, el dólar podría reaccionar con volatilidad adicional.

4. Apoyo indirecto desde Japón

La debilidad persistente del yen, tras perder Japón su estatus de mayor acreedor global, contribuye a sostener al dólar frente a varias divisas asiáticas, reforzando el índice.

🔍 Interpretación del mercado:

El DXY está en zona de definición. La ruptura o el rechazo de los 100 puntos dependerá directamente de la lectura del mercado tras las minutas del FOMC. La presión está contenida, pero acumulada. El mercado no se moverá en falso hoy: o rompe con fuerza, o retrocede de forma técnica.

📊 Estrategia general:

Escenario alcista:

Si las minutas muestran unidad en mantener la política agresiva, el DXY podría romper los 100 puntos, apuntando a 100.60–101.00.

Escenario bajista:

Si las actas reflejan dudas, divisiones o señales de pausa, el índice podría retroceder con fuerza hacia 99.20 o incluso 98.80.

📣 Opinión personal:

El nivel de 100 es mucho más que un número. Es el límite entre un dólar que toma el control del mercado y uno que sigue bajo presión estructural. Prefiero esperar la reacción y no anticiparme. Si rompe con fuerza, hay espacio hasta 101. Si falla, buscaré la debilidad como oportunidad de venta.

Oro vulnerable: soporte en peligro si el dólar rompe 100🧠 Contexto macroeconómico y financiero:

1. El oro cede terreno por la fortaleza del dólar

El XAU/USD ha retrocedido por debajo de 3,300, presionado por la firmeza del dólar ante la espera de las minutas del FOMC y datos clave en EE. UU. El mercado busca refugio en el billete verde en medio de incertidumbre fiscal, subastas de bonos y tensiones políticas globales, dejando al oro sin impulso propio.

2. Expectativa por minutas del FOMC

Hoy se publican las actas de la última reunión de la Reserva Federal. Si el documento refleja una postura aún restrictiva, esto podría fortalecer al dólar y generar más presión bajista sobre el oro. En cambio, un tono más dividido o cauto podría darle un respiro al metal.

3. Subasta de bonos y rendimientos al alza

El mercado está atento a la demanda en la subasta de bonos de hoy. Rendimientos elevados han reducido el atractivo del oro, que no genera intereses. Si se confirma fuerte demanda en la deuda, el oro podría mantenerse bajo presión.

🔍 Interpretación del mercado:

El oro está técnicamente debilitado. La pérdida del nivel de 3,300 aumenta el riesgo de una extensión bajista hacia 3,260 o incluso 3,240 si el dólar rompe los 100 puntos. El sesgo sigue siendo bajista mientras no recupere la zona clave de 3,320 con volumen y fundamentos claros.

📊 Estrategia general:

Escenario bajista principal: Si las minutas refuerzan la fortaleza del USD, el oro puede seguir cayendo hacia 3,260 y 3,240.

Escenario alternativo: Si las minutas decepcionan y el DXY no logra romper los 100, el oro podría intentar recuperar la zona de 3,320–3,330.

📣 Opinión personal:

El oro se ve frágil. Hoy no es día para operar con impulso, sino para observar. Si el dólar se fortalece tras las minutas, me alineo con una continuación bajista. De lo contrario, se podría evaluar un rebote técnico, pero sin mucho recorrido.

ACTUALIZACIÓN DEL MERCADO DEL ORO🟡 ACTUALIZACIÓN DEL MERCADO DEL ORO – Ruptura de tendencias y cambio de estructura del mercado

El oro ha superado tanto el canal ascendente paralelo como un patrón de triángulo estrecho en los bordes, lo que ha resultado en un fuerte impulso de compra (FOMO BUY). Este movimiento se puede atribuir a un ligero cambio positivo en el mercado bursátil de EE. UU. ayer, junto con algo de impulso alcista en los mercados asiáticos y europeos hoy.

📉 Situación actual: Todavía no está claro si este movimiento está relacionado con noticias positivas sobre los aranceles, pero un nivel importante a vigilar es 3075 – 3077. Si este nivel se rompe, podría ser el momento de reevaluar las perspectivas y considerar un cambio hacia la compra (BUY).

💡 Actualmente, hay una fuerte actividad de compra durante la sesión europea. Se recomienda no apresurarse a entrar en posiciones de compra en estos niveles y evitar vender demasiado agresivamente.

📌 Escenario para hoy: Busque oportunidades de compra en los niveles clave 3030 – 3018 durante la sesión europea y manténgase atento a las actualizaciones sobre la FOMC de esta noche.

🔮 Tenga precaución: La reunión de la FOMC se llevará a cabo más tarde hoy, lo que podría generar movimientos significativos en el mercado. Prepárese para una posible volatilidad y barridos de liquidez en las áreas menos líquidas.

🧭 Niveles técnicos clave:

🔺 Resistencia: 3075 – 3090 – 3110

🔻 Soporte: 3030 – 3018 – 3000 – 2988 – 2974

🎯 Configuración de trading:

🔴 ZONA DE VENTA: 3074 – 3076

SL: 3080

TP: 3070 – 3066 – 3062 – 3058 – 3054 – 3050 – 3040

🟢 ZONA DE COMPRA: 2976 – 2974

SL: 2970

TP: 2980 – 2984 – 2988 – 2992 – 2996 – 3000

📌 Recordatorio: El mercado es actualmente muy sensible, así que siga las reglas de gestión de riesgos, asegúrese de implementar completamente los TP/SL y evite tomar decisiones apresuradas.

¡Sea prudente y observe de cerca los movimientos del mercado!

— AD | Money Market Flow

Escenario bajista para Bitcoin (07/01/2025)Comenzamos el año con un hito: Bitcoin BINANCE:BTCUSD alcanzó los $100,000 , marcando un fuerte inicio para el desempeño de las criptomonedas en 2025. Si aún no estás emocionado, prepárate: el panorama a corto plazo promete ser turbulento.

Tras el retroceso de hoy al rango de los $90,000, hay señales de un posible patrón armónico Mariposa, que podría llevarnos a un “bottom” alrededor de los $80,000, tomando como soporte clave la EMA200 en el gráfico diario. Este nivel será crucial: una oportunidad para posicionar longs agresivos y aprovechar la siguiente pierna del movimiento parabólico de $BTC.

En el gráfico de 4 horas, Bitcoin está probando una zona de soporte establecida, abriendo dos posibles escenarios:

Fallo estructural del soporte:

El precio rompe el soporte y busca completar el patrón Mariposa en los $80,000 antes de un posible rebote.

Rebote del soporte:

El precio respeta la zona actual y vuelve a probar los $100,000, estableciendo un nuevo rango alcista.

Es importante mencionar que esta semana, además de ser más corta por el día de luto en Estados Unidos (el NYSE permanecerá cerrado el jueves 9 de enero), estará marcada por noticias económicas clave y la primera reunión del FOMC del trimestre. Estos eventos podrían inyectar volatilidad significativa al mercado.

Bitcoin y el regalo de navidad de Powell¡Hola de nuevo a todos!

Antes de entrar en mis ideas del mercado y de CRYPTOCAP:BTC , quiero compartirles dos actualizaciones importantes: he cambiado mi nombre de usuario de BullBit_Cripto a D0minic0 en todas mis redes, marcando el inicio de una etapa más independiente tras finalizar mi relación comercial con mi anterior socio. Además, ¡retomaré las publicaciones semanales por aquí! Estén atentos, porque cada semana compartiré análisis, reflexiones y las noticias más relevantes del mercado.

Resumen semanal de noticias

La semana pasada nos dejó mensajes mixtos del discurso de Powell:

Inflación: Se acerca al objetivo del 2% de la Fed, pero lentamente.

Mercado inmobiliario: Débil.

Crecimiento salarial: Enfriándose.

Mercado laboral: No es el principal culpable de la inflación.

La Fed: Sigue siendo cautelosa para reducir tasas.

Expectativas de inflación: “Bien ancladas” (lo que sea que eso signifique).

Traducción: El famoso “giro de la Fed” no está tan cerca como quisiéramos. Aunque las tasas podrían bajar en 2024, no lo harán tan rápido como para darle un alivio a tu portafolio. El mercado no tomó esta noticia con ligereza, generando un “Sell-off” que mandó a los grandes índices como el del VANTAGE:SP500 a la baja. Esto se sumó a su vez con la segunda semana de diciembre, semana que es notoria por el cierre de posiciones de los grandes fondos de inversión y la toma de ganancias antes de las vacaciones navideñas, creando el cóctel perfecto de pánico.

Esto a su vez, se tradujo en ventas de:

CBOE:FBTC Fidelity (FBTC): -208.6M BTC

CBOE:ARKB ARK 21Shares (ARKB): -108.7M BTC

AMEX:BTC Grayscale (Mini BTC): -188.6M BTC

AMEX:GBTC Grayscale (GBTC): -87.8M BTC

Análisis de BINANCE:BTCUSDT

Ahora sí, entrando en CRYPTOCAP:BTC , aquí están mis reflexiones tras la acción de precio (PA) de la semana pasada, que fue realmente intensa tanto en cripto como en acciones tras el anuncio del FOMC, sacudiendo las proyecciones de cierre de año (EOY) . Estas son mis ideas:

1.- Llenar la mecha diaria del viernes 20/12 y establecer un fondo claro (doble suelo o SFP), recuperar la 1D50EMA y buscar un segundo intento al Punto de Control (PoC).

2.- Romper hacia la mecha del jueves 5/12 , llenarla por completo y consolidar en un rango entre $90.5K y $100.5K, ofreciendo un respiro a las altcoins.

El VWAP semanal también señala “mínimos débiles” que necesitan ser limpiados antes de mejorar el rango, y los marcos de 3 días y 3 meses destacan piscinas de liquidez importantes.

Actualmente, no estoy operando con apalancamiento, pero si las altcoins marcan nuevos mínimos, aprovecharé para hacer DCA (promediar precio) en mis posiciones spot.

¡Gracias por acompañarme en esta nueva etapa! Nos leemos la próxima semana.

USDJPY ESTABLE 155.500Respeta mucho estructura, un par de divisas muy noble en cuanto a estructura y movimientos

La entrada es depsues de la aclaracion de estructura despues de noticias que salieron FOMC , powell hablando sobre cortando .25 ' interes, lo cual trai consigo su movimiento inestable

Entrada en continuacion con volumen de la sesion y confluencia de velas y no teniendo rango o zonas que se miran a lo cercano...... nuevos ALTOS ....

Claves de la semana (07-11/10)En el punto de mira la reunión monetaria del RBNZ y el inicio de la temporada de resultados

Lunes 7. Sin noticias

Martes 8. Confianza Empresarial del NAB australiano, Reunión de Política Monetaria del RBNZ, Actas de la Reunión del RBA australiano, Balanza Comercial canadiense y Cambio en la Confianza del Consumidor Westpac australiano

Miércoles 9. Balanza comercial alemana y actas del FOMC

Jueves 10. Tasa de Inflación subyacente estadounidense interanual y Tasa de Inflación estadounidense interanual

Viernes 11. UK GDP MoM, Canadian Unemployment Rate, American PPI MoM y American Michigan Consumer Sentiment PrelMonday 7th of October

Lunes, 7 de octubre

Sin noticias

Martes, 8 de octubre

La inesperada decisión del Banco de la Reserva de Nueva Zelanda (RBNZ) de recortar el tipo oficial de efectivo en 25 puntos básicos hasta el 5,25% en agosto ha llevado a algunos expertos a anticipar una reducción más significativa del tipo de 50 puntos básicos hasta el 4,75% en la próxima Revisión de la Política Monetaria de octubre. Esta revisión de las expectativas se basa en la mejora de las perspectivas de inflación, que ahora se prevé que se sitúe cerca del 2% a partir del tercer trimestre de 2024.

El reconocimiento por parte del RBNZ de esta tendencia favorable de la inflación sugiere que dispone de más flexibilidad para volver a una configuración neutral de los tipos de interés con mayor rapidez. El banco central ha indicado que el ritmo de los futuros recortes de tipos dependerá de su confianza en un entorno de baja inflación y del anclaje de las expectativas de inflación en torno al objetivo del 2%. Además, el RBNZ ha rebajado su previsión de tipos de referencia hasta el 4,92% en diciembre, lo que implica la posibilidad de nuevas reducciones de tipos antes de finales de año. Los analistas del mercado seguirán de cerca la reunión de política monetaria del RBNZ, cuya decisión se anunciará a la 1:00 AM GMT.

El índice de confianza empresarial NAB de Australia experimentó un fuerte descenso en agosto de 2024, cayendo a -4 desde la lectura del mes anterior de 1. Esto marcó la primera lectura negativa en tres meses y el nivel más bajo del año hasta ahora. Los analistas del mercado anticipan que la confianza empresarial australiana NAB para septiembre repuntará a 2, y los datos se publicarán a las 12:30 AM GMT.

El Banco de la Reserva de Australia (RBA) mantuvo su tipo de interés en el 4,35% durante su reunión de septiembre. Se trata de la séptima reunión consecutiva en la que los tipos de interés se mantienen sin cambios, en línea con las expectativas del mercado. Sin embargo, el banco central expresó su preocupación por el hecho de que el impulso inflacionista, medido por la media recortada, siga siendo excesivamente elevado. El Banco de la Reserva de Australia reiteró su compromiso de permanecer vigilante ante los posibles riesgos al alza de la inflación, manteniendo al mismo tiempo la flexibilidad en su enfoque político.

El banco declaró que se espera que los tipos de interés actuales sigan siendo restrictivos durante un periodo considerable. Los analistas del mercado seguirán de cerca las actas de la reunión del RBA australiano, cuya publicación está prevista para las 12:30 AM GMT.

El índice australiano Westpac-Melbourne Institute Consumer Sentiment bajó un 0,5% en septiembre de 2024, revirtiendo el máximo de 6 meses del mes anterior del 2,8%. Se trata del sexto descenso del año, reflejo de unas perspectivas menos optimistas de la economía tras el lento crecimiento del PIB en el segundo trimestre y la preocupación por la posible pérdida de puestos de trabajo. Las opiniones de los consumidores sobre las condiciones económicas para los próximos 12 meses y 5 años se deterioraron, mientras que las expectativas de desempleo subieron por encima de su media a largo plazo.

Sin embargo, los hogares informaron de mejoras en sus finanzas familiares en comparación con hace un año y expresaron optimismo sobre las perspectivas financieras futuras. El economista jefe Matthew Hassan señaló que el pesimismo reinante no había desaparecido, pero también reconoció que las noticias sobre la inflación se habían vuelto menos preocupantes para los hogares. Los analistas del mercado seguirán de cerca el cambio de confianza del consumidor australiano Westpac para octubre, cuya publicación está prevista para las 23:30 GMT.

La economía canadiense registró un superávit comercial de 680 millones de dólares canadienses en julio de 2024, lo que supone el primer superávit desde febrero. Esto siguió a un déficit revisado de 0,18 mil millones de dólares canadienses en junio y quedó por debajo de las expectativas del mercado de un superávit de 0,85 mil millones de dólares canadienses. Los analistas del mercado anticipan que la balanza comercial canadiense para agosto disminuirá a 0,5 mil millones de dólares canadienses, y los datos se publicarán a las 12:30 PM GMT.

Principales resultados:

Pepsico

Miércoles, 9 de octubre

El superávit comercial de Alemania se redujo significativamente en julio de 2024, cayendo a 16.800 millones de euros desde los 20.400 millones de junio. Este fue el superávit más pequeño desde diciembre de 2022, ya que las exportaciones crecieron a un ritmo más lento que las importaciones. Los participantes en el mercado seguirán de cerca la balanza comercial alemana de agosto, que se publicará a las 6:00 AM GMT.

La Reserva Federal decidió recortar el rango objetivo del tipo de interés de los fondos federales en 50 puntos básicos hasta el 4,75%-5% en septiembre de 2024. Se trata de la primera reducción de los costes de financiación desde marzo de 2020. Aunque se esperaba ampliamente un recorte de los tipos, existía cierta incertidumbre sobre si el banco central optaría por una reducción más prudente de 25 puntos básicos. Además del recorte de tipos, la Reserva Federal publicó previsiones económicas actualizadas. Los analistas del mercado seguirán de cerca las actas del FOMC estadounidense, cuya publicación está prevista para las 18:00 GMT.

Jueves, 10 de octubre

La tasa interanual de inflación subyacente de los precios al consumo en Estados Unidos, que excluye los elementos volátiles como los alimentos y la energía, se mantuvo en agosto en su nivel más bajo en tres años, en el 3,2%. Esta cifra coincidió con la del mes anterior y estuvo en línea con las expectativas del mercado.

En Estados Unidos, la tasa de inflación anual disminuyó por quinto mes consecutivo en agosto de 2024, situándose en el 2,5% frente al 2,9% de julio. Se trata de la tasa de inflación más baja desde febrero de 2021 y se sitúa por debajo de las expectativas del mercado (2,6%).

Los analistas del mercado predicen que la tasa de inflación subyacente estadounidense interanual para septiembre descenderá hasta el 3,0% y que la tasa de inflación estadounidense interanual para septiembre también continuará descendiendo, situándose en el 2,4%. Ambos datos se publicarán a las 12:30 PM GMT.

Principales resultados:

Delta Airlines

Viernes, 11 de octubre

La economía británica experimentó otro periodo de estancamiento en julio de 2024, haciéndose eco de los resultados del mes anterior. Esta tasa de crecimiento del 0% no alcanzó las expectativas del mercado, que esperaban un aumento del 0,2%. Los analistas del mercado prevén que el PIB británico intermensual de agosto experimente una ligera mejora, situándose en el 0,1%, y los datos se publicarán a las 6:00 AM GMT.

La tasa de desempleo en Canadá aumentó al 6,6% en agosto de 2024, superando las expectativas del mercado del 6,5%. Esto marcó la tasa de desempleo más alta desde octubre de 2021, lo que indica un continuo ablandamiento del mercado laboral canadiense, tal y como anticipó el Consejo de Gobierno del BoC. Los analistas del mercado predicen que la tasa de desempleo canadiense para septiembre disminuirá al 6,3%, y los datos se publicarán a las 12:30 PM GMT.

Los precios a puerta de fábrica en Estados Unidos subieron un 0,2% en agosto de 2024, tras una lectura plana revisada en julio y superando las expectativas del mercado del 0,1%. Esto indica un ligero aumento de los precios de los bienes vendidos por los fabricantes. Los analistas del mercado prevén que el IPP estadounidense intermensual de septiembre siga subiendo, hasta el 0,3%, y el dato se publicará a las 12:30 PM GMT.

El índice de sentimiento del consumidor de la Universidad de Michigan para los Estados Unidos fue revisado al alza a 70,1 en septiembre de 2024. Esto marcó el nivel más alto en cinco meses, superando la lectura preliminar de 69 y superando las expectativas del mercado de 69,3. Los analistas del mercado pronostican que el Prel de Sentimiento del Consumidor de Michigan estadounidense para octubre seguirá subiendo y alcanzará los 70,4, y los datos se publicarán a las 14:00 GMT.

Principales publicaciones:

JPMorgan Chase

Wells Fargo

BlackRock

Pasó el Primer Ventarrón. Consolidando los 60KBitcoin ha estado en una clara lateralidad durante las últimas semanas, moviéndose entre los $58,000 y $62,000. Este rango, que algunos podrían interpretar como un período de consolidación, parece estar formando una base sólida, posiblemente en torno a los $60,000. Ahora, la reciente decisión de la Reserva Federal de reducir las tasas de interés en 50 puntos básicos puede actuar como un catalizador positivo. Históricamente, los recortes de tasas han tendido a estimular activos de mayor riesgo, y Bitcoin no es una excepción. A esto se suma la estacionalidad favorable del último trimestre del año, que ha sido históricamente alcista para BTC, con rallies significativos en los últimos años.

Con esto en mente, no sería descabellado pensar que el precio esté consolidando en torno a los $60,000, preparándose para un posible impulso hacia nuevos máximos históricos (ATH). Si el soporte en este nivel se mantiene firme y la liquidez sigue fluyendo hacia los activos de riesgo, podríamos estar viendo una nueva corrida alcista antes de que termine el año. Todo dependerá de cómo reaccione el mercado a los factores macroeconómicos en juego y si la demanda continúa acompañando este movimiento.

Sigamos aprendiendo a fluir con el mercado.

¿Cómo influye en Bitcoin los recortes de las tasas?BTC Weekly Overview:

El mercado está sumido en la incertidumbre sobre lo que hará la Reserva Federal con las tasas de interés , con proyecciones que varían entre un recorte de 25 hasta 75 puntos básicos. Mientras que Goldman Sachs y BlackRock apuestan por un recorte más moderado de 25 puntos, JP Morgan y otros consideran probable un recorte más agresivo de 50 puntos.

El oro ha alcanzado máximos históricos TVC:GOLD , lo que refleja la creciente preocupación de los inversores minoristas ante la posibilidad de una mayor inestabilidad económica. Un recorte de 50 puntos básicos sería visto como una señal alarmante de que "algo se rompió" , ya que la FED estaría contradiciendo su postura de iniciar los recortes de manera gradual, como lo sugirieron tanto en la última reunión del FOMC como en el discurso de Jerome Powell en Jackson Hole.

Históricamente, un inicio de ciclo con un recorte de 50 puntos básicos ha sido un mal presagio para los mercados , como se vio en 2007 y 2001, cuando el FRED:SP500 sufrió caídas significativas durante el primer año. Además, otros indicadores refuerzan el riesgo de recesión, como la curva de rendimiento de los bonos del Tesoro que sigue invertida. Este fenómeno económico, donde los rendimientos a corto plazo superan a los de largo plazo, ha sido históricamente un predictor confiable de recesiones y en este momento la probabilidad de una recesión en los próximos 12 meses es del 65% , incrementando la volatilidad generalizada en los mercados. En mi opinión, lo más probable es que la FED se incline por un recorte de 25 puntos básicos, pero lo sabremos con certeza cuando anuncien su decisión el miércoles a las 6:00 pm UTC.

En cuanto a BINANCE:BTCUSDT y cómo puede afectar la decisión sobre el precio, sigo basándome en mi hipótesis que compartí la semana pasada (), en donde exponía que habíamos encontrado un punto de soporte con la última bajada a los $53k y teníamos un posible punto de pivote por la formación del patrón de fallo de swing en altas temporalidades, por lo que aún sigo en la operación de Swing Long, pero tomé ganancias en la resistencia del punto medio del rango (Línea verde).

Así mismo, de cumplirse la predicción de los recortes a 25bps (escenario máximo alcista para mi) veo posible que establezcamos un nuevo soporte en los $57k-58k, y que lo utilicemos de base para una subida a los $63k, pasando a la segunda mitad del rango.

En caso de que tengamos un mayor recorte, podríamos volver a visitar el soporte en $57k para crear una nueva base tomando las liquidaciones en ese punto y retomar impulso de nuevo, dependiendo de los catalizadores de las siguientes semanas.

De momento, sigo favoreciendo el escenario alcista.

Claves de la semana 16-20/09Las reuniones del FOMC, el Banco de Inglaterra y el Banco de Japón en el punto de mira

Lunes, 16 . Nada.

Martes, 17 . Índice ZEW de sentimiento económico alemán, tasa de inflación canadiense interanual, ventas minoristas estadounidenses intermensuales y balanza comercial japonesa.

Miércoles, 18 . Tasa de inflación interanual en el Reino Unido, permisos de construcción en Estados Unidos, decisión de la Fed sobre los tipos de interés, proyecciones económicas del FOMC y conferencia de prensa de la Fed.

Jueves, 19 . Decisión del Banco de Inglaterra sobre los tipos de interés y tasa de inflación japonesa interanual.

Viernes, 20 . Decisión del Banco de Japón sobre los tipos de interés y ventas minoristas británicas intermensuales.

Martes, 17 de septiembre

El indicador ZEW de sentimiento económico para Alemania sufrió un dramático descenso en agosto de 2024, desplomándose hasta 19,2 desde 41,8 en julio. Se trata del punto más bajo de los últimos siete meses y no se cumplieron las expectativas del mercado de 32 puntos. La caída de 22,6 puntos desde julio fue la mayor desde julio de 2022, lo que pone de manifiesto el creciente pesimismo de los inversores alemanes sobre las perspectivas económicas del país. Los participantes del mercado se centrarán en la publicación del índice ZEW de sentimiento económico de septiembre, prevista para las 9:00 AM GMT.

La tasa de inflación anual en Canadá experimentó un descenso en julio de 2024, cayendo al 2,5% desde el 2,7% de junio. Esto marcó el menor aumento de los precios al consumo desde marzo de 2021, alineándose con las previsiones del Banco de Canadá de una ralentización de la inflación durante el segundo semestre del año. A pesar de esta evolución positiva, aún se espera que la inflación repunte en el futuro. En términos intermensuales, el índice de precios al consumo (IPC) canadiense subió un 0,4% en julio. Los inversores se centrarán en la publicación de los datos de la tasa de inflación canadiense de agosto, que se prevé disminuya hasta el 2,4%, a las 12:30 PM GMT.

El sector minorista estadounidense experimentó un importante repunte en julio de 2024, con un aumento de las ventas del 1% en comparación con el mes anterior. Esto marcó la mayor ganancia desde enero de 2023 y superó las expectativas del mercado, que había anticipado un modesto aumento del 0,3%. Es importante señalar que los datos de ventas minoristas no se ajustan a la inflación y reflejan principalmente las ventas de bienes. Los inversores se centrarán en la publicación de los datos de ventas al por menor de agosto, que se espera que muestren un descenso del 0,3% intermensual. Los datos se publicarán a las 12:30 PM GMT.

El déficit comercial de Japón aumentó significativamente en julio de 2024, alcanzando los 621.840 millones de yenes. Esto supuso un aumento sustancial respecto a los 61.330 millones de yenes del mismo mes del año anterior y superó las expectativas del mercado de un déficit de 330.700 millones de yenes. Fue la quinta vez este año que Japón registró un déficit comercial, debido principalmente al rápido crecimiento de las importaciones, que superaron a las exportaciones. Se espera que los datos de la balanza comercial japonesa de agosto arrojen un déficit de 590.000 millones de yenes cuando se publiquen a las 23:50 GMT.

Miércoles, 18 de septiembre

La tasa de inflación anual en el Reino Unido experimentó un ligero repunte en julio de 2024, subiendo hasta el 2,2% desde el 2% del mes anterior. Sin embargo, este aumento no alcanzó las previsiones del mercado, que había anticipado una tasa del 2,3%. Por su parte, la tasa de inflación subyacente, que excluye elementos volátiles como los alimentos y la energía, bajó al 3,3% desde el 3,5%, también por debajo de las expectativas del 3,4%. En términos intermensuales, el índice de precios al consumo (IPC) bajó un 0,2% en julio. La publicación de la tasa de inflación interanual de agosto en el Reino Unido está prevista para las 6:00 GMT.

El número de permisos de construcción concedidos en Estados Unidos disminuyó en julio de 2024. La tasa anual desestacionalizada descendió a 1,406 millones, frente a una estimación preliminar revisada de 1,396 millones. Mientras que los permisos para viviendas unifamiliares experimentaron un ligero aumento, los permisos para edificios más grandes con cinco o más unidades experimentaron un importante descenso del 10,7%. Se espera que los datos de permisos de construcción de agosto muestren un ligero aumento a 1,42 millones cuando los datos se publiquen a las 12:30 PM GMT.

En un discurso pronunciado en el Simposio Económico de Jackson Hole, el presidente de la Reserva Federal, Jerome Powell, insinuó con fuerza que el banco central está preparado para bajar los tipos de interés en su próxima reunión de septiembre. Powell expresó una mayor confianza en que la inflación se está moderando hacia el objetivo del 2% fijado por la Fed, lo que sugiere que ha llegado el momento de cambiar la política monetaria hacia unas condiciones menos restrictivas. Los precios en Estados Unidos subieron un 2,5% en agosto, el nivel más bajo desde febrero de 2021.

Este sentimiento se alinea con las actas de la reunión anterior de la Reserva Federal, que indicaron que la mayoría de los responsables políticos creen que un recorte de tipos es apropiado este trimestre. Aunque los participantes en el mercado prevén que la Fed baje los tipos de interés al 5,25% en la próxima reunión, están muy pendientes de la publicación de las proyecciones económicas del Comité Federal de Mercado Abierto (FOMC) y de la posterior rueda de prensa. Estos acontecimientos proporcionarán más información sobre la futura orientación de la política de la Reserva Federal.

Jueves, 19 de septiembre

En su reunión de agosto, el Banco de Inglaterra decidió bajar el tipo de interés en 25 puntos básicos, hasta el 5%. Sin embargo, el banco central hizo hincapié en la cautela a la hora de seguir relajando la política monetaria, afirmando que los funcionarios necesitan estar más seguros de que la inflación seguirá siendo moderada. El recorte de tipos supuso un alejamiento de los máximos de 16 años que había alcanzado el tipo de referencia.

Aunque la ralentización de la inflación en el Reino Unido fue un factor positivo, la preocupación por el mayor crecimiento de los precios de los servicios y la posibilidad de que se produjeran efectos secundarios que pudieran socavar los avances del banco central en la reducción de la inflación influyeron en la decisión de algunos miembros.

A pesar de estas preocupaciones, el Comité expresó su expectativa de que la inflación general siga disminuyendo y de que las expectativas de inflación converjan hacia el objetivo. Además, el Comité señaló que la orientación restrictiva de la política monetaria podría provocar una ralentización del crecimiento del PIB por debajo del potencial y un debilitamiento del mercado laboral, lo que justificaría una política menos restrictiva.

De cara al futuro, los participantes en el mercado prevén que el Banco de Inglaterra mantenga los tipos de interés en el 5% en su próxima reunión, prevista para las 11.00 GMT.

La tasa de inflación anual en Japón se mantuvo sin cambios en el 2,8% en julio de 2024, marcando el tercer mes consecutivo en este nivel y el punto más alto desde febrero. Sobre una base mensual, el Índice de Precios al Consumo (IPC) subió un 0,2% en julio, el menor incremento en tres meses, tras un aumento del 0,3% en junio. La publicación de los datos de la tasa de inflación japonesa de agosto, que se espera que aumente hasta el 3,0%, está prevista a las 23:30 GMT.

Viernes, 20 de septiembre

El Banco de Japón (BoJ) dio un paso significativo hacia la normalización de su política monetaria en julio de 2024. El banco central elevó su tipo de interés a corto plazo hasta alrededor del 0,25%, lo que supone un alejamiento de la política de tipos de interés cercanos a cero que aplicó en marzo. Además, el Banco de Japón anunció planes para reducir gradualmente sus operaciones mensuales de compra de bonos, con el objetivo de reducir su enorme balance y retirarse gradualmente del mercado de bonos.

En sus perspectivas trimestrales, el Banco de Japón revisó sus previsiones de inflación para los próximos años. Ahora espera que la inflación subyacente caiga a alrededor del 2,5% en el año fiscal 2024, por debajo de la previsión de abril del 2,8%. Para los años fiscales 2025 y 2026, el banco central mantiene su previsión de inflación en torno al 2%.

En cuanto al PIB, el Banco de Japón rebajó su previsión de crecimiento para el ejercicio fiscal 2024 del 0,8% al 0,6%, como reflejo de una revisión estadística. Sin embargo, el banco mantuvo su previsión del PIB en el 1,0% para los ejercicios fiscales de 2025 y 2026.

De cara al futuro, los participantes en el mercado prevén que el Banco de Japón mantenga los tipos de interés en el 0,25% en su próxima reunión, prevista para las 4:00 AM GMT.

Las ventas minoristas en el Reino Unido experimentaron un repunte positivo en julio de 2024, aumentando un 0,5% intermensual, lo que supuso un cambio de tendencia respecto al descenso del 0,9% revisado a la baja en junio y se alineó con las expectativas del mercado. Los inversores se centrarán en la publicación de los datos de las ventas minoristas de agosto, que se esperan para las 6:00 AM GMT.

Semana de noticias... Jugar el juegoAunque quieran hacernos creer algo diferente... después de que entren los ETF al juego, hay que estar alcistas hasta que por lo menos ellos hayan duplicado su apuesta. Van a querer BTC más barato y darán batalla para ello. Esta semana que viene comienza la "peor estacionalidad" así que... estando en un 0,382 y atrapado entre las medias móviles después de hacer un rompimiento... Podemos esperar que se vea al movimiento que seguirá por las próximas dos semanas, mientras se acomodan los institucionales para lo que se ve venir con la burbuja de deuda que atormenta al mercado... Se viene la tan esperada minuta de la FOMC y además una cuádruple bruja, así que recordar que TODO PUEDE PASAR.

Sigamos aprendiendo a fluir con el mercado

BTC/USDT Swing LongEstamos en el segundo escenario de interés para esta semana.

Anteriormente probé un long con este setup ->

Ayer tuvimos la reunión de FOMC en donde Jerome Powell anunció que no alterarían los tipos de interés y pondría sobre la mesa un recorte en septiembre de este año, noticia que es bullish pero no del todo. Ante el mensaje frío, el mercado reaccionó en una venta prolongada hasta los niveles marcados en el primer análisis.

Este es un punto clave de inflexión; si perdemos este soporte significaría que la estructura macro de CME:BTC1! cambiaría a bajista , y dejaríamos de hacer el canal que está enmarcado por unos altos más altos y bajos más altos, por lo que al ser un punto con una invalidación clara podemos probar otra operacion del tipo swing.

Este es en análisis macro que estoy tomando de referencia:

Decisión sobre la tasa de Japón el viernes: Una mirada más pr...Decisión sobre la tasa de Japón el viernes: Una mirada más profunda

La inflación mayorista de Japón aumentó en mayo a la tasa anual más rápida en nueve meses, revelaron ayer los datos, lo que indica que un yen débil puede estar ejerciendo una presión al alza sobre los precios al aumentar el costo de las importaciones de materias primas. Los precios al productor en Japón subieron un 2,4% interanual en mayo de 2024, frente al 1,1% de abril, superando las expectativas del mercado de un aumento del 2%.

Es probable que estos datos sean un factor clave para la junta directiva del Banco de Japón (BOJ), ya que se reúne para una reunión de política de dos días que finaliza el viernes. Se prevé ampliamente que el banco central mantendrá su objetivo de tasas de interés a corto plazo dentro del rango del 0% al 0,1%.

Sin embargo, los datos agregan complejidad a la toma de decisiones del Banco de Japón sobre el momento de las alzas de tasas de interés. El gobernador del Banco de Japón, Kazuo Ueda, ha declarado que el banco central considerará aumentar aún más las tasas si confía más en que la inflación subyacente se mantendrá en torno al objetivo del 2%.

Mirando el gráfico de 4 horas de hoy, el USD / JPY se ha recuperado tras la decisión del FOMC, borrando gran parte de la caída posterior al IPC y pasando por los Promedios Móviles Exponenciales de 20, 50, 100 y 200 horas.

Dólar 1H - Dólar Pierde fuerza y hoy la FED habla🔵 ANÁLISIS SOBRE LA SITUACIÓN DE DÓLAR EASYMARKETS:USXUSD

Con las primeras horas del día el dólar cae fuertemente después de los datos de Inflación📊los cuales resultaron inferiores a lo esperado ¿Como se traduce esto? Normalmente el índice dólar gana fuerza cuando los datos de inflación son superiores, porque una mayor inflación trae como consecuencia un aumento en las tasas de interés y a mayor tasa de interés se suele concluir que una divisa puede ganar valor a través del tiempo.

🗓️Jerome Powell estará decidiendo tasas de interés para hoy, donde el consenso indica que es probable se mantengan las previsiones y el discurso este ligado a la estabilidad, prácticamente se prevé que, con este dato de menor inflación, la FED mencione que sus medidas han funcionado.

🔵 PREVISIÓN Y DATOS IMPORTANTES SOBRE EL ÍNDICE DÓLAR EASYMARKETS:USXUSD

Durante la prensa sobre decisiones de tipos de Interés🏦 es probable que el precio del dólar se vea sumamente afectado y en todo caso si el discurso se centra en un posible recorte más pronto de lo esperado, se pueden prever más caídas fuertes.

▶️ Niveles Importantes a considerar hoy

S#1

S#2

Mínimo Histórico

El panorama para la fortaleza de corto plazo para el dólar luce algo incierto y se inclina con estos últimos datos hacia el lado de las ventas. Es importante recordar que el día jueves 13 de junio (Mañana) también se publicaran los datos sobre las nuevas peticiones de subsidio por desempleo, lo cual es otra dosis de alta volatilidad para la divisa.

En conclusión, de forma técnica se pueden esperar aún más caídas fuertes📉 si el precio supera el nivel S#2 con un precio objetivo hasta el mínimo histórico. Las medias y osciladores más relevantes se mantienen apoyando al lado bajista.

🌎DATO IMPORTANTE DEL DÍA: Hoy Jerome Powell Decide Tasas de Interés

Analista de easyMarkets Alfredo G

Discursos del BCE, Macron y FOMC agitan el EUR / USDDiscursos del BCE, Macron y FOMC agitan el EUR / USD

Un gran número de funcionarios del Banco Central Europeo (BCE) están haciendo discursos públicos en los 24 antes de la decisión de tasas de la Fed de esta semana el miércoles que podría ayudar u obstaculizar al EUR/USD.

Además, ahora se suma a la mezcla la decisión del presidente francés, Emmanuel Macron, de convocar elecciones locales anticipadas después de los resultados de las elecciones al Parlamento de la UE, lo que aumenta la incertidumbre del mercado.

El EURUSD se ha extendido a un mínimo de 5 semanas. 1,0700 podría ser el próximo objetivo para los bajistas, ya que el precio ahora se ha movido a una zona de oscilación entre 1,0718 y 1,0750.

Quizás los discursos más importantes vendrán de Luis de Guindos (Vicepresidente del BCE), Philip R. Lane (miembro del Comité Ejecutivo del BCE) y Claudia Buch (Consejo de Supervisión del BCE).

Importe el calendario económico de BlackBull Markets a iCloud, Google o Outlook para recibir alertas directamente en su bandeja de entrada, lo que le permite planificar sus posiciones con anticipación.

La semana pasada, la UE se convirtió en la cuarta economía occidental en reducir su tasa de interés crediticio, anunciando avances en la lucha contra la inflación. Redujo su tasa de interés principal de un máximo histórico del 4% al 3,75%. Katherine Neiss, economista jefe europea de Prudential Investment Management, expresó una "confianza razonable" en que el BCE recortaría aún más las tasas durante el verano u otoño, lo que podría llevar las tasas de la UE al 3,5% o menos para fin de año. Los inversores analizarán de cerca los próximos discursos del BCE en busca de indicios que respalden esta predicción.