Merval Argentino "Nada nuevo", Análisis completo.📉 MERVAL ARGENTINO – ANÁLISIS TÉCNICO Y FUNDAMENTAL | SEGUNDO SEMESTRE 2025 🇦🇷

La situación del MERVAL dista mucho de ser alentadora.

🔻 Estructura bajista consolidada en todas las temporalidades clave:

Semanal, Diario y H4 mantienen clara secuencia descendente.

El último Lower Low (LL) fue marcado en 1.9M.

Actualmente el precio ronda los 2M, pero sin quiebres relevantes ni zonas de ruptura que sugieran una recuperación sólida.

📉 De no aparecer reacciones alcistas, podríamos presenciar nuevas correcciones más profundas en el segundo semestre.

🔎 CONTEXTO FUNDAMENTAL QUE SOSTIENE LA DEBILIDAD

🧨 El análisis técnico se refuerza con fundamentos preocupantes:

🏦 Macro argentina inestable:

Inflación todavía elevada.

Reservas netas del BCRA en niveles críticos.

Riesgo país alto y sin mejoras claras en la calificación crediticia.

Perspectivas del PBI en tono de estancamiento o leve contracción.

🗳️ Ruido político creciente:

Expectativa sobre medidas de ajuste fiscal y su impacto en consumo e inversión.

Incertidumbre política interna en plena etapa de reacomodamientos.

Dólar MEP y CCL tensos, reflejando huida hacia refugios de valor.

💰 Flujo de capitales limitado:

Escasa participación de inversores institucionales.

Poca rotación y falta de volumen sostenido en papeles líderes.

Salida progresiva de capital extranjero y refugio en activos dolarizados.

🏭 SECTORES Y EMPRESAS:

Empresas exportadoras podrían encontrar oportunidades, pero requieren contexto externo favorable.

El sector energético podría tener potencial si hay estabilidad regulatoria.

Bancos y consumo siguen muy presionados por la coyuntura interna.

📌 ¿QUÉ DEBERÍA CAMBIAR PARA UNA RECUPERACIÓN?

Para una reversión sólida en el MERVAL necesitamos:

✅ Mejora sustancial en indicadores macro.

✅ Señales claras de confianza política y jurídica.

✅ Reingreso de flujos institucionales y mejor clima internacional.

Hasta entonces, predomina el sesgo bajista y la cautela.

📍 Seguimos atentos a niveles por debajo del 1.9M, como zonas posibles de reacción o rebote técnico, aunque sin confirmaciones aún.

🧠 En Profit evaluamos cada movimiento con una visión integral:

Técnico + Fundamental + Emocional.

👉 La disciplina, la paciencia y la claridad son esenciales en momentos como este.

🔁 ¿Estás operando en renta variable argentina o esperando mejores condiciones?

Dejanos tu visión en los comentarios.

Fibonacci

ETH/USD – Estrategia de Venta por Micro Tendencia Bajista📉 ETH/USD – Estrategia de Venta por Micro Tendencia Bajista y Confirmación Estructural (1H)

Actualizamos el análisis técnico de Ethereum tras la expansión vertical iniciada a principios de julio. En la proyección anterior no se ejecutó la entrada en corto, ya que no se presentó la confirmación operativa en la zona de extensión.

Ahora el enfoque cambia: en lugar de operar desde una extensión de Fibonacci, planteamos un setup de venta basado en la ruptura de una micro estructura bajista, confirmada por máximos descendentes y rechazo técnico en retroceso.

🔍 Contexto Técnico

Fake Break Out 1 (junio):

Ruptura falsa por debajo del soporte estructural, seguida por absorción institucional.

Origen del movimiento impulsivo actual.

Rally sin retrocesos técnicos válidos:

El precio no respetó retrocesos clásicos de Fibonacci, invalidando el uso de esos niveles como soporte confiable.

Esto nos obliga a dejar de operar la extensión como punto de entrada.

Nueva estructura – Micro tendencia bajista:

Serie de máximos descendentes, con presión de oferta activa y rechazo técnico desde el 0.786 de Fibonacci.

Esta estructura local nos brinda una ventana táctica para entrar en corto, con stop ajustado.

📐 Parámetros de la Operación – Venta Táctica

Entrada en corto: $3,808

(Zona de retesteo del 0.786 con estructura de micro tendencia activa)

Stop Loss: $3,862

(Por encima del máximo local y de la micro tendencia)

Take Profit: $3,555

(Zona de mínima proyección y posible rebote técnico)

Relación Riesgo/Beneficio: Aprox. 1:2.3

🧠 Justificación Estratégica

Abandonamos la lógica de extensión y nos alineamos con el flujo de oferta visible en estructura local.

La secuencia de retrocesos fallidos más la formación de máximos descendentes valida el enfoque de venta por confirmación estructural.

El riesgo está claramente definido y la entrada se toma con control técnico, no por anticipación.

🔗 #ETHUSD #Ethereum #TradingProfesional #MicroTendencia #FakeBreakout #AnálisisTécnico #ShortSetup #CryptoTrading #AcciónDelPrecio

Análisis diario de trading Y Proyecciones en FOREX🎯 ANÁLISIS TÉCNICO DEL DÍA:

✅ Pares Forex Analizados: EURUSD, GBPUSD, análisis técnico completo

✅ Zonas de Liquidez: Identificación de smart money y flujo institucional

✅ Patrones de Ruptura: Análisis estructural y puntos de entrada estratégicos

✅ Market Structure: Proyecciones para próxima sesión de trading

🔥 CONTENIDO EXCLUSIVO PARA TRADERS:

Trading con mentalidad institucional

Análisis de marcos temporales múltiples

Identificación de desequilibrios de mercado

Estrategias de alta probabilidad

Zonas críticas de soporte y resistencia

📈 PALABRAS CLAVE: #TradingForex #AnalisisTecnico #EURUSD #GBPUSD #SmartMoney #TradingInstitucional #AnalisisDiario #EstrategiasForex #ZonasLiquidez #PatronesRuptura

💡 ¿TE AYUDÓ ESTE ANÁLISIS?

👍 Dale LIKE si encontraste valor en este contenido

🔔 SUSCRÍBETE para análisis diarios

💬 COMENTA tu visión del mercado

📤 COMPARTE con otros traders serios

🏆 SOBRE ESTE CANAL:

Análisis forex diario con enfoque institucional. Trading profesional, estrategias probadas y educación financiera de calidad.

#Forex #Trading #AnalisisTecnico #TradingEducacion #MercadoFinanciero #InversionForex #EstrategiasTrading #AnalisisProfesiona

Bitcoin (BTC) final trend (Higher High Maximum trend Reversal)We are facing critical days with FED today´s speech. 120k€ was thought (see previous ideas) to be final point of a long-long trend with extended Fibonacci levels.

An Excess can´t be rule out, but ¿for how long? Corrections of 40-to-50% is expected now that everybody thinks institutions are buying for hold. Perhaps, it is not the true impression but the final accumulation prepared for an amzing sell-off and push-down price action. CAUTION !

La VERDAD sobre los Retrocesos de Fibonacci que NADIE te diceEl Dato que Cambiará tu Perspectiva para Siempre

Aquí tienes una estadística que te va a sorprender: según estudios académicos rigurosos que analizaron miles de operaciones en múltiples mercados, los retrocesos de Fibonacci no tienen mayor efectividad que lanzar una moneda al aire. Sin embargo, el 78% de los traders profesionales los siguen usando diariamente. ¿Cómo es posible esta paradoja?

Esta contradicción aparente nos lleva a una de las realidades más fascinantes del mundo financiero, donde la psicología humana puede ser más poderosa que las matemáticas puras. Pero antes de que descartes completamente esta herramienta o, por el contrario, la adoptes ciegamente, necesitas entender la historia completa.

El Origen de Todo: De las Flores a Wall Street

Para comprender realmente lo que está sucediendo, necesitamos viajar al siglo XIII, cuando Leonardo Fibonacci presentó su famosa secuencia: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89... Cada número es la suma de los dos anteriores. Parece simple, pero cuando divides cualquier número por el siguiente, obtienes aproximadamente 0.618, conocido como la proporción áurea.

Este número aparece en lugares sorprendentes en la naturaleza. Las espirales de las conchas marinas, la distribución de las semillas en un girasol, incluso las proporciones del rostro humano siguen esta proporción. Es como si el universo tuviera un código secreto matemático incorporado en su diseño.

En los años 1970, los analistas técnicos hicieron un salto conceptual audaz. Pensaron: "Si estos números gobiernan patrones naturales, ¿por qué no podrían gobernar también los patrones de precios en los mercados?" Nacieron así los retrocesos de Fibonacci en el trading.

La Mecánica del Sistema: Cómo Funciona en Teoría

El concepto es seductoramente elegante. Cuando un precio hace un movimiento fuerte (digamos, una acción sube de $100 a $200), los traders esperan que el precio "retroceda" o se corrija antes de continuar su tendencia. Los niveles de Fibonacci sugieren que este retroceso será del 23.6%, 38.2%, 50%, 61.8% o 78.6% del movimiento original.

Siguiendo nuestro ejemplo, si la acción bajara desde $200, los traders esperarían que encontrara soporte en $161.8 (retroceso del 38.2%) o en $138.2 (retroceso del 61.8%). La idea es que estos niveles actuarán como "imanes" para el precio, creando puntos de reversión predecibles.

Millones de traders alrededor del mundo miran estos mismos niveles, colocan órdenes cerca de ellos y esperan que el precio rebote exactamente donde las matemáticas de Fibonacci predicen.

La Bomba Científica: Lo que Revelan los Datos Reales

Aquí es donde la historia se vuelve realmente interesante. Los investigadores académicos, armados con supercomputadoras y décadas de datos históricos, decidieron poner a prueba esta teoría. Los resultados fueron devastadores para los creyentes en Fibonacci.

Un estudio publicado en una revista científica prestigiosa analizó tres mercados bursátiles importantes, examinando miles de movimientos de precios. Su conclusión fue contundente: los retrocesos de Fibonacci no proporcionan ventaja estadística significativa. Los precios rebotaban en los niveles de Fibonacci con la misma frecuencia que en cualquier otro nivel aleatorio.

Otro estudio aún más riguroso analizó seis pares de divisas principales usando datos tick-by-tick (el nivel más detallado posible) durante cinco años completos. Los investigadores examinaron todos los marcos temporales posibles, desde minutos hasta meses. Su veredicto fue unánime: los retrocesos de Fibonacci carecen de significancia económica en todos los períodos de tiempo.

Imagina la sorpresa. Una herramienta usada por millones de personas, enseñada en cursos de trading por todo el mundo, recomendada por "gurús" del mercado, resultó ser estadísticamente irrelevante. Era como descubrir que la brújula que has estado usando durante años no apunta realmente al norte.

El Misterio Psicológico: Por Qué Siguen Funcionando

Pero espera, aquí viene la parte verdaderamente fascinante. A pesar de la evidencia científica, muchos traders experimentados juran que los niveles de Fibonacci funcionan en sus operaciones diarias. No están mintiendo ni están locos. Están experimentando uno de los fenómenos más poderosos de la psicología de masas: la profecía autocumplida.

Piénsalo de esta manera: si millones de traders en todo el mundo están mirando el mismo nivel de 61.8% y esperan que el precio rebote allí, muchos van a colocar órdenes de compra cerca de ese nivel. Esta concentración masiva de órdenes puede crear efectivamente un soporte temporal, haciendo que el precio rebote exactamente donde Fibonacci predijo.

Es como un embotellamiento de tráfico. No existe una ley física que diga que los autos deben detenerse en cierto punto de la carretera, pero si suficientes conductores frenan al mismo tiempo por cualquier razón, se crea un embotellamiento real. Los niveles de Fibonacci funcionan de manera similar: crean efectos reales porque la gente cree que son reales.

El Engaño de Nuestro Cerebro: Los Sesgos Cognitivos en Acción

Nuestro cerebro está evolutivamente diseñado para encontrar patrones, incluso donde no existen. Este sesgo cognitivo, llamado apofenia, nos ayudó a sobrevivir como especie (reconocer patrones de peligro en la naturaleza era crucial), pero nos traiciona en los mercados financieros.

Cuando un trader ve que el precio rebota exactamente en el nivel 61.8%, esa experiencia se graba profundamente en su memoria como una confirmación poderosa del poder de Fibonacci. El cerebro libera dopamina, creando una sensación de satisfacción y reforzando la creencia. Sin embargo, cuando los niveles fallan, el cerebro encuentra formas de racionalizar la falla: "había mucha volatilidad ese día", "las noticias interfirieron", "el mercado estaba manipulado".

Además, opera el sesgo de confirmación. Una vez que creemos en algo, inconscientemente buscamos evidencia que lo respalde e ignoramos o minimizamos la evidencia contraria. Es como cuando compras un auto de cierto color y súbitamente empiezas a notar autos de ese mismo color por todas partes.

El Factor Temporal: Cuándo Parecen Funcionar y Cuándo Fallan

Los datos revelan patrones interesantes sobre cuándo los retrocesos de Fibonacci parecen tener más relevancia. En mercados laterales o con baja volatilidad, donde los grandes movimientos fundamentales son escasos, los niveles técnicos (incluyendo Fibonacci) pueden tener cierta efectividad temporal.

Durante la crisis financiera de 2008, muchos índices rebotaron cerca de niveles de Fibonacci, y los defensores de esta técnica lo señalaron como prueba de su efectividad. Sin embargo, el mismo período mostró igual cantidad de casos donde los precios atravesaron estos niveles sin mostrar respeto alguno por las matemáticas de Fibonacci.

En mercados altamente volátiles, especialmente aquellos impulsados por noticias fundamentales importantes, los niveles de Fibonacci se vuelven completamente irrelevantes. Un anuncio de política monetaria, una guerra comercial o una pandemia global pueden hacer que los precios atraviesen todos los niveles técnicos como si fueran papel mojado.

La Paradoja de la Efectividad: Cuando lo Falso se Vuelve Verdadero

Aquí encontramos una de las paradojas más fascinantes del mundo financiero. Incluso si los retrocesos de Fibonacci no tienen base científica intrínseca, pueden tener efectividad práctica debido a su uso generalizado. Es similar a cómo los números redondos (como $100 o $1,000) a menudo actúan como niveles de soporte o resistencia psicológica.

Esta efectividad, sin embargo, es inherentemente frágil e impredecible. Si demasiados traders confían en la misma técnica, los mercados pueden evolucionar y adaptarse. Los grandes fondos de inversión y las instituciones financieras, con sus algoritmos sofisticados y recursos computacionales masivos, pueden incluso identificar y explotar estos patrones predecibles para su beneficio.

Imagina un juego donde todos los jugadores usan la misma estrategia. Al principio, la estrategia puede funcionar porque todos la siguen. Pero eventualmente, los jugadores más inteligentes descubren cómo explotar el hecho de que todos los demás son predecibles. Los mercados financieros operan de manera similar.

La Aplicación Práctica: Cómo Usar Esta Información Inteligentemente

Entonces, ¿qué debe hacer un trader o inversor inteligente con toda esta información? La respuesta no es ni rechazar completamente los retrocesos de Fibonacci ni adoptarlos ciegamente. La clave está en entender su naturaleza y usarlos dentro de un contexto más amplio.

Si decides incorporar niveles de Fibonacci en tu análisis, hazlo con estas consideraciones cruciales en mente. Primero, nunca los uses como tu único criterio de decisión. Son simplemente una herramienta más en una caja de herramientas que debería incluir análisis fundamental, gestión de riesgo, y comprensión de la psicología del mercado.

Segundo, los niveles de Fibonacci pueden tener mayor relevancia cuando coinciden con otros factores técnicos importantes. Si un retroceso del 61.8% coincide con una media móvil importante, una línea de tendencia histórica, o un nivel de soporte y resistencia previamente establecido, la confluencia de factores puede crear un punto de interés más significativo.

Tercero, siempre considera el contexto del mercado más amplio. En un mercado alcista fuerte, los retrocesos tienden a ser más superficiales. En un mercado bajista, pueden ser más profundos. Durante períodos de alta volatilidad o eventos fundamentales importantes, todos los niveles técnicos pueden volverse irrelevantes.

La Gestión del Riesgo: La Única Constante Universal

Independientemente de si usas Fibonacci o cualquier otra herramienta técnica, la gestión del riesgo debe ser tu prioridad absoluta. Esto significa definir claramente cuánto estás dispuesto a perder en cada operación antes de entrar en ella, usar stops de pérdida apropiados, y nunca arriesgar más del 1-2% de tu capital total en una sola operación.

Los mercados son inherentemente impredecibles, y cualquier herramienta técnica puede fallar en cualquier momento. Los traders exitosos no son aquellos que tienen razón todo el tiempo, sino aquellos que gestionan sus pérdidas de manera efectiva y permiten que sus ganancias corran cuando están en lo correcto.

El Panorama Más Amplio: Comprendiendo la Naturaleza de los Mercados

Para desarrollar una perspectiva verdaderamente madura sobre el trading y la inversión, necesitas entender que los mercados financieros no son sistemas físicos regidos por leyes inmutables como la gravedad. Son ecosistemas complejos y dinámicos influenciados por la psicología humana, el flujo de información, las decisiones políticas, los cambios tecnológicos, y la interacción de millones de participantes con objetivos diferentes.

En este contexto, buscar fórmulas mágicas o sistemas infalibles es una pérdida de tiempo. Lo que realmente importa es desarrollar habilidades fundamentales: capacidad de análisis, disciplina emocional, gestión del riesgo, y una comprensión profunda de los factores que realmente mueven los mercados.

La Evolución Continua: Adaptándose a un Mundo Cambiante

Los mercados financieros están en constante evolución. Las técnicas que funcionaron en el pasado pueden volverse obsoletas, nuevas tecnologías pueden cambiar la dinámica del mercado, y los patrones de comportamiento pueden shift con las generaciones. Los algoritmos de inteligencia artificial, el trading de alta frecuencia, y las criptomonedas están creando dinámicas de mercado que no existían cuando se popularizaron los retrocesos de Fibonacci.

En este ambiente cambiante, la flexibilidad mental y la capacidad de adaptación son más valiosas que la adhesión rígida a cualquier sistema o técnica particular. Los traders e inversores exitosos del futuro serán aquellos que puedan integrar múltiples fuentes de información, adaptar sus estrategias a condiciones cambiantes, y mantener una mentalidad de aprendizaje continuo.

Conclusión: La Sabiduría Está en el Equilibrio

Los retrocesos de Fibonacci representan un microcosmos fascinante de la intersección entre matemáticas, psicología, y mercados financieros. Aunque la evidencia científica sugiere que no tienen poder predictivo intrínseco, su uso generalizado puede crear efectos psicológicos temporales que los hacen ocasionalmente relevantes.

La verdadera lección aquí no es sobre Fibonacci específicamente, sino sobre la importancia de mantener una perspectiva equilibrada y escéptica hacia cualquier herramienta de trading o inversión. En un mundo donde abundan las promesas de sistemas infalibles y fórmulas secretas, el enfoque más inteligente es construir una base sólida de conocimiento fundamental, desarrollar habilidades de pensamiento crítico, y mantener expectativas realistas sobre lo que cualquier herramienta técnica puede y no puede hacer.

Al final del día, el trading y la inversión exitosos no se tratan de encontrar la herramienta perfecta, sino de gestionar la incertidumbre inherente de los mercados con conocimiento, disciplina, y una comprensión profunda de las limitaciones humanas y del mercado.

Tu Experiencia Importa: Únete a la Conversación

Ahora quiero conocer tu perspectiva. ¿Has usado retrocesos de Fibonacci en tu trading? ¿Cuál ha sido tu experiencia? ¿Has notado si funcionan mejor en ciertos tipos de mercados o condiciones? ¿O tal vez has observado otros patrones o herramientas técnicas que parecen tener efectividad psicológica similar?

Comparte tus experiencias y observaciones en los comentarios. La comunidad de traders e inversores se beneficia enormemente cuando compartimos nuestras experiencias reales, tanto los éxitos como los fracasos. Tu historia podría ser exactamente lo que otro trader necesita escuchar para desarrollar su propia perspectiva equilibrada sobre estas herramientas.

¿Cuál es tu herramienta técnica favorita y por qué crees que funciona para ti? ¿Has experimentado la profecía autocumplida en acción? ¡Comparte tu historia!

XAUUSD 1D - Un Evento Fuerte esta por Ocurrir ¿Cuándo sucederá?📊UN PROXIMO MOVIMIENTO FUERTE EN EL ORO EASYMARKETS:XAUUSD

El metal precioso ha permanecido en una fase lateral durante aproximadamente dos meses, mostrando una alta probabilidad de aumentar su volatilidad a medida que el precio se acerque a sus máximos históricos.

¿Veremos pronto un nuevo récord? La actual fase de acumulación suele estar asociada con un movimiento explosivo en el corto plazo. Sin embargo, el oro podría seguir en pausa mientras los mercados esperan nuevos acontecimientos en Medio Oriente.

En paralelo, los mercados de renta variable continúan marcando máximos históricos, lo que refleja un entorno de mayor confianza en el mercado. Aunque tradicionalmente se espera que el oro tenga una correlación inversa con las acciones, su comportamiento actual plantea una pregunta clave: ¿Por qué el oro se mantiene estable a pesar del rally en las bolsas?

NOTICIA DEL DÍA: Meta refuerza su apuesta por la inteligencia artificial

Meta ha contratado a dos destacados especialistas en inteligencia artificial que anteriormente trabajaban en Apple, ofreciéndoles sumas millonarias. Este movimiento refleja su compromiso por liderar la innovación tecnológica en IA, en medio de una competencia feroz por el talento entre los gigantes del sector. La carrera por dominar el próximo ciclo de disrupción tecnológica se intensifica.

📊 PERSPECTIVAS TÉCNICAS Y SENTIMIENTO DEL MERCADO EASYMARKETS:XAUUSD

Desde el punto de vista técnico, el oro mantiene una estructura alcista definida, formando un triángulo ascendente impulsado por una sólida presión compradora.

No obstante, indicadores como el MACD muestran un comportamiento lateral, con pérdida de volumen evidente en el histograma, lo que indica un enfriamiento en el impulso actual.

En gráficos semanales, osciladores y medias móviles se mantienen con una calificación neutral, lo que sugiere que los operadores deben esperar con paciencia un rompimiento de niveles clave como la Base #3 o el soporte de alta actividad, para confirmar la próxima dirección del mercado.

⚠️ Recuerde operar con precaución

Risk Disclaimer

El trading representa un riesgo elevado. easyMarkets no hace ninguna declaración o garantía y no asume ninguna responsabilidad en cuanto a la exactitud o integridad de la información proporcionada, ni ninguna pérdida derivada de cualquier inversión basada en una recomendación, pronóstico o cualquier información proporcionada por cualquier tercero

Analista de easyMarkets Alfredo G.

ETH/USD - Venta Basada en Extension Fibonacci.📊 Análisis Técnico ETH/USD – Estrategia de Venta Basada en Extensión Fibonacci y Comportamiento Estructural (Gráfico 1H)

El par ETH/USD ha registrado una expansión alcista significativa tras superar un rango de consolidación previo. La acción del precio revela patrones de manipulación evidentes (Fake Break Outs) y un impulso no sostenido por niveles clásicos de retroceso, lo cual plantea un escenario técnico oportuno para una operación de reversión desde zona de sobreextensión.

🔍 Estructura de Mercado

Trading Range

Delimitado entre los $2,316 (soporte) y los $2,881 (resistencia).

Fase de acumulación institucional, caracterizada por liquidez atrapada durante más de 30 sesiones.

Fake Break Out 1 – Ruptura Alcista Fallida

Superación momentánea del nivel de $2,881, seguida de fuerte rechazo y venta agresiva.

Señal de oferta institucional en resistencia.

Fake Break Out 2 – Ruptura Bajista Fallida

Quiebre del soporte en $2,316 sin continuidad, absorbido con volumen elevado.

Marcó el punto de inflexión para el actual movimiento impulsivo.

Impulso Alcista No Orgánico

El precio ignoró completamente los niveles clásicos de retroceso de Fibonacci (0.382, 0.5 y 0.618).

Este tipo de comportamiento sugiere agotamiento estructural y favorece la extensión como herramienta de timing para venta.

🧮 Zona de Venta Técnica – Extensión Fibonacci 1.618

Nivel proyectado: $3,364

(Extensión del movimiento desde el mínimo del Fake Break Out 2 hasta el rompimiento del rango superior).

El área coincide con potencial trampa de liquidez y es ideal para evaluar cortos tácticos bajo confirmación.

🛠️ Parámetros Operativos – Venta Táctica

Entrada (Sell Limit): $3,364

Stop Loss: $3,492

(Invalidación técnica por cierre sostenido sobre la zona de extensión).

Take Profit: $2,884

(Reversión hasta techo del antiguo rango, ahora zona probable de soporte técnico).

Riesgo/Beneficio estimado: 1:2

El planteamiento técnico se basa en el rechazo proyectado desde la extensión 1.618 de Fibonacci, reforzado por una narrativa estructural coherente: manipulación previa, ruptura fallida y desplazamiento sin correcciones técnicas. El trade queda condicionado a la validación de debilidad en la zona señalada.

🔗 #Ethereum #ETHUSD #CryptoTrading #AnálisisTécnico #Fibonacci #EstructuraDeMercado #FakeBreakout #SmartMoney #VentaTáctica #ReversiónTécnica #GrizzlyTraders

Guía de Indicadores: 5 Formas de Seguir Tendencias 📊LA PERSPECTIVA SOBRE INDICADORES DE TRADING

La mayoría de traders sigue las tendencias con herramientas clásicas: medias móviles, RSI, MACD o el volumen. Y aunque son útiles, también son ampliamente conocidas, lo que las vuelve predecibles y a veces esto resulta en una ventaja ya aprovechada por mas participantes. En un entorno donde los algoritmos y la velocidad de ejecución hacen cada vez más difícil encontrar una ventaja, entender herramientas menos populares puede marcar una diferencia.

1️⃣ ADX Smoothed – La fuerza de la tendencia

El ADX tradicional mide la fuerza de una tendencia, pero su lectura puede ser errática, especialmente en activos volátiles o con movimientos laterales frecuentes. Aquí es donde entra en juego el ADX Smoothed: una versión suavizada que reduce el ruido y ofrece lecturas más estables y representativas del contexto real.

En lugar de reaccionar de forma exagerada ante un solo movimiento fuerte, este indicador requiere consistencia para marcar una tendencia sólida. Por eso, es especialmente útil en temporalidades mayores o cuando operas con estrategias swing.

Cuando el ADX Smoothed supera niveles como 20 o 25 y se mantiene en aumento, la tendencia subyacente gana fuerza. A diferencia del ADX estándar, no verás tantos picos falsos. Es ideal para filtrar falsas rupturas y validar si una operación de continuación tiene fundamentos técnicos detrás.

2️⃣ Moving Average Ribbon – La cinta que suaviza la tendencia

El Ribbon de medias móviles es una herramienta visual compuesta por múltiples EMAs (normalmente entre 6 y 12) con diferentes periodos, colocadas una sobre otra. Más que una simple media, el Ribbon permite observar la profundidad, coherencia y alineación de la tendencia. Cuando todas las EMAs están alineadas y separadas de forma progresiva, la estructura del movimiento es sólida. Pero si comienzan a estrecharse o cruzarse entre sí, el mercado puede estar entrando en fase de agotamiento o consolidación.

Este indicador es especialmente útil para evaluar la salud interna de una tendencia. Mientras que una sola media puede ser engañosa, el Ribbon refleja la "densidad direccional" del mercado. Se vuelve una especie de escáner: no te dice solo hacia dónde va el precio, sino con qué convicción lo está haciendo.

En mercados como el cripto o los índices, donde los movimientos suelen desarrollarse en oleadas, el Ribbon te ayuda a visualizar dónde están los verdaderos retrocesos y dónde las oportunidades de continuación.

3️⃣ KST (Know Sure Thing) – El oscilador que mide intención, no solo reacción

El KST va más allá de medir si el precio está “sobrecomprado” o “sobrevendido”. Este oscilador combina cuatro tasas de cambio (ROC) en diferentes marcos temporales. La lógica es clara: si múltiples temporalidades ganan momentum al mismo tiempo, hay una tendencia real detrás.

El KST no solo es útil para confirmar dirección, sino que permite anticipar cambios estructurales en el impulso del mercado. Al ser un compuesto de ROC, capta la intención del precio en distintos niveles, lo que lo convierte en un oscilador más robusto que el MACD en ciertos contextos.

En activos con ciclos amplios, como índices bursátiles o materias primas, su lectura de convergencia/divergencia del impulso puede anticipar el inicio de una fase alcista o bajista antes que otros indicadores lo confirmen.

4️⃣ SuperTrend con ATR modificado – Seguimiento inteligente en volatilidad

El SuperTrend es relativamente conocido, pero la mayoría lo usa con sus parámetros estándar, sin comprender su verdadera potencia. Este indicador combina la dirección del precio con la volatilidad del mercado, usando el ATR (Average True Range) como base para determinar el cambio de tendencia.

Ahora bien, si modificas el ATR para adaptarlo al activo específico (por ejemplo, usando un ATR exponencial o ajustando su periodo a la naturaleza del instrumento), el SuperTrend se convierte en una herramienta extraordinaria para surfear la tendencia sin quedar atrapado en correcciones menores. En el mercado del oro o criptomonedas, donde los spikes son comunes, un SuperTrend mal calibrado cambia de dirección innecesariamente. Ajustarlo con un ATR más representativo reduce estas falsas señales y mejora la lectura general.

5️⃣ Chande Kroll Stop – El stop técnico que revela dirección y protección

Este indicador fue pensado como un stop loss dinámico. Pero al observarlo más de cerca, también revela zonas de validación de tendencia. Cuando el precio se mantiene por encima de sus bandas, la tendencia es sólida; si las rompe, es señal de posible cambio o consolidación.

Es particularmente útil para traders que buscan sistemas de seguimiento de tendencia con reglas de salida claras. Además, puede ser una alternativa visual muy eficaz a los stops fijos o incluso al trailing stop por porcentaje. En pares volátiles como GBPJPY o BTCUSD, donde un stop tradicional puede ser barrido fácilmente, el Chande Kroll Stop actúa como un colchón técnico, adaptado al comportamiento real del precio.

📓 Consideraciones Importantes sobre los Indicadores

Entender la tendencia es fundamental a la hora de buscar un trading direccional. Pero seguirla con indicadores populares puede no ser suficiente. Usar herramientas como las que acabamos de explorar te permite ver lo que la mayoría ignora: el contexto estructural, la fuerza real del movimiento y las zonas donde la tendencia respira, se debilita o revive.

No se trata de llenar tu gráfico de líneas, sino de encontrar tu criterio técnico. Un buen trader no usa más indicadores, solo utiliza aquellos que se adaptan a su estrategia efectiva.

Risk Disclaimer

El trading representa un riesgo elevado. easyMarkets no hace ninguna declaración o garantía y no asume ninguna responsabilidad en cuanto a la exactitud o integridad de la información proporcionada, ni ninguna pérdida derivada de cualquier inversión basada en una recomendación, pronóstico o cualquier información proporcionada por cualquier tercero

Analista de easyMarkets Alfredo G.

Escenarios del mercado cripto, lo vemos.📈 BTC rompe los 110K: ¿Qué sigue ahora?

Buenas, inversores. Excelente quiebre alcista de BTC en la zona clave de los 110.000 USD, acompañado de volumen creciente, lo cual refuerza la validez de este breakout.

🔁 Como es habitual tras una ruptura con fuerza, ahora es momento de esperar los retrocesos hacia zonas de interés técnico:

📍 FVG (Fair Value Gap): zonas de vacío que el precio podría venir a llenar.

📍 OB (Order Block): bloques de órdenes que actuaron como resistencia ahora podrían ofrecer soporte.

📉 Descuentos: posibles retrocesos saludables que permitan al precio recargar liquidez antes de continuar.

🟢 Ahora los 110K pasan a ser un nuevo soporte a vigilar.

🔍 Análisis Fundamental Complementario

✔️ Contexto macroeconómico:

Los datos recientes sobre la inflación en EE.UU. siguen mostrando señales de desaceleración, lo cual refuerza las expectativas de una política monetaria más laxa por parte de la Fed hacia finales de año. Esto impulsa la entrada de capital a activos de riesgo como Bitcoin.

✔️ Adopción institucional:

Se registró una fuerte entrada de flujos hacia ETFs spot de BTC en las últimas semanas, y se rumorea el inminente lanzamiento de nuevos productos derivados en mercados regulados.

✔️ Narrativa de escasez:

La narrativa del halving sigue vigente. Con menos BTC disponibles en circulación, y una demanda en aumento, el desequilibrio entre oferta y demanda puede seguir impulsando el precio.

✔️ Aumento de las direcciones con BTC > 1:

El crecimiento sostenido de billeteras con saldos mayores a 1 BTC refuerza la tesis de acumulación a largo plazo por parte de inversores minoristas e institucionales.

🎯 En resumen:

Técnicamente, esperamos retrocesos saludables que ofrezcan nuevas oportunidades de entrada. Fundamentalmente, el contexto sigue claramente alcista. El mercado siempre da segundas oportunidades, pero hay que estar atentos y actuar con criterio.

📆 ¡Excelente comienzo de semana para todos!

💸 Felicidades a quienes venían posicionados en alts, y recuerden: el mercado premia la paciencia y la preparación.

#ProfitARG #Bitcoin #BTC110K #AnálisisTécnico #AnálisisFundamental #CriptoMercado

Análisis Técnico EUR/USD – Lunes 14 de julio de 2025El Euro frente al Dólar continúa con una estructura alcista en temporalidad mayor, pero actualmente está desarrollando una corrección técnica ordenada que podría extenderse hasta zonas clave de demanda no mitigadas. El mercado se encuentra en un punto medio donde se define si la corrección se detiene aquí o continúa hacia niveles más profundos antes de retomar su impulso.

🔹 Temporalidad diaria (D1):

El precio ha completado un Break of Structure (BOS) alcista, confirmando la continuación de la tendencia mayor. Sin embargo, se está desarrollando una corrección hacia el 50% del último impulso, sin que aún se hayan mitigado zonas de demanda más profundas en diario. Esto deja abierta la posibilidad de una ruptura de la demanda actual para continuar bajando, o una reactivación desde el bloque actual o el nivel intermedio del 50%.

🔹 Temporalidad H4:

Se ha producido un CHoCH bajista, lo que confirma la corrección actual que estamos observando en diario. Esta estructura sugiere que el mercado está en modo correctivo, probablemente buscando una mitigación más profunda antes de continuar al alza. Las zonas de demanda en diario ahora cobran especial relevancia como posibles puntos de reactivación institucional.

🔹 Temporalidad M15:

A pesar de la presión bajista, no ha habido correcciones hacia ofertas activas de H4, lo que indica que el order flow en M15 sigue limpio y descendente. Por ahora, no hay estructuras de reversión, por lo que se espera que el precio siga bajando hasta encontrar un bloque institucional relevante —ya sea en el extremo o en el 50%— que también coincide con la mitad del impulso de H4.

📊 Conclusión técnica:

Nos encontramos dentro de una corrección técnica alineada con el marco mayor. El precio aún no ha tocado las demandas más importantes en diario ni el 50% del impulso en H4, por lo que el escenario de continuación bajista a corto plazo es el más probable, hasta que el precio encuentre liquidez y reactive la estructura alcista.

📌 Escenarios clave:

Caída hasta bloque diario/extremo/50% H4 → rebote y reactivación alcista.

Rechazo anticipado desde demanda actual → continuación directa al alza.

Ambos escenarios mantienen el sesgo alcista en marco mayor. El primero es más saludable estructuralmente.

Análisis Técnico BTC/USD – Lunes 14 de julio de 2025Bitcoin acaba de marcar un nuevo máximo histórico, superando los $123,270 USD, consolidando así su tendencia alcista de mediano a largo plazo. El impulso ha sido tan agresivo que incluso ha ignorado zonas de oferta clave, lo cual confirma la fuerte intención institucional detrás del movimiento. Sin embargo, aún hay desequilibrios por mitigar en temporalidades mayores.

🔹 Temporalidad diaria (D1):

El precio rompió máximos históricos con un Break of Structure (BOS) alcista claro, generando nuevas zonas de demanda en esta temporalidad. Sin embargo, el 50% del impulso anterior aún no ha sido mitigado, lo cual podría generar un retroceso en el corto plazo para balancear el mercado antes de continuar al alza. A nivel estructural, el sesgo se mantiene firmemente alcista.

🔹 Temporalidad H4:

Bitcoin no respetó la última zona de oferta activa, lo que resultó en un CHoCH alcista acompañado de una nueva zona de demanda con liquidez previa aún visible. Este tipo de comportamiento indica una dominancia compradora, pero deja abierta la posibilidad de una corrección para mitigar la nueva demanda antes de continuar su trayectoria ascendente.

🔹 Temporalidad M15:

En el corto plazo, el precio continúa con quiebres estructurales alcistas consecutivos, lo que reafirma el flujo institucional en esta dirección. Aún no hay señales de cambio de carácter (CHoCH bajista) en esta temporalidad. Por tanto, mientras no se rompan zonas clave de microestructura, se espera continuidad.

🔍 Contexto fundamental:

Este movimiento explosivo de BTC puede estar relacionado con las recientes imposiciones arancelarias anunciadas por Donald Trump, lo cual genera incertidumbre en mercados tradicionales y refuerza el rol de Bitcoin como activo refugio. Además, el movimiento es coherente con la expansión del índice M2 (masa monetaria), que históricamente ha estado correlacionado con el crecimiento de BTC.

📊 Conclusión técnica:

Bitcoin acaba de romper su techo histórico y la estructura sigue siendo claramente alcista. A corto plazo, podría presentarse un retroceso para mitigar desequilibrios (50% diario), pero la presión institucional es fuerte. Todo apunta a que el mercado está preparando una expansión más amplia.

📌 Escenarios posibles:

Corrección leve para mitigar demanda reciente (50%) → continuación alcista.

Expansión directa hacia nuevos máximos sin retroceso inmediato.

El acero prepara ruptura histórica: ¿Te lo vas a perder?AMEX:SLX

📊 VanEck Steel ETF (SLX) – Análisis Técnico Semanal

El SLX, fondo cotizado que replica la evolución de las principales acereras globales, muestra una estructura alcista interesante:

🔹 El movimiento 2 corresponde a una corrección irregular, que sirvió para descargar la sobrecompra acumulada tras el fuerte impulso previo.

🔹 Posteriormente, la onda 3 consolida el avance sin perder niveles clave de retroceso.

🔹 La onda 4 no solapa la zona de la onda 3, lo que mantiene intacta la estructura de continuación alcista.

🔹 Actualmente parece estar finalizando el movimiento 4, con el precio aproximándose a la activación de una figura de continuación en máximos que iniciaría el movimiento 5.

De confirmarse la ruptura sostenida por encima de la resistencia (zona de 72–73 USD), podría abrirse camino hacia los niveles proyectados en torno a los 102 USD, proyección por simetría y fibonacci

🔍 Conclusión: El comportamiento del precio y el respeto de las estructuras previas sugieren fortaleza compradora de largo plazo.

⚠️ Importante: Si este sector rompe al alza la estructura semanal, las principales empresas acereras podrían experimentar recorridos alcistas relevantes en sus cotizaciones.

+++¡¡¡SÍGUEME PARA MÁS ANÁLISIS!!!+++

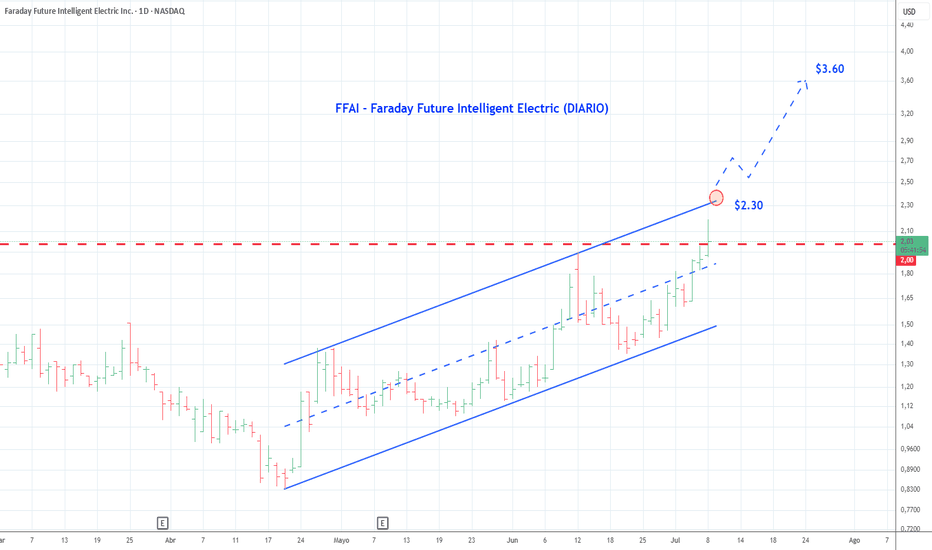

FFAI - Las acciones Faraday Future a los $3.60?Las acciones de NASDAQ:FFAI fueron incluidas en los índices Russell 3000 and Russell Microcap® Indexes, lo que supone mator demanda para el papel. En el corto plazo, tenemos la resistencia de los $2.30, y en caso de superarla, el próximo objetivo serían los $3.60

La vamos siguiendo ...

Análisis Técnico EUR/USD – Lunes 7 de julio de 2025El par EUR/USD se encuentra en una zona crítica de reacción, tras un movimiento alcista extendido. Actualmente, el precio está probando una zona de demanda en H4, y aunque aún no hay confirmaciones estructurales de reversión, estamos cerca de un punto clave donde podría definirse el próximo tramo del mercado.

🔹 Temporalidad diaria (D1):

El precio parece estar iniciando un retroceso técnico tras un impulso prolongado. La estructura se mantiene alcista, pero existen demandas por debajo que aún no han sido mitigadas, por lo que no se descarta una caída hacia esas zonas antes de continuar la expansión. La vela actual sugiere intención bajista, aunque no hay ruptura estructural.

🔹 Temporalidad H4:

Nos encontramos tocando una demanda importante del order flow institucional de H4. Hasta ahora no hay señales de CHoCH bajista, lo que sugiere que esta demanda podría sostener el precio. No obstante, si se llegara a romper con fuerza, el siguiente destino sería probablemente el 50% del impulso anterior, o incluso una demanda inferior alineada con la estructura diaria.

🔹 Temporalidad M15:

En esta temporalidad aún no se ha presentado un CHoCH alcista, lo cual es clave. De producirse, podríamos interpretar que el precio ha reaccionado desde la demanda de H4, iniciando un nuevo tramo ascendente. Si no se presenta dicho quiebre, deberíamos estar atentos a una posible ruptura de la demanda H4, lo que confirmaría que el precio buscará liquidez en zonas más bajas.

📊 Conclusión técnica:

El mercado está en un punto de definición. La demanda actual en H4 es crítica: si se respeta y se confirma un CHoCH alcista en M15, podríamos tener una nueva expansión. Si se rompe, todo apunta a un retroceso ordenado hacia el 50% del impulso en H4 o incluso hacia zonas de demanda en diario no mitigadas, respetando la estructura general.

📌 Escenarios clave:

CHoCH alcista en M15 → impulso desde demanda H4.

Ruptura de demanda H4 → caída hacia demanda inferior (50% H4 o zona diaria).

Análisis Técnico BTC/USD – Lunes 7 de julio de 2025Bitcoin se encuentra en un momento de definición estructural, tras haber completado un BOS alcista en diario y tocar una zona crítica de oferta en H4. El próximo movimiento dependerá de cómo reaccione el precio en esta zona, y de si se confirma algún cambio de carácter en temporalidades menores.

🔹 Temporalidad diaria (D1):

El precio mantiene una estructura alcista activa, con el último movimiento validando un Break of Structure (BOS) al alza. Actualmente, podría estar desarrollándose un retroceso técnico controlado, con la posibilidad de que el precio caiga hacia el 50% de la última demanda diaria, zona aún no mitigada, para luego retomar su impulso al alza.

🔹 Temporalidad H4:

Bitcoin ha llegado a un punto extremo de oferta, correspondiente al último rompimiento alcista. Esta zona representa una oportunidad crítica: si se respeta, podríamos ver una expansión a la baja para mitigar desequilibrios en diario. Sin embargo, si esta oferta es invalidada, se abriría paso a una continuación alcista inmediata, reforzada por la correlación actual con el índice de liquidez global, el cual sugiere presión compradora.

🔹 Temporalidad M15:

En esta temporalidad no se ha producido ningún CHoCH a la baja, lo que indica que el movimiento sigue alineado con el flujo alcista de H4. Todo lo que se ha formado en M15 hasta ahora es estructura interna, sin peso técnico fuerte. Lo relevante será observar si aparece un CHoCH alcista o bajista, lo cual podría anticipar el próximo movimiento con mayor precisión.

📊 Conclusión técnica:

Bitcoin está testeando una zona de oferta en H4 tras una expansión alcista en diario. El próximo movimiento dependerá de si esa oferta es respetada o invalidada. No hay confirmación bajista en M15 aún, pero el comportamiento en esta temporalidad será clave para anticipar dirección.

📌 Escenarios posibles:

Rechazo en oferta H4 → retroceso hacia 50% diario → continuación alcista.

Ruptura de oferta H4 → expansión directa al alza → nuevos máximos.

Ambos escenarios respetan la estructura diaria alcista. El primero ofrece mayor profundidad y liquidez institucional; el segundo, una validación inmediata del momentum global.