Fibonacci

PANORAMA SEMANAL (12 - 16 ENERO 2026)La semana pasada defendimos con éxito la zona de rebote técnico. El mercado respetó la estructura y ahora, de cara al dato de IPC (CPI) de este martes, el precio ha construido un nuevo escalón de valor.

Ya no miramos los 25.000 como referencia inmediata. El mercado ha "subido el stop".

1. ANÁLISIS TÉCNICO: EL NUEVO SUELO 🛡️

La acción del precio ha validado la zona de 25.200 como el nuevo soporte estructural de corto plazo.

La Tesis: Mientras el precio cotice por encima de 25.200, la estructura es de continuidad alcista.

El Objetivo: La inercia del precio y la liquidez pendiente apuntan a la zona de 26.400 como imán para las próximas sesiones.

2. EL CATALIZADOR FUNDAMENTAL (CPI) 📅

Este martes a las 8:30 AM tenemos datos de inflación.

El mercado está descontando estabilidad. Si el dato sale sin sorpresas negativas, actuará como "luz verde" para que el capital institucional continúe la expansión iniciada la semana pasada.

Nota: La volatilidad durante la noticia es ruido. Esperamos la confirmación de la estructura post-dato.

3. ESCENARIOS Y GESTIÓN DE RIESGO ⚖️

Escenario A (Principal): El precio sostiene los 25.200 tras el dato de inflación. Buscamos patrones de continuación en temporalidades bajas (15m/1h) para sumarnos al movimiento hacia 26.400.

Escenario B (Invalidación): Si el dato es negativo y el precio rompe los 25.200 con volumen y cierre de vela horaria, la tesis alcista inmediata queda anulada. En ese caso, esperaríamos una corrección más profunda hacia los 24.800 antes de buscar nuevas compras.

CONCLUSIÓN:

El mercado sigue siendo alcista en estructura macro y micro. No intentamos adivinar techos, acompañamos la tendencia desde los pisos validados. El piso de esta semana es 25.200.

Operad con responsabilidad y gestionad el riesgo.

XAUUSD (M30) – Operando justo bajo el máximo⚡️ Plan semanal utilizando el Perfil de Volumen + Liquidez (Liam)

Resumen rápido:

El oro acaba de ofrecer un fuerte impulso y ahora está consolidando justo debajo de los máximos, lo que es un comportamiento clásico de “compresión” antes de la próxima expansión. Con las condiciones macro aún sensibles (USD, rendimientos, expectativas de la Fed + titulares geopolíticos), el mejor enfoque esta semana es no perseguir: operar en zonas de liquidez y áreas de valor (POC/VAL) en su lugar.

1) Contexto macro (por qué el precio se comporta así)

Cuando los titulares son pesados, el oro a menudo se mueve en dos fases:

correr hacia la liquidez de compra → retroceder al valor → luego decidir si tendencias o rangos.

Por eso esta semana me estoy enfocando en:

vender reacciones en premium, y

comprar caídas hacia el valor (POC/VAL)

en lugar de comprar velas en rango medio.

2) Lo que el Perfil de Volumen está mostrando en tu gráfico

Tu gráfico M30 destaca claramente las “zonas de dinero” clave:

🔴 VENDER Liquidez (reacción en premium)

4577 – 4579: un área de liquidez de venta / reacción (buena para scalp o swing corto si se imprime rechazo).

🟢 COMPRAR Liquidez (retroceso leve)

4552 – 4555: la zona de retroceso limpio para mantenerse alineado con la estructura alcista.

🟦 Zonas POC (valor – donde el mercado hace más negocio)

Comprar POC 4505 – 4508: un imán de valor importante; el precio a menudo regresa a esta área.

Comprar POC 4474 – 4477: zona de valor más profunda / zona de reinicio si tenemos un barrido de liquidez más agudo.

➡️ Lógica simple de VP: POC = imán de precio. Cuando el precio está en premium, la probabilidad de una rotación de regreso al valor siempre está sobre la mesa.

3) Escenarios de trading para la semana (estilo Liam: operar el nivel)

✅ Escenario A (prioridad): COMPRAR el retroceso en 4552–4555

Comprar: 4552 – 4555

SL: por debajo de 4546

TP1: 4577 – 4579

TP2: continuación hacia los máximos si superamos y mantenemos por encima de 4580 limpiamente

Mejor entrada “seguimiento de tendencia” si el retroceso se mantiene leve.

✅ Escenario B (mejor entrada VP): COMPRAR en POC 4505–4508

Comprar: 4505 – 4508

SL: por debajo de 4495

TP: 4552 → 4577 → más alto si regresa el momentum

Si el mercado corre la liquidez y cae de nuevo al valor, esta es el área que más deseo.

✅ Escenario C (barrido profundo): COMPRAR POC 4474–4477

Comprar: 4474 – 4477

SL: por debajo de 4462

TP: 4505 → 4552 → 4577

Este es el setup de “mecha de pánico” — no frecuente, pero de alta calidad cuando aparece.

⚠️ Escenario D (scalp): VENDER reacción en 4577–4579

Vender (scalp): 4577 – 4579 (solo con un rechazo claro/cierre débil)

SL: por encima de 4586

TP: 4560 → 4552

Esta es una venta de reacción a corto plazo, no una llamada bajista a largo plazo mientras la estructura se mantenga soportada.

4) Lista de verificación de ejecución (para evitar ser barrido)

Sin entradas en medio del rango — solo en las zonas.

Esperar confirmación M15–M30: rechazo / engulfar / MSS.

Salirse en capas — los máximos a menudo ofrecen barridos rápidos hacia arriba y retrocesos agudos.

Si tuviese que elegir un setup “limpio” esta semana: COMPRAR el retroceso 4552–4555, y si tenemos un reinicio más profundo, estaré esperando en POC 4505–4508.

xauusd plan de trading oro perfil de volumen poc liquidez acción de precio estructura de mercado intradía swing trading

NETH25 mi nuevo favoritoHola a todos, últimamente el NETH25 se ha convertido en mi nuevo gran favorito principalmente por que... no tengo Grandes Fondos AÚN jaja, como sea este indice, recién esta cercano a la zona de máximos históricos, de hecho ayer tuvo una vela EXPLOSIVA al alza que lo llevo ahí desde los $956 que rondaba, en los gráficos intradiarios de 1 H y 30min se ve algo de agotamiento en las velas, quizá muchos duden en este momento si no seria buena idea tomar algo de beneficio, mi postura es que ante tal subida vertical podría corregir al nivel de 0.61 de fibo, antes de romper con fuerza el máximo histórico, una toma de liquidez en los $969 me parece una parada un tanto probable, habrá que esperar y ver la próxima semana. Saludos a quien me lea y éxito en sus proyectos.

XAUUSD M30 – Retroceso técnico, esperar COMPRA en Demanda🔎 Estructura del Mercado (SMC)

• La estructura general sigue siendo un rango alcista, aún no hay una ruptura clara a la baja

• El precio está reaccionando en la zona de Resistencia 4,476 → aparece un ajuste a corto plazo

• La caída actual tiene carácter de retroceso, no es un cambio de tendencia

• La liquidez arriba aún persiste, pero no hay señales de distribución fuerte

🔴 Zona de reacción superior (Zona de Reacción)

• Resistencia: 4,476 – 4,480

→ Zona rechazada varias veces, es probable que aparezca un ajuste / toma de ganancias a corto plazo

🟢 Zona de COMPRA prioritaria (Demanda principal)

• FVG + Fibo: 4,440 – 4,423

• OB alcista: 4,423 – 4,407

Confluencia:

FVG aún no se ha llenado completamente

Fibo 0.5–0.618 del último impulso alcista

Demanda / OB alcista clara

👉 Priorizar COMPRA cuando el precio retroceda a esta zona y aparezca una reacción de soporte

🟡 Escenario profundo (Liquidez – GAP)

• GAP + Liquidez: 4,349 – 4,333

→ Solo considerar COMPRA si hay barrido de liquidez + reacción fuerte, no comprar a ciegas

🎯 Objetivos esperados

• TP1: 4,476

• TP2: 4,516

• TP3: 4,542 (si rompe el rango superior)

❌ Invalidación

• Precio cierra M30 por debajo de 4,333

→ Demanda fallida, priorizar esperar nueva estructura

📌 Resumen rápido

• Sesgo: Retroceso alcista

• Estrategia: COMPRA en Demanda – evitar FOMO en zonas altas

• Solo operar cuando el precio toque la zona, no entrar en medio del rango

XAUUSD M30: Compra en zona baja del canal bajista🔍 Estructura del Mercado (SMC)

• La tendencia principal anterior era alcista, pero actualmente el precio se está ajustando en un canal bajista

• El pico más cercano es un Máximo Débil → la presión de venta a corto plazo aún existe

• Dentro del canal bajista, el precio ha creado un BOS pequeño, lo que indica que los vendedores están controlando el ritmo a corto plazo

• La estructura alcista no ha sido completamente rota, por lo que el descenso actual se considera un retroceso / redistribución de liquidez

🔴 Zona de reacción superior (VENTA a corto plazo)

• OB + Retroceso Fibo: 4,454 – 4,466

• Coincide con:

Bloque de Órdenes bajista

Fibo 0.5–0.618 del descenso

Línea de tendencia superior del canal bajista

👉 Solo VENDER en reacción a corto plazo, no VENDER siguiendo la tendencia principal.

🟢 Zona de COMPRA principal (Demanda principal)

• OB alcista: 4,405 – 4,395

• Esta es una zona:

Demanda clara anterior

Fondo del canal bajista

Área propensa a barrido de liquidez + fuerte reacción

👉 Prioridad COMPRAR cuando el precio baje a esta zona y mantenga el fondo.

🎯 Expectativas & Objetivos

• TP1: 4,440

• TP2: 4,466

• TP3 (si rompe el canal): regresar a la zona de Máximo Débil superior

❌ Invalidación

• Precio cierra M30 por debajo de 4,395

→ Demanda falla, estructura alcista rota → detener escenario de COMPRA

📌 Resumen rápido

• Corto plazo: Lateral – descenso en canal

• Estrategia principal: COMPRAR bajo – VENDER en reacción

• No FOMO en el medio, esperar a que el precio toque la zona

XAUUSD M30 – Retroceso de compra según OB + GAP + Fibo🔎 Estructura del Mercado (SMC)

• El precio del BOS ha aumentado claramente, lo que confirma que la tendencia a corto plazo se mantiene alcista.

• Actualmente, el precio se mueve por encima de la línea de tendencia alcista; cualquier caída es simplemente un retroceso técnico.

• Aún no se ha observado un CHoCH bajista → no hay señal de reversión.

🟢 Zona Clave de COMPRA (Zona de Confluencia)

• OB alcista + Fibonacci 0,5–0,618: 4416 – 4397

• Esta es una zona de demanda válida porque:

El OB está por debajo del precio.

Coincide con la zona de retroceso de Fibonacci del BOS.

Está por encima de la estructura HL.

👉 Priorice la COMPRA cuando el precio retroceda a esta zona y se produzca una reacción clara del precio (rechazo/inundación/retención en la parte inferior).

🟡 Zona de COMPRA Profunda – Gap / FVG

• FVG sin cubrir – Gap: 4348 – 4332

• Esta es una zona de liquidez profunda que solo se activa cuando:

Se rompe el OB superior.

El precio aún no ha roto la estructura de tendencia alcista a gran escala.

👉 Úselo para compras pacientes, no para perderse algo.

🎯 Objetivos (Liquidez superior)

• TP1: 4490

• TP2: 4514

• TP3: 4533 – 4553 (Liquidez de venta $$$)

❌ Invalidación

• Precio de cierre de M30 por debajo de toda la zona GAP (4332)

→ Estructura alcista rota, cancelando por completo el escenario de COMPRA

📌 Resumen rápido

• Sesgo: Alcista – Comprar en la caída

• Zona principal de COMPRA: OB + Fibonacci 0,5–0,618

• COMPRA profunda: FVG / GAP

• No VENDER contra la tendencia hasta que haya una compra bajista

XAUUSD – Plan de Trading M30 | Comprar Demanda + GAP–FiboAUUSD – Plan de Trading M30 | Comprar Demanda + GAP–Fibo

🔍 Contexto del Mercado (SMC)

El precio ha formado un BOS al alza, confirmando que la tendencia a corto plazo sigue siendo de COMPRA. La caída actual es solo un retroceso técnico para equilibrar el flujo de dinero, aún no hay un CHoCH a la baja → no hay razón para cambiar el sesgo.

OB se encuentra por debajo del precio actual, por lo tanto, esta área es Demanda (Zona de Compra),

🟢 Escenario Primario – COMPRA según Demanda + GAP + Fibo

• Zona de Compra en confluencia:

Demanda / OB Alcista + GAP (iFVG) + Fibo 0.5 – 0.618

→ rango de precios: 4,40x – 4,39x

• Lógica para entrar:

El precio retrocede al GAP que aún no se ha llenado, coincidiendo con el retroceso de Fibo del impulso BOS al alza → alta probabilidad de reacción de COMPRA.

• Objetivo:

TP1: el pico más cercano

TP2: expansión según la estructura si hay un BOS adicional

• Invalidación:

Vela M30 cierra por debajo de toda la zona de Demanda / GAP → se cancela el escenario de COMPRA

⚠️ Escenario Secundario – No prioritario

Si el precio no retrocede al GAP – Fibo y continúa lateral o rompe el pico directamente → mantenerse al margen, no COMPRAR persiguiendo sin un retroceso adecuado.

📌 Resumen

• Tendencia: Alcista después del BOS

• Punto de COMPRA óptimo: Demanda + GAP + Fibo (0.5–0.618)

• Solo VENDER si hay un CHoCH claro a la baja (actualmente no lo hay)

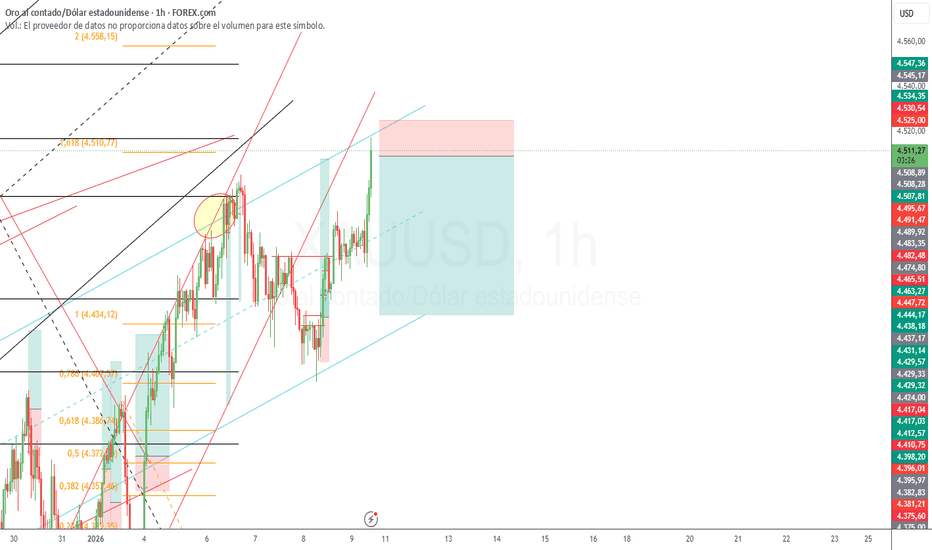

XAUUSD H1-Reacción de liquidez tras aumento geopolíticoEl oro se disparó fuertemente al inicio de la semana, ya que el aumento de las tensiones geopolíticas impulsó la demanda de refugio seguro, mientras que las expectativas de más recortes de tasas de la Fed continuaron apoyando la narrativa general alcista. Desde una perspectiva técnica, el precio ahora está reaccionando alrededor de zonas clave de liquidez y Fibonacci en lugar de seguir una tendencia impulsiva.

VISIÓN TÉCNICA

En H1, el oro experimentó una fuerte venta seguida de una recuperación, formando una reacción en forma de V que sugiere una agresiva limpieza de liquidez.

El precio actualmente se está negociando por debajo de las zonas de ruptura anteriores, lo que indica que la oferta sigue activa en niveles más altos.

La estructura del mercado favorece las operaciones de venta en los repuntes a corto plazo, mientras que retrocesos más profundos pueden atraer nuevos compradores.

NIVELES CLAVE Y COMPORTAMIENTO DEL MERCADO

Zonas de venta superiores (oferta y confluencia de Fibonacci):

4497 – 4500 (zona de venta FVG, área premium)

4431 – 4435 (Fibonacci + antiguo soporte convertido en resistencia)

Estas zonas representan áreas donde los vendedores intervinieron agresivamente en el pasado, haciéndolas niveles de reacción importantes si el precio rebota.

Liquidez de compra en el lado inferior:

4345 – 4350 (Valor Bajo / zona de liquidez del lado de compra)

Esta área se alinea con el soporte de la línea de tendencia y la acumulación previa, siendo un nivel clave a monitorizar para una reacción alcista si el precio rota hacia abajo.

FLUJO DE PRECIO ESPERADO

A corto plazo: el precio puede continuar consolidándose y rotando entre resistencia y liquidez por debajo, con una acción de precios probablemente errática.

Un rechazo de las zonas de resistencia superiores podría llevar a otro tramo hacia abajo hacia la liquidez del lado de compra.

Si la liquidez del lado de compra es absorbida y defendida, el mercado podría intentar otro movimiento de recuperación.

CONTEXTO FUNDAMENTAL

La fuerza del oro se sustenta en dos factores importantes:

Aumento del riesgo geopolítico, que incrementa la demanda por activos de refugio seguro.

Expectativas dovish de la Reserva Federal, ya que los mercados continúan descontando recortes adicionales de tasas, reduciendo el costo de oportunidad de mantener activos no rentables como el oro.

Estos fundamentos apoyan al oro en marcos de tiempo más altos, incluso mientras se desarrollan correcciones técnicas a corto plazo.

VISIÓN GENERAL

La tendencia a mediano plazo sigue siendo constructiva debido al apoyo macro y geopolítico.

La acción de precios a corto plazo está impulsada por la liquidez y zonas de reacción en lugar de continuar con la tendencia.

La paciencia es clave: permite que el precio interactúe con niveles importantes antes de comprometerse con el próximo movimiento direccional.

Deja que el mercado muestre su mano en la liquidez.