Alta volatilidad en el cobreEl cobre registró un nuevo máximo histórico alrededor del 658,00, impulsado por un posible aumento de la demanda en China.

Recordemos que el cobre es uno de los metales industriales más usados en infraestructura y tecnología, y en China hay planes de expansión en construcción lo cual requeriría de altas cantidades del metal industrial.

Sin embargo, tras haber registrado el máximo histórico en el 658,00, el cobre retrocede rápidamente a la baja y cae de nuevo al 589,00, en donde encuentra algo de soporte.

De todos modos, pese al retroceso bajista en el cobre, la tendencia alcista a medio plazo todavía se mantiene y si se llegan a confirmar los rumores de la inversión de China en el sector de construcción, el metal industrial podría regresar al alza.

Por otro lado, de continuar retrocediendo a la baja, la zona del 580,00 podría actuar como soporte, seguido por la media móvil exponencial de 55 días que se encuentra alrededor del 563,00.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

Ideas de la comunidad

SPAIN35 análisis de mercado con enfoque tendencial🇪🇸 SPAIN35 (IBEX 35) - PLAN ALCISTA CONFIRMADO 📈 | Guía Profesional Day/Swing Trade

💎 CONFIGURACIÓN TÉCNICA DEL THIEF OG

📊 Activo: SPAIN35 Index CFD (IBEX 35)

🎯 Tipo de Operación: Compra (Bullish/Alcista)

⏰ Marco Temporal: Day Trading & Swing Trading

✅ CONFIRMACIÓN DE ENTRADA - HULL MOVING AVERAGE PULLBACK

La señal alcista ha sido CONFIRMADA mediante el retroceso del Hull Moving Average, mostrando una estructura sólida para movimientos al alza. El índice español está mostrando fortaleza estructural después del pullback técnico.

🚀 ZONAS DE ENTRADA ESTRATÉGICAS (Método Thief Limit Layers)

🎯 Estrategia de Entrada por Capas:

Capa 1: 17,600 EUR 💰

Capa 2: 17,700 EUR 💰💰

Capa 3: 17,800 EUR 💰💰💰

NOTA IMPORTANTE: Puedes entrar a CUALQUIER NIVEL DE PRECIO, pero la estrategia Thief OG utiliza entradas límite escalonadas para maximizar el promedio de precio y gestión de riesgo óptima.

🎯 OBJETIVO DE BENEFICIOS (TAKE PROFIT)

🏁 TP Principal: 18,200 EUR

⚠️ Zona de Resistencia Crítica:

La policía (resistencia fuerte) actúa como barrera en esta zona

Condiciones de sobrecompra detectadas

Zona de trampa alcista posible

Correlación confirmada con mercados europeos

💡 ESCAPE CON BENEFICIOS: Toma tus ganancias sabiamente en el objetivo establecido.

🛡️ GESTIÓN DE RIESGO - STOP LOSS

❌ SL Thief OG: 17,450 EUR

⚠️ AVISO LEGAL - Damas y Caballeros (Thief OG's):

No es una recomendación obligatoria establecer SOLO mi TP o SL. Es TU DECISIÓN y TU RIESGO. Si haces dinero, toma el dinero. Opera bajo tu propia responsabilidad y gestión de capital.

📊 PARES RELACIONADOS PARA VIGILAR

💵 Índices Europeos Correlacionados:

GER40 (DAX) - Índice alemán líder

FRA40 (CAC 40) - Índice francés

EUR50 (EURO STOXX 50) - Índice pan-europeo

UK100 (FTSE 100) - Índice británico

💱 Correlación Forex:

EUR/USD - Par de divisas principal (actualmente ~1.17-1.19)

EUR/GBP - Correlación intra-europea

DXY (Índice Dólar) - Correlación inversa

🔍 Análisis de Correlación:

El SPAIN35 muestra correlación positiva fuerte con índices europeos y correlación inversa con la fortaleza del dólar estadounidense. El EUR/USD trading en zona de 1.17-1.19 favorece activos europeos denominados en EUR.

📰 FACTORES FUNDAMENTALES Y ECONÓMICOS

🇪🇸 Economía Española - Estado Actual:

✨ Datos Macroeconómicos Positivos:

España cerró 2025 con crecimiento económico del 2.9%, el doble del ritmo de la eurozona

Proyección de crecimiento 2026: 2.2%

Se espera que el empleo aumente un 2.3% en 2026, con tasa de desempleo proyectada en 10%

El sector servicios español terminó 2025 en su nivel más fuerte del año (PMI 57.1)

💪 Catalizadores de Fortaleza:

Implementación continua de fondos Next Generation EU (NGEU)

Demanda doméstica robusta impulsando consumo e inversión privada

Migración impulsó aproximadamente el 80% de la expansión económica española en los últimos seis años

Sectores clave: Banca, construcción, energía, telecomunicaciones

📈 Próximos Eventos Económicos a Considerar:

Datos de inflación eurozona

Decisiones de política monetaria del BCE

Datos de empleo español

Implementación de salario mínimo elevado (~€1,221/mes en 2026)

🌍 Contexto Europeo:

EUR fortaleciéndose - acuerdo comercial UE-India impulsa sentimiento

Expectativas de tasas de interés BCE estables en 2.0%

Volatilidad del USD beneficia activos denominados en EUR

💎 ANÁLISIS TÉCNICO PROFESIONAL

📊 Estructura de Mercado:

Tendencia primaria: ALCISTA 📈

Retroceso de Hull MA confirmado ✅

Soporte estructural mantenido en zona 17,450-17,600

Resistencia clave en 18,200 (objetivo TP)

Índice subió 2.98% en el último mes, +45.70% año tras año

🔥 Setup Técnico:

Patrón de acumulación completado

Momentum alcista intacto

Volumen confirmando movimiento

RSI en zona neutral-alcista

🎭 THIEF TRADER STYLE - MOTIVACIÓN OG

🏴☠️ "El mercado recompensa a los pacientes y disciplinados, no a los codiciosos."

💎 Filosofía Thief OG:

Entrada escalonada = Riesgo controlado

Gestión de capital > Predicción perfecta

Los beneficios se toman, no se sueñan

La disciplina vence a la emoción

🔥 MENSAJE MOTIVACIONAL:

"En el trading, como en la vida, los ladrones inteligentes no roban - toman lo que el mercado ofrece con estrategia y paciencia. Que tus ganancias sean grandes y tus pérdidas pequeñas. ¡Opera con cabeza, no con corazón!"

⚠️ DISCLAIMER FINAL

📢 IMPORTANTE: Esta idea de trading es solo para fines educativos y de análisis técnico. No constituye asesoramiento financiero. Los CFDs son instrumentos complejos y conllevan alto riesgo de perder dinero rápidamente debido al apalancamiento. Opera solo con capital que puedas permitirte perder.

✅ Siempre:

Usa gestión de riesgo adecuada

No arriesgues más del 1-2% por operación

Ajusta el tamaño de posición a tu capital

Mantén disciplina emocional

📱 INTERACCIÓN

¿Te gustó este análisis? 👍 DALE LIKE | 💬 COMENTA | 🔄 COMPARTE

🔔 SÍGUEME para más setups profesionales del Thief OG Trading System!

🎯 #SPAIN35 #IBEX35 #TradingEspañol #DayTrading #SwingTrading #ThiefOG #TradingView #CFDTrading #AnálisisTécnico #MercadoEuropeo

💰 Trade Smart, Trade Thief Style! 🏴☠️

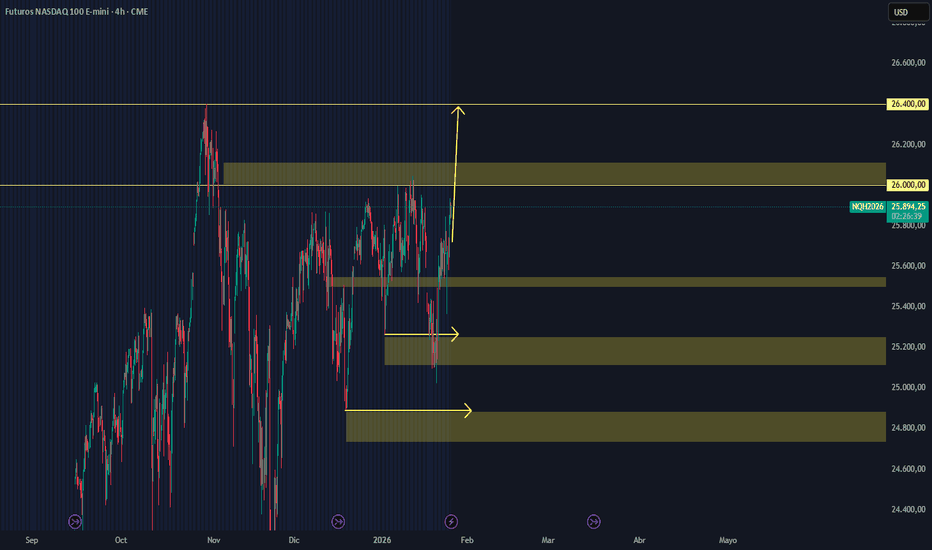

El Nasdaq gana tracción alcista antes del dato de tasasDurante esta semana, el precio ha confirmado la relevancia del gap de apertura semanal actual, ubicado entre 25.680 y 25.580, así como del gap de apertura de la semana pasada, comprendido entre 25.680 y 25.470. Ambos gaps se solapan, formando una zona técnica de alta importancia. Una vez que el precio logró cerrar por encima de este rango, el momentum alcista se activó y dio lugar a los movimientos al alza observados durante la sesión americana del lunes y lo que va del martes, marcando dos jornadas con direccionalidad clara.

Sin embargo, considerando que el miércoles se publicará el dato de tasas de interés, es prudente mantener cautela. Desde el punto de vista estructural, existen niveles a los que el precio podría retroceder antes de intentar una continuación alcista. Estos niveles son el mínimo de hoy en 25.830, el borde superior del gap de apertura semanal en 25.680 y el borde inferior del mismo en 25.460.

No se pueden descartar movimientos inesperados durante la publicación del dato de tasas. Aun así, hasta ahora el escenario previsto se ha desarrollado de forma ordenada, con un impulso alcista válido tras la superación del gap. Quedará por ver si el mercado logra avanzar hacia el escenario más optimista, que sería una extensión del movimiento hasta los máximos históricos en la zona de 26.400. Todo esto ocurre en un contexto de debilidad del DXY, que ha favorecido un entorno de Risk On durante los últimos días.

---

Advertencia: Cualquier opinión, noticia, investigación, análisis, precios u otra información contenida en este sitio web se proporciona únicamente como comentario general del mercado y no constituye asesoramiento de inversión. ThinkMarkets no aceptará responsabilidad por ninguna pérdida o daño, incluyendo, sin limitación, la pérdida de beneficios, que pueda surgir directa o indirectamente del uso o la confianza en dicha información.

"Más allá del Voltaje: Por qué la IA necesita a Iridium ""Mientras el mundo se pelea por los chips, el verdadero poder reside en quien controla el pulso que los mantiene encendidos."

Bajo el título "Iridium: El Sistema Nervioso de la IA—Infraestructura Crítica hacia los 42 $", aquí tenemos la tesis de inversión que integra nuestra visión estratégica con los datos actuales:

Tesis de Inversión: Iridium Communications (IRDM)

La revolución de la Inteligencia Artificial ha entrado en una fase donde la infraestructura física es el factor limitante. No basta con tener chips potentes; se requiere una gestión energética masiva y ultraprecisa. Aquí es donde Iridium se vuelve indispensable.

1. El Catalizador Energético y Logístico

La IA demanda una red eléctrica inteligente y resiliente. Iridium, a través de su nueva adquisición de tecnología STL (Satellite Time and Location), ofrece una sincronización temporal 1,000 veces más potente que el GPS. Esta precisión es crítica para:

Optimización de Redes: Coordinar el suministro de energía hacia centros de datos de IA de forma ininterrumpida.

Seguridad de Infraestructura: Proteger las plantas de energía y nodos de datos contra interferencias o ataques cibernéticos a la señal GPS.

2. Fundamentales y Crecimiento

La compañía no es solo una apuesta especulativa; tiene una base financiera sólida:

Contratos Estatales: Ha asegurado recientemente contratos de defensa por 85.8 millones de dólares, lo que garantiza estabilidad de flujo de caja mientras expande sus servicios civiles de IA.

Ingresos Recurrentes: Se proyecta que sus servicios de posicionamiento y tiempo aporten más de 100 millones de dólares anuales para el final de la década.

3. Análisis de Ruta al Objetivo de 42 $

El gráfico muestra una capitulación (suelo) en la zona de los 16$ - 18$, nivel donde el valor se vuelve irresistible para el capital institucional.

Confirmación Técnica: La superación de los 25$ activará el "swing" alcista, validando el cambio de tendencia hacia la zona de control de los 32$.

Potencial de Revalorización: El objetivo de 42$ representa el retorno a niveles de valoración de crecimiento acelerado, alineado con las previsiones más altas de los analistas para 2026-2027.

Conclusión: Invertir en Iridium hoy es invertir en la "capa de control" que la IA necesita para operar en el mundo real. Mientras el mercado se enfoca en el software, la oportunidad real está en la infraestructura que permite que la energía y los datos fluyan sin errores.

Objetivo 42 $ paciencia y buenas inversiones

El dólar frente al real brasileño acelera su impulso bajistaEl dólar frente al real brasileño rompió por debajo del 5,26, zona de soporte, y aceleró su impulso bajista hacia la zona del 5,18. Ese movimiento deja al USD/BRL en niveles que no visitaba desde mayo del 2024.

La presión bajista sobre el dólar se ha visto reforzada por el cambio en expectativas de política monetaria en Estados Unidos: para la reunión de la Fed del 27-28 de enero el consenso apunta a una pausa, pero el debate del mercado gira en torno a cuándo se reanudarían recortes durante el 2026.

Además, el tono político también pesa. Trump ha reiterado su preferencia por tasas más bajas y ha sugerido que, con su próxima elección para la presidencia de la Fed, las tasas “bajarían”, lo que tiende a interpretarse como un sesgo hacia un dólar menos fuerte.

Del lado de Brasil, el real se beneficia del diferencial de tasas: el mercado espera que el Banco Central mantenga la Selic en 15% en su reunión del 28 de enero. A eso se suma un telón de fondo externo relativamente favorable, con proyecciones oficiales de un superávit comercial elevado en el 2026.

De continuar cayendo por debajo del 5,18, el próximo soporte podría estar alrededor del 5,10. Por otro lado, de llegar a retroceder al alza, la misma zona del 5,26 que estuvo actuando como soporte en el pasado, podría cambiar de función a resistencia.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

NASDAQ 100: La "Tormenta Perfecta" (Earnings Big Tech + Fed)PANORAMA SEMANAL (26 - 30 ENERO 2026)

Entramos en la semana más volátil del trimestre. El análisis técnico puro pasa a un segundo plano para dar paso al Fundamental de Impacto.

Tenemos una convergencia de catalizadores que definirán la tendencia para el resto de Q1:

Earnings (Resultados): Microsoft, Meta, Apple, Tesla presentan cuentas. Estas 4 empresas mueven el índice, no el gráfico.

FOMC (La Fed): Decisión de Tipos de Interés el Miércoles (14:00 NY).

1. ESTRUCTURA TÉCNICA: EL ATAQUE A MÁXIMOS 🐂

El mercado ha absorbido la oferta de la semana pasada y ha recuperado la zona de valor.

Predisposición: 100% Alcista mientras el precio se mantenga sobre la Apertura Americana.

Objetivo: La ruptura de los 26.000 tiene vía libre hacia la liquidez superior en 26.400.

2. GESTIÓN DE RIESGO Y NIVELES CLAVE 🛡️

La volatilidad será extrema en las tardes (post-cierre).

Zona de Compra: Retrocesos hacia 25.500 - 25.600 para buscar continuación.

Zona de INVALIDACIÓN (Stop Run): Si los resultados decepcionan y perdemos los 25.300 con volumen, la tesis alcista se cancela. Ese es nuestro "suelo de cristal".

3. CALENDARIO DE PELIGRO ⚠️

Miércoles: Fed (Tarde) + Tesla/Meta/Microsoft. (Cierre).

Jueves: Apple.

CONCLUSIÓN:

El camino de menor resistencia es el ALZA. Los institucionales están posicionados para una ruptura, pero usarán los datos para limpiar stops antes del movimiento real.

Paciencia y esperar confirmación post-noticia.

Operad con responsabilidad.

Jhon Jaiver Trading

Apple Inc.: Ecosistema, Marca y Dominio TecnológicoApple Inc. ( NASDAQ:AAPL ) es una de las empresas tecnológicas más influyentes y valiosas del mundo, con una trayectoria marcada por la innovación, el diseño y la creación de un ecosistema integrado de productos y servicios. Fue fundada en 1976 por Steve Jobs, Steve Wozniak y Ronald Wayne en Estados Unidos, con la visión de desarrollar computadoras personales accesibles para el público general.

Con el paso del tiempo, Apple dejó de ser únicamente una empresa de computadoras para convertirse en un ecosistema completo de hardware, software y servicios que forma parte del día a día de millones de personas en todo el mundo.

🔍 Modelo de Negocio

El negocio principal de Apple se basa en la integración entre hardware, software y servicios. Sus productos más reconocidos incluyen el iPhone, iPad, Mac, Apple Watch y AirPods, todos diseñados para funcionar de manera sincronizada dentro de su ecosistema.

A diferencia de muchas empresas tecnológicas que dependen principalmente del software o la publicidad, Apple obtiene una parte significativa de sus ingresos de la venta directa de dispositivos premium, respaldados por altos márgenes gracias a su marca, reputación y fidelidad de usuarios.

Además, la compañía ha desarrollado una división de servicios cada vez más relevante, que incluye App Store, Apple Music, iCloud, Apple TV+, Apple Pay y Apple Fitness+. Estos servicios generan ingresos recurrentes y estables, reduciendo la dependencia de los ciclos de venta de dispositivos, que suelen ser más volátiles.

📘 Análisis Fundamental

Apple cuenta con métricas y ratios sólidos en términos de crecimiento, rentabilidad y valoración. Sin embargo, presenta debilidades relativas en liquidez y solvencia, ya que mantiene un nivel de deuda considerable en relación con su capital disponible y su flujo de caja.

Para este análisis se utilizan los promedios de los últimos cinco años en términos de valuación, considerando la solidez y estabilidad de su modelo de negocio.

Actualmente, la acción cotiza cerca del promedio quinquenal de su Price to Earnings (P/E), situado en 32.39, con un valor aproximado de 241.62 USD. Su promedio de Price to Sales (P/S) es de 8.23, mientras que el Price to Free Cash Flow (P/FCF) se ubica en 26.91, con un valor cercano a 202.90 USD.

Estos niveles indican que Apple se encuentra aproximándose a zonas críticas de valuación desde la perspectiva histórica de los últimos cinco años, adoptando un enfoque poco conservador.

📈 Análisis Técnico

Desde el punto de vista técnico, las zonas identificadas en el análisis fundamental coinciden con niveles estructurales relevantes y con la media móvil de 200 períodos, especialmente en relación con los rangos del P/E y el P/S. Esto posiciona dichas áreas como posibles puntos clave para comenzar a construir posición.

Si adicionalmente el Índice de Fuerza Relativa (RSI) se sitúa entre 20 y 30 en estas zonas, se obtendría una confirmación técnica adicional para una entrada progresiva.

Análisis (W) del mercado: Preservar capital en la incertidumbre.Informe semanal de mercados

1. Contexto macroeconómico y análisis fundamental

Metales preciosos y geopolítica

Durante la semana se ha observado un fortalecimiento significativo de los metales preciosos. El oro se aproxima a la zona de 5.000 y la plata supera el nivel de 100, impulsados por una mayor demanda de activos refugio. Este movimiento viene respaldado tanto por compras de bancos centrales —destacando el de Polonia— como por flujos institucionales privados, en un entorno de elevada incertidumbre geopolítica y macroeconómica.

El mercado muestra una clara preferencia por la preservación del capital frente a la búsqueda de rentabilidad, con un incremento de la exposición a activos físicos independientemente de su nivel de precio.

2. Estructura del mercado y factores de riesgo

Coberturas y apalancamiento

Los niveles de cobertura se sitúan en mínimos no observados desde 2018, lo que implica una vulnerabilidad elevada ante movimientos abruptos de mercado. De forma paralela, el apalancamiento agregado alcanza máximos históricos, aumentando el riesgo de liquidaciones forzadas en caso de correcciones relevantes.

Liquidez

El porcentaje de efectivo en cartera de los gestores se encuentra en torno al 3,2%, nivel históricamente bajo. Esta circunstancia limita la capacidad del mercado para absorber shocks negativos mediante nuevas entradas de capital.

3. Comportamiento sectorial e indicadores técnicos

Renta variable estadounidense

El S&P 500 continúa consolidando dentro de un rango comprendido entre 6.900 y 7.000 puntos, a la espera de nuevos catalizadores, principalmente relacionados con la temporada de resultados.

El segmento de pequeñas capitalizaciones muestra un comportamiento relativo inferior, con estructuras técnicas menos constructivas, lo que indica una concentración del crecimiento en un número reducido de compañías de gran capitalización.

Sector tecnológico e inteligencia artificial

Pese al buen comportamiento estructural del sector tecnológico, comienzan a detectarse tensiones en la cadena de suministro, especialmente en componentes específicos de memoria, lo que podría impactar en márgenes y ritmos de crecimiento a medio plazo.

4. Entorno macro y divisas

Las políticas arancelarias y proteccionistas vuelven a situarse en el centro del debate económico. La evidencia histórica sugiere que aproximadamente el 96% del impacto de los aranceles se traslada al consumidor final, lo que introduce riesgos adicionales de presión inflacionista.

En el mercado de divisas, el cruce USD/JPY se mantiene en una zona sensible en torno a 160, nivel que históricamente ha requerido actuaciones por parte de las autoridades monetarias para evitar movimientos desordenados.

Asimismo, persiste la preocupación por la pérdida de competitividad industrial en Europa, derivada de mayores costes regulatorios y energéticos frente a otras regiones.

5. Rendimiento sectorial semanal

Sectores con mejor comportamiento

Materiales Básicos (+4,51%)

Energía (+3,63%)

El liderazgo de estos sectores suele asociarse a expectativas de inflación estructuralmente más elevada y a un incremento de la demanda industrial. En el contexto actual, el impulso está estrechamente ligado al desarrollo de infraestructuras vinculadas a la inteligencia artificial y a la transición energética.

Los sectores Consumer Defensive y Healthcare presentan un comportamiento positivo, reflejando una asignación prudente del riesgo por parte de los inversores.

Sectores con comportamiento neutral o negativo

Tecnología (-0,75%): rotación parcial de capital tras fuertes revalorizaciones acumuladas.

Consumo cíclico (-0,04%): comportamiento plano, coherente con la incertidumbre sobre la evolución del consumo.

Sectores con peor comportamiento

Financiero (-1,50%): presionado por incertidumbre regulatoria y resultados desiguales del sector bancario.

Utilities (-1,33%): afectadas por el entorno de tipos de interés elevados y su elevada dependencia de financiación externa.

6. Futuros globales y activos alternativos

El mercado refleja un incremento claro de la aversión al riesgo. Se observa una reducción de exposición a activos digitales y a renta variable, en favor de activos reales.

Platino (+19,40%)

Plata (+16,63%)

Oro (+8,44%)

Por el contrario, Bitcoin (-6,61%) y los principales índices bursátiles europeos y estadounidenses registran descensos semanales.

7. Niveles cuantitativos relevantes – S&P 500

Resistencias

7.000 – 7.040 puntos: resistencia principal de carácter técnico y psicológico.

6.920 – 6.940 puntos: resistencia intermedia de corto plazo.

Soportes

6.900 – 6.925 puntos: soporte inmediato con respaldo de volumen.

6.780 – 6.800 puntos: soporte técnico clave; su pérdida implicaría un deterioro adicional de la estructura de mercado.

8. Valoración técnica y posicionamiento

En el largo plazo, el índice continúa oscilando dentro de un rango amplio entre 6.500 y 7.000 puntos. En el medio plazo, la ruptura previa de la figura de consolidación por la parte inferior mantiene una estructura técnicamente frágil, a pesar de los rebotes puntuales observados.

El escenario central contempla un sesgo bajista-neutral, sin adoptar posicionamientos contrarios a la tendencia dominante, hasta que el índice recupere de forma consistente la zona de 7.000 – 7.025 puntos.

No se descartan movimientos tácticos al alza a corto plazo, que deberán ser evaluados con cautela y acompañados de una estricta gestión del riesg

Mucho cuidado con el BITCOIN en las próximas semanas.Sabes lo que es un fractal?

Hace unos meses postee este articulo sobre tesla (click aquí)

En él puedes aprender sobre la idea de que es un Fractal.

Pues el BITCOIN BITSTAMP:BTCUSD tiene ahora uno que de darse, cuidado!

De cumplirse y ya lo hizo en el pasado dos veces exactamente igual, podría caer un -50%.

Basado en datos recientes (desde diciembre de 2025 hasta enero de 2026, con enfoque en las últimas semanas de enero), varias instituciones y grandes inversores han registrado ventas significativas de Bitcoin (BTC) o ETFs relacionados. Esto incluye salidas netas de fondos en ETFs de Bitcoin al contado en EE.UU., así como movimientos de ballenas y exchanges. Los datos provienen de flujos de ETFs, transacciones on-chain y reportes financieros. Nota: Las ventas en ETFs no siempre implican ventas directas de BTC por parte de la institución, sino redenciones de inversores que llevan a salidas netas.

BlackRock lideró las salidas netas en ETFs de BTC durante cuatro días consecutivos, con un total de $1.62B. Esto representa una reversión de las compras institucionales de la semana anterior.

Fidelity contribuyó significativamente a las salidas masivas de ETFs, con instituciones reduciendo riesgos. Parte de un éxodo de $1.58B en 72 horas.

Coinbase (exchange/institucional), Venta directa de BTC 2,417 BTC (~$217M) en una hora; 2,656 BTC en 19 de Enero.

Binance (exchange/institucional) Venta directa de BTC 2,301 BTC (~$207M) en una hora; 2,205 BTC en otra Enero 19, 2026.

Con todo lo expuesto en este post yo sería muy prudente para comprar a estos precios.

Russell 2000 gana al S&P 500 en 2026Las pequeñas empresas resisten: el Russell 2000 le gana al S&P 500 en 2026

Ion Jauregui - Analista en ActivTrades

Wall Street arrancó 2026 con un mensaje claro: los peces pequeños están marcando el ritmo. El Russell 2000, índice de compañías de pequeña capitalización, ya supera al S&P 500 en 7 puntos porcentuales en lo que va de año. Mientras los grandes nombres corrigen por miedo geopolítico y aranceles, las pequeñas compañías avanzan con fuerza.

En la sesión del 21 de enero, el Russell 2000 subió 2% hasta 2.698 puntos, frente al 1,16% del S&P 500. La diferencia no es casualidad: el mercado está rotando hacia empresas más baratas, con modelos de negocio más ligados a la economía real y expectativas de crecimiento más sólidas.

Beneficios que tiran del índice

El consenso de Bloomberg proyecta un BPA del Russell 2000 más de 100 dólares, un 70% por encima de lo que reportó en 2025. Esta expectativa convierte a las small caps en protagonistas de la recuperación, con valoraciones todavía atractivas frente a las grandes capitalizadas. Hemos podido ver que el mercado está rotando hacia segmentos más baratos y con fundamentales sólidos, esto refleja que el mercado funciona y se asigna capital donde la economía lo necesita, pero en un contexto macro estadounidense con una inflación en desaceleración teórica, un crecimiento y un mercado laboral relativamente estables favorecen especialmente a compañías de enfoque doméstico. Los flujos se mueven hacia empresas menos concentradas y más resilientes.

Análisis Técnico Russell 2000 (Ticker AT: USARUS): el impulso está a favor de las small caps

Desde un marco técnico podemos ver un momentum alcista iniciado en abril. El 2 de enero se inició una fase de impulso al alza en el corto plazo que ha desplazado al índice a los 2.708,15 puntos en la jornada de ayer. Su soporte clave se ubica en los 2.471,59 puntos y en los 2.300 puntos el soporte del impulso anterior. Existe espacio para seguir subiendo mientras no se rompa la zona actual. El indicador RSI señala sobrecompra en 72,29%, acompañado de un MACD alcista con el histograma en positivo. Apoyando la misma teoría alcista vemos el ActivTrades USA Market Pulse señalando un aumento riesgo aunque todavía en territorio neutral. Podrían darse salidas parciales de posiciones largas entorno a los 2850-2900 puntos.

Como nota, S&P 500, por su parte, se mantiene más defensivo: estructura sólida pero menos tracción frente al rally de las pequeñas. El riesgo, como siempre, está en los tipos de interés: las small caps son más sensibles al apalancamiento y cualquier repunte brusco de yields podría frenar su avance.

Conclusión: 2026 es el año de las small caps

Si la macro estadounidense sigue estable y los beneficios se cumplen, el Russell 2000 podría mantener su ventaja. Los analistas ven un potencial alcista cercano al 20%, ligeramente superior al del S&P 500 y al Nasdaq 100.

El mensaje es claro: las pequeñas compañías están recuperando protagonismo, y para quienes buscan oportunidades fuera de los grandes nombres, 2026 empieza con un escenario prometedor. En Wall Street, los peces pequeños no solo nadan… están comiéndose al grande.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

Plan de trading: El mercado decide...📊 Plan de Trading Diario –

1. Contexto macro y fundamental

🌍 Geopolítica – Groenlandia

Marco general:

La narrativa dominante refleja una estrategia de presión–distensión por parte de Estados Unidos. Tras episodios de tensión (amenazas militares y arancelarias), el anuncio de un supuesto acuerdo con la OTAN ha servido como catalizador para la recuperación de los índices bursátiles.

Estructura del acuerdo:

Las informaciones apuntan a que no se trataría de una adquisición territorial, sino de una cesión de control sobre activos estratégicos concretos (principalmente bases militares). Este enfoque permitiría a EE. UU. limitar el acceso económico y militar de China y Rusia en la región.

Riesgo diplomático:

Persiste un nivel elevado de incertidumbre, ya que ni el gobierno de Groenlandia ni Dinamarca han confirmado oficialmente la existencia de dicho acuerdo. El mercado, por ahora, descuenta el escenario favorable.

📈 Indicadores macroeconómicos

EE. UU.:

Mercado laboral más sólido de lo esperado.

Revisión del PIB al alza hasta el 4,4 %, lo que refuerza la tesis de crecimiento resiliente y aleja, por ahora, escenarios de desaceleración abrupta.

Tecnología:

La Inteligencia Artificial continúa siendo el principal vector de crecimiento.

El gasto corporativo en infraestructura tecnológica permanece elevado, sosteniendo las valoraciones del sector.

Materias primas:

Revisión alcista en las proyecciones del oro, con objetivos superiores a 5.400 USD a largo plazo.

El movimiento refleja una cobertura estructural frente al aumento de la deuda y riesgos sistémicos.

Renta fija:

La deuda soberana en Japón y Europa muestra tensión.

Los planes de estímulo sin financiación claramente definida presionan las rentabilidades al alza.

2. Calendario macro relevante (USD)

04:30 – PIB trimestral (3T): 4,4 % (prev. 4,3 %)

14:30 – Peticiones iniciales de desempleo: 200K

15:59 – PCE subyacente (Oct, m/m): 0,2 %

16:00 – PCE subyacente (Nov, m/m): 0,2 %

16:00 – PCE subyacente (Nov, a/a): 2,8 %

18:00 – Inventarios de crudo (AIE)

3. Análisis cuantitativo – S&P 500

Zona de resistencia:

6.950: mayor concentración de oferta en mercado de opciones.

7.000: nivel psicológico clave con aparición recurrente de flujo vendedor.

Zona de soporte:

6.755: soporte técnico y cuantitativo principal, coincidente con la media de 100 sesiones.

Rango operativo relevante: 6.750 – 6.800.

4. Sentimiento de mercado

Sentimiento: Neutral

VIX en descenso hacia la zona de 16, indicando reducción del estrés implícito.

5. Análisis técnico – S&P 500

El índice continúa desarrollándose dentro de un rango lateral amplio delimitado por:

Soporte: 6.500

Resistencia: 7.000

Se ha producido una ruptura bajista de una figura de triángulo, lo que abre la puerta a un movimiento hacia la base del canal. El repunte reciente responde principalmente a catalizadores macro, pero mientras el precio:

No recupere la estructura del triángulo, y

No supere de forma consistente la zona 7.000–7.025,

se mantiene un sesgo bajista en el medio plazo.

La estructura de largo plazo continúa siendo alcista. El movimiento actual se interpreta, por ahora, como un pullback técnico dentro de una tendencia mayor.

El Nasdaq llena el gap y apunta a nuevos máximosTras el análisis del martes en el Nasdaq, el precio reaccionó de forma precisa a las zonas clave que habíamos señalado: el mínimo y el máximo de ese día, ubicados en 25.090 y 25.320 respectivamente. Durante la sesión se configuró primero una falsa ruptura por debajo del mínimo, seguida de una reversión al alza, para luego realizar otra falsa ruptura por encima del máximo. Este comportamiento dejó en evidencia un proceso de limpieza de liquidez en ambos extremos del rango.

La señal más relevante llegó hacia el cierre de la jornada, cuando el precio desarrolló un impulso alcista claro que terminó por llenar el gap de apertura semanal. A partir de esta reacción, el contexto favorece la continuidad del movimiento alcista, aunque no se descarta una fase de consolidación en la zona del gap antes de retomar impulso.

En el corto plazo, tanto el área del gap semanal como el máximo del martes pasan a funcionar como soportes estructurales desde los cuales el precio podría buscar nuevos máximos semanales, e incluso proyectarse hacia el máximo del viernes pasado en 25.750. Este escenario se ve reforzado por la debilidad que viene mostrando el DXY a lo largo de la semana, configurando un entorno de Risk On que favorece a los índices.

---

Advertencia: Cualquier opinión, noticia, investigación, análisis, precios u otra información contenida en este sitio web se proporciona únicamente como comentario general del mercado y no constituye asesoramiento de inversión. ThinkMarkets no aceptará responsabilidad por ninguna pérdida o daño, incluyendo, sin limitación, la pérdida de beneficios, que pueda surgir directa o indirectamente del uso o la confianza en dicha información.

EuroStoxx 50: el mercado corrige, pero aún lejos del pánicoPor Ion Jauregui – Analista en ActivTrades

Las bolsas europeas están atravesando una fase de corrección contenida en un contexto geopolítico cada vez más tenso, marcado por el choque diplomático entre Estados Unidos y la Unión Europea tras las amenazas de Donald Trump en torno a Groenlandia y la posible imposición de nuevos aranceles. Aun así, el mercado, por ahora, está evitando claramente el “modo pánico”.

Desde los máximos de enero, el EuroStoxx 50 corrige en torno a un 2,5%, un movimiento que empieza a incomodar al inversor más corto de plazo, pero que sigue siendo muy moderado si se analiza en perspectiva histórica. Basta recordar que en episodios recientes, como el denominado “Día de la Liberación” del año pasado, el índice llegó a perder cerca de un 13%, triplicando ampliamente la corrección actual.

El flujo hacia activos refugio, especialmente el oro, confirma que existe inquietud, pero no capitulación. El capital no está saliendo de forma desordenada de la renta variable, sino ajustando exposición y reduciendo riesgo táctico ante un aumento de la incertidumbre política y comercial. El desplome reciente en sectores como utilities, especialmente sensibles al ruido regulatorio y geopolítico, es una muestra clara de este comportamiento selectivo.

Desde una lectura más amplia, las grandes correcciones de los últimos cinco años han tenido una media cercana al 9%, en contextos mucho más extremos: crisis inflacionaria, subidas agresivas de tipos, guerra en Ucrania, tensiones en el sistema bancario o disrupciones en el mercado de divisas. Frente a ese historial, el ajuste actual del EuroStoxx 50 sigue encajando dentro de una fase de consolidación normal tras un tramo alcista maduro.

Análisis Técnico EuroStoxx 50 (Ticker AT: EURO50)

Desde el punto de vista técnico, con una tendencia de largo plazo alcista, el índice europeo venía de romper resistencias relevantes a comienzos de año, lo que refuerza la idea de que las caídas actuales responden más a una digestión de subidas que a un cambio estructural de tendencia. Mientras no se pierdan los soportes clave construidos en noviembre, el sesgo de fondo continúa siendo alcista. Este tipo de correcciones, en ausencia de un deterioro macro severo o de una guerra comercial plenamente desatada, suelen actuar como zonas de reequilibrio, no como antesala de un mercado bajista. El riesgo existe y no debe ignorarse, pero el comportamiento del precio sigue siendo coherente con un mercado que ajusta expectativas, no que entra en pánico.

Observando el gráfico, el soporte de la media de 50 se ha perdido en las jornada de ayer y el mercado inició en positivo pero aún sin la fuerza que debería tener para recuperar la zona de máximos en esta semana. RSI en zona media 53,50% y MACD en corrección, aún en positivo pero con un histograma en rojo nos confirma la teoría de un aumento de volumen del Riesgo Europeo con un indicador ActivTrades Europe Market Pulse aún al alza tras las correcciones de máximos. El punto de control en la zona de 5.735 puntos, zona de consolidación anterior, podría confirmar la teoría plausible de una vuelta a zona de consolidación anterior si se pierde la media de 100. Si esta se sostiene podríamos ver un nuevo testeo de máximos.

Contramedidas Europeas

El EuroStoxx 50 se enfrenta a un entorno complejo, con geopolítica, amenazas arancelarias y volatilidad sectorial, pero la magnitud de la corrección todavía no justifica lecturas extremas. Mientras el mercado no empiece a perder niveles técnicos clave y la incertidumbre no se traduzca en medidas concretas, el escenario base sigue siendo el de correcciones controladas dentro de una tendencia principal aún constructiva. Todo muy dependiente de la evolución europea sobre los conflictos arancelarios y la aplicación del posible “bazooka de medidas de protección Europeas” que podría afectar a ambas economías de forma muy drástica. Por el momento, queda esperar resultados empresariales para ver si los datos impulsan este nuevo test al alza. Entre estas, se encuentran ASML, SAP, Siemens, TotalEnergies, LVMH, Bayer, o Allianz entre otras que podrían impulsar o consolidar una lateralización del índice.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

ETHUSD 1D – La Cripto se prepara para el “Boom”📊EL PATRÓN QUE TODO TRADER ESTÁ OBSERVANDO EASYMARKETS:ETHUSD

Recientemente, la criptomoneda EASYMARKETS:ETHUSD ha mostrado una fase de acumulación por encima del Soporte B, lo que indica un nivel de interés para traders de mediano y largo plazo en medio de un contexto de incertidumbre técnica y fundamental.

La pregunta fundamental es: ¿hacia qué lado se dirigirá el próximo movimiento? Hasta ahora, Ethereum no ha logrado superar niveles determinantes como el Soporte B ni la Resistencia #1, por lo que aún no puede confirmarse un sesgo direccional claro. Por esta razón, la previsión de un movimiento estructurado dependerá de cómo interactúe el precio con esos niveles clave.

Desde un punto de vista técnico, la estructura actual recuerda a un triángulo con características de banderín, acompañado de una secuencia de máximos decrecientes desde el nivel alrededor de los $3,900 alcanzados en ciclos anteriores, lo que refleja presión bajista. Además, el comportamiento de Ethereum sigue de cerca el de Bitcoin, que actualmente también está bajo presión bajista y consolidación técnica.

En términos de indicadores, el RSI se encuentra cercano a zonas de sobreventa o neutralidad, y el MACD apunta a un desarrollo bajista reciente, aunque estas señales aún no ofrecen confirmaciones sólidas de un cambio de tendencia.

Noticia Importante: 🛢 EE. UU. planea abrir acceso al petróleo venezolano a más traders y refinadores

La administración está preparando una licencia ampliada para permitir que más comerciantes y refinerías estadounidenses adquieran crudo venezolano, lo que intensifica la integración del petróleo venezolano en la oferta energética global. Esto puede influir en la percepción de riesgo global y afectar la correlación entre activos de riesgo como las criptomonedas y commodities energéticos.

Instrumentos relacionados: EASYMARKETS:OILUSD

💻COMENTARIOS FINALES DEL ANALISTA SOBRE EASYMARKETS:ETHUSD

Aunque mirar el mercado cripto puede resultar tentador en este momento, es importante tener en cuenta el contexto macroeconómico y geopolítico, que ha estado influyendo en el sentimiento del mercado general y se ha manifestado en activos como el oro, NASDAQ100 y S&P500. En este entorno, se ha observado una preferencia por activos refugio frente a instrumentos de riesgo.

Dado que el patrón actual en Ethereum aún carece de una ruptura clara de niveles técnicos significativos, entrar largo en este momento puede implicar un riesgo elevado, especialmente si la acumulación se traduce en un rompimiento bajista. El mercado cripto aún podría continuar consolidando antes de ofrecer un movimiento direccional convincente.

Datos fundamentales próximos a considerar (22 de enero):

PIB trimestral de EE. UU.

Precios del gasto en consumo personal subyacente (PCE)

Estos datos suelen influir en la percepción de riesgo y en los flujos hacia activos digitales de alto beta (Volatilidad)

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

USDJPY 4H - La Tendencia Alcista que Luce "Prometedora" 📊 UNA TENDENCIA QUE PARECE SER "SOLIDA" EASYMARKETS:USDJPY

La tendencia alcista del par se ha mantenido con una fortaleza clara en el corto plazo, y por ahora la presión compradora continúa defendiendo cada mínimo dentro de la estructura. De manera técnica, se distinguen niveles de alta reacción que han funcionado como referencia operativa, como la línea de tendencia alcista y el soporte pivote, ubicado en 157,334.

Este escenario muestra una predisposición alcista con claridad, aunque es importante considerar que el precio puede desarrollar distintos movimientos según cómo interactúe con sus niveles técnicos. A continuación, se presentan los escenarios más relevantes que podrían ocurrir:

1. Rompimiento de la tendencia alcista: si el precio pierde la línea de tendencia, podría caer con velocidad por debajo del soporte pivote, invalidando la estructura actual.

2. Rebote sobre la línea de tendencia: si el precio respeta la diagonal alcista, es probable un impulso hacia el máximo de reacción, manteniendo el control del movimiento en manos de los compradores.

3. Lateralidad: un periodo de consolidación podría ser el escenario óptimo para traders que buscan posicionamiento, ya que permitiría estabilizar el precio antes de un nuevo movimiento direccional.

Noticia Importante del día: 💬 Trump podría anunciar la próxima semana al presidente de la Reserva Federal

Fuentes cercanas a la Casa Blanca indican que el presidente estadounidense está cerca de revelar su candidato para dirigir la Fed. La nominación, clave para definir la política monetaria de 2026, genera expectativa en mercados que siguen de cerca el comportamiento de tasas, inflación y crecimiento.

📈 ESCENARIO CON BASE A LOS INDICADORES IMPORTANTES SOBRE EASYMARKETS:USDJPY

Los dos indicadores principales presentan lecturas mixtas. Por un lado, el RSI se mantiene en un terreno de neutralidad, lo cual sugiere que el precio aún cuenta con margen para extender el movimiento sin entrar en extremos. Por otro lado, el MACD mantiene la posibilidad de un cruce, aunque todavía no es concluyente debido al comportamiento lateral actual. Aun así, un punto importante es que el histograma de presión bajista está disminuyendo, lo que puede interpretarse como pérdida gradual de fuerza vendedora.

En conclusión, el precio mantiene altas probabilidades de continuar con tendencia alcista e incluso buscar un nuevo máximo histórico si logra superar el máximo de reacción. Sin embargo, para que ese escenario se materialice con solidez, será clave que el precio supere dicho nivel con decisión y continuidad.

Recuerde operar con precaución debido a las declaraciones del presidente de Estados Unidos, Donald Trump (21 de febrero a las 13:30 GMT).

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

El gap semanal marca el pulso del mercadoTras la apertura semanal con un gap bajista entre 25.680 y 25.470, el mercado ha mantenido un sesgo claramente bajista durante las sesiones asiática y europea, para luego recuperar terreno desde mínimos en la sesión americana. Ese mismo patrón se ha repetido tanto el lunes como el martes, marcando el comportamiento dominante de la semana. Mientras el precio se mantenga por debajo del gap semanal, la presión bajista sigue siendo la fuerza principal del mercado.

A nivel técnico, las zonas más relevantes se concentran en el máximo y el mínimo del día, ubicados en 25.310 y 25.100 respectivamente. La dinámica de esta semana será clave para definir si el gap bajista responde a un movimiento de miedo, destinado a redistribuir posiciones y acumular compras, o si estamos frente al inicio de una nueva fase de caídas impulsadas por la narrativa arancelaria.

Un cierre sostenido por encima del gap podría habilitar una recuperación alcista más agresiva, mientras que la formación de nuevos mínimos semanales abriría la puerta a una aceleración bajista. La gran incógnita es si la sesión americana seguirá absorbiendo la oferta, como lo ha hecho hasta ahora, o si el apetito comprador comenzará a diluirse.

---

Advertencia: Cualquier opinión, noticia, investigación, análisis, precios u otra información contenida en este sitio web se proporciona únicamente como comentario general del mercado y no constituye asesoramiento de inversión. ThinkMarkets no aceptará responsabilidad por ninguna pérdida o daño, incluyendo, sin limitación, la pérdida de beneficios, que pueda surgir directa o indirectamente del uso o la confianza en dicha información.

El cobre podría superar al oro en 2026En 2025, los metales preciosos dominaron ampliamente los mercados bursátiles y también registraron un rendimiento muy superior al de los metales industriales en el mercado de materias primas. Sin embargo, esta situación podría revertirse en 2026, teniendo en cuenta el fuerte sobrecompra alcanzada por el oro y la plata a comienzos del año.

La forma más pertinente de realizar una comparación sólida entre metales preciosos y metales industriales es analizar a los líderes de cada segmento en términos de volumen y participación institucional. El oro y el cobre destacan así como los activos más representativos. El análisis técnico del ratio Cobre/Oro permite desarrollar una visión prospectiva sobre el comportamiento relativo futuro de los metales industriales frente a los metales preciosos.

En este nuevo análisis publicado en TradingView, abordamos:

• El ratio Cobre/Oro se encuentra actualmente en una zona baja de largo plazo, una región de soporte clave que aumenta la probabilidad de un rebote en 2026 y, por tanto, de una posible sobreperformance del cobre frente al oro.

• El análisis técnico del precio del cobre muestra una tendencia alcista bien estructurada, con un soporte sólido en la zona de 4,60–5,00 USD.

• El informe COT de la CFTC indica que los inversores institucionales mantienen una posición neta alcista en el cobre.

El primer elemento clave de este análisis es el ratio Cobre/Oro, un indicador especialmente relevante para medir el apetito del mercado por el crecimiento económico frente a los activos defensivos. Históricamente, cuando este ratio se sitúa en zonas bajas de largo plazo, suele coincidir con periodos de estrés macroeconómico o con una sobrevaloración del oro. El gráfico semanal muestra que el ratio se encuentra actualmente sobre un soporte mayor probado en varias ocasiones durante los últimos veinte años. Cada contacto con esta zona ha ido seguido de un rebote significativo a favor del cobre, lo que respalda un escenario similar para 2026.

Desde un punto de vista puramente técnico, el precio del cobre presenta una estructura alcista de largo plazo especialmente sólida. Tras validar un amplio rango durante varios años, el mercado superó resistencias clave en torno a 3,30 USD y posteriormente 4,60 USD, que se han convertido en zonas de soporte robustas. Mientras el cobre se mantenga por encima del área estratégica de 4,60–5,00 USD, el sesgo sigue siendo claramente alcista. Las recientes rupturas y la capacidad del precio para consolidarse por encima de estos niveles refuerzan la hipótesis de una continuación de la tendencia hacia nuevos máximos.

El gráfico siguiente muestra las velas japonesas mensuales del precio del cobre (XCU/USD).

Por último, el informe COT (Commitment of Traders) de la CFTC aporta una señal fundamental complementaria. Las posiciones de los gestores institucionales muestran una exposición neta compradora en el cobre, reflejando una convicción alcista por parte de los actores mejor informados y con horizontes de inversión más largos. Cuando este tipo de posicionamiento se alinea con una tendencia técnica bien establecida, suele indicar continuación del movimiento más que un giro de tendencia.

En síntesis, la combinación de un ratio Cobre/Oro apoyado en un soporte histórico, una tendencia alcista clara en el cobre y un posicionamiento institucional favorable apunta a una posible sobreperformance del cobre frente al oro en 2026. Sin descartar fases de consolidación a corto plazo, el contexto actual parece más propicio para un renovado protagonismo de los metales industriales, en un entorno donde el crecimiento, las infraestructuras y la transición energética podrían volver a ser motores clave de los mercados de materias primas.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

Bitcoin - Decisión tomada 📌 Actualización BTC – Gráfico semanal

Cumplimos con fuerza el escenario planteado en el análisis anterior, donde destacábamos la gran acumulación de liquidez en los mínimos de CRYPTOCAP:BTC 💧. El precio fue a buscarla, como suele hacer el mercado cuando el contexto lo amerita.

Ahora, observando el gráfico semanal, tenemos un retrato muy claro de lo que —en mi experiencia— es el único patrón que realmente me llevó a la rentabilidad sostenida:

👉 quita de liquidez + continuación bajista.

📉 ¿Qué nos muestra este patrón?

Una vez definido el impulso principal, el precio construye un rango y posteriormente barre la liquidez mediante una mecha de rechazo significativa en el extremo superior del rango. Este movimiento suele mitigar la ineficiencia generada en el impulso bajista previo, muchas veces alcanzando la zona del 38% de Fibonacci.

El mensaje del mercado es claro:

✔ se expulsó a los mal posicionados

✔ se mitigó la ineficiencia

✔ el camino queda habilitado para continuar

🎯 Escenario esperado

Bajo esta lectura, espero un nuevo impulso bajista en Bitcoin, que en primera instancia podría llevar al precio hacia la zona de los $80K.

⏳ Contexto importante

Este es un gráfico semanal, por lo tanto no hablamos de timing ni entradas finas, sino de dirección de mediano / largo plazo, clave para luego afinar operaciones en temporalidades menores.

Análisis de Ondas de Elliott en XAUUSD – 21 de enero de 2026

Momentum

– El momentum en el marco temporal diario (D1) se encuentra actualmente en aumento, lo que indica que la tendencia alcista sigue intacta y que el movimiento ascendente aún no ha finalizado.

– El momentum en el marco temporal H4 está comprimido en la zona de sobrecompra. Esto refleja que la tendencia alcista continúa, pero el momentum se ha debilitado y existe un riesgo creciente de reversión en cualquier momento.

– El momentum en el marco temporal H1 ya ha comenzado a girar, por lo que a corto plazo es probable que se produzca un movimiento correctivo a la baja en H1.

Estructura de Ondas

Marco temporal diario (D1)

– En el gráfico diario, el precio sigue moviéndose dentro de la estructura de la onda 5 en color azul, con la onda 5 actualmente en fase de extensión.

– El próximo objetivo clave a vigilar es la zona de 4957, que corresponde a la extensión Fibonacci 1.0 de la longitud de las ondas 1–3.

Marco temporal H4

– El movimiento alcista actual es pronunciado e impulsivo, lo que sugiere que el precio probablemente se encuentre dentro de la onda 3 en color naranja.

– Dentro de esta onda 3 naranja, se observa claramente una estructura de cinco ondas (1–2–3–4–5) en color verde, tal como se muestra en el gráfico.

– De acuerdo con los principios de Elliott Wave, tras la finalización de la onda 3, el mercado debería entrar en una fase correctiva para formar la onda 4 en color naranja.

– Sin embargo, es importante destacar que el momentum H4 está comprimido en la zona de sobrecompra, lo que indica que, aunque el precio puede continuar subiendo, el impulso se está debilitando y el riesgo de reversión aumenta.

– Aun así, dado que la onda 5 azul sigue en fase de extensión, por principio no se recomienda intentar vender contra una onda en extensión.

Marco temporal H1

– Dentro de la estructura de cinco ondas en color verde, también se identifica una estructura 1–2–3–4–5 en color púrpura, con la onda 3 púrpura actualmente en extensión.

– Por principio, no es aconsejable intentar proyectar objetivos precisos en una onda en extensión, ya que el nivel de precisión es muy bajo.

– En la situación actual, el enfoque más prudente es seguir observando y esperar confirmaciones adicionales, evitando tomar posiciones de venta agresivas mientras la estructura alcista siga dominando el mercado.

Yen y tipos japoneses: ¿Intervendrá el BoJ?Los rendimientos de los bonos japoneses han continuado su fuerte movimiento alcista, mientras que la política fiscal del gobierno japonés genera inquietud en un país donde la deuda pública supera el 250 % del PIB. Al mismo tiempo, el yen japonés (JPY) se mantiene en niveles muy bajos en el mercado de divisas, niveles que en el pasado han provocado intervenciones de las autoridades japonesas.

Es fundamental tener en cuenta los siguientes dos factores:

• Es el gobierno japonés quien decide una intervención en el mercado de divisas, mientras que el banco central (BoJ) es quien la ejecuta.

• En cuanto a una posible intervención para frenar la subida de los tipos de interés, la decisión y la acción corresponden exclusivamente al banco central, ya que forman parte de la política monetaria.

El aumento de los tipos de interés japoneses ha entrado en una fase casi vertical, lo que podría representar un riesgo importante para el endeudamiento del país. Por su parte, la debilidad del yen (tendencia alcista del USD/JPY) supone un riesgo elevado de inflación importada y afecta negativamente a la inversión internacional.

En conjunto, estos elementos fundamentales hacen cada vez más probable una intervención de las autoridades japonesas para frenar la subida de los tipos y apoyar al yen, especialmente a medida que el USD/JPY se aproxima al nivel de 162. Las intervenciones anteriores del Banco de Japón tuvieron un fuerte impacto bajista sobre el USD/JPY.

No obstante, es esencial distinguir entre la probabilidad de una intervención y su eficacia real. En el mercado de bonos, el Banco de Japón se encuentra hoy en una posición delicada. Tras años de control de la curva de tipos y compras masivas de bonos gubernamentales, su balance sigue siendo extremadamente elevado, lo que limita su margen de actuación sin poner en entredicho la credibilidad del proceso de normalización monetaria en curso. Una intervención demasiado agresiva para contener los rendimientos a largo plazo podría interpretarse como un retorno encubierto al control de tipos, enviando señales contradictorias a los mercados.

En el mercado de divisas, la situación es igualmente compleja. Un nivel del USD/JPY cercano a 160–162 constituye claramente una zona de tensión política y social, ya que acentúa el aumento de los precios importados, especialmente de la energía y los alimentos. Sin embargo, mientras la debilidad del yen se perciba como consecuencia directa de los diferenciales de tipos con Estados Unidos y no como un movimiento desordenado, las autoridades dudan en intervenir de forma repetida. Las intervenciones pasadas han demostrado ser eficaces principalmente a corto plazo, sin modificar de forma duradera la tendencia de fondo.

Otro elemento clave es el carry trade en yenes. La combinación de tipos japoneses en fuerte subida y un yen persistentemente débil aumenta el riesgo de un desmantelamiento brusco de estas posiciones a escala global. Un escenario así podría provocar una volatilidad significativa en los mercados de acciones, bonos y divisas, mucho más allá de Japón. Precisamente este riesgo sistémico podría empujar al BoJ a intervenir de forma selectiva si los movimientos del mercado se vuelven demasiado rápidos o desordenados.

En resumen, una intervención sigue siendo posible, pero condicionada. En los tipos de interés, el BoJ intervendría únicamente para preservar la estabilidad financiera, no para defender un nivel concreto. En el yen, el gobierno podría actuar si el umbral psicológico de 160–162 JPY se superara de manera caótica. En ambos casos, el mensaje sería claro: frenar los excesos sin cuestionar la transición hacia un régimen monetario más normalizado.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

EUR/USD – Semana clave para el dólar y el euro📌 Análisis Técnico EUR/USD – Perspectiva Semanal (3ª semana de enero)

🌍 Contexto General:

El EUR/USD continúa mostrando debilidad estructural, mientras que el dólar mantiene una postura firme dentro del flujo macro actual.

Los movimientos recientes del precio reflejan un mercado que rebota, pero no se recupera, lo que sugiere que los compradores reaccionan… pero no controlan.

En paralelo, el índice del dólar (DXY) ha dejado atrás su fase de caída y ahora muestra un proceso de recuperación progresiva, lo que añade presión constante sobre el euro.

En resumen:

El euro resiste.

El dólar domina.

Y el mercado sigue operando en modo selección natural.

🔍 ¿Qué estamos observando en el precio?

Rechazos claros en zonas altas.

Rebotes cada vez más limitados.

Consolidación en zonas bajas, con presión vendedora latente.

El mercado se mantiene en fase de redistribución, preparando el siguiente tramo direccional.

No estamos viendo acumulación alcista real, sino pausas técnicas dentro de un contexto débil.

🔮 Escenarios Potenciales

🅰 Opción 1 – Continuación bajista (escenario principal)

Si el precio vuelve a reaccionar con debilidad en zonas altas y no logra sostener avances:

Podríamos ver renovada presión vendedora.

Ruptura de soportes recientes.

Búsqueda de liquidez en niveles inferiores.

Lectura:

El mercado respeta su narrativa actual y continúa drenando al euro.

🅱 Opción 2 – Rebote técnico (escenario alternativo)

Si el precio logra sostenerse en zonas bajas y aparece demanda real:

Podríamos ver un rebote hacia zonas de resistencia.

Movimiento correctivo, no cambio de tendencia.

Lectura:

Sería oxígeno… no resurrección.

📰 Fundamentales de la Semana

Esta semana el mercado estará atento a:

Inflación en Canadá (lunes).

Datos laborales del Reino Unido.

Declaraciones del BCE (Lagarde).

Datos clave de EE.UU.: vivienda, PMIs, PIB y PCE.

Decisión del Banco de Japón.

PMIs globales el viernes.

Aunque no todos impactan directamente al euro, el USD será protagonista, y cualquier sorpresa puede actuar como catalizador para romper la estructura actual.

⚖️ Observación Clave

Con fundamentales fuertes en el calendario:

El mercado podría inducir primero…

y decidir después.

Movimientos falsos, limpieza de liquidez y trampas son totalmente viables antes de definir dirección real.

🎯 Conclusión

El contexto sigue favoreciendo al dólar.

Mientras el EUR/USD no muestre fuerza sostenida y ruptura clara de su debilidad actual, el sesgo se mantiene ligeramente bajista.

El mercado está en fase de preparación, no de confirmación.

Paciencia > impulsividad.

⚠️ Aviso

Este análisis es únicamente informativo y educativo.

No constituye asesoría financiera.

Cada trader es responsable de su gestión de riesgo y de sus decisiones de operación.

🤝 Mensaje a la Comunidad

Si este tipo de análisis te aporta valor:

Un like 👍

Un comentario 💬

O compartirlo 🔄

ayuda más de lo que imaginas a que este proyecto siga creciendo y llegue a más traders que buscan mejorar, no apostar.

Autor: The ghost of trading...👉 👻

El índice del dólar, atrapado en medias móviles El índice del dólar ha estado retrocediendo al alza desde el mínimo en el 97,41, hasta llegar a romper por encima de la media móvil exponencial (EMA) de 55 días, línea morada, y la media móvil exponencial de 200 días, línea azul.

Durante el año pasado, el índice del dólar llegó a perder aproximadamente el 10%, pero el inicio de este año ha sido algo mejor y sube casi un 1% desde el 1 de enero.

Ahora el índice del dólar se encuentra atrapado en medio de la media móvil exponencial de 55 días, en el 98,59, que está actuando como soporte y la media móvil exponencial de 200 días, en el 99,37, que está actuando como resistencia.

Sobre el gráfico diario del índice del dólar también podemos ver que el instrumento estuvo oscilando alrededor del 99,00 durante la semana pasada, pero mantiene una tendencia alcista a corto plazo.

Desde la zona de congestión actual, el índice podría salir en cualquier dirección. Por encima del EMA de 200 días, la próxima resistencia podría estar en el pico del 100,34, mientras que, por debajo del EMA de 55 días, el mínimo en el 97,41 podría actuar de nuevo como soporte.

Alexander Londoño - Analista de Mercados, ActivTrades