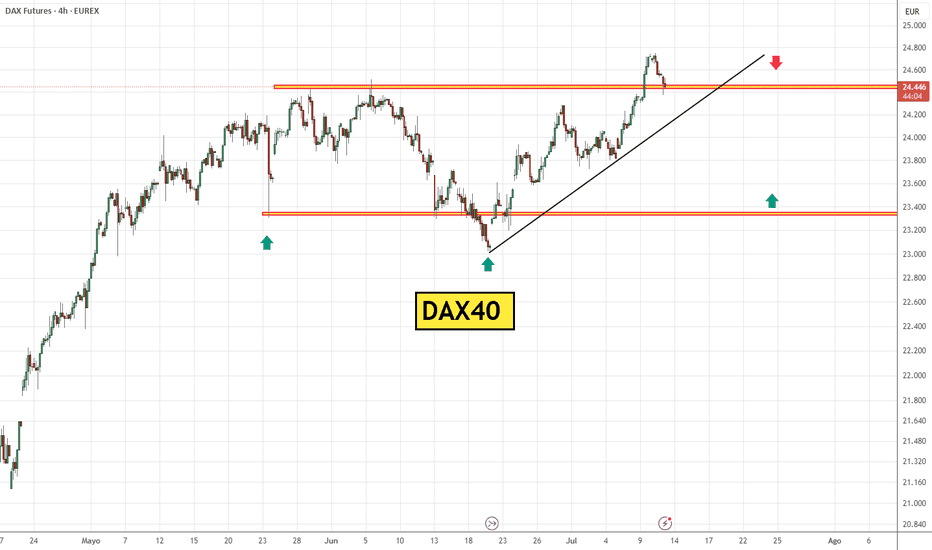

SEMANA BAJISTA PARA EL DAX PATRÓN A-B-C

Vamos a fijarnos en el gráfico de 4H.

Venía de una tendencia alcista muy extendida y tenemos una perdida de momentum de la zona de máximos. El gráfico parece indicar lo siguiente: estamos en una corrección en desarrollo de tipo A-B-C.

1️⃣Medias móviles (clave)

👉El precio está por debajo de las EMAs cortas

👉Las medias empiezan a aplanarse y girarse

👉La EMA 200 (naranja) ha sido perdida y rechazada

📌 Clásico comportamiento de mercado en fase correctiva

3️⃣ Fibonacci y estructura ABC

Lo que marcas encaja bien con una corrección tipo ABC:

A: caída fuerte inicial (impulsiva)

B: rebote débil hasta zona 0,5 la onda B no logra superar los 25mil puntos, y termina por debajo de los mínimos de la onda A, los cuales fueron finalmente rotos, confirmando el movimiento bajista.

C: caída en desarrollo lo que nos puede llevar a los 23.800 caída aproximada de un 3%.

4️⃣ OBJETIVO Y STOP.

🎯 OBJETIVO LA ZONA DE 23.800

👉Soy bajista mientras:

❌ No recupere la EMA 200

❌ No supere con fuerza la zona 24.900 – 25.000

DAX Index

Bayer para el largo plazoXETR:BAYN mejora su rentabilidad a pesar de que su división farmacéutica funciona al ralentí. Después de años de disgustos, la ausencia de sorpresas desagradables y el mantenimiento de los objetivos anuales se perciben de forma positiva.

Bayer sigue centrado en la reducción de la deuda y la gestión de los litigios relacionados con el glifosato.

La acción busca reacción al alza apoyándose sobre precios no vistos en más de 10 años. Es uno de los valores que nos dan señal de entrada en nuestro sistema de largo plazo.

¿Es el éxito económico de Alemania una ilusión?El índice de referencia DAX 40 de Alemania se disparó un 30% en el último año, creando una impresión de salud económica robusta. Sin embargo, este rendimiento oculta una realidad preocupante: el índice representa multinacionales diversificadas globalmente, cuyos ingresos provienen en gran medida de fuera del mercado doméstico en apuros de Alemania. Detrás de la resiliencia del DAX yace una decadencia fundamental. El PIB cayó un 0,3% en el segundo trimestre de 2025, la producción industrial alcanzó su nivel más bajo desde mayo de 2020 y la manufactura declinó un 4,8% interanual. El sector intensivo en energía sufrió una contracción aún más pronunciada del 7,5%, revelando que los altos costos de insumos se han convertido en una amenaza estructural a largo plazo en lugar de un desafío temporal.

El sector automovilístico ejemplifica la crisis más profunda de Alemania. Fabricantes otrora dominantes están perdiendo la transición a vehículos eléctricos, con la cuota de mercado europea en China desplomándose del 24% en 2020 a solo el 15% en 2024. A pesar de liderar el gasto global en I+D con 58.400 millones de euros en 2023, los fabricantes alemanes de automóviles permanecen atrapados en el nivel 2+ de autonomía, mientras que los competidores persiguen soluciones de conducción totalmente autónoma. Este retraso tecnológico se origina en regulaciones estrictas, procesos de aprobación complejos y dependencias críticas de materiales de tierras raras chinos, donde interrupciones en el suministro podrían desencadenar pérdidas de 45-75.000 millones de euros y poner en riesgo 1,2 millones de empleos.

Las rigideces estructurales de Alemania agravan estos desafíos. La fragmentación federal a través de 16 estados paraliza los esfuerzos de digitalización, con el país clasificándose por debajo de la media de la UE en infraestructura digital a pesar de iniciativas ambiciosas de soberanía. La nación actúa como ancla fiscal de Europa, contribuyendo con 18.000 millones de euros netos al presupuesto de la UE en 2024, pero esta carga limita la capacidad de inversión doméstica. Mientras tanto, persisten las presiones demográficas, aunque la inmigración ha estabilizado la fuerza laboral; los migrantes altamente cualificados consideran partir de manera desproporcionada, amenazando con transformar una solución demográfica en fuga de cerebros. Sin una reforma radical para agilizar la burocracia, reorientar la I+D hacia tecnologías disruptivas y retener talento de élite, la desconexión entre el DAX y la economía fundacional de Alemania solo se ampliará.

SAP: Comentario fundamental y niveles técnicosXETR:SAP reportó un Q3 sólido, aunque con señales mixtas en el cloud.

La compañía alemana reportó un crecimiento del 7% interanual en ingresos, alcanzando los €9.100M. El beneficio por acción no-NIIF sorprendió al alza con €1,59 (+€0,09 vs estimaciones), y el beneficio operativo subió un 15%, reflejando una gestión disciplinada de márgenes.

- Ingresos cloud +22% → por debajo de previsiones

- ERP cloud +31% cc → desacelera vs Q2

- Backlog cloud sólido: +27% cc → €18.800M

- Fuerte adopción de Business Suite + IA

- Contrato de $1B con el Ejército de EE.UU.

- SAP se enfoca en aplicaciones, no compite en infra (Oracle-style)

- Esperan aceleración de ingresos en 2026

Situación delicada desde el punto de vista técnico, la posible perdida de los 210€ zonales abre la puerta a un proceso de corrección mayor. Parece poner fin a una subida que llegó a ser del +260% desde los mínimos de 2022.

DAX analisisLes comparto este analisis en H8. Temporalidad bastante favorable para esta estructura.

En primer lugar es muy probable que le quede un impulso al alza siendo el objetivo el entorno de 26800 puntos. El nivel 23050 es clave ya que de romperlo con cuerpo de Vela D1, es probable que active doble techo hacia 21625.

Siendo este nivel tan importante es a la vez altamente reactivo, la zona 23050-22900 puede ser de incorporacion a compras ya que una barrida del minimo sin cierre con cuerpo de vela Diario por debajo del nivel, seria un buen lugar de incorporacion a compras.

#004 DAX ALEMANIA 40: Oportunidad a largo plazo

ALEMANIA 40 – Posible reversión diaria al inicio: Posición larga en soporte estratégico

Hola, soy el Trader Andrea Russo, Fundador del Método SwipeUP Élite FX, y hoy quiero contarles sobre esta inversión en Alemania 40 (DAX), en una configuración larga desde la zona de 23.345.

Contexto técnico

En los últimos días, el DAX ha sufrido una fuerte corrección que ha llevado el precio desde el nivel de 24.800 a probar los mínimos en la zona de 23.200. Esta zona corresponde a un nivel de soporte diario de largo plazo, ya utilizado en el pasado para acumulaciones institucionales.

El precio generó un fuerte pico bajista justo en la apertura de la sesión al contado, pero sin cerrar por debajo de los mínimos anteriores. Este comportamiento suele ser indicativo de una manipulación bajista previa a la reversión.

Confirmando este escenario, se ha formado un patrón de doble suelo con divergencia positiva en los osciladores cíclicos diarios y de 8H. Además, los volúmenes están creciendo justo en el soporte: una señal típica de una fase de acumulación invisible por parte de los operadores institucionales.

✅ Fortalezas comerciales

Soporte diario estático confirmado en 23.200-23.300, ya defendido varias veces en el pasado.

Pico manipulador evidente en la primera hora de apertura del efectivo, seguido por el rechazo de los mínimos.

Divergencia alcista en indicadores cíclicos (WT_CROSS) en H8.

Relación riesgo/recompensa favorable (~3,6:1), con stop loss técnico bien definido.

Volatilidad bajo control: el VIX está estable y la sesión estadounidense abrió sin ventas.

Entorno macroeconómico neutral/positivo: euro débil, expectativas de flexibilización monetaria, baja presión sobre los bonos.

Sentimiento favorable en derivados: el interés abierto aumenta en el área de 23.300–23.400 en futuros del DAX.

🎯 Niveles operativos

ENTRADA: 23.345

Stop Loss: 23.170

TOMA DE GANANCIAS: 24.007

📌 Este posicionamiento permite operar con un riesgo limitado y un objetivo realista, perfectamente compatible con los movimientos técnicos estándar del índice alemán en 2-3 días.

⏱️ Horarios esperados

Se espera la primera vela direccional dentro de 8 a 16 horas (1 a 2 velas H8).

Duración estimada de la operación: 48 a 72 horas para alcanzar el objetivo.

Conclusión operativa

La inversión larga en el DAX desde 23.345 representa una de las configuraciones técnicas más claras vistas en la última semana en los índices europeos.

La presencia simultánea de señales cíclicas, manipulación, estructura y soporte estático ofrece una alta probabilidad de éxito.

El objetivo final de 24.007 es técnica y estadísticamente alcanzable con una gestión rigurosa.

💬 Deja un me gusta si quieres recibir la actualización del análisis de las 8H y comenta tu opinión sobre Alemania 40.

🔔 ¡Sigue el perfil para no perderte las próximas actualizaciones de multiactivos!

Recopilatorio general de índices europeosAnálisis sencillo de si los índices europeos están por encima o por debajo de la media móvil de 200 periodos

🏦 Principales índices bursátiles europeos:

Euro Stoxx 50

Incluye las 50 mayores empresas de la eurozona.

Representa a sectores y países clave como Alemania, Francia, España, Italia, etc.

DAX (Alemania)

Incluye las 40 mayores empresas que cotizan en la Bolsa de Fráncfort.

Ej: SAP, Siemens, Allianz, Deutsche Bank.

CAC 40 (Francia)

Recoge las 40 principales empresas cotizadas en la Bolsa de París.

Ej: LVMH, TotalEnergies, L'Oréal.

FTSE 100 (Reino Unido)

Las 100 mayores empresas de la Bolsa de Londres.

Ej: HSBC, BP, GlaxoSmithKline.

IBEX 35 (España)

Compuesto por las 35 empresas más líquidas de la Bolsa de Madrid.

Ej: Santander, Telefónica, Inditex.

FTSE MIB (Italia)

Índice de las 40 principales empresas que cotizan en la Bolsa de Milán.

Ej: Enel, Eni, Intesa Sanpaolo.

SMI (Suiza)

Índice de referencia de la Bolsa de Zúrich con las 20 mayores empresas suizas.

Ej: Nestlé, Novartis, UBS.

OMX Stockholm 30 (Suecia)

Representa las 30 acciones más negociadas en la Bolsa de Estocolmo.

AEX (Países Bajos)

Índice de las principales empresas cotizadas en Ámsterdam.

Ej: ASML, ING, Philips.

BEL 20 (Bélgica)

Las 20 principales compañías cotizadas en la Bolsa de Bruselas.

GER40 O DAX ALEMAN Tenemos u análisis DESDE 1 DIA Y 4 HORAS LLEVADO A 15 MINUTOS , con diferentes instrumentos pero mas basados en quiebres de estructuras cambios de tendencias , acción del presión , llevándolo a liquides que nos otorga sitios casi exactos de donde debería llegar y pasar.

DAX ES UN INDICE DE LAS 40 EMPRESASMEJOR CATALOGADAS DE ALEMANIA. Y ACA VEMOS UNREFLEGO ALSISTAE EL CORTO PALZO. A

tanto como en RSI como en triangulo en el grafico vemos que si rompe sus lineas de arriba TL se debería desarrollar una acción al alza.

Escenario operativo para iniciar 2025El escenario operativo para 2025 sobre el que vamos a trabajar de entrada es el siguiente: nuestra posición es de poca exposición al riesgo, priorizando empresas de valor en detrimento de crecimiento. En caso de la tecnología, por ejemplo, concentraremos la exposición hacia aquellas compañías grandes con caja neta positiva, priorizando negocios predecibles y estables. Un ejemplo de esto más allá de la tecnología podrían ser los sectores de energía e infraestructuras.

En el caso de los bancos y aseguradoras, mantendremos parte de nuestra exposición debido a que creemos que las bajadas de tipos de interés no se darán de la forma en la que hace meses se esperaba.

En Europa, además de las empresas value también hemos aumentado ligeramente nuestra exposición al sector lujo.

¿Qué podemos esperar del NYSE en las próximas semanas?

El rebote del NYSE desde los niveles de soporte importantes en términos de medio plazo es una muy buena noticia para el Mercado.

Cierto es que la mejora en los indicadores de Amplitud de Mercado apoyan este fuerza movimiento alcista, aunque indicadores como el Macd siguen advirtiendo de que algo no funciona bien en la mayoría de índices. No obstante, una subida continuada del Mercado a partir de estos niveles ira purgando las lecturas negativas de los indicadores e ira aumentando la posibilidad de llevar al NYSE en cuotas superiores.

El contexto de Mercado en Europa y USA

En EE.UU. nos dirigimos a un entorno de mayor crecimiento económico, menores rebajas de tipos de interés por parte de la Fed y riesgos a la baja, sobre todo tras la clara victoria de Trump en las elecciones. Propone medidas expansionistas, de mayor gasto público y recortes de impuestos, que impulsarán economía e inflación. Sin embargo, menores rebajas de tipos de interés, unido a un mayor déficit público, llevarán a mayores rentabilidades de los bonos soberanos (menor precio) en EE.UU.

En Europa, sin embargo, el crecimiento se revisa a la baja y aumentan los riesgos. Por un lado, Trump podría imponer aranceles a productos europeos, lo que terminaría por penalizar la ya debilitada economía europea. Por otro, el entorno político es cada vez más inestable en Europa, con gobiernos de coalición inestables y con escasa capacidad de tomar decisiones, lo que imposibilitará la aprobación de presupuestos. En 2025, se celebrarán elecciones en Francia y Alemania. En este contexto, el BCE seguirá bajando tipos de interés. Por último, en el frente geoestratégico, la incertidumbre sigue siendo muy elevada. No obstante, los mercados se han acostumbrado a convivir con varias guerras abiertas y sólo reaccionan ante eventos extremos. Aunque esta incertidumbre condiciona la toma de decisiones, no se puede diseñar una estrategia de inversión en base a factores imprevisibles.

Índice DAX : Nuevos máximos a la vista! Zonas clave superadas!---> ¿Qué es el índice DAX alemán?

Se trata de un Índice creado en 1988 en la Bolsa de Fráncfort que recoge la evolución conjunta de los 40 valores principales del mercado alemán.

El DAX mide el rendimiento de las 40 compañías más grandes alemanas en términos de volumen y capitalización de mercado, y es el principal índice de referencia de la Bolsa de Fráncfort. La composición del DAX se revisa anualmente en el mes de septiembre. Ningún valor puede tener un peso superior al 30%.

--> ¿Qué aspecto técnico tiene?

Como se puede observar en la tabla de la gráfica su tendencia es alcista ( Bull ) en las principales temporalidades, con lo cual, sólo buscaremos largos.

El 6 de Diciembre ( línea roja vertical ) , el sistema nos avisó de debilidad ( Bear ) en el índice, y como se puede observar en el gráfico, el precio empezó a bajar hasta la zona 19.660 ( 50% Fibonacci ).

Desde el 23 de Diciembre ( primera línea azul vertical ) , apareció en el gráfico el primer aviso alcista ( Bull ), y por tanto, de un posible fin del retroceso. El precio desde ese día se mantuvo lateral-alcista hasta el día 2 de Enero que apareció en el gráfico un segundo aviso alcista ( Bull ) alertándonos de que estaba muy próximo el ataque a nuevos máximos.

En el día de hoy el precio HA SUPERADO RESISTENCIAS CLAVE y lo más probable es que veamos nuevos máximos en los próximos días.

--------------------------------------

Estrategia a seguir:

ENTRADA : Abriremos 2 posiciones largas en la zona actual 20.130

POSICIÓN 1 ( TP1 ): Cerramos primera posición en la zona de máximos 20.500 (+1.8%)

--> Stop Loss en los 19.600 (-2.6%).

POSICIÓN 2 ( TP2 ): Abrimos una posición tipo Trailing Stop.

--> Stop Loss dinámico inicial a (-2.6%) ( coincidiendo con los 19.600 de la posición 1 ).

--> Modificamos el Stop Loss dinámico a (-1%) cuando el precio alcance el TP1 ( 20.500 ).

-------------------------------------------

ACLARACIONES DEL SET UP

*** ¿ Cómo saber qué 2 posiciones largas abrir ? Pongamos un ejemplo : Si queremos invertir 2.000 euros en la acción, lo que hacemos es dividir entre 2 esa cantidad, y en vez de abrir 1 posición de 2.000 , abriremos 2 posiciones de 1.000 cada una.

*** ¿ Qué es Trailing Stop ? Un Trailing Stop permite que un trading siga ganando valor cuando el precio del mercado se mueve en una dirección favorable, pero cierra automáticamente el trading si el precio del mercado se mueve repentinamente en una dirección desfavorable por una distancia determinada. Esa distancia determinada es el Stop Loss dinámico.

-->Ejemplo : SI el Stop Loss dinámico está a -1% , significa que si el precio realiza una bajada de un -1% , se cerrará la posición. Si el precio sube, el Stop Loss sube también para mantener ese -1% en las subidas, por lo tanto, el riesgo es cada vez menor hasta entrar en beneficios la posición. De este modo se pueden aprovechar tendencias muy sólidas y estables en el precio, maximizando beneficios.

Algunas ideas sobre lo que podría suceder en 2025A pocos días del final de año toca empezar a plantear qué podemos esperar del próximo año y sobre todo de que forma impactará en nuestra Cartera el rumbo que los Mercados decidan tomar. Lo que ahora adjuntamos son algunas ideas que se nos pasan por mente, unas pequeñas pinceladas de lo que será el primer planteamiento mensual que como cada mes publicaremos. Os deseamos a todos un feliz año nuevo.

Así pues, esperamos que la renta variable en 2025 experimente un desacoplamiento entre Estados Unidos y Europa.

La bolsa americana mostrará un potencial de crecimiento atractivo, con una estimación de alrededor del +16% debido a un mayor crecimiento de los beneficios corporativos.

En contraste, las bolsas europeas no ofrecen potencial de revalorización, lo que lleva a una recomendación de reducir la exposición a renta variable en Europa.

Se prevé que los tipos de interés en Estados Unidos se mantengan relativamente altos, con la Fed bajando los tipos menos de lo esperado. En Europa, el Banco Central Europeo podría verse forzado a bajar los tipos de interés de manera más agresiva para estimular el crecimiento. Esta divergencia en las políticas monetarias contribuirá a la apreciación del dólar frente al euro, con un rango estimado de 1,00/1,05 $/€ para finales de 2025.

Además, se anticipa una nueva guerra fría global, que priorizará la disponibilidad sobre los costes, lo que podría afectar negativamente al comercio mundial. Se espera que China tenga dificultades para mantener su crecimiento, por lo que se recomienda evitar la inversión en este país. En contraste, India se considera una economía emergente con buenas perspectivas.

En resumen, los mercados en 2025 se caracterizarán por:

● Mayor potencial en EE.UU. con crecimiento y resultados empresariales sólidos.

● Potencial limitado en Europa, y reducción de exposición a renta variable en esta región.

● Un dólar fortalecido frente a un euro depreciado.

● Incertidumbre geopolítica y un comercio mundial más regionalizado.

● Debilidad económica en China, mientras que India se presenta como una opción más favorable entre las economías emergentes.

Análisis técnico de BMW. Fuerte caída: dónde comprarLas acciones de BMW (Bayerische Motoren Werke, ticker: BMW) han experimentado una fuerte caída durante la sesión de hoy, alineándose con la activación del patrón bajista de doble techo. Este patrón se había activado al romperse el soporte clave de los 81,74 euros, y el precio ha caído de manera significativa, cotizando actualmente en torno a los 68,98 euros, lo que representa una caída del -11,15% en la sesión de hoy. La proyección teórica de este doble techo sugiere un movimiento hacia los 62 euros, un nivel que será crucial para los inversores y traders que siguen de cerca la evolución del precio de BMW.

El doble techo activado: claves del patrón

El patrón de doble techo se identificó a principios de 2023, cuando el precio alcanzó máximos en los 107 euros, nivel desde el cual comenzó un proceso de consolidación. Con dos techos formados cerca de esos máximos, la ruptura del soporte de los 81,74 euros fue el desencadenante del movimiento bajista actual. Este tipo de patrones de cambio de tendencia suele señalar una reversión hacia una dirección bajista. La caída pronunciada de la última sesión refuerza la idea de que el precio se dirige hacia el siguiente soporte en los 62 euros.

Proyección y niveles clave

El precio objetivo del doble techo proyecta una caída hasta los 62 euros, lo que implicaría un retroceso adicional desde los niveles actuales. Dicho nivel podría ofrecer una zona interesante para aquellos inversores que deseen entrar en largo, pero con precaución. Se recomienda establecer stop-loss bien por debajo de los 60 euros, que es un soporte psicológico importante, o bien en el soporte de los 54,50 euros para mayor seguridad.

Indicadores técnicos en sobreventa extrema

Los indicadores técnicos reflejan un mercado en estado de sobreventa extrema. El RSI (Índice de Fuerza Relativa) ha caído a un nivel de 26,58, muy por debajo del umbral de 30 que típicamente señala condiciones de sobreventa. A su vez, el Momentum se encuentra en terreno negativo, mostrando lecturas de -18,720, lo que refuerza la presión vendedora actual. Sin embargo, estas condiciones de sobreventa extrema podrían alertar a los traders de un posible rebote técnico en los próximos días, lo que justificaría una mayor atención a los niveles clave mencionados.

Conclusión

#ActivoTradingcom

@ActivoTrading

¡Síguenos o búscanos!

Las acciones de BMW han entrado en una fase de fuerte corrección, con una caída que sigue la activación del patrón de doble techo. La proyección a los 62 euros marcará un nivel de soporte importante en el futuro próximo. Los inversores deben ser cautelosos al considerar tomar posiciones largas en estos niveles, manteniendo paradas de pérdida estrictas por debajo de los 60 euros o incluso en los 54,50 euros para mayor seguridad. El estado de sobreventa en los indicadores técnicos sugiere que podría haber una oportunidad de rebote en el corto plazo, pero la tendencia bajista a medio plazo sigue siendo dominante.

GRAN TENDENCIA ALCISTA EN EL DAXHola a todos ,

Estamos en medio de un rango en la tendencia alcista.

Estoy esperando una señal antes de decidir si compro o vendo.

Dependiendo de la confirmación que obtenga, tendré una dirección para los próximos días/semana.

Mientras tanto me mantengo paciente, ya que el mercado volverá a estar ahí.

Calma y paciencia.

¡Espero que este análisis les dé ideas! No duden en darle "like / comentar / compartir / seguir".

// **** //

🔻 Descargo de responsabilidad: Esta información tiene un propósito educativo; en ningún caso es una obligación de tomar posiciones. Las posiciones especulativas compartidas no son consejos financieros. Usted es completamente responsable de sus ganancias y pérdidas. Opere solo con dinero que esté dispuesto a perder.

🔻🔻🔻🔻🔻🔻🔻🔻

¿SEGUIRÁ CAYENDO EL DOW JONES?Hola a todos,

Estoy en una posición de venta tras el rechazo de mi línea de tendencia.

Estoy en breakevent y espero a ver si se produce un movimiento más violento para poder tocar mi tp1.

En caso de vuelta a la línea de tendencia, esperaré una señal antes de tomar otra venta.

Espero que este análisis os dé algunas ideas. No dudéis en «me gusta / comentar / compartir / seguir».

// **** //

🔻 Descargo de responsabilidad:

Esta indicación es para fines educativos, no es en absoluto una obligación de tomar una posición. Las posiciones especulativas compartidas no son asesoramiento financiero. Usted es plenamente responsable de sus ganancias y pérdidas. Opere sólo con el dinero que esté dispuesto a perder.

🔻🔻🔻🔻🔻🔻🔻🔻

CONTINENTAL. Nueva Idea de Trading con Proyección AlcistaContinental ha mostrado una fuerte subida en su cotización, rompiendo importantes niveles de resistencia. Este análisis desglosa la situación actual del valor, destacando un patrón técnico que podría impulsar aún más su precio. Además, se comentan las perspectivas de la compañía y la valoración de los analistas, culminando con una nueva idea de trading.

Continental rompe resistencias clave y abre nuevas oportunidades de trading

Signos de recuperación y potencial alcista

Continental ha tenido una jornada notable en el mercado de acciones, con un alza del +2,74% que se ha visto ligeramente empañada por un cierre en mínimos que podría indicar la posibilidad de que se vaya a cerrar el hueco de apertura. A pesar de ello, predominan las señales positivas: el valor ha logrado salir del rango lateral en el que se encontraba en los últimos días y, lo más relevante, ha superado con gran volumen la resistencia clave de los 61,30 euros.

Esta ruptura es significativa, ya que activa un potente patrón de doble suelo que podría proyectar el precio hacia los 73 euros. Además, entre el primer y el segundo suelo, situado en los 51,50 euros, se observan divergencias alcistas en el índice de fuerza relativa (RSI), lo que refuerza aún más este panorama favorable.

Atrás parece haber quedado el canal bajista que dominó durante gran parte del año, y en las últimas semanas se observa una fase de recuperación que podría consolidarse en el corto plazo. En este contexto, un posible cierre del gap de hoy podría presentar una oportunidad interesante para considerar una entrada en la acción.

Continental: Un gigante de la industria automotriz

Continental es una de las compañías líderes en la fabricación de componentes para la industria automotriz, con una presencia global y un catálogo de productos que abarca desde neumáticos de alta tecnología hasta sistemas avanzados de asistencia al conductor (ADAS). Su división de neumáticos sigue siendo un pilar fundamental de su negocio, pero su enfoque en la tecnología de vehículos autónomos y eléctricos la posiciona estratégicamente para el futuro de la movilidad.

En cuanto a sus últimos resultados trimestrales, Continental reportó un incremento en las ventas netas, impulsado principalmente por la recuperación en la demanda de automóviles tras la pandemia y su expansión en mercados emergentes. A pesar de enfrentar desafíos en la cadena de suministro y en los costos de materias primas, la compañía ha mantenido una perspectiva optimista sobre su capacidad para mejorar sus márgenes en los próximos trimestres.

Perspectivas según los analistas

Los analistas han mostrado un creciente interés en Continental, destacando su sólida posición en el mercado automotriz y su capacidad de innovación. Varios informes recientes señalan que la compañía tiene un potencial alcista significativo, especialmente si logra capitalizar las tendencias en electrificación y conducción autónoma. Algunos analistas han revisado al alza sus estimaciones de precio objetivo, situándolo en un rango de 70 a 75 euros, lo que refleja la confianza en su reciente recuperación técnica y en las mejoras operativas proyectadas.

Por otro lado, se advierte sobre la necesidad de monitorizar los riesgos asociados a la volatilidad de los mercados de materias primas y la evolución de la demanda en China, un mercado clave para la compañía. En general, el consenso es favorable, con la mayoría de las casas de análisis recomendando mantener o comprar el valor, destacando su resiliencia y capacidad de adaptación.

Nueva Idea de Trading

Debido al favorable aspecto técnico y las positivas perspectivas de crecimiento de Continental, se propone una nueva e interesante idea de trading basada en la posibilidad de que el valor continúe su tendencia alcista hacia los 73 euros. Este escenario se ve respaldado por la reciente ruptura de resistencias clave y los indicadores técnicos que sugieren una continuación del impulso positivo.

Datos Operativos

• Título (Mercado:Ticker): Continental AG // ETR:CON

• Último precio: 61,46 €

• Fecha activación: 27/08/2024

• Condicionante: … No

• Precio máximo de entrada: 60,52 €

• Stop-Loss: 55,94 € – Estimación (%pérdida): -7,57%

• Objetivo: 69,88 € – Estimación (%ganancia): +15,47%

• La compra caduca si… el precio supera los 64,00 €

• Calificación de Riesgo: Alto

#ActivoTradingcom

@ActivoTrading

¡Síguenos!

Notas generales sobre la operativa:

(i) El cumplimiento del condicionante, si lo hay, es requisito indispensable para activar el trading.

(ii) Respetar el precio máximo de compra o entrada.

(iii) Desechar la operación si el precio supera el límite marcado como de caducidad o baja del precio stop-loss.

(iv) Atender al nivel de riesgo establecido y modular la inversión. Cuanto más alto es el riesgo menor debe ser la inversión.