UTOPIA EN EL TRADING Imagina un mundo donde el trading no es un campo de batalla lleno de trampas, volatilidad salvaje y manipulaciones ocultas, sino un paraíso de oportunidades equitativas, donde la tecnología y la transparencia reinan supremas. ¿Suena utópico? Tal vez lo sea, pero en este análisis para TradingView, exploraremos cómo estamos a un paso de convertir esta visión en realidad. Prepárate para un viaje cautivador que podría cambiar tu forma de ver los mercados para siempre. Si este artículo resuena contigo, ¡compártelo y hagamos que se vuelva viral!

El Caos Actual: ¿Por Qué los Mercados Parecen una Distopía?

Empecemos por la cruda realidad. En 2026, con la inflación global aún latiendo como un corazón acelerado post-pandemia, los mercados financieros siguen siendo un laberinto de incertidumbre. El S&P 500 ha subido un 15% en el último año, impulsado por el boom de la IA y las energías renovables, pero ¿a qué costo? Volatilidad extrema en criptoactivos como Bitcoin, que oscila entre $80,000 y $120,000, y escándalos en exchanges que recuerdan a FTX. En forex, el EUR/USD baila al ritmo de políticas monetarias impredecibles, mientras que en commodities, el petróleo Brent ronda los $90 por barril, amenazado por tensiones geopolíticas.Pero ¿y si te dijera que esta distopía es solo el preludio de una utopía? Analicemos los gráficos. Mirando el chart del NASDAQ 100 en timeframe semanal, vemos una tendencia alcista clara desde 2023, con soportes en 18,000 puntos y resistencias en 22,000. Sin embargo, los indicadores como el RSI muestran sobrecompra recurrente, señalando burbujas listas para estallar. ¿La solución? Una transformación radical.La Visión Utópica: Mercados Inteligentes y Democráticos

En mi utopía del trading, los mercados son un ecosistema perfecto:Transparencia Total: Blockchain no es solo para crypto; imagina todos los trades registrados en cadenas inmutables, eliminando el insider trading. Proyectos como Utopia Labs (adquirido por Coinbase en 2024) ya pavimentan el camino con pagos on-chain estables y rápidos.

IA Omnipresente: Algoritmos predictivos que no solo analizan datos históricos, sino que simulan escenarios futuros con precisión cuántica. En TradingView, herramientas como Pine Script evolucionan a IA generativa que escribe estrategias por ti.

Acceso Universal: Cero comisiones, educación gratuita integrada en plataformas, y microinversiones para todos. Países emergentes como México (¡saludos a mis compañeros traders latinos!) lideran con adopción masiva de fintech, donde apps como Binance o eToro se convierten en portales a la riqueza global.

Sostenibilidad Integrada: Mercados que premian el impacto positivo. ETFs verdes dominan, y el carbon trading se convierte en el nuevo oro. Mira el chart de TSLA: desde su pico en 2021, ha rebotado un 200% gracias a la revolución EV, probando que la utopía ecológica paga dividendos.

Para ilustrar, consideremos el crypto Utopia (UTOPIA en BSC). Aunque su precio actual ronda los $0.00017 USD (bajando un 13% en 24h según CoinMarketCap), su potencial es utópico: un token enfocado en pagos descentralizados. En el gráfico UTOPIA/WBNB en TradingView, vemos un patrón de doble fondo en timeframe diario, con soporte en $0.00015. Si rompe la resistencia en $0.0002, podría explotar un 50% en semanas, impulsado por la integración con stablecoins post-adquisición de Utopia Labs.Cómo Llegar a Esta Utopía: Estrategias Prácticas para TradersNo es solo un sueño; aquí va un plan accionable:Diversifica con Visión: Invierte 30% en IA (NVDA, GOOGL), 20% en crypto utópica (ETH, UTOPIA), 30% en sostenibles (como el ETF TAN) y 20% en bonos tokenizados.

Usa Herramientas Avanzadas: En TradingView, configura alertas con RSI <30 para buys en dips. Prueba scripts personalizados para backtesting utópico: ¿qué si el mercado fuera 100% eficiente?

Predicción Audaz: Para 2030, predigo un "Mercado Único Global" donde IA regule todo, eliminando crashes. Bitcoin a $500,000, y el trading será tan fácil como pedir un café.

Conclusión: ¡Hazte Parte de la Utopía! Esta no es solo una análisis; es un llamado a la acción. Si adoptamos esta visión, los traders como tú y yo no solo sobreviviremos, sino que prosperaremos en un mundo donde el éxito es para todos. ¿Estás listo para traded hacia la utopía? Comenta abajo tus pensamientos, dale like si te inspiró, y sígueme aqui en tradingview

para más insights revolucionarios.Recuerda: en el trading, la utopía no es inalcanzable; es el próximo trade ganador. ¡Nos vemos en los charts!

Disclaimer: Esto es opinión personal, no consejo financiero. Invierte con responsabilidad.

Criptomonedas

BTCUSDT COMPRAEn esta ocasion los parametros son claros reentrada tras reentrada tenemos que seguir esperando a que se de un alcance y un impulso donde el precio se vera repercutido por la liquidez del mismo podemos ver un panorama claro del mercado y por ende muy favorable para nosotroso, no es necesario mas que esperar como nuestra cuenta se llena de profits!

El BTC en zona de soporte extremoEl soporte intermedio apuntado tan solo unos días atrás ( ver informe adjunto ) no aguanto el embate declinante originado como te señalara también en aquel research tras impactar de lleno en el 38.2% de recorte de todo el movimiento declinante previo y por lo tanto ha ido en busqueda de su soporte extremo en esta instancia, representado por aquel mínimo registrado en Noviembre del año 2025 y por el 38.2% de recorte todo el movimiento ascendente entre el mínimo de Nov /22 y el máximo de Oct/25, expresados en términos base cierre semanal. Allí, al menos de momento, han aparecido compradores y ha reaccionado un tanto su precio, pero sin duda es la zona a cuidar/ mantener viva por parte de los bulls, si pretenden revertir la situación extrema en la cual se encuentran.

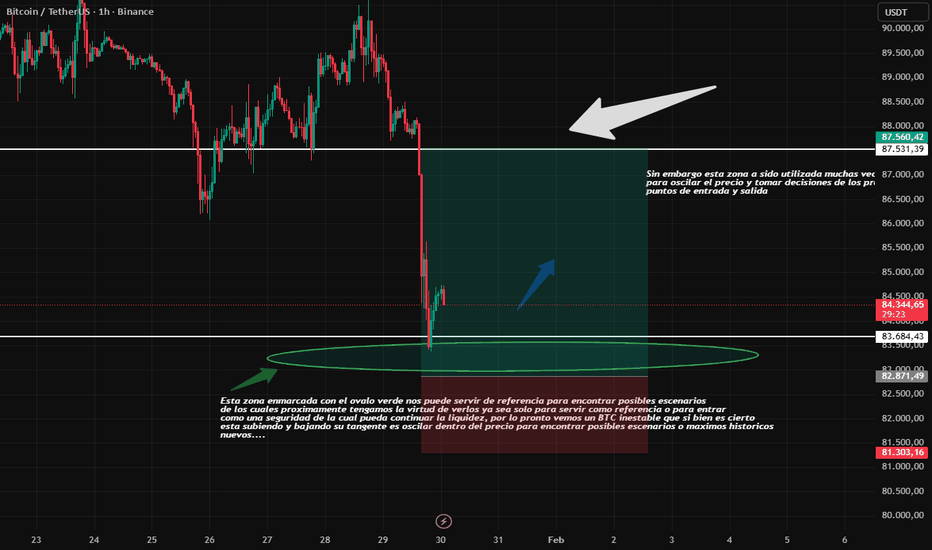

BTCUSDT COMPRAEn este escenario marco dos posibles escenarios en los cuales el btc solo este cogiendo liquidez para alcanzar maximos historicos o simplemente se puede tratar de una divigerncia trazada en esos niveles, como lo marque con la flecha blanca ese nivel de precios fue usado anteriormente como referencia igualmente lo podemos usar como referencia para oscilar y mantener precios relativamente normales a este nivel de volatilidad, sin embargo todo se puede tratar de un simple falso rompimiento y continuar bajando, en cualquiera de los casos recomiendo tomar medidas y no sobrapalancarse ya que el bitcoin suele recurrir a practicas agresivas de las cuales constan de subir en una sola vela lo que bajo en 30, por ello siempre es importanto tomarlo como un POSIBLE y no una afirmacion

¿Fin del Rally? Por qué espero a Bitcoin en $73,500Hola a todos,

Les comparto mi proyección a largo plazo para Bitcoin. Actualmente, mi sesgo es bajista buscando una corrección saludable.

📉 El Escenario: Espero que el precio retroceda hasta la zona de los $73,500. Esta es mi zona clave para evaluar si retomamos la fuerza compradora.

⚠️ Zona de Peligro: En caso de que el soporte de los $73,500 no se respete, la estructura podría debilitarse y llevarnos a visitar niveles mucho más bajos, con un objetivo potencial en los $35,500.

📺 En el video adjunto explico el "porqué" técnico detrás de estos niveles. ¡Espero que les aporte valor!

Tu turno: ¿Crees que los $73k aguantarán o nos vamos al infierno? Déjame en los comentarios tu opinión y ¿qué otro par te gustaría que analice la próxima vez?

Si te gustó el análisis, no olvides darle a "Boost" 🚀

El BTC choco contra la resistencia y continua bajo presionLa 1era resistencia apuntada en el ultimo reporte ( ver informe adjunto ) que guardaba relacion directa con el 38.2% de recorte de todo el movimiento declinante previo resulto ser un murallón para la reacción señalada desde zona de soporte extremo y desde allí la principal cripto moneda entro en franca caída, lo cual incluyo penetrar la linea inferior de la cuña que se detalla en la grafica alcanzado el 1er soporte a considerar en esta instancia y que guarda relacion con los mínimos que se vieran entre finales de Diciembre y la pasada semana. Solo de ser esta linea finalmente penetrada, no antes, el foco se trasladaría al soporte extremo en esta instancia, expresado en términos base cierre semanal, el 38.2% de recorte entre el mínimo de Nov /22 y el máximo de Oct/25.

Análisis Multitemporal de ADA: Confluencia en POI SemanalEl presente análisis técnico detalla la configuración estructural de Cardano (ADA), fundamentada en la jerarquía de temporalidades y la validación de zonas de oferta y demanda mediante el flujo de órdenes.

I. Marco de Referencia Macro (1W)

La tesis principal se origina en la mitigación de un Punto de Interés (POI) Semanal. Esta zona representa un nivel de soporte institucional donde la liquidez histórica ha mostrado una fuerte absorción. La reacción en este nivel no es solo un rebote técnico, sino una validación de que el sesgo de largo plazo está encontrando una base de acumulación significativa.

II. Estructura Intermedia y Refinamiento (4H)

Descendiendo en la escala temporal para buscar mayor precisión, observamos que el activo está respetando un nivel de soporte crítico en el gráfico de 4 horas.

Consolidación de Zona: El precio ha establecido un rango intermedio donde los cuerpos de las velas cierran consistentemente por encima del soporte, indicando una absorción de la presión vendedora.

Mantenimiento del Sesgo: La estabilidad en este marco temporal sirve como confirmación de que el interés comprador detectado en semanal tiene continuidad operativa.

III. Ejecución Técnica y Cambio de Carácter (15min)

La validación final de este trade se produce mediante un Change of Character (CHoCH) en la temporalidad de 15 minutos.

Ruptura de Estructura : Se ha identificado el quiebre del último máximo descendente (Lower High), marcando el inicio de un nuevo Order Flow alcista.

Confluencia: Este cambio estructural ocurre precisamente mientras el precio interactúa con el nivel de 4 horas, ofreciendo una ventana de entrada con un ratio Riesgo/Beneficio (1:1.5) altamente optimizado.

Proyección Operativa

Sesgo: Alcista (Bullish)

Condición de Invalidez: Un cierre de vela diario por debajo del mínimo del POI semanal anularía la estructura alcista actual.

Objetivos: Búsqueda de liquidez en los niveles de resistencia del rango superior y zonas de desequilibrio (Fair Value Gaps) pendientes de mitigar. o la media móvil en 1h

Nota Técnica : Adjunto a esta idea se encuentra el video que documenta el proceso analítico y la ejecución de la entrada en tiempo real, donde se puede observar la gestión del trade bajo los parámetros anteriormente descritos.

Descargo de responsabilidad: Este análisis tiene fines estrictamente educativos y profesionales. No constituye una recomendación de inversión. La gestión de riesgo es responsabilidad individual de cada operador.

ETHUSD 1D – La Cripto se prepara para el “Boom”📊EL PATRÓN QUE TODO TRADER ESTÁ OBSERVANDO EASYMARKETS:ETHUSD

Recientemente, la criptomoneda EASYMARKETS:ETHUSD ha mostrado una fase de acumulación por encima del Soporte B, lo que indica un nivel de interés para traders de mediano y largo plazo en medio de un contexto de incertidumbre técnica y fundamental.

La pregunta fundamental es: ¿hacia qué lado se dirigirá el próximo movimiento? Hasta ahora, Ethereum no ha logrado superar niveles determinantes como el Soporte B ni la Resistencia #1, por lo que aún no puede confirmarse un sesgo direccional claro. Por esta razón, la previsión de un movimiento estructurado dependerá de cómo interactúe el precio con esos niveles clave.

Desde un punto de vista técnico, la estructura actual recuerda a un triángulo con características de banderín, acompañado de una secuencia de máximos decrecientes desde el nivel alrededor de los $3,900 alcanzados en ciclos anteriores, lo que refleja presión bajista. Además, el comportamiento de Ethereum sigue de cerca el de Bitcoin, que actualmente también está bajo presión bajista y consolidación técnica.

En términos de indicadores, el RSI se encuentra cercano a zonas de sobreventa o neutralidad, y el MACD apunta a un desarrollo bajista reciente, aunque estas señales aún no ofrecen confirmaciones sólidas de un cambio de tendencia.

Noticia Importante: 🛢 EE. UU. planea abrir acceso al petróleo venezolano a más traders y refinadores

La administración está preparando una licencia ampliada para permitir que más comerciantes y refinerías estadounidenses adquieran crudo venezolano, lo que intensifica la integración del petróleo venezolano en la oferta energética global. Esto puede influir en la percepción de riesgo global y afectar la correlación entre activos de riesgo como las criptomonedas y commodities energéticos.

Instrumentos relacionados: EASYMARKETS:OILUSD

💻COMENTARIOS FINALES DEL ANALISTA SOBRE EASYMARKETS:ETHUSD

Aunque mirar el mercado cripto puede resultar tentador en este momento, es importante tener en cuenta el contexto macroeconómico y geopolítico, que ha estado influyendo en el sentimiento del mercado general y se ha manifestado en activos como el oro, NASDAQ100 y S&P500. En este entorno, se ha observado una preferencia por activos refugio frente a instrumentos de riesgo.

Dado que el patrón actual en Ethereum aún carece de una ruptura clara de niveles técnicos significativos, entrar largo en este momento puede implicar un riesgo elevado, especialmente si la acumulación se traduce en un rompimiento bajista. El mercado cripto aún podría continuar consolidando antes de ofrecer un movimiento direccional convincente.

Datos fundamentales próximos a considerar (22 de enero):

PIB trimestral de EE. UU.

Precios del gasto en consumo personal subyacente (PCE)

Estos datos suelen influir en la percepción de riesgo y en los flujos hacia activos digitales de alto beta (Volatilidad)

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

BTC, idea bajista sigue vigenteVeamos que hizo el BTC estos dias:

1.- Volvio a testear la cuña alcista de resolucion bajista.

2.- liquido mi short al ir contra los 94.000, llegando casi hasta los 98.000, haciendo un doble testeo de la cuña, pero superando la TL bajista

3.- hizo un nuevo minimo en 87.800.

4.- por el lado de MACD, aparecen histogramas decrecientes y las medias moviles comienzan a diverger para el lado negativo.

5.- el koncorde dio venta, manos grandes vendiendo.

Conclusion, los objetivos bajistas siguen vigentes: 70.800 como primer parada.

ETHUSD 1W - Panorama Swing Trading sobre la Criptomoneda📊PERSPECTIVA SWING TRADING SOBRE EASYMARKETS:ETHUSD

La criptomoneda Ethereum aún mantiene una clara señal de lateralización por encima de la Zona #1, convirtiendo este nivel en un punto de interés clave para traders de mediano y largo plazo. ¿La razón? El precio conserva una tendencia alcista relativa, ya que se mantiene por encima del 50% del impulso mayor. Sin embargo, es evidente que el avance se ha frenado en lo que anteriormente fue el Soporte #1, el cual ahora está funcionando como resistencia.

El panorama actual de Ethereum apunta a una fase de acumulación de cara a un próximo movimiento direccional. El escenario base sugiere que el precio podría mantenerse en torno a 3,218, mientras que un desplazamiento sostenido por encima del Soporte #1 podría representar una oportunidad sólida de continuación hacia la Resistencia #2.

Noticia Importante del día: 🚨 Intel extiende su recuperación ante crecientes apuestas por su negocio de fabricación de chips

Las acciones de Intel muestran un desempeño sólido gracias al fortalecimiento de su segmento de foundry y contratos estratégicos de producción avanzada. La mejora en expectativas de ingresos y márgenes posiciona a la empresa como uno de los protagonistas en la reconfiguración de la cadena global de semiconductores.

Instrumento relacionado: NASDAQ:INTC , EASYMARKETS:NDQUSD

📈ESCENARIO CON BASE A LOS INDICADORES RECIENTES SOBRE EASYMARKETS:ETHUSD

Los indicadores más relevantes pueden interpretarse desde una perspectiva macro o micro, pero en esta ocasión, al analizar RSI y MACD en temporalidad semanal, se observa un sesgo con mayor inclinación hacia un escenario alcista.

En el MACD, se mantiene la estructura de cruces y el histograma de ventas comienza a reducirse, lo que sugiere pérdida de presión bajista. En paralelo, el RSI se mantiene en zona neutral, indicando que el activo aún cuenta con margen para desarrollar un movimiento de continuación sin entrar de inmediato en condiciones extremas.

Recuerde operar con precaución y seguir de cerca el desarrollo de Ethereum con nuestras ideas de trading.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

El BTCUSD alcanza su maximo desde que comenzara su reaccionTal lo apuntado en los dos ultimos reportes en torno a esta criptomoneda, el BTCUSD continua manteniéndose holgadamente por encima del soporte extremo tiempo atras me refiero al 38.2% de recorte del movimiento ascendente entre el mínimo de Nov/22 y el máximo de Oct/25. Por lo expresado y mas aun al mantener una idea de mínimos ascendentes, esta criptomoneda aun esta en condiciones reales de un potencial nuevo ataque a la linea tendencial ascendente originada 10 años atrás, la cual fuera finalmente penetrada hace casi dos meses atrás, que es sin duda su resistencia mas relevante y de fondo en esta instancia. De hecho alcanza un nuevo maximo desde que comenzara su reaccion y ya esta arañando la 1er resistencia intermedia, representada por el 38.2% de toda la caida previa.

DASHCOIND 4H - La Criptomoneda SUBE más de 60%📅 ENERO COMIENZA CON UNA NUEVA CRIPTOMONEDA A LA CABEZA

Los movimientos recientes del precio en la criptomoneda Dashcoin han llamado la atención por la alta volatilidad que sigue dominando el mercado cripto. Mientras gran parte de los operadores se mantenían cautelosos con Bitcoin, esa misma cautela parece haberse trasladado hacia criptomonedas de menor capitalización, donde los desplazamientos suelen ser más agresivos.

En esta ocasión, la presión compradora se ha hecho evidente y el impulso alcista parece estar vinculado principalmente a la liquidación de posiciones pendientes y a la captura de liquidez sobre niveles clave, especialmente por la ejecución de Stop Losses ubicados por encima de zonas relevantes.

Considerar que este movimiento estaba “previsto” desde un enfoque técnico resulta poco probable. Previamente, el activo mostraba un patrón tipo bandera o, al menos, una acumulación ligera sobre el soporte base en 36.08, sin señales claras que anticiparan un desplazamiento tan acelerado. Por ahora, el análisis se mantiene en un enfoque más informativo que de oportunidad inmediata, ya que cuando se presentan movimientos de esta magnitud, suele existir riesgo de un retroceso rápido hacia niveles como $48.

Noticia Importante del día: 🐉 Acciones de fabricantes chinos de vehículos eléctricos suben por plan de la UE sobre precios mínimos

Las acciones de empresas como BYD y Xpeng escalaron tras el anuncio de la Comisión Europea de considerar un sistema de precios mínimos para importaciones de vehículos eléctricos chinos en lugar de aranceles. El cambio podría mejorar márgenes y dinamizar ventas de fabricantes asiáticos en el mercado europeo.

📊 PERSPECTIVA DE INDICADORES Y ESCENARIOS SOBRE DASH COIN EASYMARKETS:DSHUSD

Es importante recordar que, tras un movimiento tan fuerte, los indicadores suelen reflejar señales con cierto retraso, y el precio normalmente requiere tiempo para estabilizar el exceso de volatilidad. En este momento, el RSI continúa marcando una condición clara de sobrecompra, mientras que las medias móviles principales permanecen por debajo, intentando acercarse al precio actual.

En términos fundamentales, el comportamiento observado se interpreta más como un short squeeze que como una reacción a noticias específicas o eventos geopolíticos. En este tipo de escenarios, es común que el ajuste posterior se desarrolle de forma gradual, a través de una fase de enfriamiento y retrocesos controlados en un periodo más amplio.

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

No le tengamos miedo a BITCOIN ¡comprendamoslo!3 veces rechazados por el acelerador

Lo que indica que esa zona este fuerte en resistencias

pero... que nos pide la misma?

Liquidez

Fijemos como bitcoin ha formado estrategicamente puntos de liquidez que corresponden a fechas importantes

Una que me gusta mucho es el 1 de diciembre, ese minimo es impresionante!

Testear los niveles de 78/74k

Seria importante para que el precio este BIEN cargado y tenga el suficiente combustible para ir a crear nuevos objetivos

No desestimo un escenario alcista despues de algun concepto llamado: RECAPITULIZACION, les suena?

Bueno, es una busqueda de liquidez llamada INDUCCION de precios minimos

Para dejar al precio listo y cargado para el proximo movimiento.

Niveles claves tambien lo son: el precio market, siempre es buena opcion comprar btc al contado en formato DCA

Los 85k y alrededores parecen un nivel donde el precio ha tomado decisiones compradoras.

Por ese sector se encuentra el minimo del 1 de diciembre (83725.27) aprox

BTC liquido mi short, pero...Volviendo de las vacaciones, el BTC liquido mi short de 100 usd 3x son SL en 91.000 usd (seteado donde entendí que habia hecho pullback), ya que reboto hasta la zona de 94.600 coincidente con un maximo relativo, marcado en verde.

Por el lado de indicadores, el koncorde de Blai5 esta marcando venta nuevamente, las velas estan bajistas, y el MACD apenas se paso al lado positivo, pero ya esta dando convergencia en valores actuales, y queriendo girarse a la venta.

IMHO, los objetivos bajistas por retrocesos de Fibo siguen vigentes, pero salio mal mi short.

BTCUSD 1D - BTCUSD 1D – La Nueva “Oportunidad” parece importante📊LA CRIPTOMONEDA SIGUE ESPERANDO EL MOMENTO EXACTO EASYMARKETS:BTCUSD

Durante el inicio de 2026, la criptomoneda BTC ha mostrado una señal clara de acumulación que se ha extendido por al menos medio mes. Este comportamiento mantiene a los traders atentos, en búsqueda de señales que confirmen una oportunidad operativa. La pregunta clave es: ¿realmente veremos subidas? Desde una lectura técnica precisa, existen dos factores que no deben ignorarse.

1. El rebote en el Soporte #1, situado en 80.212.

2. El rompimiento sostenido por encima de la zona de giro.

Ambas confluencias parecen haber sido determinantes para sostener la presión alcista reciente. Sin embargo, algunos inversores consideran que el avance podría frenarse de forma abrupta al alcanzar la Resistencia #1. En caso de que este nivel sea superado con solidez, el escenario se ampliaría hacia una continuación hasta la Resistencia #2.

En términos generales, el precio ha ejecutado un giro de tendencia técnico bien definido, aunque resulta evidente que el movimiento alcista ha sido acelerado. El RSI ya ha marcado condiciones de sobrecompra, lo que incrementa la probabilidad de un pull back hacia zonas de Fibonacci relevantes, como el 50% o el 38,2%, antes de definir una continuación más estructurada.

Noticia importante del día: ⚖️ Trump dice que podría subsidiar a petroleras de EE. UU. para reactivar el petróleo venezolano. El presidente planteó la posibilidad de otorgar apoyos financieros a empresas petroleras estadounidenses con el objetivo de facilitar la explotación y exportación de crudo venezolano. La iniciativa busca reactivar la producción en un país clave para la oferta global, aunque genera debate en torno al impacto fiscal y la competencia dentro del sector energético.

📈EL MERCADO CRIPTO ESTÁ ESPERANDO A EASYMARKETS:BTCUSD

Es claro que BTC, como moneda insignia del mercado de criptomonedas, marcará el rumbo directo del resto de los activos digitales. El patrón actual se asemeja a un triángulo alcista, con una inclinación elevada hacia la continuación, incluso hasta la Resistencia #1. El precio ya está ofreciendo una señal alcista formal; no obstante, entrar de manera inmediata en un nivel calificado como sobrecomprado implica un riesgo operativo elevado.

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

SOLUSD 1D - El "Nuevo" Patron que los Traders buscan 📊ANÁLISIS DE TENDENCIA Y PATRÓN EN EASYMARKETS:SOLUSD

A pesar de que la criptomoneda principal del mercado, BTCUSD, se ha mantenido relativamente estable, existen otros activos que muestran estructuras técnicas atractivas en niveles clave. En el caso de Solana, lo primero que destaca es una lateralidad bien definida por encima del soporte de estructura, lo cual suele interpretarse como una señal de presión compradora latente, aunque aún no se haya manifestado con fuerza.

Para plantear una continuación alcista, los operadores deberán observar un rompimiento claro de la resistencia #1, ya que este movimiento permitiría operar con mayor confianza. En términos generales, el patrón mantiene un sesgo alcista y se aprecia una ligera divergencia entre el precio y el RSI, una señal técnica relevante que suele anticipar movimientos alcistas de mediano plazo cuando se confirma con ruptura de niveles.

📰 Noticia importante del día:El Galaxy Z Trifold de Samsung demuestra por qué los teléfonos plegables aún no despegan

El reciente lanzamiento evidenció que, pese a la innovación, los dispositivos plegables siguen enfrentando obstáculos para su adopción masiva, principalmente por precio, durabilidad y valor percibido. Analistas coinciden en que el segmento continúa siendo de nicho y con crecimiento limitado a nivel global.

👁️PERSPECTIVA DEL PRECIO SEGÚN INDICADORES CLAVE EASYMARKETS:SOLUSD

En gráficos diarios, la mayoría de los indicadores se mantiene en zona neutral, mientras que nueve de ellos apuntan a compra. Esta lectura es coherente con el comportamiento actual del activo: un precio en espera de un movimiento direccional, condicionado a la ruptura de niveles técnicos relevantes. Es importante no perder de vista que Solana mantiene una alta correlación con Bitcoin, por lo que cualquier cambio significativo en BTC podría influir directamente en su comportamiento.

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

El BTCUSD, con higher lows, aun mantiene con vida a los bullsTal lo apuntado hace menos de dos semanas atrás, el BTCUSD continua manteniéndose por encima del soporte extremo que fuera apuntada hace mas de un mes atrás ( ver los informes adjuntos ), me refiero al 38.2% de recorte del movimiento ascendente entre el mínimo de Nov/22 y el máximo de Oct/25, e incluso ha logrado finalmente posicionarse por encima de la 1era resistencia en esta instancia la cual estaba representada por la linea tendencial declinante originada en máximos. Por lo expresado y al mantener una idea de mínimos ascendentes, esta criptomoneda aun esta en condiciones reales de un potencial nuevo ataque a la linea tendencial ascendente originada 10 años atrás y que fuera finalmente penetrada hace mas de un mes atrás, que es sin duda su resistencia mas relevante y de fondo en esta instancia.

NUEVO MINIMO PARA BITCOIN?🔸 #Bitcoin:

Actualizamos el etiquetado de la correctiva triple (W,X,Y,X,Z)

Estábamos esperando el desarrollo correctivo de X mas alto, cerca de los 95k a 100k antes de ir a por ese nuevo minimo.

Ahora podemos identificar un posible fin para esa correctiva X en los $94.652 y estar en el desarrollo de la correctiva final Z, buscando precios minimos cerca de los $73k - 70k antes de poder proyectar movimientos alcistas consistentes a largo plazo.

Nuestro precio de los 94k nos sirve tambien de nivel de invalidación si es superado antes de romper el minimo de los 80k.

Te invito a compartir en los comentarios, cual es tu proyeccion para bitcoin y poder crear una buena retroalimentación.

🔸 Este contenido es únicamente con fines educativos y de análisis; no debe interpretarse como recomendación financiera u operativa.

🔸 Cada inversor es responsable de evaluar sus propios niveles de riesgo, estrategias y decisiones.

🔸 Operar en los mercados financieros implica riesgo de pérdida parcial o total del capital.

🔸 Si este análisis te fue útil, comparte tu visión en los comentarios y apoya con un Like 👍

⚡ “B Waves — Back in the Flow.” 2025

#BITCOIN

El BTCUSD aun se mantiene sobre soporte extremoEL BTCUSD continua manteniéndose por encima del soporte extremo que fuera apuntada hace casi un mes atrás ( ver informes adjuntos ), me refiero al 38.2% de recorte del movimiento ascendente entre el mínimo de Nov/22 y el máximo de Oct/25, mas aun no ha logrado posicionarse por encima de la 1era resistencia en esta instancia la cual esta representada por la linea tendencial declinante originada en máximos. Solo de poder superarla en terminos base cierre semanal ( no antes ), esta criptomoneda estaría en condiciones reales de un nuevo ataque a la linea tendencial ascendente originada 10 años atrás y que fuera finalmente penetrada un mes atrás, que es sin duda su resistencia mas relevante y de fondo en esta instancia.