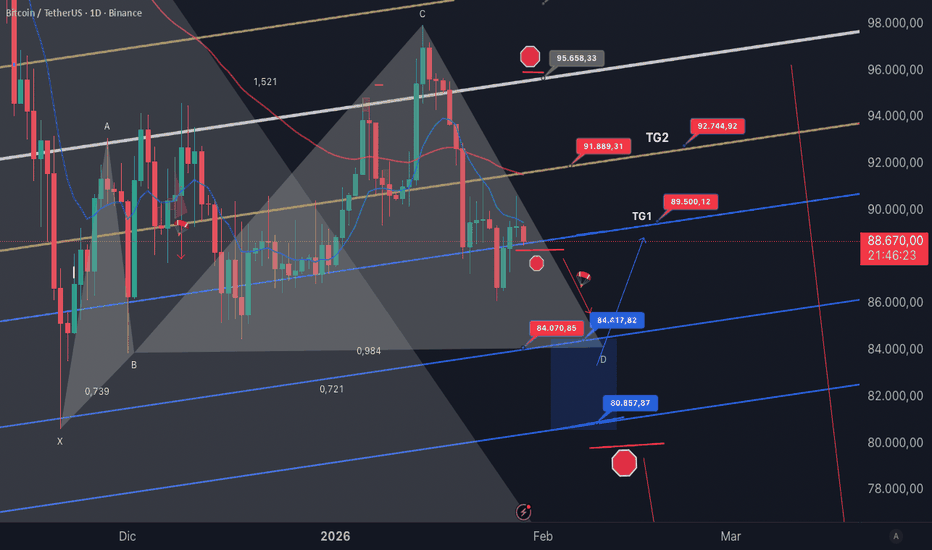

BTC PERFORA SOPORTE 88,500 ( PRECAUCION ) ( No Logarítmico )AMIGOS

Btc corrige y perfora soporte, muy Mala senal !

Mantengan el stop en 88,400

Si llega a perder el soporte de nuevo con velas de 4 horas

mas caída.

Siguientes Soportes 84400 a 80800 donde se podría buscar un intento de

rebote !

Stop Maximo 79900 perdida de stop ce acelera caída a

70 a 65 k

Nota:

Es muy importante que se mantenga arriba de 88500 para continuar con el rebote a 91700 hasta 94500, pero el que perfore, el soporte desde ya no es buena señal tomen sus precauciones, normalmente cuando perfora lo pierde después ! cierre de vela de 4 horas confirmara con mas certidumbre la continuidad de la caida

Veremos que sucede en las siguientes horas !

espero que sea de apoyo

atte

Efrain

Bit Brokers

Patrones de gráficos

Para mi ya no es momento de incorporarse en el Long en la mediade 55 períodos en 1h, el valle en 4hrs está bien verde y seguimos por debajo de la media de 55, lo que para mi en 1h se estaría interpretando en que el ADX cogería fuera con el valle rojo, cayendo Bitcoin a los 87600$ y ahí sería buen momento guiándonos por el 1d que siga subiendo!

Euro dolar, presenta correcciones antes de subir Perspectiva MMTRADEROAXACA EUR/USD

Fecha: 28 de enero de 2026

Temporalidad de Análisis: H4 (Macro) / m15 (Ejecución)

Sesión: Traslape Londres-Nueva York

1. Contexto Macroeconómico y Estructural (H4)

El par EUR/USD se encuentra en una fase de rebalanceo de liquidez. Tras alcanzar la zona psicológica de los $1.2000, el precio ha experimentado una corrección técnica hacia niveles de demanda institucional.

Estructura: Seguimos en una narrativa alcista de mediano plazo (H4), pero el precio está mitigando un Order Block (OB) decisional tras un barrido de liquidez externa.

Zona de Interés (POI): Hemos identificado una zona de alta probabilidad entre $1.1925 y $1.1940, donde el "dinero inteligente" ha mostrado interés de compra anteriormente.

2. Análisis Técnico Operativo (m15)

En la temporalidad de ejecución (m15), el precio ha confirmado un CHoCH (Change of Character) alcista. Esto indica que la presión vendedora del día está perdiendo fuerza y los compradores institucionales están retomando el control.

Comportamiento del Precio: Observamos que el CHoCH se produjo sin dejar un FVG (Fair Value Gap) inmediato. En términos profesionales, esto sugiere una "subida eficiente", lo que obliga al mercado a realizar un RTO (Return to Origin) para capturar las órdenes pendientes en el extremo del movimiento.

Liquidez (Inducement): Los mínimos iguales creados en la sesión europea actúan como un imán. Esperamos que el mercado limpie estos niveles antes de la expansión definitiva.

3. Configuración de la "Entrada de Precisión"

Buscamos capitalizar el giro de tendencia intradía mediante una entrada en el Origen del Movimiento.

Un consejo clave, el precio debería volver a la zona de extreme OB creando doble suelo asegurando fortaleza en soporte (zona de confluencia) BB .

Si el precio no muestra interés de rechazo fuerte, posiblemente el precio creará una tendencia bajista. Grasias por apoyar nuestras ideas 💡

Análisis de Ondas de Elliott de BTCAnálisis de Ondas de Elliott de BTC

Hola amigos

Estamos presenciando la formación de un patrón completo de ondas de Elliott en el gráfico de Bitcoin.

Se está formando una onda correctiva en el rango ABC, con la onda 5 de C completada.

Esta onda tiene una estructura 5_3_5.

Este descenso podría continuar hasta el rango de $73,500, y luego el precio debería subir.

ORO: Análisis detallado, ¿se dirige el precio hacia los $5500?ORO: Análisis detallado, ¿se dirige el precio hacia los $5500?

Tras la subida del precio, observamos un fuerte movimiento alcista. Nuestro análisis anterior de hoy no fue del todo acertado, pero este apunta a dos zonas clave donde el precio podría revertirse. La primera zona es probablemente la mejor entrada, ya que el mercado abrirá con un hueco alcista y lo cerrará antes de avanzar. Un objetivo de beneficio de $5500 parece bastante alentador.

Explosivo! Luego de un GAP bajista gigante, la formación de un suelo, impulso, retroceso, precio comprimiéndose en forma de cuña a punto de quebrarse al alza. Un patrón técnico muy fiable para la continuidad de un segundo impulso que de momento podría ser un 150% nada mas y nada menos. Pero según la teoría de las ondas de Elliot la onda 3 debería ser mas grande que la primera, eso nos llevaría a un recorrido mucho mayor. Tal vez buscando cubrir el GAP lo máximo posible.

Como contrapartida y poco conocimiento en los fundamentales pareciera que favorece el contexto a justificar tal movimiento. Veremos, a seguir de cerca según análisis técnico meramente.

Comentarios e interacción se agradecerán para mejorar y agudizar el análisis.

Gracias

largo OKLOcomparto esta operación que entre desde el día de ayer, pero la comparto con un poco mas de confirmación, oklo lleva una buena corrección desde su precio mas alto, y estructuralmente puede dar otro impulso al alza, sumando que si groenlandia se vuelve parte de estados unidos las yacimientos de uranio que son necesarios para la creación de los reactores nucleares de fusión que ocupan, se dispararía la accion aun mas de los targets establecidos en la imagen

entrada:91/92

stop:81

TP1:100

TP2:118.5

ETHUSD 4H – Análisis Dedicada a Traders Intradía 📊UN ESCENARIO QUE REALMENTE ¿ES INTRADÍA? EASYMARKETS:ETHUSD

A pesar de que los operadores mantienen una predisposición positiva hacia las criptomonedas, durante el mes de enero la lateralidad en distintos instrumentos ha sido evidente, especialmente en el mercado cripto. Ethereum no ha definido aún un rumbo claro y parece mantenerse a la espera de un movimiento más pronunciado que permita identificar con mayor precisión puntos de entrada.

Al observar el precio de forma directa, se aprecia una interacción recurrente entre la Zona C y la Zona D, lo que confirma un rango operativo bien delimitado. En caso de que el precio logre sostenerse por encima de la Zona C, podría habilitarse un recorrido potencial hacia la zona de 3,240. Los niveles de Fibonacci trazados en el gráfico funcionan como referencia adicional: una lateralización por encima del 50% puede interpretarse como una confluencia relevante con la Zona C, reforzando ese escenario.

Noticia Importante del día: 🤖 Amazon recorta 16,000 empleos corporativos mientras acelera su apuesta por la IA

La empresa anunció un nuevo ajuste de plantilla en áreas corporativas para alinear su estructura con prioridades tecnológicas. El movimiento refuerza un enfoque más agresivo en inteligencia artificial y automatización, con el objetivo de optimizar costos y redirigir inversiones hacia iniciativas de mayor crecimiento.

Instrumentos relacionados: EASYMARKETS:NDQUSD , EASYMARKETS:SPIUSD , NASDAQ:AMZN

💻PERSPECTIVA DE MOVIMIENTOS INTRADÍA SOBRE EASYMARKETS:ETHUSD

En temporalidades menores, como 15 y 30 minutos, el comportamiento del precio sugiere que las oportunidades intradía se concentran en operar dentro del rango entre la Zona C y la Zona D, con una predisposición clara hacia dos escenarios:

1. - Rompimiento de la Zona C para una posible continuación alcista.

2. - Rechazo desde la Zona C con caída hacia el Pivote D, correspondiente al 78% de Fibonacci.

En cuanto a los indicadores, el RSI se aproxima a una zona de sobrecompra, aunque aún sin una señal explícita, mientras que el MACD mantiene un cruce alcista acompañado de un histograma en expansión, lo que respalda la idea de presión compradora en el corto plazo.

En conclusión, los traders intradía deben centrar su operativa en estas dos zonas clave, gestionando el riesgo de forma estricta ante un mercado que continúa en fase de definición.

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

01/28/6/FOMC: SOLUSDT - SETUP "SPRING & ONDA 3" (SWG LONG)CONTEXTO TÁCTICO (PRE-FED):

Sentimiento: El mercado presenta un Ratio Long/Short extremo (4.38), sugiriendo una alta probabilidad de "Long Squeeze" (Barrido de Compradores) antes de continuar la tendencia alcista.

Fundamental: Evento de Volatilidad (FOMC/Powell). Se espera corrección inicial inducida por la noticia para buscar liquidez en niveles inferiores.

2. ANÁLISIS TÉCNICO (QUANTUM SYSTEM):

Estructura (Elliott): Finalización de Onda 2 correctiva (ABC - Pauta Plana/Zigzag).

Confluencias de Zona de Entrada ($122.50 - $123.50):

Fibo Retracement: 0.5 ($122.69) - 0.618 ($124.02).

Liquidez (Heatmap): Concentración masiva de órdenes de liquidación en $123.

Osciladores: Estocástico 4H descargando sobrecompra hacia zona de rebote.

Gatillo: Rechazo/Absorción en 15m/1H tras el barrido de la noticia.

3. PARÁMETROS DE LA OPERACIÓN (PROYECCIÓN):

🛡️ ZONA DE ENTRADA (BUY LIMIT/ALERT): $122.80 - $123.80

🛑 STOP LOSS (INVALIDACIÓN): Cierre de vela 4H por debajo de $119.50 (Pérdida de soporte estructural).

🎯 TAKE PROFIT 1 (SEGURIDAD): $128.50 (EMA 55 4H + EMA 11 D).

🎯 TAKE PROFIT 2 (SWING): $135.00 (EMA 55 Diario - Imán Magnético).

🎯 TAKE PROFIT 3 (RUNNER): $145.00 (VAH / Rango Superior).

01/28/26///BTC: RANGO PRE-FOMC Y BÚSQUEDA DE LIQUIDEZ (SPRING)"Estrategia de espera ante la volatilidad de la FED. Análisis de estructura 4H/1H identificando rechazo en resistencia dinámica y agotamiento de momentum. Buscamos el barrido de la zona baja ($87.5k) para incorporación alcista."

📘 BITÁCORA DE PROYECCIÓN: QUANTUM SYSTEM V2.2

ACTIVO: BTC/USDT (Perpetual Futures) FECHA: Miércoles 28 Enero 2026 | SESIÓN: PRE-FOMC (NY) TIPO DE ORDEN: LIMIT (ESPERA DE RETROCESO / SPRING)

1. 🧬 ANÁLISIS EN CASCADA (CONTEXTO INTEGRAL)

A. 🗓️ MACRO DIARIO (El Mapa General)

Estado: RANGO / ACUMULACIÓN BAJO RESISTENCIA

Diagnóstico: El precio ha validado un suelo en $86k, pero se enfrenta al "Muro Maestro" de la EMA 55 Diaria ($91,644).

Indicadores:

ADX (24.09): Pendiente negativa. La tendencia bajista murió, pero la alcista aún no tiene fuerza explosiva.

Momentum: Valle Rojo agotándose (Giro inminente), lo que favorece compras en dips.

Conclusión D: Prohibido comprar rupturas. Se compra en soportes (EMA 11 o VAL) para buscar el impulso final hacia los $93k.

B. ⏳ ESTRUCTURA 4H (El Juez Operativo - Foco Principal)

Estado: RECHAZO TÉCNICO / BULL FLAG POTENCIAL.

Diagnóstico: El precio intentó romper la EMA 55 ($89,638) y el POC ($89,855) pero fue rechazado con volumen alto (Oferta presente).

Nivel Crítico: Estamos sostenidos por la EMA 11 ($88,944). Si el FOMC rompe esto, se activa la búsqueda de liquidez en la zona inferior (VAL).

SQZ: Valle Verde brillante pero sobre-extendido. Necesita enfriarse (retroceso) antes de seguir subiendo.

C. ⏱️ GATILLO 1H (Sincronización Fina)

Estado: SOBRECOMPRA / DIVERGENCIA.

Diagnóstico: Osciladores (Estocástico) en techo. El precio muestra cansancio tras el rebote de la mañana. Confirma la necesidad de una corrección intradía antes de la noticia.

2. 🗺️ LA PROYECCIÓN TÁCTICA (PLAN DE VUELO FOMC)

Tesis: "El Barrido antes de la Subida". Esperamos que la volatilidad de la FED (2:00 PM) genere un movimiento falso a la baja (Shakeout) para testear la ZDTJ.INV (Zona de Te Joden Invertida) y capturar la liquidez de los Longs tardíos.

🎯 ZONA DE ENTRADA (BUY LIMIT / ALERTA)

Rango de Compra: $87,300 - $88,200

Justificación: Confluencia del VAL (Value Area Low) + EMA 55 (1H) + Soporte Estructural del Triángulo Roto.

Gatillo: Esperar "Wick" (Mecha de absorción) en esta zona tras la noticia.

🛑 STOP LOSS (PROTECCIÓN)

Precio: $86,200

Justificación: Por debajo del último mínimo de la estructura (Spring previo). Si rompe esto, la tesis alcista se invalida.

💰 TAKE PROFIT (OBJETIVOS)

TP 1 (Seguridad): $89,650 (Zona de EMA 55 4H / POC).

TP 2 (Estructural): $91,600 (Testeo EMA 55 Diaria).

TP 3 (Swing): $93,100 (Order Block Superior / Techo de Rango).

📝 NARRATIVA PARA TRADINGVIEW (DESCRIPCIÓN)

"Estructura de Rango Acumulativo Pre-FOMC. A pesar de la recuperación de los $90k, la resistencia dinámica de la EMA 55 (4H y Diario) ha frenado el avance con volumen de rechazo. El Momentum (SQZ) muestra agotamiento a corto plazo, sugiriendo un retroceso saludable.

La estrategia NO ES SHORT, sino esperar la liquidez. Buscamos un 'Spring' o Barrido hacia el VAL ($87.3k - $88k) impulsado por la volatilidad de la FED para incorporarnos en Long con mejor Ratio Rriesgo/Beneficio, alineados con la proyección semanal alcista hasta Marzo."

NOTA DE RIESGO: Si una vela de 4H cierra con cuerpo completo por debajo de $86,000, cancelar toda idea de compra.

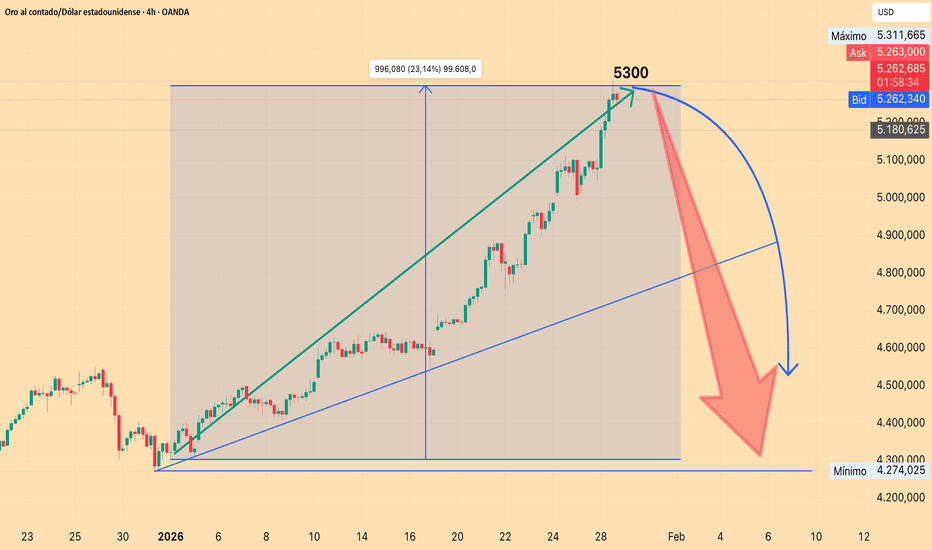

El oro supera los 5.300 $, ¡la demanda de refugio seguro impulsaEl oro supera los 5.300 $, ¡la demanda de refugio seguro impulsa el mercado! 🚀

En medio de la incertidumbre económica y los riesgos geopolíticos, el oro se ha convertido una vez más en un refugio seguro para los fondos globales. El martes, el oro al contado abrió al alza y subió de forma constante, superando los 5.080 $ antes de experimentar un breve período de consolidación. Posteriormente, se disparó durante la sesión estadounidense, alcanzando un nuevo máximo histórico por encima de los 5.190 $, cerrando con un alza del 3,41 % a 5.179,40 $ por onza.

La jornada anterior registró un aumento del 3,4 % en el precio del oro, la mayor ganancia diaria desde abril, lo que pone de manifiesto un cambio drástico en la percepción del mercado. En lo que va de año, el oro ha subido más del 19 % y, de cara a 2025, se proyecta que su ganancia anual alcance la asombrosa cifra del 64 %. En un contexto de mayor volatilidad en los mercados financieros y una situación internacional volátil, los inversores están acelerando su flujo hacia activos refugio como el oro, impulsando una demanda sólida y continua. Cabe destacar la incertidumbre en torno a la política exterior estadounidense, que ha alimentado aún más la aversión al riesgo del mercado.

Análisis Técnico: Impulso imparable, ¡objetivo 5300! 📈 Desde una perspectiva técnica, los niveles de resistencia del oro se han vuelto prácticamente inexistentes, con niveles psicológicos clave superándose uno tras otro, lo que demuestra un impulso alcista extremadamente fuerte. Actualmente, el próximo objetivo clave es la marca de 5300 $. En el gráfico de cuatro horas, ha surgido una gran vela alcista, rompiendo por completo la resistencia técnica anterior y mostrando una tendencia alcista que atraviesa las nubes. Las fuerzas de la tendencia han dominado por completo el mercado, y mantener una postura alcista sobre el oro es, sin duda, la mejor opción para seguir la tendencia.

Aunque el oro mantuvo su impulso alcista durante la sesión diurna, quienes buscan el repunte se muestran reticentes debido a los altos precios, mientras que quienes venden en corto muestran aversión al riesgo, lo que genera un dilema en la confianza del mercado. Tras estabilizarse por encima de los 5200 $ a primera hora de la mañana, el oro reanudó su tendencia alcista y actualmente se encuentra en una fase alcista acelerada. Antes de que el ferviente sentimiento alcista se calme, cualquier pequeño retroceso podría ser una oportunidad de entrada. Durante la sesión europea, preste mucha atención al soporte de 5230 $-5240 $; comprar en las caídas sigue siendo la principal estrategia.

Enfoque: ¡Decisión de la Fed y discurso de Powell! 🎤 Esta noche, el mercado verá la decisión de la Reserva Federal sobre los tipos de interés. Si bien es muy probable que se mantenga el tipo actual, el discurso de Powell será crucial para influir en la volatilidad del mercado. Cualquier comentario sutil sobre las perspectivas de la política monetaria podría desencadenar una nueva ronda de fluctuaciones en el precio del oro. Los inversores deben mantenerse atentos y adaptarse a cualquier posible cambio en el sentimiento del mercado.

Consejo de trading: ¡Siga la tendencia, no la combata! Estrategia de Posición Larga: Considere abrir posiciones largas cuando el oro retroceda a alrededor de 5230-5240, con un stop-loss en 5210 y un objetivo en 5320. Si rompe la tendencia, mantenga la posición.

El mercado está al alza, la tendencia está establecida, ¡solo si la sigues podrás aprovecharla! ✨

¡Dale a "Me gusta" y síguenos para estar al día con los últimos análisis del mercado!

Le invitamos a dejar un comentario y compartir sus opiniones. ¡Tomemos el pulso del mercado juntos! 👍📬

SMCI en SWING zona de interés compradorEl activo esta en una fuerte zona de interés comprador diario y actualmente fortalece el sesgo alcista con una gran vela verde solida , sobre una zona de soporte que ha sido defendida en el pasado por grandes ordenes de compra. especulo una subida del activo inicialmente a los 40 y posteriormente hasta los 47 que es una zona donde técnicamente el precio debería de dar un fuerte retroceso a la baja

Esperando un retroceso en el precio del oro para comprar.Esperando un retroceso en el precio del oro para comprar.

Hoy fue un día realmente loco, con el oro superando con éxito la barrera de los $5300.

Durante la última semana, el precio del oro ha alcanzado nuevos máximos históricos casi a diario.

Claramente, el sentimiento del mercado se ha intensificado y los $5400 están a la vuelta de la esquina.

Puntos clave para hoy:

1: El mercado se mantiene alcista y es muy probable que se produzca un período de consolidación ($5300-$5250).

2: Los gráficos muestran que el rango de $5210-$5230 es un punto de entrada ideal para comprar.

3: Las ganancias de hoy han superado los $200, por lo que un retroceso de $60-$80 está dentro del rango normal. Si el retroceso alcanza los $100, el rango de $5210-$5230 representará una excelente oportunidad de compra.

4: Los movimientos del precio del oro son actualmente impredecibles, con la posibilidad de subidas o bajadas significativas. Aunque los riesgos de invertir a largo plazo en oro son extremadamente altos, y es probable que el mercado haya tocado techo, esto se debe principalmente a la lucha de poder entre los bancos centrales. Déjese llevar.

5: Actualmente, los mercados bursátiles de Asia, Europa y Estados Unidos muestran una tendencia alcista sincronizada. El primer ministro tailandés ha prohibido explícitamente al público invertir en corto en oro. Si bien Tailandia no puede controlar la tendencia del precio del oro, esto representa una postura nacional, una postura política.

6: ¿Son las decisiones de otros bancos centrales realmente más complejas que las del presidente tailandés? A pesar de que Tailandia es un país pequeño.

7: Actualmente, aparte de Trump, ningún gobierno del mundo se atreve a permitir que los precios del oro se desplomen; esto es un hecho.

8: Cuestiona la fiabilidad de Trump, pero ¿son todos los presidentes personas comunes? Si estuviera a cargo de un país con una deuda superior a los 35 billones de dólares, ¿seguiría el debido proceso para resolver el problema de la deuda? La única manera de resolver el problema de la deuda es empezar de cero. Hacer trampa, romper las reglas, crear problemas: esa es la forma de supervivencia de Trump. Si necesita dinero, lo conseguirá por cualquier medio.

9: En China, solo una de cada mil personas puede convertirse en funcionario. ¿Qué significa esto? Significa que quienes entran en política son la élite de la élite, poseedores de una sabiduría colectiva e inteligencia emocional extraordinarias. Por lo tanto, cuando un país anuncia políticas e instituciones, no cuestionen su lógica. Aunque estas políticas e instituciones parezcan irracionales, son soluciones ideadas por personas inteligentes. No es necesario cuestionar las decisiones tomadas por un grupo de personas con talento. Por lo tanto, no necesitamos adivinar qué está planeando el grupo de expertos del presidente; solo debemos seguir su guía y dejar que las cosas sigan su curso.

10: ¿Crees que eres más inteligente que mil personas? Si así fuera, ¿te faltaría dinero? Por supuesto que no.

11: Cuestionamos a Trump, ya sea que lo admiremos o lo critiquemos, no podemos ser como él. Él puede ignorar las reglas y desafiar al mundo; nosotros solo podemos seguirlo. Esto es simplemente un impulso emocional; Solo tenemos que dejarnos llevar, tomar las medidas adecuadas y estar atentos a los cambios.

Resumen:

El dinero es el producto más inteligente. ¿Hacia dónde fluye el dinero? Ahí es donde debemos seguirlo; esa es la esencia del trading.

Seguiré compartiendo señales en tiempo real en mi canal público. Espero que no se pierdan las últimas tendencias del mercado, análisis en tiempo real y estrategias de trading. Síganme y responderé con paciencia a cualquier pregunta que tengan.

¡El oro se prepara para una caída significativa!

El oro experimentó su mayor ganancia mensual de la historia este mes, alcanzando repetidamente nuevos máximos históricos.

Los inversores siguen acudiendo en masa a los metales preciosos debido a la continua incertidumbre económica y geopolítica.

La perspectiva a largo plazo del oro es definitivamente alcista. Sin embargo, es inevitable una corrección sustancial a corto plazo. El oro ha mostrado una volatilidad increíble últimamente, pero es crucial mantener la calma y la sensatez en las operaciones de mercado. No dejes que el alza actual te nuble el juicio.

Predigo que esta corrección arruinará muchas cuentas. Por lo tanto, es esencial tomar ganancias a tiempo. No pongas todos los huevos en la misma canasta.

Hoy también se tomará la decisión sobre los tipos de interés; evita perseguir ciegamente las subidas del mercado.

Precaución ante un retroceso del precio del oro.

I. Visión Principal

La tendencia alcista del oro se mantiene sólida, con precios que alcanzan repetidamente nuevos máximos históricos. El mercado se ve respaldado por múltiples factores favorables (demanda de activos refugio, expectativas en torno a las políticas de Trump y perspectivas de flexibilización monetaria de la Reserva Federal), pero se recomienda precaución ante los riesgos de retroceso técnico debido al recalentamiento del mercado en niveles elevados. Se recomienda centrarse en comprar durante los retrocesos, evitar perseguir los repuntes e implementar una gestión de riesgos rigurosa.

II. Análisis Técnico

Tendencia Diaria: El martes, el oro cerró con una sombra superior ligeramente larga y una vela alcista sólida, rompiendo contundentemente los máximos históricos, lo que indica que el impulso alcista sigue siendo dominante.

Niveles Clave:

Resistencia Superior: $5,300–$5,320 (próximo objetivo clave/barrera psicológica).

Soporte Inferior:

Soporte Principal: $5,240–$5,230 (línea divisoria entre alcistas y bajistas a corto plazo).

Soporte básico: $5,150 (nivel pivote) y $5,130 (fuerte soporte).

Perspectiva a corto plazo: La tendencia se mantiene alcista, pero es posible un retroceso técnico tras subidas consecutivas. Si el retroceso se mantiene por encima de la zona de soporte de $5,130–$5,150, es probable que la tendencia alcista continúe.

III. Factores fundamentales

Factores alcistas:

Demanda persistente de activos refugio: Las incertidumbres geopolíticas y económicas están impulsando la inversión en oro.

Expectativas en torno a las políticas de Trump: Las declaraciones políticas relacionadas están provocando volatilidad en el mercado y reforzando el atractivo del oro como activo refugio.

Perspectiva de la política monetaria de la Reserva Federal: Las expectativas del mercado sobre políticas monetarias expansivas son favorables para activos sin rendimiento como el oro.

Advertencias de riesgo:

Un posible repunte del dólar estadounidense podría ejercer presión a corto plazo.

El sentimiento del mercado se encuentra en niveles elevados y un optimismo excesivo podría amplificar los riesgos de retroceso.

IV. Estrategia de trading

Estrategia alcista (Enfoque principal):

Zonas de entrada: Busque comprar en retrocesos cerca de $5,240–$5,230 tras la estabilización; si se produce un retroceso más profundo a $5,150–$5,130 con un fuerte soporte, considere escalar posiciones largas.

Colocación de stop loss: Establezca stops entre $20 y $30 por debajo del nivel de entrada (por ejemplo, para una posición larga en $5,250, establezca el stop loss en $5,220).

Objetivos: Objetivo inicial en $5,300, con potencial alcista adicional hacia $5,320 y más tras una ruptura.

Advertencias de riesgo:

Evite perseguir posiciones largas cerca de máximos históricos y reduzca la frecuencia de las operaciones largas.

Tenga cuidado con los riesgos de retrocesos repentinos el miércoles y el jueves debido a la decisión de la Reserva Federal sobre las tasas de interés y los cambios en el sentimiento del mercado.

Estrategia bajista (enfoque secundario cauteloso):

Considere vender solo si los precios suben hasta la zona de $5,300–$5,320 y muestran señales claras de rechazo (por ejemplo, sombras superiores largas, patrones envolventes bajistas). Ejecute con posiciones ligeras y cierres rápidos.

V. Eventos clave y control de riesgos

Decisión de la Reserva Federal sobre las tasas de interés (sesión en EE. UU.): Se espera que las tasas se mantengan sin cambios. Concéntrese en las declaraciones del presidente Powell sobre las perspectivas de política monetaria, ya que cualquier cambio sutil podría generar una volatilidad significativa en el mercado.

VI. Resumen

La estructura alcista a medio y largo plazo del oro se mantiene intacta, pero los indicadores técnicos a corto plazo se encuentran en territorio de sobrecompra, lo que aumenta el riesgo de perseguir las subidas. Se recomienda esperar pacientemente los retrocesos a las zonas de soporte clave (5240-5230 $ o 5150-5130 $) antes de abrir posiciones largas, con stop loss estrictos. Los objetivos se establecen entre 5300 y 5320 $. Si los precios superan los 5300 $ directamente, considere entrar con moderación tras un retroceso confirmado. Mantenga la flexibilidad al operar y evite la volatilidad inversa provocada por eventos importantes.

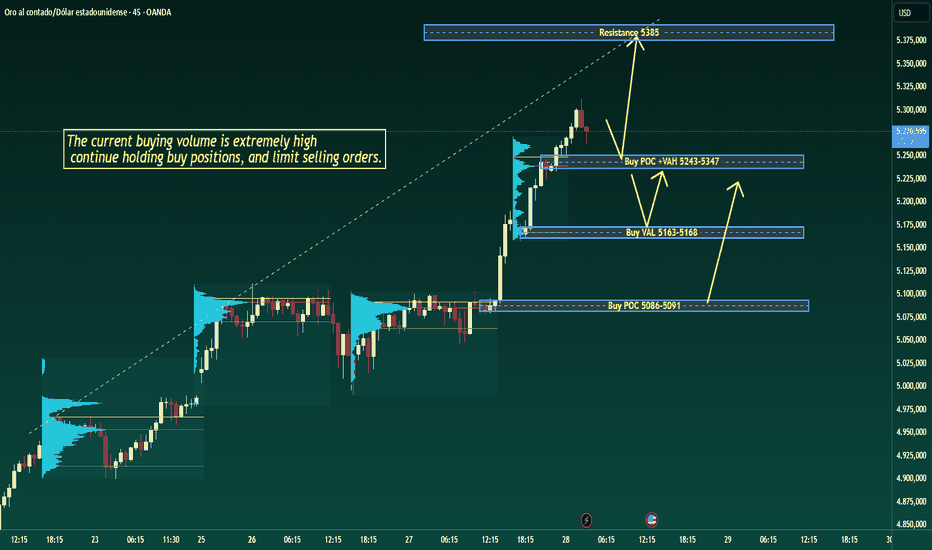

XAUUSD – Brian | Perspectiva Técnica M45— Los compradores aún están en control por encima de 5,200

El oro continúa negociándose firmemente por encima de la marca de 5,000, con la acción del precio confirmando una fuerte aceptación alcista en niveles más altos. En el marco temporal M45, el mercado se mantiene en una fase de expansión, apoyado por un volumen de compra agresivo y áreas de valor bien defendidas.

Las condiciones actuales sugieren que los compradores siguen en control, con retrocesos siendo absorbidos en lugar de vendidos. Este comportamiento caracteriza típicamente un entorno de tendencia fuerte en lugar de una fase de distribución.

Contexto Macro (Resumen Breve)

Desde una perspectiva fundamental, la posición institucional se mantiene estable, sin signos de desinversión defensiva a pesar de que el oro cotiza en máximos históricos. Al mismo tiempo, el mercado sigue siendo sensible a los próximos eventos macro, que pueden introducir volatilidad a corto plazo pero no han alterado la tendencia alcista más amplia hasta ahora.

Mientras persista la incertidumbre y fluctúe el apetito por el riesgo, el oro continúa beneficiándose de su función como cobertura estratégica.

Estructura del Mercado & Contexto de Volumen (M45)

La estructura actual en M45 se mantiene constructiva:

El precio se sostiene por encima de la línea de tendencia ascendente.

El volumen de compra permanece elevado, indicando una fuerte demanda y una menor disposición a vender.

Los retrocesos continúan desarrollándose de manera correctiva en lugar de caídas impulsivas.

En tendencias fuertes, un alto volumen combinado con retrocesos superficiales a menudo señaliza continuidad en lugar de agotamiento.

Zonas Técnicas Clave a Observar

Basado en la estructura del gráfico y el perfil de volumen, destacan varias zonas:

Zona de Reacción al Alza

5,385: Un área de resistencia principal y de extensión donde el precio puede detenerse, consolidarse o reaccionar antes de decidir la siguiente pierna direccional.

Soporte de Valor Primario

POC + VAH: 5,243 – 5,347

Esta es la zona más crítica para la continuación. La aceptación y permanencia dentro de este rango reforzarían la estructura alcista.

Soporte Secundario

VAL: 5,163 – 5,168

Un retroceso más profundo en esta zona aún se consideraría correctivo siempre que el precio se estabilice y recupere valor.

Soporte Estructural Más Profundo

POC: 5,086 – 5,091

Este nivel representa un valor más amplio y probablemente solo se activará durante una volatilidad elevada.

Expectativas y Tendencia Futura

Tendencia primaria: Continuación alcista mientras el precio se mantenga por encima de las zonas de valor.

Los retrocesos se ven actualmente como oportunidades de reacumulación en lugar de reversión de tendencia.

Se espera volatilidad a corto plazo, pero la estructura sigue siendo el punto de referencia clave en lugar de velas individuales.

Las tendencias fuertes rara vez se mueven en líneas rectas. La capacidad del oro para mantener valor durante las pausas sigue apoyando el argumento para más alza.

Consulte el gráfico adjunto para una vista detallada de las áreas de valor, la estructura de tendencia y los caminos proyectados.

Siga el canal de TradingView para obtener actualizaciones tempranas de la estructura y únase a la discusión sobre niveles clave del mercado.

EURUSD - Estructura Alsista en MovimientoEURUSD mostró un fuerte impulso alcista impulsado por volatilidad temprana, dejando un desplazamiento claro que posteriormente perdió continuidad. Tras el máximo, el precio comenzó a desarrollar una estructura correctiva, generando un BOS bajista en temporalidad menor, lo que indica pérdida de intención compradora. Actualmente el mercado se encuentra reaccionando dentro de una zona de demanda, donde se observa desaceleración del movimiento y posibles respuestas técnicas. Mientras esta zona se mantenga, podría darse un rebote correctivo; sin embargo, una ruptura clara por debajo abriría el escenario para continuaciones bajistas hacia niveles inferiores. La gestión del riesgo es clave en este contexto.

⚠️ Análisis con fines educativos, no constituye consejo financiero.