Patrones de gráficos

Divergencia alcista en SOLActualización del token SOL en gráfico de un día.

⚠️Analice la información suministrada con sus conocimientos y experiencia en el #Trading antes de invertir y recuerde que este mercado es muy volátil y puede ocasionar grandes ganancias como pérdidas, si decide operar la señal todas las consecuencias que deriven de ella será totalmente su responsabilidad. En el caso que decida hacer apalancamiento recuerde colocar el Stop Loss según su criterio de inversión.

Código de colores para identificar las distintas líneas horizontales en una gráfica:

🔴Posible Resistencia Fundamental Horizontal Completa.

🟡Posible Soporte Fundamenta Horizontal Completa.

⚪️Posible Entrada Horizontal Incompleta.

✅ Estos códigos de colores estarán presente cuando establezca una red de cortos o largos para establecer posibles rebotes del precio.

🔴Posible resistencia intermedia Horizontal Incompleta.

🟡Posible soporte intermedio Horizontal Incompleta.

🟡Soporte = 🟢Largo. Largo si piensas que va subir.

🔴Resistencia = 🔴Corto. Corto si piensa que va bajar.

⚪️Entrada sea con un 🟢Largo o 🔴Corto según el estudio gráfico del momento.

🟠Stop Loss cuando esté entre 5% a 10% en una señal. Cuando sea mayor el porcentaje de la posible pérdida se indicará con las letras SL.

✅️Código de colores de las Medias Móviles Exponenciales:

🔵MME de 20.

🔴MME de 50.

🟡MME de 200.

✅️ R = Riesgo / B = Beneficio

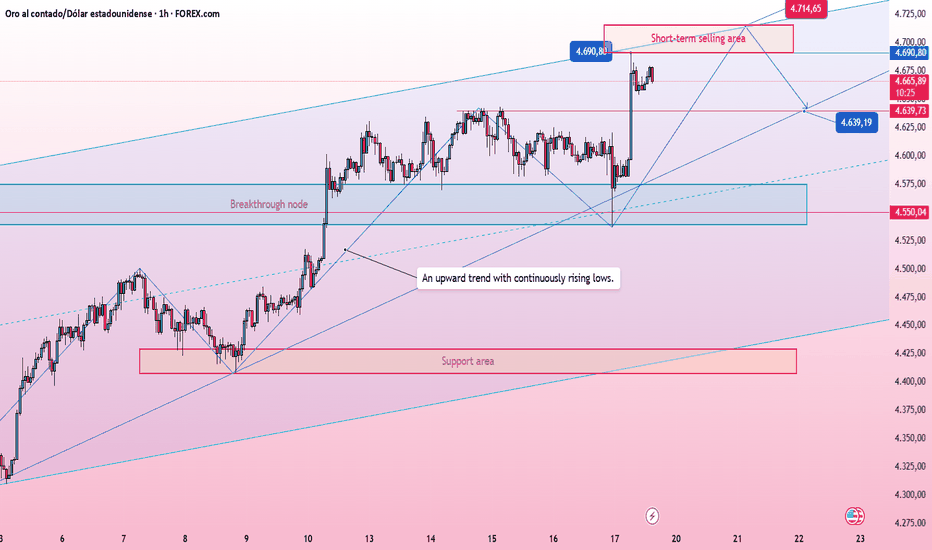

XAUUSD – Plan de seguimiento de tendenciaXAUUSD – Plan de Seguimiento de Tendencia: Prefiero Comprar en la Caída (H1)

El oro aún mantiene una estructura alcista a corto plazo con máximos más altos y mínimos más altos. El reciente impulso hacia arriba muestra que los compradores tienen el control, así que mi enfoque principal NO es perseguir el precio, sino esperar un retroceso limpio hacia el soporte clave para unirme a la tendencia con riesgo controlado.

🎯 ESCENARIO PRINCIPAL – COMPRAR EN LA CAÍDA (Prioridad)

Zona de compra: 4687 – 4690

Stop Loss: Por debajo de 4655

Tomas de ganancias:

TP1: 4735 – 4745

TP2: 4780

TP3: 4804 – 4808

¿Por qué esta zona?

4687–4690 es el área clave resaltada en el gráfico como un nivel importante. Después de que el precio superó este nivel, esta zona puede actuar como un nuevo soporte (la resistencia anterior se convierte en soporte). Si el precio vuelve a probar y se mantiene con una clara rechazo (mechas, envolvente alcista, rebote fuerte), esta es la ubicación de compra de mayor probabilidad en línea con la tendencia.

🔁 ESCENARIO SECUNDARIO – COMPRA PROFUNDA EN LIQUIDEZ / DESIGUALDAD

Zona de compra: 4620 – 4600 (Área de desigualdad de liquidez)

Stop Loss: Por debajo de 4575

Tomas de ganancias:

TP1: 4687

TP2: 4735

TP3: 4780+

¿Por qué esta zona?

El gráfico muestra una clara desigualdad de liquidez por debajo del precio que no ha sido completamente llenada. Si el mercado realiza una barrida más profunda (caza de stops / flush), esta zona se convierte en un fuerte candidato para una compra de continuación de tendencia con mejor R:R.

📊 VISTA TÉCNICA (Lo que el gráfico nos dice)

El precio continúa operando dentro de una estructura alcista y respetando la línea de tendencia ascendente.

El último impulso hacia arriba sugiere demanda activa, no solo un ligero deslizamiento.

El enfoque más lógico es dejar que el precio venga a ti: compra soporte, no velas de ruptura.

El imán al alza sigue siendo el área 4804–4808, que también es la próxima zona de reacción importante.

🌍 CONTEXTO MACRO (Mantenerlo simple)

El oro sigue estando respaldado en el entorno más amplio donde el sentimiento de riesgo puede cambiar rápidamente.

A menos que la fortaleza del USD regrese de manera agresiva, es más probable que se compren los retrocesos que que se inicie una reversión bajista completa.

Por eso el plan sigue la tendencia: espera caídas y ejecuta con disciplina.

🧠 REGLAS DE EJECUCIÓN (Disciplina > Opiniones)

No comprar por FOMO en máximos extendidos.

Solo toma la operación dentro de las zonas planeadas y solo con confirmación.

El riesgo por operación se mantiene controlado (1–2% máx.).

Si la idea es incorrecta, córtala rápido y reevalúa—sin "trading de esperanza".

📌 RESUMEN

Sesgo: Alcista (H1)

Estrategia: Comprar en la caída a 4687–4690, o más profundo a 4620–4600

Objetivos: 4735–4745 → 4780 → 4804–4808

XAUUSD (H4) — Venta de bonos, aumento de rendimientos¿Oportunidad de retroceso o rechazo en la parte superior?

El oro todavía mantiene una estructura alcista en el gráfico H4, pero el rebote en los rendimientos globales puede desencadenar fácilmente oscilaciones drásticas alrededor de la resistencia clave. El enfoque de hoy es simple: opera en las zonas, no en el ruido.

I. Resumen Ejecutivo

Tendencia principal: la tendencia alcista en H4 se mantiene intacta.

Sesgo de trading: Preferir COMPRA en retrocesos hacia la demanda; considerar VENTA solo con un claro rechazo en la resistencia de Fibonacci.

Zonas clave:

Vender: 4774–4778

Comprar: 4666–4670

Compra de valor: 4620–4625

Regla: Entrar solo después del toque de la zona + confirmación (rechazo / cambio en la microestructura).

II. Macro y Fundamentos (optimizados y concisos)

Venta global de bonos: La venta de bonos se está extendiendo globalmente; el rendimiento de los bonos JGB a 40 años de Japón alcanzando el 4% señala una presión de rendimiento amplia y persistente.

Rebote de rendimientos en EE. UU.: Los rendimientos más altos en EE. UU. (10Y–30Y) aumentan el costo de oportunidad de mantener oro → presión bajista a corto plazo para XAUUSD.

Prima de riesgo sigue viva: La tensión geopolítica y los titulares sobre aranceles mantienen a los mercados sensibles, apoyando flujos defensivos y limitando una caída profunda.

Conclusión fundamental: El aumento de los rendimientos puede provocar un retroceso, pero el panorama de riesgo más amplio favorece una corrección dentro de una tendencia alcista, no una reversión completa (a menos que la estructura se rompa).

III. Estructura Técnica (desde tu gráfico)

1) Resumen H4

El precio está extendido después de un fuerte impulso y ahora se está consolidando, mientras la estructura sigue imprimiendo Altos Más Altos / Bajos Más Altos.

La línea de tendencia ascendente sigue siendo de apoyo → la jugada de mayor probabilidad es comprar retrocesos hacia la demanda en lugar de seguir al precio.

2) Zonas clave

Zona de venta de Fibonacci: 4774 – 4778 (suministro / resistencia mayor — riesgo de toma de ganancias y rechazo)

Zona de compra: 4666 – 4670 (retroceso superficial dentro de la tendencia)

VL / Compra de valor: 4620 – 4625 (retroceso más profundo — caída de mayor calidad si los rendimientos vuelven a aumentar)

Las zonas de soporte más bajas siguen siendo una contingencia para una caída más profunda.

IV. Plan de Trading (estilo Brian — 2 escenarios)

⭐️ ESCENARIO DE PRIORIDAD — COMPRA (continuación de tendencia)

Idea: Mientras la tendencia alcista de H4 se mantenga, busca comprar retrocesos hacia la demanda con confirmación.

Opción A — Comprar retroceso: 4666 – 4670

SL: por debajo de 4620 (más conservador: por debajo de 4616–4610 dependiendo de la volatilidad/spread)

TP: 4716 – 4740 – 4774 – 4800

Opción B — Compra de valor (si ocurre un barrido más profundo): 4620 – 4625

SL: por debajo de el swing bajo H4 más cercano / por debajo de 460x (depende de la preferencia de riesgo)

TP: 4666 – 4716 – 4774 – 4800

Señales de confirmación (opcional):

Fuerte mecha de rechazo en la zona de compra, o

Ruptura de microestructura en H1 de regreso hacia arriba, o

Barrido de liquidez y luego cierre por encima de la zona.

⭐️ ESCENARIO ALTERNATIVO — VENDER (rechazo en la resistencia de Fibonacci)

Idea: Con los rendimientos en aumento, el oro puede reaccionar drásticamente en la parte superior — trata esto como un comercio de reacción, no como una llamada de reversión de tendencia macro.

Zona de venta: 4774 – 4778 (VEN solo si el precio rechaza claramente)

SL: por encima de 4788 – 4800

TP: 4740 – 4716 – 4670

Importante: Si H4 cierra y se mantiene por encima de 4778 (aceptación), el sesgo se desplaza a comprar retrocesos en lugar de forzar ventas cortas.

El cobre podría superar al oro en 2026En 2025, los metales preciosos dominaron ampliamente los mercados bursátiles y también registraron un rendimiento muy superior al de los metales industriales en el mercado de materias primas. Sin embargo, esta situación podría revertirse en 2026, teniendo en cuenta el fuerte sobrecompra alcanzada por el oro y la plata a comienzos del año.

La forma más pertinente de realizar una comparación sólida entre metales preciosos y metales industriales es analizar a los líderes de cada segmento en términos de volumen y participación institucional. El oro y el cobre destacan así como los activos más representativos. El análisis técnico del ratio Cobre/Oro permite desarrollar una visión prospectiva sobre el comportamiento relativo futuro de los metales industriales frente a los metales preciosos.

En este nuevo análisis publicado en TradingView, abordamos:

• El ratio Cobre/Oro se encuentra actualmente en una zona baja de largo plazo, una región de soporte clave que aumenta la probabilidad de un rebote en 2026 y, por tanto, de una posible sobreperformance del cobre frente al oro.

• El análisis técnico del precio del cobre muestra una tendencia alcista bien estructurada, con un soporte sólido en la zona de 4,60–5,00 USD.

• El informe COT de la CFTC indica que los inversores institucionales mantienen una posición neta alcista en el cobre.

El primer elemento clave de este análisis es el ratio Cobre/Oro, un indicador especialmente relevante para medir el apetito del mercado por el crecimiento económico frente a los activos defensivos. Históricamente, cuando este ratio se sitúa en zonas bajas de largo plazo, suele coincidir con periodos de estrés macroeconómico o con una sobrevaloración del oro. El gráfico semanal muestra que el ratio se encuentra actualmente sobre un soporte mayor probado en varias ocasiones durante los últimos veinte años. Cada contacto con esta zona ha ido seguido de un rebote significativo a favor del cobre, lo que respalda un escenario similar para 2026.

Desde un punto de vista puramente técnico, el precio del cobre presenta una estructura alcista de largo plazo especialmente sólida. Tras validar un amplio rango durante varios años, el mercado superó resistencias clave en torno a 3,30 USD y posteriormente 4,60 USD, que se han convertido en zonas de soporte robustas. Mientras el cobre se mantenga por encima del área estratégica de 4,60–5,00 USD, el sesgo sigue siendo claramente alcista. Las recientes rupturas y la capacidad del precio para consolidarse por encima de estos niveles refuerzan la hipótesis de una continuación de la tendencia hacia nuevos máximos.

El gráfico siguiente muestra las velas japonesas mensuales del precio del cobre (XCU/USD).

Por último, el informe COT (Commitment of Traders) de la CFTC aporta una señal fundamental complementaria. Las posiciones de los gestores institucionales muestran una exposición neta compradora en el cobre, reflejando una convicción alcista por parte de los actores mejor informados y con horizontes de inversión más largos. Cuando este tipo de posicionamiento se alinea con una tendencia técnica bien establecida, suele indicar continuación del movimiento más que un giro de tendencia.

En síntesis, la combinación de un ratio Cobre/Oro apoyado en un soporte histórico, una tendencia alcista clara en el cobre y un posicionamiento institucional favorable apunta a una posible sobreperformance del cobre frente al oro en 2026. Sin descartar fases de consolidación a corto plazo, el contexto actual parece más propicio para un renovado protagonismo de los metales industriales, en un entorno donde el crecimiento, las infraestructuras y la transición energética podrían volver a ser motores clave de los mercados de materias primas.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

SEMANA DE RESULTADOS :UNITED AIRLINES, de alto impacto

Los nuevos datos trimestrales de las principales compañías ya están sobre la mesa… y traen mucho más que números: nos muestran hacia dónde se está moviendo el dinero inteligente. Ventas, márgenes, crecimiento interanual y revisiones de proyecciones están marcando la cancha para los próximos movimientos del mercado.

Este video no es solo una lectura de resultados. Es una guía estratégica para detectar qué acciones están en zonas de acumulación, en ruptura o en pleno impulso. Vamos a analizar empresas que han sorprendido al alza, otras que decepcionaron, y sobre todo, cuáles están generando oportunidades reales de entrada.

Te voy a mostrar niveles técnicos clave: zonas de soporte ideales para posicionarse, objetivos de salida donde el precio podría tomar ganancias, y estructuras que anticipan movimientos de mayor magnitud. Porque en este mercado volátil, no se trata solo de saber qué empresa gana más… se trata de leer con precisión hacia dónde fluye el mercado.

Este análisis está pensado para quien quiere operar con criterio, y no quedarse reaccionando tarde. Si sabés interpretar los datos, podés posicionarte con ventaja antes del próximo movimiento fuerte.

Proyección semanal (#4) EUR.USDYa fueron tomados los mínimos previstos la semana pasada, por lo que ahora espero que comience un retroceso hasta alguna zona relevante aunque en lo persona en 4h no veo ningún -OB por lo que puede que reaccione a alguno de una temporalidad menor o que solo los ocupe como liquidez y rompa el máximo para crear un nuevo choch , por ahora solo me enfocare en compras en LTF hasta que el precio me demuestre lo contrario.

Bitcoin en $140k: 4 Claves Técnicas del Próximo Impulso Alcista

* Ruptura de Tendencia: El quiebre de la directriz bajista marca el fin del agotamiento y el inicio de la aceleración del precio.

* Higher Low (Mínimo Mayor): La incapacidad de crear nuevos mínimos confirma que la demanda institucional está absorbiendo toda la oferta.

* Market Structure Shift: La creación de un "Alto más Alto" valida el cambio de estructura técnica hacia un ciclo de expansión.

* Validación de Order Block: El respeto a la zona clave de demanda actúa como el soporte estructural definitivo para proyectar los $140,000.

¿Estás listo para el siguiente movimiento?

posible corto en NVDIAveo con mucha probabilidad que pueda haber un movimiento correctivo en NVDIA, llevo días analizando la accion, y el gap bajista con el que esta abriendo el sp500 pueda ser catalizador para próximas caídas, igual apoyándome en caidas en otras acciones de gran peso como apple, recomiendo a quienes les llame la atención esta operación la tomen en el rango de 186/185.

entrada:185

SL:192

TP:172

ratio:1/2.5

Los alcistas del oro se mantienen fuertes:

Tras alcanzar el nivel de 4620 el viernes, el oro experimentó un retroceso a medida que las posiciones largas recogían ganancias. Los comentarios pesimistas de los analistas sobre las expectativas de un recorte de tipos por parte de la Reserva Federal provocaron una fuerte caída en los precios del oro. Sin embargo, la confianza del mercado se recuperó rápidamente, con el oro registrando una profunda reversión en forma de V, y los alcistas recuperaron con fuerza el terreno perdido. El análisis sugiere que, independientemente de los cambios en el liderazgo de la Reserva Federal, la tendencia general hacia los recortes de tipos sigue siendo difícil de revertir, lo que ofrece un apoyo sostenido a los alcistas del oro.

Desde una perspectiva técnica, el oro ha regresado a su rango de consolidación anterior en el gráfico de 1 hora, con los bajistas aún sin obtener ventaja, mientras que los alcistas mantienen un fuerte impulso. Tras la profunda reversión en forma de V, el oro entró en una fase de consolidación entre 4570 y 4600, que se convertirá en un campo de batalla clave para alcistas y bajistas la próxima semana. Si los alcistas logran defender el soporte de 4570 y superar el nivel de 4600, la caída previa se considerará un movimiento de equilibrio del mercado, y se espera que el oro inicie una nueva ronda de impulso alcista, con objetivos en 4800 o incluso 5000.

Por el contrario, si se rompe el soporte de 4570, el oro podría enfrentar presiones de ajuste a corto plazo. Sin embargo, dado el sólido impulso actual del contraataque alcista, se recomienda una estrategia de compra en las caídas mientras el oro se mantenga por encima de 4570. Mientras el oro se mantenga estable por encima de 4570, es solo cuestión de tiempo antes de que los alcistas recuperen fuerza y el mercado finalmente marque una dirección clara.

Estrategia de trading para el próximo lunes:

Comprar oro en torno a 4570-4575, establecer el stop loss en 4560 y apuntar al rango de 4630-4650-4700.

Gracias a la comunidad de TradingView. Como analista de inversiones sénior, esto permite que más operadores e inversores vean mi análisis de estrategia de trading. Actualmente me centro en el trading de oro. Si te gusta mi análisis, dame un "me gusta" y compártelo con otros operadores que puedan necesitarlo. Nos esforzamos por ofrecer un trading preciso, investigando a fondo gráficos, factores macroeconómicos y el sentimiento del mercado para crear estrategias de trading de alta probabilidad. Aquí encontrarás planes de trading estructurados, marcos de gestión de riesgos y análisis en tiempo real.

BNB/USD – Resiliencia Relativa en un Mercado InciertoBNB ha demostrado una fortaleza relativa notable, con un retroceso limitado al 7% frente a correcciones más agresivas en otras criptomonedas. El activo se consolida de manera sólida por encima de su media móvil de 50 sesiones en tiempo diario y sobre el soporte clave de los 900 USD.

Esta acción del precio sugiere una rotación de capital desde Bitcoin hacia activos de ecosistema con fundamentos sólidos, como BNB. Mientras el precio se mantenga por encima de 900 USD, la estructura técnica favorece una continuación alcista. El objetivo inmediato se proyecta hacia la resistencia psicológica en 1,025 USD.

Sin embargo, al igual que Bitcoin, BNB exhibe una divergencia bajista en el RSI desde sus máximos de 2024, lo que introduce un riesgo latente. Si el precio fracasa en superar la resistencia de 1,025 USD y pierde el soporte de 900 USD, el escenario cambiaría radicalmente. En ese caso, se activaría una corrección técnica con objetivos en 741 USD y, potencialmente, en 674 USD. La fortaleza o debilidad de BNB en los próximos días será un termómetro clave para el sentimiento general del altcoin market.

sell sell sell📊 Análisis Técnico

● El XAU/USD formó un canal ascendente, pero el último impulso se estancó dentro de la zona de resistencia superior cerca de 4680-4690, donde el precio entró en una estrecha consolidación bajista.

● El intento de ruptura del triángulo intradiario por debajo de 4670 indica el agotamiento de los compradores, mientras que los repetidos fracasos en mantenerse por encima de 4655 aumentan la probabilidad de un retroceso hacia el soporte del canal en 4625-4600.

💡 Análisis Fundamental

● La presión del oro a corto plazo se ve respaldada por expectativas más firmes del USD y una menor demanda de activos refugio, ya que los mercados descuentan condiciones macroeconómicas estables y las cautelosas directrices de la Fed.

✨ Resumen

● Rechazo de la resistencia de 4680.

● Se favorece una continuación bajista por debajo de 4655.

● Objetivos: 4625 → 4600.

Sé que la gente ha ganado mucho dinero con el oro, y muchos lo han hecho también. Hay ganancias y pérdidas. El mercado ofrece rentabilidad a largo plazo. Por lo tanto, debemos aprovechar al máximo nuestras inversiones. Generen dinero que les genere más ingresos. Espero que encuentren algo aquí.

¡La fiebre de los refugios alcanza un máximo histórico! El oro a¡La fiebre de los refugios alcanza un máximo histórico! El oro apunta a los 4700 $

Actualización del mercado: El lunes 19 de enero, el oro al contado se disparó durante las sesiones asiática y europea, subiendo aproximadamente un 1,6 % hasta alcanzar un máximo de 4690,46 $ por onza, estableciendo un nuevo récord histórico. Actualmente cotizando alrededor de los 4670 $, el oro se prepara para un nuevo impulso hacia los 4700 $, impulsado por la demanda global de refugios y el debilitamiento del dólar.

I. Análisis fundamental a fondo: La lógica detrás del oro en medio de la turbulencia

1. Los conflictos geopolíticos y los riesgos comerciales resuenan, impulsando un frenesí de fondos refugio: La saga de Groenlandia se intensifica: Trump amenazó el sábado con imponer aranceles a ocho países europeos que se oponen a su plan de adquirir Groenlandia (un arancel propuesto del 10 % a partir del 1 de febrero, que podría aumentar al 25 % en junio). Varios países de la UE condenaron la medida como "chantaje", y Francia propuso represalias económicas. Es probable que esta disputa comercial transatlántica se intensifique aún más.

Los polvorines geopolíticos siguen encendiéndose: Irán advirtió que cualquier ataque contra Jamenei podría desencadenar una guerra a gran escala; el conflicto entre Rusia y Ucrania continúa intensificándose, y Ucrania acusa a Rusia de considerar ataques a instalaciones clave de centrales nucleares. La incertidumbre política mundial aumenta considerablemente, lo que obliga a los fondos a fluir hacia el oro como refugio seguro.

2. Una breve fortaleza del dólar no logra atenuar la atención del oro

El índice del dólar retrocedió aproximadamente un 0,26 % tras alcanzar un máximo de siete semanas de 99,49. Si bien se vio respaldado por las menores expectativas de un recorte de tipos de la Reserva Federal en 2026, la crisis de confianza en los activos estadounidenses, inducida por la guerra comercial, continúa lastrando el rendimiento del dólar, lo que brinda un respaldo adicional a los precios del oro.

El secretario de Comercio de EE. UU., Lutnick, advirtió sobre un "arancel del 100 %" a los fabricantes surcoreanos de chips de memoria, lo que pone de relieve el riesgo de una guerra comercial de semiconductores y exacerba aún más la ansiedad del mercado.

3. El entorno macroeconómico sigue siendo alcista para el oro

Aunque las expectativas de flexibilización de la Fed se han calmado un poco, la doble tormenta geopolítica y comercial ha dominado la confianza del mercado. Los datos de PCE y PIB de EE. UU. de este jueves pueden generar volatilidad, pero el tema de refugio seguro se mantiene sin cambios y el canal alcista para el oro permanece abierto.

II. Análisis técnico: ¡Por encima del canal, solo quedan los alcistas!

1. Análisis de la estructura de la tendencia

El canal ascendente se mantiene intacto: Los precios del oro se han movido a lo largo del canal ascendente desde los mínimos de finales de octubre, lo que indica una tendencia alcista estable a corto plazo.

Resistencia y soporte clave:

Zona de resistencia fuerte: $4700-$4720 (Línea superior del canal + Nivel psicológico)

Soporte a corto plazo: $4655-$4635

Defensas principales: $4600 (Línea media del canal), $4406.94 (Zona de compra de la estructura de tendencia)

2. Interpretación de la señal del indicador

MACD: El cruce dorado por encima de la línea cero continúa y las barras de impulso se expanden, lo que indica un fortalecimiento del impulso alcista.

RSI: Ha entrado en la zona de sobrecompra, lo que sugiere una posible presión técnica de retroceso a corto plazo; sin embargo, en un mercado fuerte, el RSI puede permanecer en niveles altos durante un período prolongado.

3. Nodo clave en la batalla alcista-bajista

Escenario de ruptura: Si el gráfico diario se mantiene por encima de $4700, se confirmará la ruptura de la línea superior del canal y el próximo objetivo será $4800.

Escenario de retroceso: Si el precio retrocede tras encontrar resistencia cerca de 4700, preste atención al nivel de soporte en el rango de 4640-4600. Mientras no se rompa la línea inferior del canal, los retrocesos presentan oportunidades de compra.

III. Estrategia de trading: ¡Siga la tendencia, pero evite perseguir máximos a ciegas!

Idea principal: La doble temática de geopolítica y fricciones comerciales se mantiene sin cambios, y la tendencia alcista a medio plazo del oro es clara. Sin embargo, debido al feriado del Día de Martin Luther King Jr., la liquidez podría verse afectada durante la sesión estadounidense, y se espera un retroceso técnico después de las sesiones asiática y europea.

Sugerencias de entrada específicas:

Posiciones largas agresivas: Considere una pequeña posición larga en el rango de 4655-4640, con un stop loss por debajo de 4630 y un objetivo de 4680-4700.

Posiciones largas conservadoras: Si el precio retrocede con fuerza hasta el rango de 4600-4610 y se estabiliza, aumente la posición, con un stop loss en 4585 y un objetivo de 4680-4700.

Las posiciones cortas deben abordarse con precaución: Se puede considerar una pequeña posición corta al primer toque de 4700-4720 (stop loss estricto en 4730), con un objetivo de 4680-4660. Nota: Las posiciones contra tendencia requieren una entrada y salida rápidas, y son solo para especulación a corto plazo.

Ruptura y posiciones largas: Si el precio se mantiene firmemente por encima de 4700 después de la sesión europea, se puede abrir una posición larga en un retroceso hacia alrededor de 4685, con un objetivo de 4750-4800.

Un consejo:

"El mercado siempre oscila entre el miedo y la codicia, y actualmente, el miedo domina claramente la escena. Este aumento en los precios del oro no carece de fundamento; los eventos geopolíticos de cisne negro y las tensiones comerciales le han preparado un escenario catastrófico. Técnicamente, el canal permanece intacto y la tendencia aún no ha alcanzado su punto máximo; pero recuerde, incluso el mercado alcista más fuerte necesita un respiro. No persiga ciegamente el repunte en máximos históricos; esperar pacientemente un retroceso es respetar el mercado. Si el nivel de 4650 se mantiene esta semana, los alcistas seguirán volando alto; si se rompe el nivel de 4600, tenga cuidado con una corrección profunda. Al operar, debe ver tanto la dirección de la ola como los arrecifes bajo sus pies."

Advertencia de riesgo: Las situaciones geopolíticas pueden cambiar rápidamente, y cualquier noticia repentina podría provocar fuertes fluctuaciones en los precios del oro. Por favor, opere con posiciones ligeras, respete estrictamente las órdenes de stop-loss y siga de cerca las declaraciones políticas de Trump y las medidas de represalia de la UE.

Petróleo WTI en precio clave: ¿90$ o 40$?0,10%

Benjamin Isaza

Benjamin Isaza

Artículos(10)

CL

0,10%

OIL

El petróleo WTI ha registrado una recuperación técnica significativa, ganando cerca de un 7% tras tocar un soporte crítico en la zona de los 55,2 dólares por barril. Este movimiento le ha permitido recuperar su media móvil de 50 sesiones (EMA 50), un nivel clave vigilado por los operadores institucionales. La probabilidad de una continuidad alcista se mantiene elevada siempre y cuando el precio logre consolidarse por encima del soporte dinámico de los 58 dólares.

En ese escenario, el primer objetivo técnico inmediato se proyecta hacia la barrera psicológica de los 63 dólares, nivel que coincide con el abanico del 61,8% de Fibonacci —una zona clásica de resistencia—. Una ruptura convincente y un cierre semanal por encima de este nivel podrían reactivar el impulso comprador, con objetivos posteriores en 67,8 dólares y, a más largo plazo, en la región de los 91 dólares, última resistencia histórica relevante.

ETHUSD 1W - Panorama Swing Trading sobre la Criptomoneda📊PERSPECTIVA SWING TRADING SOBRE EASYMARKETS:ETHUSD

La criptomoneda Ethereum aún mantiene una clara señal de lateralización por encima de la Zona #1, convirtiendo este nivel en un punto de interés clave para traders de mediano y largo plazo. ¿La razón? El precio conserva una tendencia alcista relativa, ya que se mantiene por encima del 50% del impulso mayor. Sin embargo, es evidente que el avance se ha frenado en lo que anteriormente fue el Soporte #1, el cual ahora está funcionando como resistencia.

El panorama actual de Ethereum apunta a una fase de acumulación de cara a un próximo movimiento direccional. El escenario base sugiere que el precio podría mantenerse en torno a 3,218, mientras que un desplazamiento sostenido por encima del Soporte #1 podría representar una oportunidad sólida de continuación hacia la Resistencia #2.

Noticia Importante del día: 🚨 Intel extiende su recuperación ante crecientes apuestas por su negocio de fabricación de chips

Las acciones de Intel muestran un desempeño sólido gracias al fortalecimiento de su segmento de foundry y contratos estratégicos de producción avanzada. La mejora en expectativas de ingresos y márgenes posiciona a la empresa como uno de los protagonistas en la reconfiguración de la cadena global de semiconductores.

Instrumento relacionado: NASDAQ:INTC , EASYMARKETS:NDQUSD

📈ESCENARIO CON BASE A LOS INDICADORES RECIENTES SOBRE EASYMARKETS:ETHUSD

Los indicadores más relevantes pueden interpretarse desde una perspectiva macro o micro, pero en esta ocasión, al analizar RSI y MACD en temporalidad semanal, se observa un sesgo con mayor inclinación hacia un escenario alcista.

En el MACD, se mantiene la estructura de cruces y el histograma de ventas comienza a reducirse, lo que sugiere pérdida de presión bajista. En paralelo, el RSI se mantiene en zona neutral, indicando que el activo aún cuenta con margen para desarrollar un movimiento de continuación sin entrar de inmediato en condiciones extremas.

Recuerde operar con precaución y seguir de cerca el desarrollo de Ethereum con nuestras ideas de trading.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

//01/18/25//PROYECCIÓN TÁCTICA: BTC [4H] | ESPERANDO BARRIDO💎 PLAN 20 MASTER | LONG (BTC/USDT)

----------------------------------

🌊 CONTEXTO

• Onda (4H): Final de Corrección (Posible Onda C o Spring en Rango) .

• Tendencia: Alcista Macro (Sobre EMA 55 1D), pero en "Modo Zombie" (ADX < 23) en 4H .

📍 KILL ZONE (Confluencia de 3 Puntos)

1. Estructura : FVG sin mitigar + Order Block 4H.

2. Dinámico: EMA 55 (4H) en 94.1k + Fibonacci 0.5 (93.6k) .

3. Liquidez: Bloque de calor masivo en 93.5k - 94.0k (Imán de liquidaciones) .

🛡️ DATOS DE TIRO

• Modo: A: SNIPER (Estructural / Esperando Trampa) .

• Entrada Ideal (Cepo): $93,600 - $94,200.

• Stop Loss (2%): $92,400 (Bajo el Fib 0.382 y mínimo anterior) .

• Ratio: 3 : 1 (Objetivo 98k).

⚠️ GATILLO VSA REQUERIDO:

Debido al ADX bajo (15.46), NO colocamos orden Limit ciega. Esperamos patrón de "ARCO/SPRING" en 15m/1H dentro de la zona para confirmar que la liquidez fue tomada y no es una ruptura real .

///////////////////////////////////////////////////////////////////////

🔭 DIAGNÓSTICO (ESTADO ACTUAL)

Fase de Mercado: Corrección en Rango (Modo Zombie / ADX < 20).

Estructura: Precio flotando en vacío ($95k) con deuda estructural abajo.

Sentimiento: Ratio L/S alto (Retail Long) + Mapa de Calor denso en $93.5k.

2. LA HIPÓTESIS (LO QUE ESPERAMOS)

No buscamos entrar al precio actual.

Proyectamos un movimiento correctivo hacia la Kill Zone ($93,600 - $94,200) para mitigar el FVG pendiente y testear la EMA 55 (4H).

Objetivo del Movimiento: Limpiar apalancamiento temprano antes de continuar la tendencia alcista macro.

3. CONDICIONES DE VALIDACIÓN (GATILLO)

❌ Invalidación: Cierre de vela 4H por debajo de $92,400 (Rotura de estructura).

✅ Confirmación: Toque a la zona naranja + Patrón de absorción (Mecha) + Recuperación del nivel $94.2k.

Bitcoin – La Prueba de Fuego en los 92,000 USD🔴 Resistencia: $104,000

🟢 Soporte: $92,000

✅ Si recupera EMA50 y $104K → 🚀 Continuación alcista

❌ Si pierde $92K → 🎯 Objetivo $67,400

Bitcoin ha retrocedido hasta la zona de 92,600 USD, un nivel que actúa como soporte macro y que coincide con el 61.8% del retroceso de Fibonacci del último movimiento impulsivo. Aunque el activo ha perdido temporalmente su media móvil de 50 períodos en el gráfico semanal —una señal de advertencia para los alcistas—, ha logrado recuperar y consolidarse por encima de esta misma media en el marco temporal diario. Esta discrepancia entre timeframes refleja la indecisión actual del mercado.

El escenario base mantiene un sesgo alcista condicional. La clave reside en que el precio defienda con éxito la región de 92,000 – 92,600 USD. De lograrlo, la estructura sugiere un objetivo técnico hacia la barrera psicológica de los 104,000 USD, un nivel que actuó como punto de rechazo en una estructura similar a principios de 2022.

No obstante, el análisis presenta dos señales de cautela. Primero, se observa una notoria divergencia bajista entre el precio máximo de 2024 y el indicador RSI (Relative Strength Index), lo que anticipó técnicamente este retroceso. Segundo, el RSI se mantiene actualmente por debajo del nivel 50 en gráficos diarios y semanales, lo que confirma que el momentum inmediato aún está controlado por los vendedores. Una ruptura decisiva y un cierre semanal por debajo de 92,000 USD invalidaría la perspectiva alcista a corto plazo y podría desencadenar una corrección más profunda hacia el soporte principal en 67,400 USD, completando un patrón de distribución de mayor escala.

NASDAQ Nasdaq podria seguir cayendo. La caida del Nasdaq se debe a la guerra comercial que estamos presenciando sobre USA y EU por Groelandia. El mercado ha reaccionadoa bajista. Esto hace que la volatilidad sea alta y veamos incertidumbre en el mercado.

Tenemos un Gap que falta ver si sera rellenado. Mi analisis es esperar si rompe el ultimo alto marcado comprare, si no lo hace y rompe hacia abajo seguire vendiendo.

El futuro del SPX500 arranca la semana en rojoSi bien hoy es feriado en los EEUU( día de M.L.KING ), si operan sus futuros y estos están cayendo pesadamente a esta hora ( 9.10am ). El principal indicador y benchmark bursátil mundial , tiene un merma superior al 1% en dicha variante y penetra en el inicio de la semana el 1er gran soporte apuntado, la linea tendencial ascendente con origen en Abril del año 2025, lo cual significa que mas allá de haber hecho nuevos máximos durante las ultimas jornadas, ha vuelto a respetar su mas importante resistencia de mediano plazo y que ya te apuntara en varios reportes previos( ver informe adjunto), me refiero a la linea superior del claro canal ascendente con origen en el año 2020.