SEMANA DE RESULTADOS : AMAZON,niveles claves

Los nuevos datos trimestrales de las principales compañías ya están sobre la mesa… y traen mucho más que números: nos muestran hacia dónde se está moviendo el dinero inteligente. Ventas, márgenes, crecimiento interanual y revisiones de proyecciones están marcando la cancha para los próximos movimientos del mercado.

Este video no es solo una lectura de resultados. Es una guía estratégica para detectar qué acciones están en zonas de acumulación, en ruptura o en pleno impulso. Vamos a analizar empresas que han sorprendido al alza, otras que decepcionaron, y sobre todo, cuáles están generando oportunidades reales de entrada.

Te voy a mostrar niveles técnicos clave: zonas de soporte ideales para posicionarse, objetivos de salida donde el precio podría tomar ganancias, y estructuras que anticipan movimientos de mayor magnitud. Porque en este mercado volátil, no se trata solo de saber qué empresa gana más… se trata de leer con precisión hacia dónde fluye el mercado.

Este análisis está pensado para quien quiere operar con criterio, y no quedarse reaccionando tarde. Si sabés interpretar los datos, podés posicionarte con ventaja antes del próximo movimiento fuerte.

Patrones de gráficos

Posiciones cortas en oro en niveles altos

I. Visión Fundamental

El oro ha mostrado recientemente un patrón de consolidación de alta volatilidad, con factores fundamentales mixtos. Si bien se observa un repunte técnico, persiste una resistencia significativa en la parte superior. El enfoque de trading a corto plazo debe centrarse en comprar barato y vender caro dentro de un rango, prestando especial atención a las rupturas por encima o por debajo de los niveles clave de soporte y resistencia. Las señales de trading emitidas públicamente en los últimos dos días han generado ganancias de más de 2500 pips.

II. Análisis Fundamental

Factores Bajistas

Dólar estadounidense más fuerte: El índice del dólar estadounidense ha subido a casi un máximo de una semana, lo que limita el alza del oro.

Toma de ganancias: Tras el rally récord anterior, algunos inversores están recogiendo ganancias.

Expectativas agresivas de la Fed: Los cambios de personal en la Reserva Federal han reforzado las expectativas de subida de tipos de interés, limitando las ganancias del oro.

Factores Alcistas

Riesgos Geopolíticos: Las tensiones persistentes entre EE. UU. e Irán continúan impulsando la demanda de activos refugio, aunque el mercado ha descontado parcialmente esta prima. Repunte Técnico: El oro ha experimentado un repunte sostenido desde el mínimo de alrededor de $4430, lo que indica un interés activo de compra a corto plazo.

III. Análisis Técnico

Gráfico Diario

El precio ha llenado la brecha bajista de apertura del lunes, formando un patrón de fondo. Sin embargo, se necesita una ruptura y un mantenimiento sostenido por encima de $5100 para abrir más espacio alcista.

El indicador MACD muestra un cruce de la muerte, lo que podría limitar la fuerza del rebote y recomienda precaución ante los riesgos de retroceso.

Gráfico de 4 Horas

Se han formado siete velas alcistas consecutivas desde el mínimo de $4430, lo que refleja una intensa batalla entre alcistas y bajistas.

Si el soporte a corto plazo en $4750-4790 se mantiene, el oro podría volver a probar una resistencia más alta.

IV. Estrategia de Trading

Enfoque de Trading en Rango:

Zona de compra en caídas: Rango de soporte $4750-4790. Tras la estabilización, considere posiciones largas ligeras, con el objetivo en $4950-5000.

Zona de venta en repuntes: Rango de resistencia: $4950–5000. Si los precios se enfrentan a un rechazo, considere posiciones cortas, con un objetivo cercano a $4800.

Señales clave de ruptura:

Superación de $5000: Un movimiento sostenido por encima de este nivel podría extender las ganancias hacia $5100. Considere seguir la ruptura con posiciones largas.

Superación de $4750: Una caída decisiva podría indicar una corrección más profunda hacia $4600–4650. Tenga precaución.

Gestión de riesgos:

Establezca órdenes de stop-loss entre $20 y $30 fuera de los niveles clave de soporte/resistencia.

Limite el tamaño de la posición a ≤5% del capital total para evitar perseguir repuntes o vender por pánico.

V. Eventos clave a monitorear

Discursos de funcionarios de la Fed y expectativas sobre la política de tasas de interés.

Movimiento del índice del dólar estadounidense y los rendimientos de los bonos del Tesoro estadounidense.

Acontecimientos geopolíticos (por ejemplo, relaciones entre EE. UU. e Irán, conflictos en Oriente Medio).

Cambios en los datos de inflación mundial y perspectivas de recuperación económica.

Análisis exclusivo del trading del oro

El segundo intento del oro por romper al alza se revirtió temprano; la estrategia de hoy es operar en un amplio rango: ¡comprar barato y vender caro!

El oro se negoció en un amplio rango ayer, cerrando con un doji en el gráfico diario. Como mencioné anteriormente, 5100 es un punto clave de la tendencia. Tras casi dos días de lento movimiento alcista, el mercado necesita un retroceso para ajustarse. El movimiento alcista no será fácil; sin duda habrá fluctuaciones y retrocesos. A corto plazo, la atención se centra en las conversaciones entre EE. UU. e Irán del 6 de febrero. Si fracasan, la demanda de activos refugio se reagrupará, impulsando al oro nuevamente al alza. La caída de ayer en la sesión estadounidense fue significativa, pero la recuperación fue igualmente rápida, lo que indica un impulso débil. Es probable que se produzcan operaciones en un amplio rango a corto plazo. En el gráfico de 4 horas, las Bandas de Bollinger se están estrechando, con los precios fluctuando alrededor de la banda media. Los niveles de soporte se encuentran en 4790 y 4700-4685, mientras que los niveles de resistencia se encuentran en 4960 y 5025. Las operaciones intradía deberían centrarse en comprar barato y vender caro. Solo una ruptura decisiva por encima de 5100 puede generar un mayor impulso alcista.

Recomendaciones de trading: ¡Compre oro en torno a 4790-4795, con objetivos en 4825, 4875 y 4925! ¡Considere comprar en las caídas hacia 4830-4800 durante la sesión asiática! Considere abrir una posición corta en torno a 4960 y luego recoja ganancias rápidamente.

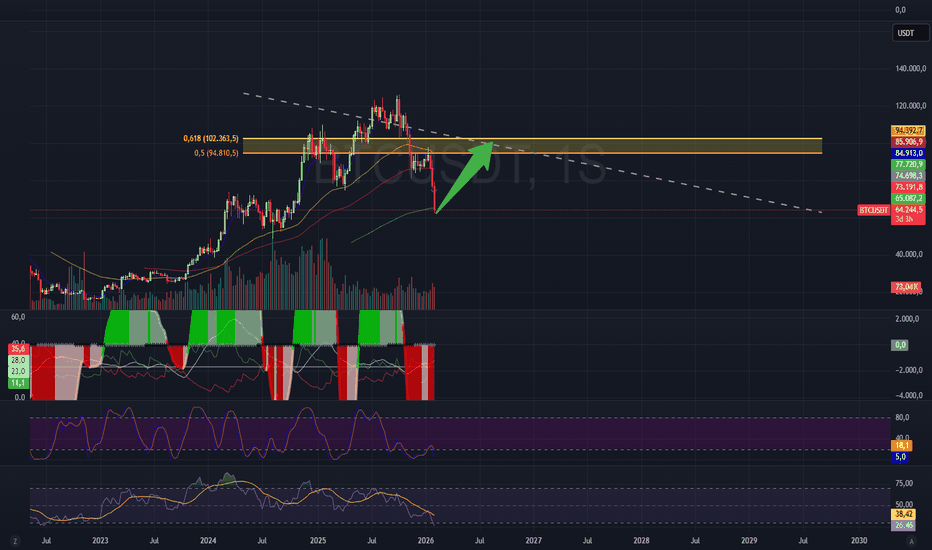

BTC/USD finalizando onda A📉 BTC – Estructura Elliott actual (4 Feb)

Bitcoin ha completado una estructura impulsiva 1–2–3–4–5 de grado mayor en la zona de 126k, y el movimiento bajista posterior se desarrolla con carácter impulsivo (5 subondas internas).

Esto confirma que no estamos ante un simple retroceso, sino ante el inicio de una corrección mayor A–B–C.

🔻 Onda A (en desarrollo / finalizando)

La caída desde el máximo muestra:

✔ Estructura impulsiva bajista

✔ Ruptura de estructura previa

✔ Aceleración de momentum

✔ Cambio claro de psicología (de euforia a miedo)

Zona actual cercana a 71k, lo que sugiere que la onda A está madura.

🔄 Siguiente movimiento: Onda B (rebote correctivo)

Desde Elliott, después de una A impulsiva, lo más probable es una onda B correctiva tipo zigzag.

📐 Las ondas B en este contexto suelen retroceder:

50% – 61.8% de la onda A

Si A ≈ 126k → 71k (rango ≈ 55k):

Nivel Zona

50% ≈ 98k

61.8% ≈ 105k

🎯 Zona técnica esperada para onda B: 98k – 105k

Este movimiento puede parecer inicio de nuevo bull run, pero estructuralmente sería correctivo (3 ondas), con menor momentum y posible divergencia.

❗ Luego: Onda C bajista

Tras completarse B, Elliott sugiere una onda C impulsiva, normalmente:

Igual a A (1:1) o

Extendida (1.272 – 1.618)

Proyecciones desde zona de B:

Escenario Objetivo

C = A ≈ 50k

Extensión 1.272 ≈ 43k

Extensión 1.618 ≈ 35k

Esto coincide con:

Zona de onda 4 de grado mayor

Soportes estructurales previos

🧠 Psicología típica

A → “Es solo un retroceso”

B → “Volvemos al ATH”

C → “El mercado murió”

La onda B suele ser la trampa de mercado antes de la fase correctiva más profunda.

📌 Resumen

Impulso mayor completado

Onda A bajista casi terminada

Rebote B esperado hacia 98k–105k

Luego onda C bajista hacia 50k o inferior

Estructura puramente Elliott, basada en proporciones y comportamiento de ondas.

BITCOIN – ¿Cuál es el momento para el final del bear market?Ya han pasado 122 días desde que Bitcoin registró su máximo cíclico en 126.000 dólares estadounidenses. Desde entonces, su evolución en precio y en tiempo ha reproducido con una precisión casi inquietante la estructura del mercado bajista de 2022, el último verdadero “bear market”. Sin embargo, conviene ser prudentes: esta analogía tiene sus límites y no puede mantenerse indefinidamente.

BTC muestra actualmente un drawdown de aproximadamente un 40 % desde su máximo histórico alcanzado el lunes 6 de octubre. Históricamente, de un mercado bajista a otro, la magnitud de los drawdowns tiende a disminuir, aunque sigue siendo sistemáticamente superior al 70 %. En mi opinión, el drawdown del ciclo actual será más moderado, principalmente debido al peso ahora significativo de los actores institucionales, sin comparación con los ciclos anteriores.

Dicho esto, es innegable que Bitcoin sigue, por el momento, la lógica técnica y cíclica observada en 2022. Pero BTC nunca ha reproducido exactamente un patrón pasado: la historia rima, no se repite. El techo de mercado se formó 80 semanas después del halving (todos los datos figuran en el gráfico inferior), mientras que la zona teórica de suelo se sitúa históricamente en torno a las 130 semanas posteriores al halving, lo que nos proyecta hacia el mes de septiembre. No obstante, varios indicadores sugieren que el suelo podría alcanzarse antes, en particular a través de dinámicas relativas y arbitrajes con los metales preciosos.

Estos últimos han iniciado de hecho una fase de corrección desde finales de la semana pasada, lo que probablemente marque el estallido de una burbuja especulativa que se había vuelto especialmente excesiva desde el último trimestre de 2025. El análisis técnico del ratio BTC/GOLD indica que un suelo importante podría estar cerca. Este ratio entra actualmente en su semana 59 de mercado bajista, una duración que coincide exactamente con el final del bear market de 2022. A esto se suma una proporción clave: el ratio BTC/GOLD ha corregido aproximadamente el 80 % de su ciclo alcista anterior, un nivel que también coincidió con el suelo final en 2022.

Por lo tanto, resulta plausible, incluso si el mínimo del BTC en dólares estadounidenses pudiera ser todavía ligeramente inferior, que Bitcoin no reproduzca por completo la trayectoria del bear market de 2022.

Este matiz es fundamental. El contexto macroeconómico y estructural de 2026 no tiene nada que ver con el de 2022. En aquel momento, el mercado sufría un endurecimiento monetario brutal, el colapso de varios actores importantes del ecosistema cripto y una aversión al riesgo generalizada. Hoy, pese a una corrección significativa, el entorno es claramente más maduro: infraestructuras sólidas, liquidez institucional profunda y productos financieros regulados ayudan a amortiguar las fases de estrés.

En resumen, aunque Bitcoin sigue apoyándose en sus referencias cíclicas y temporales, es poco probable que reproduzca su intensidad final. Todo apunta a un bear market más corto, más contenido y estructuralmente diferente. Según mi escenario, el drawdown máximo se situaría en una zona comprendida entre 50.000 y 70.000 dólares.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

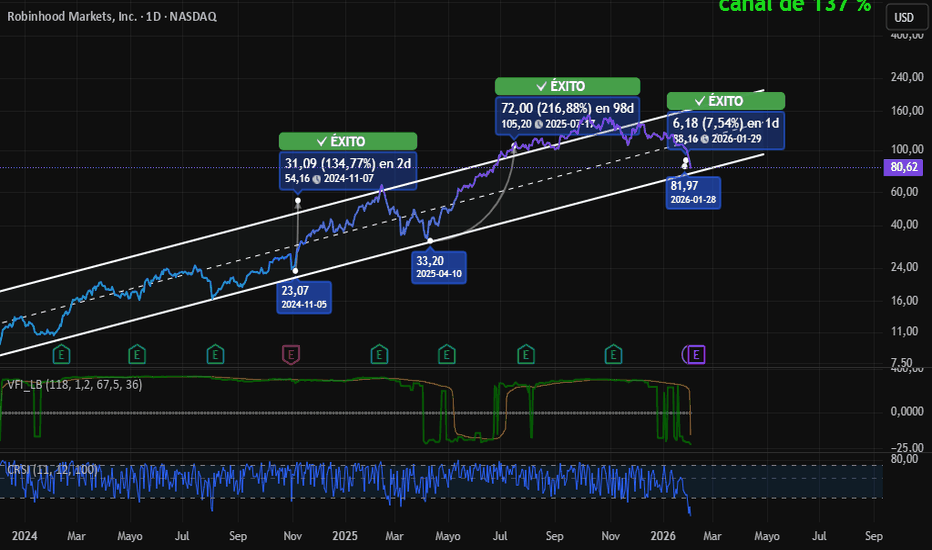

Índice Nasdaq100 1D – Un fuerte movimiento está por “ocurrir”👁️EL PATRÓN DEL ÍNDICE ESTADOUNIDENSE EMPIEZA A ENCENDER SEÑALES DE ALERTA

El precio del Nasdaq 100 se ha mantenido relativamente estable en la parte alta de su zona de resistencia. Sin embargo, es cada vez más evidente que la preferencia de los operadores comienza a inclinarse hacia escenarios de corrección o, al menos, hacia un movimiento de pull back. Desde una lectura macro, el comportamiento del precio refleja una fase clara de lateralización, pero también señales consistentes de distribución, un patrón que suele anticipar movimientos correctivos en el corto a mediano plazo.

Noticia importante del día: 📉 Acciones asiáticas caen tras ola de ventas liderada por el sector tecnológico en EE. UU.

Las bolsas asiáticas cerraron con descensos, arrastradas por la toma de ganancias en valores tecnológicos tras el retroceso observado en Wall Street. La cautela del mercado frente a resultados mixtos y un posible endurecimiento del tono monetario en EE. UU. se trasladó rápidamente a los mercados globales.

Instrumentos relacionados: EASYMARKETS:CNXUSD EASYMARKETS:NKIUSD

📊FACTORES TÉCNICOS QUE NO SE PUEDEN IGNORAR EASYMARKETS:NDQUSD

Los patrones de distribución suelen derivar en fases de caída amplias, ya sea de forma escalonada o direccional. En el caso del Nasdaq, el precio ha sido contenido temporalmente por el nivel de pull back, que actúa como soporte inmediato. El siguiente nivel relevante coincide con la intersección de la tendencia alcista macro, y su ruptura abriría la puerta a un desplazamiento bajista más profundo, con proyecciones que podrían extenderse hacia la zona de 23,800.

Las confluencias clave que el mercado deberá vigilar se resumen en dos escenarios principales:

Escenario alcista: rompimiento y consolidación por encima del máximo objetivo.

Escenario bajista: ruptura clara del nivel de pull back, con extensión hacia el precio objetivo mínimo.

En cuanto a los indicadores, el MACD continúa sin cruces definidos ni señales concluyentes, mientras que el RSI permanece en zona neutral. Esta combinación suele anticipar movimientos de alta volatilidad una vez que el precio defina dirección. El ATR será clave para evaluar la velocidad y fuerza del próximo desplazamiento.

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

BTC PRECAUCION ( ZONA 1 )AMIGOS

La ide que se a enviado desde hace ya meses va muy bien

Siempre he colocado dos zonas de rebote !

Se debe operar con precaución ZONA 1 ya que

la tendencia es bajista y los armónicos alcistas en muchas

ocaciones no surten efecto en zonas altas.

en mi humilde opinión debería de tener algún tipo de rebote en semanal

en el primer recuadro azul pero haga el rebote. o no lo haga

buscaremos al final Zona 2 precios como 30 k hasta 23 k en mensual !

espero que sea de apoyo

atte

Efrain

bit Brokers

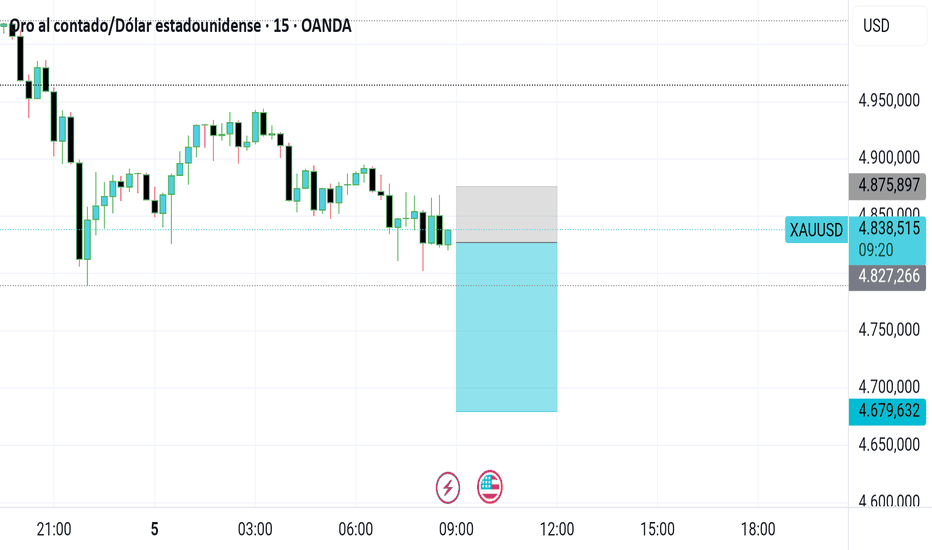

Rechazo bajista desde zona de oferta, objetivos a la baja

Estructura del mercado

El precio formó previamente un blow-off top (máximo impulsivo marcado con la flecha roja), seguido de una fuerte reversión bajista que rompió la estructura de corto plazo.

El rebote posterior dejó un máximo más bajo (lower high), confirmando un cambio de estructura bajista en el marco intradía.

Zonas clave

Zona gris (≈ 4.880–4.950): Antigua zona de demanda convertida en zona de oferta / resistencia.

El retesteo fue claramente rechazado, señal típica de continuación bajista.

Zona azul (≈ 4.520–4.600): Zona principal de soporte / demanda desde el mínimo previo.

Idea de trading (según el gráfico)

Entrada: Venta tras el rechazo en la zona de oferta gris, después de un retroceso alcista débil.

1er objetivo: Zona de 4.714 — soporte intermedio / área de liquidez.

2º objetivo: Zona de soporte azul — posible final del tramo bajista y área de reacción.

Claves de price action

El retroceso hacia la resistencia es correctivo (velas superpuestas) y no impulsivo → ventaja para los vendedores.

La incapacidad de recuperar la zona gris indica que los vendedores mantienen el control.

El momentum sigue apuntando a la baja, alineado con el escenario proyectado.

Invalidación

Un cierre claro en 45 minutos por encima de la zona gris, con mantenimiento del precio, debilitaría el sesgo bajista y sugeriría consolidación o posible reversión.

BTC a mitad de semana en 1DPara cortar la semana, un analisis de miercoles.

El BTC llegando al obtejivo de retroceso de fibnacci en el nivel 0,5 que son aproximadamente 70.000 usd. Buen nivel para empezar a llevar BTC haciendo DCA, peeeeeeeero, hemos de saber que si perfora el nivel 0,5 de fibo podemos ir a buscar soportes mas abajo aun, por ejemplo, otro nivel de soporte interesante son los 50.000 usd, y ya que estamos analizando, los 38.000 tampoco parecen muy lejanos.

Desde los indicadores, tenemos al MACD en niveles donde se podria dar un rebote.

Y desde el Koncorde, hemos llegado al mar.

Pocas veces hemos llegado tan abajo con estos indicadores, es de esperar que se produzca un pequeño rebote y luego veremos.

Por lo pronto, podemos afirmar que el objetivo bajista se alcanzo.

Si te gusto esta idea y las relacionadas, dale un impulso, me motiva a seguir escribiendo.

XAUUSD (H2) – Visión de LiamXAUUSD (H2) – Visión de Liam

La fortaleza del USD limita al oro | Estructura bajista vigente

Resumen

El oro sigue bajo presión en H2 debido a la fortaleza del dólar estadounidense. El rebote reciente es correctivo y no muestra aceptación clara por encima de la oferta. Con el mercado esperando el NFP retrasado del 11 de febrero, la volatilidad puede aumentar, pero la estructura favorece ventas en los retrocesos.

Contexto macro

Un USD fuerte suele presionar al oro y la plata.

Si el dólar mantiene su recuperación, la presión bajista continuará.

La expectativa por datos laborales aumenta los movimientos por liquidez.

Análisis técnico (H2)

El precio rebotó desde demanda pero se detuvo bajo distribución previa.

Zonas clave

Zona de venta: 5115 – 5130, extensión hacia 5535

Zona actual: 5000

Demanda principal: 4550 – 4580

Mientras se formen máximos descendentes, el control sigue siendo bajista.

— Liam

S&P 500 – Zona de oferta y continuación bajistaEl S&P 500 se encuentra actualmente en una zona técnica de venta con confluencias claras de estructura, desplazamiento y aceptación previa, lo que sugiere un escenario favorable para continuación bajista.

Contexto de marco mayor (Diario):

El precio presenta rechazo en máximos relativos seguido de un desplazamiento bajista impulsivo, validando un sesgo vendedor dominante. No se observa cambio estructural que invalide este contexto.

Zona clave (H4):

Se identifica una zona de oferta bien definida, correspondiente a un área donde el precio realizó negociación significativa antes del movimiento bajista.

Esta zona coincide con el nivel de mayor volumen negociado del rango, lo que refuerza su carácter de redistribución institucional y no de soporte para reversión.

Estructura de llegada (H1):

El precio se aproxima a la zona con estructura interna débil, sin ruptura de máximos ni señales de intención alcista, lo que sugiere un retroceso correctivo dentro de una tendencia bajista activa.

Escenario esperado:

Reacción bajista desde la zona de oferta y continuación del movimiento descendente, mientras no se produzca una ruptura estructural alcista con desplazamiento claro.

Sesgo: Bajista

Enfoque: Ventas en retrocesos hacia zona de oferta.

Si la zona cambia parametros, cancelaré la operación antes de llegada y actualizamos aqui.

ETH PIERDE DE NUEVO 2200 : ) ( 4 HORAS )AMIGOS

ETH logra cierre de VELA de 4 horas por debajo de 2200 : )

continuidad de mov bajista.

El que este operando a la baja, colocar stop en be YAAA o en precio de entrada

o arriba de resistencia.

Toma de parciales o ganancias en siguiente soporte

Nota:

Si busca siguiente soporte y lo perfora solo rebotara para seguir perdiéndolo

espero que sea de apoyo

atte

Efrain

bit Borkokers

EUR/GBP en zona de ventas institucional

El par EUR/GBP se encuentra actualmente en niveles de Premium, tras un recorrido alcista que dejó desequilibrios y rupturas de estructura. El precio se aproxima a una zona clave donde se espera una reacción bajista de alta probabilidad.

El mercado ha mostrado cambios de carácter y rupturas de estructura recientes, señalando intención bajista.

La zona marcada corresponde al último bloque de compras antes de la caída, ahora testeado como área de oferta.

El riesgo está definido con precisión, y el recorrido potencial ofrece una relación riesgo-beneficio óptima.

Setup operativo

Entrada: 0.86692

Stop Loss: 0.86771

Take Profit: 0.86296

RR esperado: cercano a 1:5, con gestión dinámica (mover SL a BE al alcanzar 1:3).

El precio se encuentra a pocos pips de la zona de entrada, lo que sugiere que podría alcanzarla en las próximas horas. La confluencia de estructura, liquidez y desequilibrios convierte este escenario en una oportunidad de alta probabilidad bajo un enfoque institucional.