¡Frenesí en el precio del oro!Cuándo alcanzará el oro los5.000$?

El miércoles 21 de enero, el precio del oro fluctuó al alza durante las sesiones asiática y europea, cotizando actualmente en torno a los 4.860 $, tras haber alcanzado un máximo histórico de 4.888,17 $.

El mundo se encuentra actualmente en el centro de múltiples tormentas en materia geopolítica, estabilidad financiera y panorama político, lo que impulsa la demanda de oro como refugio seguro y reserva de valor. El martes, hora local, Trump respondió preguntas en una conferencia de prensa. Al ser preguntado sobre si un fallo de la Corte Suprema contra los aranceles afectaría la política de seguridad estadounidense hacia Groenlandia, Trump afirmó que, si se restringen las herramientas arancelarias existentes, podría utilizar otros métodos, como los regímenes de licencias, como alternativas. También enfatizó que los métodos actuales son los mejores, más potentes, más rápidos, más simples y menos complicados, pero no la única opción.

El precio del oro alcanzó otro récord porque la demanda de refugio seguro continúa dominando los mercados financieros. Esta ola de compras de refugio seguro fue desatada una vez más por el presidente estadounidense Trump, quien continúa compitiendo con otros países en su campaña "Make America Great Again". El oro se encuentra actualmente extremadamente sobrecomprado, pero la demanda de refugio seguro sugiere que los precios seguirán subiendo y alcanzarán nuevos máximos. Las tensiones geopolíticas y las expectativas de un recorte de tasas por parte de la Reserva Federal han impulsado los precios del oro recientemente. Además, la preocupación por la independencia de la Fed también contribuye a las perspectivas positivas para el oro. Bloomberg informó el lunes que, según fuentes, el presidente de la Reserva Federal, Jerome Powell, planea asistir a una audiencia en la Corte Suprema este miércoles sobre el intento del presidente Trump de destituir al gobernador de la Fed, Tim Cook. En el actual panorama económico global, cada vez más complejo, Trump ha vuelto a agitar los mercados internacionales con medidas audaces. Su reciente serie de amenazas arancelarias sobre las ambiciones territoriales de Groenlandia no solo ha reavivado la guerra comercial, sino que también ha llevado las tensiones geopolíticas a nuevas cotas. Este evento ha inquietado a innumerables inversores porque su impacto potencial es mucho mayor que antes, afectando la seguridad nacional occidental, la estabilidad de las alianzas y los ahorros para la jubilación de los estadounidenses comunes. El entorno actual ofrece una narrativa macroeconómica casi perfecta para el oro: múltiples crisis geopolíticas plantean temas explosivos, las dudas sobre la credibilidad del dólar ofrecen una justificación estructural de compra a largo plazo, y las posibles presiones inflacionarias ofrecen un respaldo adicional. A menos que se produzca un punto de inflexión importante (como una rápida resolución diplomática del problema de Groenlandia, la distensión de la crisis de personal de la Reserva Federal y el mantenimiento de su independencia, o una desescalada significativa de la situación en Oriente Medio), el mercado del oro seguirá viéndose impulsado por estos factores. Cualquier retroceso en los precios del oro probablemente se considere una oportunidad de compra, ya que el impulso alcista no se debe a la confianza a corto plazo, sino a la profunda preocupación por la inestabilidad del orden político mundial y la erosión de la confianza en el sistema financiero. El oro ha pasado de ser una herramienta tradicional de cobertura de cartera a un activo fundamental para afrontar la incertidumbre del orden mundial.

Los inversores esperan la publicación esta semana del índice de precios del Gasto de Consumo Personal (PCE) de EE. UU., un indicador de inflación preferido por la Reserva Federal. El índice publicado también incluirá la lectura final del PIB estadounidense del tercer trimestre, que proporcionará nuevas pistas sobre la trayectoria de los tipos de interés de la Reserva Federal y, por lo tanto, influirá en los movimientos del precio del oro. Además, el próximo Foro Económico Mundial en Davos, Suiza, centrará la atención del mercado. Se espera que Trump llegue el miércoles y pronuncie un discurso especial; los inversores deberían seguir de cerca los acontecimientos de la cumbre, ya que constituyen una señal clave para evaluar la dirección del oro. El estallido de las ambiciones de Trump en Groenlandia ha sacudido todos los rincones de los mercados financieros. El oro ha destacado en medio de esta turbulencia, no solo batiendo récords, sino también consolidando su condición de activo refugio.

De cara al futuro, si el estancamiento entre EE. UU. y la UE continúa y la guerra comercial se intensifica, el precio del oro pronto superará los 5.000 dólares.

Patrones de gráficos

Matador es atractiva Matador Resources Company, empresa energética independiente, se dedica a la exploración, desarrollo, producción y adquisición de recursos de petróleo y gas natural en Estados Unidos. Opera a través de dos segmentos, Exploración y Producción y Midstream.

La empresa tiene intereses principalmente en los yacimientos de Wolfcamp y Bone Spring en la cuenca de Delaware, en el sureste de Nuevo México y el oeste de Texas.

NETZ volumen top Carbon Streaming Corporation es una sociedad vehículo de inversión con sede en Canadá. La empresa se centra en la adquisición, gestión y crecimiento de una cartera diversificada y de alta calidad de inversiones en proyectos y/o empresas que generan o participan activamente, de forma directa o indirecta, con créditos de carbono voluntarios y/o de cumplimiento.

Ethereum vs Bitcoin: ¡Atención a este breakoutEn este nuevo análisis cripto publicado en TradingView (no dudes en seguir la cuenta de Swissquote en TradingView para ser notificado de nuestras próximas publicaciones sobre criptomonedas y otras clases de activos), destacaré la relación relativa entre el token ETH y el token BTC. Independientemente de la decisión técnica de corto plazo del bitcoin, es posible que Ethereum logre una mejor performance en las próximas semanas.

El análisis técnico del ratio ETH/BTC en gráficos semanales y diarios sugiere que Ethereum debería superar al bitcoin en los próximos meses. A continuación, explicaré:

• En qué consiste el análisis técnico de un ratio como ETH/BTC para medir la sobreperformance y la subperformance

• Las señales técnicas potencialmente alcistas en el ratio ETH/BTC si el mercado rompe al alza la nube semanal del sistema Ichimoku

El análisis de un ratio como ETH/BTC permite medir la performance relativa de dos activos independientemente de la dirección general del mercado. Un aumento del ratio indica que Ethereum supera al bitcoin, mientras que una caída señala una subperformance de ETH frente a BTC. Este tipo de análisis es especialmente relevante en fases de recuperación del mercado, cuando los flujos de capital tienden a desplazarse progresivamente del bitcoin hacia altcoins con mayor beta.

Históricamente, los ciclos alcistas del mercado cripto suelen comenzar con un primer impulso liderado por el bitcoin, seguido por una fase de sobreperformance de Ethereum y posteriormente de las altcoins. El ratio ETH/BTC es, por tanto, un indicador clave para anticipar una posible rotación sectorial dentro del mercado cripto.

En el gráfico semanal, el ratio ETH/BTC se ha movido durante varios meses dentro de la nube Ichimoku, tras encontrar soporte en una zona de largo plazo defendida históricamente desde 2019. Esta zona corresponde a un soporte extremo, lo que refuerza su relevancia técnica.

Actualmente, los precios se acercan al límite superior de la nube semanal. Una ruptura alcista clara por encima del Kumo constituiría una señal técnica de primer orden, indicando un cambio de régimen de mercado a favor de Ethereum. En el pasado, este tipo de configuración ha precedido fases prolongadas de sobreperformance de ETH frente a BTC.

En gráficos diarios, el ratio ETH/BTC se mantiene por encima de una directriz alcista de medio plazo, mostrando una estructura de mínimos y máximos crecientes. Las medias móviles comienzan a girar al alza y el RSI se mantiene en una zona neutral-alcista, dejando margen para una aceleración sin una situación inmediata de sobrecompra.

Un breakout confirmado por encima de las resistencias intermedias reforzaría el escenario de una salida alcista de la nube semanal, con un posible objetivo hacia los máximos previos del ratio.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

XAUUSD – ATH es lo nuevo, $5,000 a la vistaContexto del Mercado – Cuando ATH Ya No Es Un Pico

El oro ha entrado en una fase donde cada retroceso está siendo comprado agresivamente, señalando una fuerte aceptación institucional de precios más altos. El mercado ya no está reaccionando emocionalmente a los nuevos máximos; en su lugar, los ATH se están formando dentro de una estructura, no como un agotamiento.

Con:

Demanda persistente de refugio seguro

Una perspectiva cautelosa de la Fed

Incertidumbre geopolítica y macroeconómica en curso

➡️ 5,000$ se está transformando de un nivel psicológico a un objetivo técnico realista.

Estructura y Acción del Precio (H1)

La estructura alcista sigue intacta con Máximos Más Altos y Mínimos Más Altos.

Las caídas actuales son retrocesos correctivos, no inversiones; no se ha confirmado un CHoCH bajista.

El precio continúa respetando el canal ascendente y las zonas de demanda, confirmando la continuidad de la tendencia.

Conclusión clave:

👉 No hay signos de distribución en la parte superior; los ATH están siendo defendidos por la estructura.

Plan de Trading – Estilo MMF

Escenario Primario – COMPRA siguiendo la tendencia

Enfocarse en comprar retrocesos, no en perseguir ATH:

Zona de COMPRA 1: 4,837 – 4,782 (Demanda + confluencia de línea de tendencia)

Zona de COMPRA 2: 4,713 (IP más profunda / zona de demanda)

➡️ Ejecutar compras solo después de reacciones alcistas claras.

➡️ Evitar el FOMO en niveles extendidos.

Objetivos al Alza (Continuación de ATH):

TP1: 4,919

TP2: 5,027 (Zona de extensión acercándose al hito de 5,000$)

Escenario Alternativo

Si el precio se mantiene por encima de 4,919 sin un retroceso significativo, espera una ruptura y una nueva prueba antes de buscar compras de continuación.

Invalidación

Cierre en H1 por debajo de 4,713 invalida la estructura alcista y requiere una re-evaluación completa.

Resumen

El oro permanece en modo de continuación de ATH. La estrategia óptima no es intentar elegir el máximo, sino comprar pacientemente retrocesos en alineación con el flujo de marcos temporales más altos. En esta etapa, 5,000$ ya no es una cuestión de "si", sino solo de "cuándo".

oro & aud/usd 22 de enero 2026 oro- llegando a puntos que hablamos en videos anteriores el cual me gustaría ver algún retroceso pero estoy esperando que el precio me indique que quiere bajar.

aud/usd- estamos en zonas de ventas que el precio jamas a mitigado posiblemente tengamos una buena venta para los próximos dias solo hay que ser pacientes.

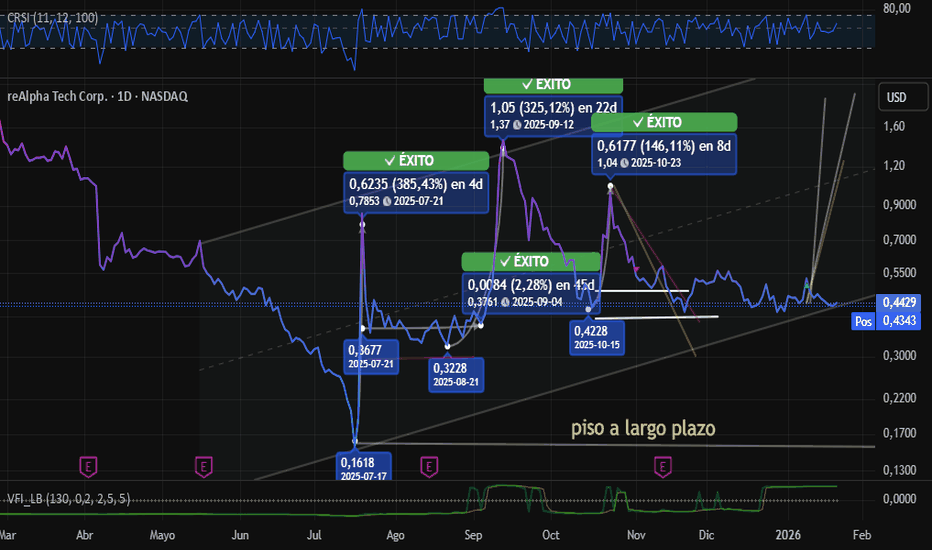

22/1/2026con objetivo a largo plazo ,esta acción nació en 400 dólares, toco lo 0,15 centavos y hoy esta 0,43 , mañana llevaré todas las que pueda para largo plazo,esta acción repite patrones como qubt ,que en estos mínimos salió a flote dejando entre 20.000% y 2.000% en un par de años ,chequen la info

"Cimentando una Idea" (chiste Malo )Hola a quien me lea, sí, sabes bien quien eres tú y te agradezco, mi idea va muy de la mano de mi mal chiste, BMV:CEMEX/A nuestra cementera de confianza, esta en una tendencia bien alcista como se logra ver en el grafico, rompiendo resistencias como entrenador de CrossFit con uno de nuevo ingreso, y es esta Hermosa tendencia (la única que la BMV permite a los mortales como yo) una buena oportunidad de hacer algo de intradía, nada loco, solo un pequeño movimiento para... bueno ganar unos cuantos "dineros" para no aburrirnos ( por que vaaaaya, que mal volumen tenemos en nuestra BMV) bueno la idea es simple y no tan arriesgada, estamos tratando de predecir un posible movimiento de ruptura de los 22.59 a los 23.65 mxn, como digo nada muy exótico, pero si algo para ganar un poco, por supuesto poner el stop ceñido y en todo caso acompañar, uno nunca sabe quizá podemos acompañar hasta máximos de los 2007 y ver la accion en 32 mxn, uno nunca sabe.

Rumbo a max historicos !!!!FCX: ¿Será la tercera la vencida para Freeport-McMoRan?

Freeport-McMoRan se posiciona como un líder global en la extracción de metales, con un enfoque estratégico en el cobre, además de ser un productor clave de oro y molibdeno. Sus operaciones son el motor de industrias críticas como la electromovilidad y las energías renovables, sectores que dependen de la electrificación masiva para su desarrollo.

Análisis de Mercado: Actualmente, con las materias primas al alza, el gráfico de FCX está atacando sus máximos históricos por tercera vez. En el análisis técnico, suele decirse que "a la tercera va la vencida", y los fundamentos parecen respaldar esta ruptura definitiva. Aunque a toro pasado los gráficos parecen sencillos, la realidad es que pocos inversores tienen el valor de entrar en momentos de incertidumbre como el actual.

Estrategia y Objetivos: Ante una ruptura de máximos en un valor que ha lateralizado durante tanto tiempo, el mayor reto es la gestión de la salida: ¿dónde fijar el stop o cuándo tomar beneficios? Con objetivos ambiciosos de $70, $80 o incluso $100, mi postura es claramente alcista (larga). No busco una rentabilidad discreta del 20%; aspiro a capturar el gran movimiento que el mercado está gestando.

Buenas inversiones a todos.

¿Por qué Michael Burry apuesta TODO a Molina Healthcare (MOH)?Lo especial de Molina Healthcare (MOH) es que es una auténtica "máquina de generar efectivo" protegida por contratos gubernamentales. Mientras el mercado está cegado por el brillo de la Inteligencia Artificial, Burry ha encontrado valor real en un sector que muchos están ignorando por puro despiste. Es la clásica apuesta de valor frente a especulación.

El análisis técnico: Hoy cotiza en la zona de los 198$. Si logra romper con fuerza este nivel de resistencia actual, tenemos camino despejado para un +30% adicional, considerando lo castigada que ha estado la acción recientemente.

El potencial de retorno: Los máximos históricos están todavía a un 80% de distancia del precio actual. No sería de extrañar que, en cuanto el hype de la IA se enfríe, el capital busque refugio en fundamentales sólidos como los de MOH y volvamos a ver esos niveles.

El factor Burry: Desde finales de 2025, Michael Burry ha estado incrementando su posición agresivamente (es actualmente su mayor apuesta en cartera). Y ya sabemos que de tonto no tiene un pelo: cuando todos miran a la derecha, él siempre encuentra el tesoro a la izquierda.

El oro ronda los 4900 y al dólar australiano le encantaEl AUDUSD ha subido un 1,2 % hasta situarse en 0,6842, su nivel más alto desde octubre de 2024.

Esta subida se ve respaldada por el papel de Australia como importante exportador minero. Con el precio del oro al alza y manteniéndose en niveles elevados, es probable que se produzca un repunte en la exploración minera.

La mejora del clima de riesgo no ha sido suficiente para enfriar el repunte de los metales. El oro está intentando mantenerse por encima de la zona de resistencia clave, entre 4890 y 4900 dólares.

La plata también está subiendo, tratando de situarse por encima de los 96,00 dólares. La relación entre el oro y la plata ha retrocedido por debajo de 52,00, lo que podría reforzar el rendimiento superior de la plata a corto plazo.

El oro comienza a consolidarse

Es probable que el oro entre en un patrón de consolidación de rango alto

Perspectiva principal

Es muy probable que el oro entre en un patrón de consolidación de rango alto a corto plazo. La estructura general se mantiene sólida, pero enfrenta presión de ajuste técnico. La estrategia de trading recomendada es comprar principalmente en retrocesos, con posiciones cortas ligeras en niveles de resistencia clave, adoptando un enfoque de trading de rango.

I. Análisis reciente de trading

Registro de trading del miércoles

Primera estrategia: Posición larga en el rango 4838-4840, objetivos 4860/4880, con ganancia de 400 pips.

Segunda estrategia: Posición larga en el rango 4850-4852, con primer objetivo 4880 alcanzado, con ganancia de 300 pips.

II. Análisis Técnico Completo

Estado de la Tendencia:

Tras alcanzar un nuevo máximo de 4888 al inicio de la sesión, el oro entró en una consolidación de alto nivel, con el retroceso más bajo cerca de 4802.

El gráfico diario mantiene una estructura extremadamente sólida, sin señales claras de techo.

Se requiere atención a corto plazo ante la presión de corrección técnica tras ganancias consecutivas.

Características Técnicas Multiciclo:

Gráfico de 4 Horas: Las líneas K siguen el soporte de las medias móviles de corto plazo, manteniendo un canal ascendente. La intensidad limitada del retroceso indica un fuerte soporte de compra. Tras un repunte, el precio entró en una consolidación de alto nivel, pero la tendencia alcista general se mantiene intacta.

Gráfico de 1 Hora: Tras la consolidación en niveles altos, se formó un repunte secundario, con las medias móviles de corto plazo en una disposición alcista. El precio actual se mantiene en una consolidación de alto nivel, con una intensidad y duración de retroceso relativamente limitadas, lo que sugiere un potencial de mayor alza tras ajustes a corto plazo.

Características de ciclo corto: Las líneas K se enfrentan gradualmente a la presión de las medias móviles de corto plazo, lo que indica una posible presión de ajuste a corto plazo.

Niveles técnicos clave:

Resistencia superior: 4890-4900 (reciente zona de supresión de máximos).

Soporte inferior:

Soporte principal: 4830-4835 (mínimo de retroceso de ayer).

Soporte clave: 4800-4810 (línea de demarcación alcista-bajista a corto plazo).

III. Estrategia de trading de hoy

Estrategia principal: Comprar en retrocesos

Rango de entrada: 4800-4810

Stop Loss: Por debajo de 4790

Rango objetivo:

Primer objetivo: 4850-4870

Segundo objetivo: 4880-4900 (potencial alcista adicional si se rompe).

Estrategia Secundaria: Vender en Rebote

Rango de Entrada: 4890-4900

Stop Loss: Por encima de 4905

Rango Objetivo:

Primer Objetivo: 4850-4830

Segundo Objetivo: 4820-4800 (caída adicional si se rompe).

Niveles Clave de Control de Riesgo:

Nivel de Defensa de Posición Larga: 4790 (salida si se rompe).

Nivel de Defensa de Posición Corta: 4910 (stop loss inmediato si se rompe).

IV. Enfoque Clave para el Futuro

Desarrollos Técnicos:

Monitorear la efectividad de la zona de soporte 4800-4810.

Observar si la zona de resistencia 4890-4900 puede volver a probarse.

Prestar atención a la evolución de las señales de divergencia de ciclo corto.

Gracias a la comunidad de TradingView. Como analista de inversiones sénior, esto permite que más operadores e inversores vean mi análisis de estrategia de trading. Actualmente me centro en el trading de oro. Si te gusta mi análisis, dame un "me gusta" y compártelo con otros operadores que puedan necesitarlo. Nos esforzamos por ofrecer un trading preciso, investigando a fondo gráficos, factores macroeconómicos y el sentimiento del mercado para crear estrategias de trading de alta probabilidad. Aquí encontrarás planes de trading estructurados, marcos de gestión de riesgos y análisis en tiempo real.

Opinión personalBitcoin se encuentra actualmente en una fase de consolidación lateral, respetando una línea de soporte ascendente marcada en color amarillo. El precio ha reaccionado varias veces sobre esta zona, lo que confirma su relevancia técnica en el corto plazo.

En el escenario inmediato, es posible que el precio intente un retroceso hacia la zona de resistencia en torno a los 91,100 USD, nivel que coincide con resistencia horizontal previa y confluencias técnicas. Sin embargo, mientras BTC se mantenga por debajo de resistencias clave y medias móviles relevantes, la estructura sigue mostrando debilidad bajista.

Si el soporte actual llegara a romperse de forma decisiva, se abriría la puerta a una continuación del movimiento bajista, con objetivos proyectados en el mediano plazo hacia la zona de 75,000 – 70,000 USD, e incluso la posibilidad de ver precios por debajo de los 80,000 USD en los próximos meses.

Desde una perspectiva estratégica, este contexto representa una oportunidad clave:

• Para ventas a largo plazo, se recomienda esperar la confirmación del rompimiento del soporte (cierre claro por debajo).

• Para compras, el escenario bajista podría ofrecer una zona de acumulación óptima en niveles inferiores, donde el riesgo-beneficio sería más favorable.

En conclusión, BTC se encuentra en un punto técnico decisivo. La paciencia y la confirmación del rompimiento serán claves antes de abrir posiciones de mayor temporalidad. Una gran oportunidad de mercado se está gestando.

El precio del oro superará los 5.000 $

Perspectiva principal: Seguir la tendencia, comprar en las caídas

El precio del oro ha entrado en un nuevo rango de precios tras una fuerte ruptura por encima de los máximos anteriores. El argumento alcista a largo plazo se mantiene sólido, pero existe presión de corrección técnica a corto plazo. La estrategia principal actual consiste en evitar perseguir el repunte y esperar pacientemente a que los precios retrocedan a las zonas de soporte clave para establecer posiciones largas con una relación riesgo-beneficio más favorable.

1. Estructura del mercado y análisis de niveles clave

Tendencia actual: Mercado alcista a largo plazo; fase de consolidación/corrección a corto plazo.

Niveles clave:

Última zona de resistencia: 4930 - 4935 USD. Este es el primer objetivo alcista importante y nivel de resistencia después de la ruptura, lo que requiere una consolidación suficiente por debajo de esta zona.

Zona de soporte principal (área de compra ideal): 4880 - 4890 USD. Esta zona, formada por la conversión de una resistencia significativa previa, sirve como "umbral de fuerza" para evaluar la validez de la ruptura actual. Se espera que el primer retroceso a esta zona genere un fuerte soporte de compra.

Zona de Soporte de Corrección Secundaria/Profunda: 4820 - 4830 USD. Si se produce una caída técnica más amplia, esta área representa la parte superior de la plataforma de consolidación previa a la ruptura y ofrece una línea de defensa más robusta para los alcistas.

2. Plan de Ejecución de Operaciones

Dirección de la Estrategia: Comprar en las Caídas

Escenarios Aplicables: Adecuado para operadores de swing trading (que mantienen posiciones durante varios días o semanas) e inversores a medio y largo plazo.

Operaciones Específicas:

Plan de Entrada Principal:

Condición de Desencadenante: El precio del oro retrocede a la zona de 4880 - 4890 USD.

Señal de entrada: Observe señales de estabilización en el gráfico de 4 horas o diario (por ejemplo, patrones de velas alcistas como martillos o envolventes alcistas) o una disminución de la divergencia del indicador.

Precio de entrada: Acumule posiciones dentro de la zona en lotes.

Plan de entrada alternativo:

Condición de activación: Si la corrección del mercado se profundiza, el precio del oro retrocede hasta la zona de 4820-4830 USD.

Señal de entrada: De igual manera, espere señales claras de estabilización.

Acción de entrada: Este nivel ofrece una mejor relación riesgo-beneficio y puede considerarse una zona de acumulación clave.

Gestión de riesgos:

Colocación del stop-loss:

Para entradas en la zona de 4880-4890 USD, establezca el stop-loss entre 8 y 15 USD por debajo de la zona de soporte, alrededor de 4870 USD.

Para entradas en la zona de 4820-4830, establezca un stop loss por debajo de 4800 USD.

Principio general: La pérdida potencial por operación debe limitarse al 1%-2% del capital total de la cuenta.

Toma de beneficios:

Primer objetivo: 4930-4935 USD. Cierre parcialmente las posiciones en esta zona para asegurar las ganancias.

Segundo objetivo: Si los precios superan los 4935 USD con fuerza, apunte al nivel psicológico de 5000 USD.

Stop dinámico: A medida que los precios se alejan favorablemente de la zona de entrada, implemente un stop dinámico (por ejemplo, moviendo el stop loss por debajo del mínimo de la última vela de 4 horas) para proteger las ganancias y permitir que la tendencia se extienda.

3. Justificación de la estrategia y advertencias de riesgo

Justificación clave:

La tendencia manda: La ruptura por encima de los máximos anteriores confirma la continuación de la tendencia alcista, lo que convierte el seguimiento de la tendencia en el principio fundamental. Conversión de Soporte-Resistencia: La zona de resistencia anterior de 4880-4890, una vez rota, se ha transformado técnicamente en un fuerte soporte, lo que refleja la psicología del mercado y el consenso técnico.

Relación Riesgo-Recompensa Optimizada: Perseguir posiciones largas en los máximos actuales implica stop-loss amplios y un potencial de ganancias limitado. Comprar durante los retrocesos hacia las zonas de soporte permite obtener ganancias hacia las zonas de resistencia con menor riesgo.

Riesgos Clave:

Riesgo de Falsa Ruptura: Si los precios caen rápidamente por debajo de 4880 USD y se estabilizan, podría producirse una falsa ruptura, lo que indicaría un posible cambio de tendencia.

Sorpresas por Eventos Macroeconómicos: Vigile de cerca la política monetaria de la Reserva Federal, los datos de inflación y nóminas no agrícolas de EE. UU., y los eventos geopolíticos repentinos. Estos podrían provocar fuertes reversiones en los precios del oro, invalidando los niveles clave de soporte/resistencia.

Riesgo de Liquidez: Los diferenciales del mercado podrían ampliarse tras la publicación de datos importantes, lo que afectaría la ejecución de órdenes.

Gracias a la comunidad de TradingView. Como analista de inversiones sénior, esto permite que más operadores e inversores vean mi análisis de estrategia de trading. Actualmente me centro en el trading de oro. Si te gusta mi análisis, dame un "me gusta" y compártelo con otros operadores que puedan necesitarlo. Nos esforzamos por ofrecer un trading preciso, investigando a fondo gráficos, factores macroeconómicos y el sentimiento del mercado para crear estrategias de trading de alta probabilidad. Aquí encontrarás planes de trading estructurados, marcos de gestión de riesgos y análisis en tiempo real.

El precio del oro podría superar los 5.000 $El precio del oro podría superar los 5.000 $

El precio del oro está experimentando un rápido aumento. Cabe mencionar que Trump es muy hábil manipulando el mercado.

Desde cuestionarlo hasta comprenderlo y querer emularlo.

Actualmente, el nivel de resistencia previsto para el oro es de 4.930 $.

Sin embargo, esto es solo una prueba de resistencia inicial. Una vez que el sentimiento del mercado madure y la situación se desarrolle con fluidez, el precio del oro podría alcanzar un nuevo máximo histórico de 5.000 $ esta semana.

Consejos de trading:

1. Evite perseguir máximos.

2. Evite intentar predecir el máximo.

3. Para las operaciones intradía, espere pacientemente los retrocesos. Idealmente, se necesita una caída significativa para una corrección sólida y una dirección clara.

4. Hemos alcanzado nuestro objetivo de ganancias esperado, ganando 200 puntos esta semana, o 20.000 $ por lote. La próxima tendencia alcista impredecible no nos conviene.

5. Opera solo con lo que sabes, no con lo que no se te da bien.

Todos los datos de trading se reflejan con precisión en mi canal público. Gracias a todos los que me apoyan y por su atención.

Sé que muchos de mis compañeros envidian mi labor benéfica. Justo ayer, mi canal vivió su peor momento; debido a campañas de desprestigio por parte de personas malintencionadas, perdí cientos de seguidores, lo que finalmente llevó al cierre del canal. Pero cuanto más sucede esto, más decidido estoy a luchar hasta el final. He reabierto el canal y seguiré ofreciendo señales de trading de alta calidad y el mejor análisis del oro en tiempo real.

Esta se ha convertido prácticamente en mi misión.

Próxima estrategia de trading: Niveles clave de precios

Resistencia al alza: El principal nivel psicológico es de 5000 $/oz. Una ruptura exitosa abrirá espacio hacia los precios objetivo institucionales (por ejemplo, 5400 $).

Soporte a la baja: 4890 $-4900 $/oz.

Nota: Tras una subida significativa a corto plazo del precio del oro, cualquier noticia negativa podría desencadenar una toma de ganancias, lo que provocaría un retroceso rápido y sustancial.

Solo surgirán mejores oportunidades de trading cuando se produzca un retroceso significativo, acompañado de una caída en cascada.

Puede seguir la corriente o esperar una corrección del mercado y buscar un punto de entrada más estable.

HCH acompaña pin bar de h4Ona observación para entrar La Pin Bar verde en 4h es tu señal de "Smart Money". Indica que en un nivel importante (probablemente cerca de los $88,700 - $89,000), hubo una absorción masiva de ventas. Mientras el precio no cierre por debajo del mínimo de esa Pin Bar, tu sesgo debe ser alcista.

2. La Operativa en 1h (El HCH Invertido)

No entres solo porque viste la Pin Bar en 4h. Usa el HCH Invertido en 1h para "refinar" la entrada.

Hombro Izquierdo y Cabeza: Ya se formaron (son parte de la mecha de la Pin Bar de 4h).

Hombro Derecho (La zona de carga): Aquí es donde el precio está ahora. Debe mantenerse por encima del nivel de la cabeza (el mínimo de la Pin Bar 4h).

La "Neckline" (Línea de Cuello): Traza una línea uniendo los dos máximos que separan los hombros de la cabeza. En el precio actual, esto suele estar cerca de los $90,200 - $90,500.

MMTRADEROAXACA esperando una confirmación valida.