Trading

"Bitcoin: Análisis de Distribución Wyckoff y Agotamiento El Diagnóstico Principal: "Distribución"

El indicador en la esquina superior derecha sigue marcando "Phase A (Dist)" y el patrón como "Distribution".

¿Qué significa esto? El mercado cree que el precio ha llegado a un techo temporal. Los grandes inversores están vendiendo (distribuyendo) sus monedas a los compradores que entran tarde por miedo a quedarse fuera (FOMO).

2. Puntos Clave en el Gráfico

El "Spring" (Cuadro Verde abajo): Hubo un intento de caída fuerte que fue rechazado rápidamente. Esto suele engañar a la gente haciéndoles creer que el precio va a subir con fuerza, pero en un esquema de distribución, suele ser una trampa.

Los LPSY (Puntos Rojos): Estos son "Últimos Puntos de Suministro". Nota cómo el precio intenta subir, pero cada vez se detiene en un punto más bajo o le cuesta más avanzar. Es como una pelota que rebota cada vez con menos fuerza.

Zona de Resistencia (Línea Roja Superior): El precio está chocando contra un muro cerca de los $69,274. Mientras no rompa eso, la tendencia es bajista o lateral.

3. El Indicador de Abajo (RSI)

Esa línea morada que sube y baja al final del gráfico es el RSI (Índice de Fuerza Relativa):

Actualmente está cerca del nivel 70 (marcado con un círculo verde).

Lectura rápida: Indica que el activo está "sobrecomprado". Cuando el RSI llega a esos niveles altos, históricamente el precio suele necesitar un descanso o una caída para "enfriarse".

4. Niveles de Precio a Vigilar

Precio Actual: $68,822.

Soporte Crítico (La red de seguridad): Hay una línea azul marcada en los $65,121. Si el precio pierde los $68,000, es muy probable que caiga directamente a buscar esos $65,000.

Objetivo de Caída: El recuadro verde oscuro a la derecha sugiere que el analista espera que el precio baje hacia la zona de los $67,600 - $65,000.

#057: Oportunidade de Investimento Longo em USD/JPY

A taxa de câmbio USD/JPY está passando por uma fase delicada, na qual a estrutura subjacente permanece baixista, mas sinais de uma possível reação técnica começam a surgir. Após uma queda impulsiva e bem estruturada, o mercado atingiu uma área de liquidez significativa, onde a pressão vendedora parece ter encontrado uma forma inicial de absorção.

O momentum recente sugere que o movimento baixista dominante pode estar entrando em uma desaceleração temporária. Atualmente, não se trata de uma reversão estrutural, mas sim de uma potencial recuperação técnica dentro de uma tendência ainda frágil. Os últimos candles mostram uma contração na volatilidade e uma perda progressiva da força vendedora, elementos que frequentemente precedem movimentos corretivos de curto prazo.

Do ponto de vista técnico, o preço está se movendo próximo a uma área que gerou reações significativas no passado. Essa área serve como uma base potencial para acumulação temporária, mas permanece abaixo de uma faixa de oferta dinâmica que continua a exercer pressão. A confirmação definitiva de uma recuperação estruturada exigiria uma ruptura convincente dos níveis de resistência intermediários e uma mudança na sequência de máximas e mínimas.

Os indicadores de momentum mostram que as condições de sobrevenda estão se dissipando gradualmente, enquanto as médias dinâmicas de médio prazo permanecem assimétricas para baixo. Esse ambiente cria um padrão típico de "retração contratendência": a negociação é possível, mas requer gestão disciplinada e a consciência de que o mercado pode retornar rapidamente à direção dominante.

No nível macroeconômico, o diferencial de política monetária continua sendo um elemento-chave. No entanto, em fases de excesso técnico, o preço tende a se reequilibrar antes de retomar uma direção consistente com o quadro fundamental. É precisamente nesses momentos que se desenvolvem as oportunidades de recuperação mais atraentes, mas elas também são mais sensíveis a mudanças repentinas no sentimento do mercado.

Em resumo, o USD/JPY está em uma fase de potencial reação técnica após uma significativa extensão de baixa. A estrutura subjacente permanece frágil, mas o mercado está tentando se estabilizar. O próximo movimento dependerá da capacidade do preço de se consolidar acima da área de acumulação e transformar a recuperação em um movimento mais estruturado.

Nesse contexto, disciplina e compreensão da estrutura continuam sendo fundamentais: o mercado não deve ser perseguido, mas sim antecipado por meio da compreensão de suas fases cíclicas.

#056: Oportunidade de investimento LONG em GBP/CAD

A estrela britânica contra o dólar canadense está atualmente posicionada em uma área técnica sensível, onde a estrutura dos preços e o dinamismo macroeconômico são desconcertantes.

Depois de uma fase ribassistida prolongada em seu prazo mais elevado, a cópia entra em uma zona que antes atraía liquidez e gerava reações. O recente negócio não foi impulsivo, mas muito controlado, se os fluxos institucionais podem ser uma pesquisa de stop loss que é distribuída de forma agressiva.

Dada uma perspectiva estrutural, a tendência atual favoreceu ancoragem dos vendedores. Massimi decrescei e uma pressão persistente ao ribasso sugere que a narrativa mais ampla rimane intatta. No entanto, os gráficos mostram brevemente a compressão da taxa, a volatilidade e o tipo de comportamento dos preços normalmente observados antes de um evento de liquidez.

Isso cria um equilíbrio delicado.

Desde então, o dólar canadense continua se beneficiando de uma força relativa, apoiado por fluxos energéticos e por um concurso macroeconômico geralmente sólido. Além disso, a sterlina britânica mostrou resiliência durante a fase corretiva, em particular quando o posicionamento curto foi abatido.

A pergunta chave não é que o mercado possa ser negociado – isso pode ser feito. A ordem é um conto de movimento que representa um acúmulo real ou simplesmente um retração técnica no interior de um regime ribassista dominante.

O deslocamento do volume adiciona um nível adicional de complexidade. As sessões recentes não mostram sinais de redução do desvio para trás e para o mínimo, que precedem a repetição um breve término. No entanto, sem uma mudança decisiva de estrutura, e tentativas de risco de vulnerabilidade.

I trader che navigano neste concurso si trovano di fronte a un classico bivio:

atenuar a tendência mais ampla e impedir um equilíbrio controlado.

Você também pode pressionar o prazo mais amplo e evitar a posição de controvérsia.

A volatilidade das notificações aumentou posteriormente a sensibilidade da vida atual. Em tais condições, precisão e paz são diventanos mais importantes da convicção.

Eu mercati recentemente premiano o ataque emotivo em um cenário. Premiano a adaptabilidade.

Agora, o GBPCAD encontrou um ponto de fluxo técnico – não encoraja uma inversão, não encoraja um rompimento de continuação. Isso é o que você vai seguir para diminuir a absorção ou o aproveitamento da liquidez.

No momento em que isso acontece, a disciplina prevalece na previsão.

#056: Oportunidad de inversión LONG en GBP/CAD

La sterlina británica controla el dólar canadiense y actualmente está situada en un área técnicamente sensible, donde la estructura de los precios y la dinámica macroeconómica se contrarrestan.

Después de una fase ribassista prolungata sui timeframe más elevada, la coppia è entrata en una zona que precede aveva attratto liquidità e generato reazioni. Il reciente calo non è stato impulsivo, ma piuttosto controllato, segno che i flussi istituzionali potrebbero essere alla ricerca di stop loss piuttosto che distribuire in modo aggressivo.

Da una prospettiva strutturale, il trend giornaliero favorisce ancora i venditori. Massimi decrescenti e una persistente presión al ribasso suggeriscono che la narrativa más ampia rimane intatta. Sin embargo, y grafici a breve termine rivelano compresione, ridotta volatilità e il tipo di comportamento dei prezzi tipicamente osservato prima di un evento di liquidità.

Esto crea un delicado equilibrio.

De un lado, el dólar canadiense continúa beneficiándose de una fuerza relativa, apoyando las corrientes energéticas y dando un concurso macroeconómico generalmente sólido. Además, la sterlina británica ha demostrado resilienza durante le fasi correttive, en particular cuando la posición short diventa affollato.

La orden chiave non è se il mercato possa rimbalzare – spesso può farlo. La domanda è se un tale movimento rappresenti un accumulo reale o simplemente un ritracciamento tecnico all'interno di un regime ribassista dominante.

L'andamento dei volumi aggiunge un ulteriore livello di complessità. Las sesiones recientes han mostrado segni di riduzione dello slancio verso i minimi, che a volte precede le riprese a breve termine. Sin embargo, sin un cambio decisivo en la estructura, hay tentativas de vulnerabilidad.

I trade che navigano in este concurso si trovano di fronte a un classico bivio:

Atenuar la tendencia más amplia y evitar un rimbalzo controlado.

Opure rispettare la pressione su timeframe più ampi ed evitare l'esposizione in controtendenza.

La volatilidad indotta dalle notizie ha ulteriormente aumentado la sensibilidad ai livelli attuali. In tali condizioni, precisione e pazienza diventano più importanti della convinzione.

I mercati raramente premiano l'attaccamento emotivo a un escenario. Premiano l'adattabilità.

Por ahora, el GBPCAD se encuentra en un punto de venta técnica: no incluye una inversión, no incluye una ruptura de continuación. Ciò che accadrà in seguito dipenderà dall'assorbimento o dallo sfruttamento della liquidità.

En este momento, la disciplina prevalece sobre la previsión.

XAUUSD– Compresión de liquidez antes de expansión.El oro (XAUUSD) está actualmente negociando en una fase de consolidación controlada en H1, manteniéndose por encima del área de valor de compra de 4980 mientras permanece limitado por debajo de la liquidez clave del lado de venta.

Desde una perspectiva estructural, el mercado no está en tendencia; está construyendo liquidez.

🔎 Desglose de la Estructura Técnica

El precio se está comprimiendo entre:

Valor de Compra VAL 4980

Valor de Venta VAL 5237

Zona de liquidez fuerte / POC 5529

Esto crea un clásico entorno de trampa de liquidez donde ambos lados están esperando una expansión.

La recuperación del marco temporal superior desde los mínimos de febrero sigue siendo válida, pero la continuación al alza requiere aceptación por encima de 5237. Hasta entonces, el oro permanece en un comportamiento rotacional.

🌍 Contexto Macro – Cambio en las Expectativas de la Fed

Los fuertes datos de empleo en EE. UU. de enero han eliminado efectivamente las expectativas de un recorte de tasas de la Fed en marzo, según la investigación macro de Monex. Esto fortalece la posición en USD a corto plazo y reduce el impulso inmediato al alza para el oro.

Sin embargo, los mercados aún anticipan un posible alivio alrededor de junio. Esto crea un entorno mixto:

A corto plazo: USD apoyado → oro limitado

A medio plazo: ciclo de alivio todavía vivo → soporte estructural permanece

Esto explica por qué el oro se está consolidando en lugar de colapsar.

📌 Niveles Clave a Observar

4980 – Área de valor de compra intradía

5237 – Área de valor de venta

5529 – Objetivo de liquidez / expansión principal

Mantenerse por encima de 4980 mantiene la estructura estable.

No romper 5237 mantiene el precio rotacional.

La aceptación por encima de la liquidez desbloquea la expansión.

🎯 Perspectiva de Trading

En este entorno, la estrategia sigue siendo clara:

Negociar reacciones de liquidez

Evitar entradas en la mitad del rango

Esperar confirmación en extremos

El oro no está débil: se está comprimiendo.

Y la compresión siempre precede a la expansión.

📍 Sigue a Brian en TradingView para un análisis estructurado de liquidez de XAUUSD y conocimientos técnicos alineados con el macro.

SP500-Lo peor aún no ha llegado para las cripto ni para el mundoEl analisis advierte que el S&P 500 está en una zona de "agotamiento". Si el índice pierde soportes clave (como la zona de los 6,500 - 6,100 si la caída fuera severa), la divergencia que marque se confirmaría como el inicio de una corrección profunda.

Si el S&P 500 está mostrando agotamiento (como vimos en el gráfico del RSI), el panorama global y el de las criptomonedas enfrentan desafíos que podrían hacer que las caídas anteriores parezcan simples "ensayos".

RSI marca máximos decrecientes (baja). Esto indica que la tendencia alcista está perdiendo "gas" o fuerza interna, a pesar de que el precio siga subiendo por inercia o por pocos valores de gran capitalización.

No todas las divergencias terminan en recesión económica, pero casi todas las correcciones importantes del mercado comienzan con una divergencia como la que esta identificada.

El Mercado Laboral y la Regla de Sahm

Este es el indicador más vigilado para detectar recesiones en tiempo real.

Estado actual: La tasa de desempleo ha subido ligeramente al 4.4% - 4.5% desde los mínimos de años anteriores.

La señal: El indicador de la Regla de Sahm se sitúa en 0.30. Una recesión suele confirmarse cuando este valor llega a 0.50. Estamos cerca, pero aún no en "zona de impacto". Sin embargo, las empresas están reportando los planes de contratación más bajos en 15 años, lo que sugiere que el mercado laboral se está congelando.

2. La Curva de Tipos y el "Efecto Trump"

Históricamente, la inversión de la curva de tipos (cuando los bonos a corto plazo pagan más que los de largo) ha predicho casi todas las recesiones.

La curva está tratando de "desinvertirse" (normalizarse), pero por las razones equivocadas. Los tipos a largo plazo (bono a 10 años en 4.15%) se mantienen altos no por optimismo, sino por el miedo al déficit fiscal y a los aranceles.

El riesgo: Si la Fed se ve obligada a mantener tipos altos para combatir una inflación "pegajosa" (ahora en el 2.7% - 3%), mientras el consumo se debilita, el choque es inevitable.

El consumo privado es el 70% de la economía de EE. UU., y aquí hay grietas visibles:

Ventas Minoristas: Los datos de enero/febrero de 2026 han sido decepcionantes. El estancamiento tras la temporada navideña sugiere que el consumidor está agotado por el alto coste del crédito.

El ahorros se ha evaporado. Los hogares ya no tienen el "colchón" de años anteriores y dependen totalmente de su salario mensual en un momento donde los despidos (especialmente en sectores afectados por la IA) están subiendo un 54% respecto al año pasado.

Manufactura vs. Servicios (ISM)

Manufactura: Ha dado una sorpresa positiva subiendo a 52.6 (expansión) por primera vez en un año. Esto es lo que mantiene al S&P 500 en máximos.

El "Pero": Debajo de ese dato, las empresas reportan "confusión por aranceles" y "precios de insumos al alza". Si la manufactura vuelve a caer por debajo de 50 debido a los costes comerciales, se pierde el único motor que está encendido. Y viviremos un cisne gris, que quedara en los libros de economia similar al 2000 - 2008 - 2020.

#055: Oportunidad de inversión a largo plazo en el GBP/USD

El par GBP/USD se encuentra en una fase técnica delicada tras el rechazo rotundo de un intento de extensión alcista cerca de una zona clave de oferta.

El movimiento de las últimas horas presenta un contexto interesante: tras una recuperación estructural desde mínimos previos, el precio ha vuelto a probar una zona superior de oferta que había sido rechazada previamente. Por segunda vez, la zona mostró la presencia de liquidez pasiva y órdenes de venta institucionales.

Estructura técnica multitemporal

En el gráfico de 8 horas, el régimen se mantiene formalmente en una fase de recuperación, pero la estructura muestra una clara desaceleración del impulso alcista. El precio generó un impulso positivo seguido de una rápida reabsorción, señal de distribución en el rango superior.

En el gráfico de 4 horas, el panorama es aún más claro: la última oscilación produjo un máximo marginal sin continuidad. Las velas posteriores muestran un cuerpo reducido y una creciente presión bajista, con repetidas pruebas de la mediana estructural.

El marco temporal de 1 hora proporcionó la señal más significativa: una vela bajista impulsiva acompañada de un pico de volumen por encima de la media reciente. Esto es técnicamente significativo porque indica la activación de órdenes agresivas y no simplemente ruido de mercado.

El rol del volumen

El aumento repentino del volumen durante la caída sugiere una transferencia de contratos de manos débiles a fuertes o el inicio de una fase de liquidación de posiciones largas. Sin embargo, el rebote posterior no mostró la misma intensidad de volumen, dejando al mercado en un equilibrio inestable.

Cuando una caída se produce con un volumen alto y la recuperación con un volumen menor, la señal suele ser de precaución para los compradores.

Sentimiento minorista

Los datos de posicionamiento muestran una ligera prevalencia de operadores minoristas en posiciones cortas (alrededor del 53%). Desde una perspectiva contraria, esto podría respaldar la tesis de una posible contracción alcista. Sin embargo, el porcentaje no es extremo y aún no representa un exceso suficiente para constituir un desequilibrio significativo.

El mercado parece estar, por tanto, en una fase de prueba: o bien se generará un nuevo impulso por encima de la zona de oferta con cierres estructurales convincentes, o bien asistiremos a un retorno a las zonas de menor liquidez.

Sangre para Bitcoin - Análisis Macro del Retroceso del 71%El indicador marcó un CHoCH, lo que significa que la estructura de subida se rompió, esta corriendo la sangre en las criptomonedas, esa proyección gris sugiere que podríamos caer hasta los $30,000 - $40,000 si no aguantan los soportes actuales. Tenemos un CHoCH bajista. Básicamente, la tendencia alcista que traíamos se rompió después de tocar los $116,000.

Si no logramos sostener los niveles actuales, el gráfico me está proyectando un retroceso fuerte, de casi un 71%, que podría buscarnos la zona de los $30,000 o $40,000 para tocar la línea de tendencia de largo plazo. Ahora mismo, el mercado está en modo bajista total y no hay señales de que la sangre vaya a parar pronto. Toca operar con muchísima cautela.

Estamos ante un escenario de capitulación macro. Ahora mismo, el mercado está en modo bajista total y la cautela no es opcional, es obligatoria. Operar en contra de esta tendencia bajista es sumamente arriesgado. Toca observar desde lejos o buscar posiciones a favor de la tendencia hasta que veamos una verdadera acumulación en los niveles inferiores.

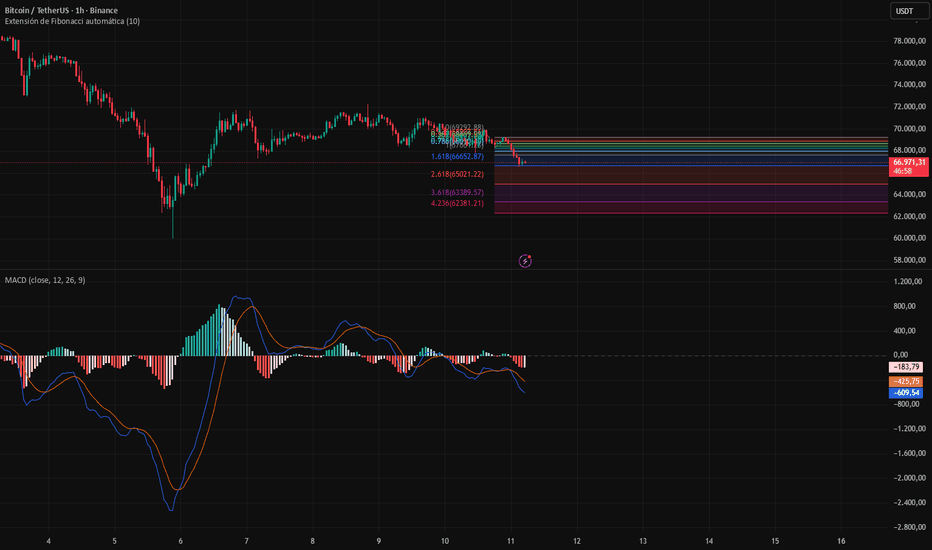

Bitcoin en peligro de perder los 67 mil dolaresEl precio acaba de perforar en Fibonacci el nivel de 1.618 ($66,652). Si no logra recuperar ese nivel pronto, los siguientes objetivos bajistas marcados son:

2.618 ($65,021)

3.618 ($63,389)

El gráfico muestra una continuación bajista. El precio está buscando soporte y el MACD no muestra divergencias alcistas todavía. La zona de los $66,600 es crítica; si se mantiene por debajo, es muy probable que visite los $65,000 en las próximas en las próximas horas.

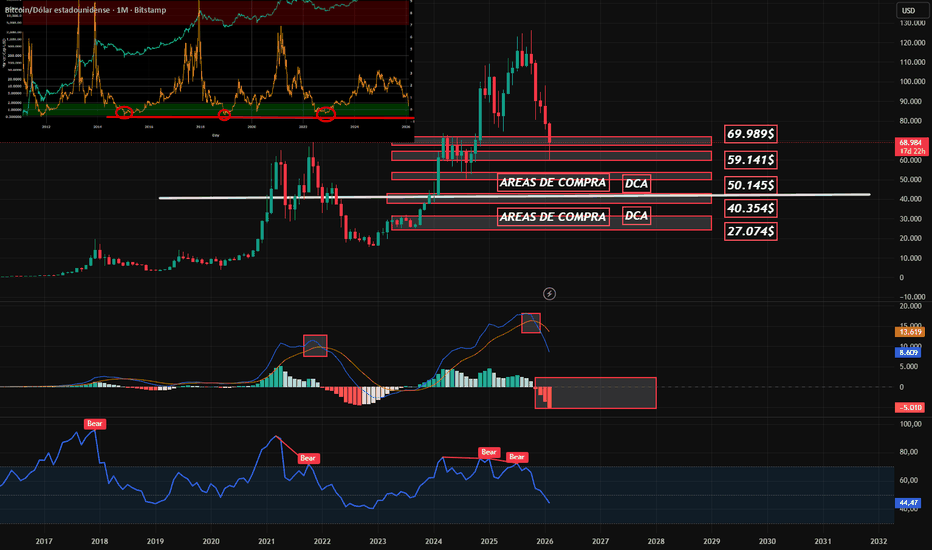

Bitcoin 2026: Hoja de Ruta y Niveles Críticos de AcumulaciónDespués de ver cómo el mercado se estiró hasta los $126,000 a finales de 2025, el ajuste que estamos viviendo ahora no me asusta; de hecho, lo estaba esperando. He limpiado mi gráfica y tengo claros los puntos donde voy a entrar con DCA de forma agresiva (Dollar Cost Averaging) para acumular antes de la próxima subida.

Bitcoin aún le falta caída, los inversores débiles están vendiendo en perdida. EL MVRV Z-Score indica que aún lo peor para Bitcoin no llega, pero no está lejos llegar y encontrar el piso.

Lo que veo en mis indicadores es una capitulación de manual. El MACD ya entró en esa zona roja de agotamiento que históricamente da inicio los suelos de los ciclos (como en 2018 y 2022). El RSI está por el suelo, confirmando que el miedo es total y que la fuerza vendedora está perdiendo gasolina.

Estamos en ese punto donde la mayoría vende por pánico, pero yo prefiero ver las áreas de liquidez que marqué en rojo.

No voy a intentar adivinar el suelo exacto; voy a entrar por niveles. Mi capital está dividido para atacar estos puntos conforme el precio caiga:

$69,989 (Soporte Actual): Aquí es donde estamos peleando. Es una zona clave; si la perdemos, el siguiente es rápido.

$59,141: Mi primera zona de compra fuerte. Es un nivel psicológico donde espero un rebote técnico importante.

$50,145 (Área de Compra Premium): Para mí, este es el nivel ideal. Si llegamos aquí, estaríamos ante un retroceso saludable del 50% de todo el rally anterior. Aquí mi DCA será más agresivo.

$40,354 y $27,074: Son mis redes de seguridad. Si el mercado decide irse a un invierno profundo, aquí es donde se construye la verdadera riqueza a largo plazo.

Bitcoin está en oferta. Aunque el precio se vea feo ahora, la estructura de largo plazo sigue siendo alcista. Mi plan no es operar el ruido diario, sino acumular en las "cajas rojas" mientras el resto del mundo esta duda.

Si el precio recupera los $80,000, confirmamos el rebote. Si no, tengo mis órdenes listas para pescar en los $50,000. Paciencia y disciplina.

#054: Oportunidad de inversión corta en USD/SGD

El par USD/SGD atraviesa actualmente una delicada fase de transición tras un inicio de semana volátil, un comportamiento habitual en las divisas asiáticas, ya que la liquidez se normaliza al inicio de la sesión.

Tras la apertura semanal, la acción del precio mostró inicialmente movimientos bruscos y erráticos, debido principalmente a la baja liquidez, la ampliación temporal de los diferenciales y el reequilibrio técnico por parte de los creadores de mercado. A medida que la liquidez se recuperaba gradualmente, la volatilidad comenzó a disminuir, lo que permitió al mercado restablecer una estructura más ordenada.

Desde una perspectiva a largo plazo, el reciente retroceso parece ser correctivo en lugar de impulsivo. El precio permanece confinado dentro de una zona de consolidación bien definida, lo que sugiere que la reciente presión bajista no presenta las características de una venta institucional sostenida. En concreto, los intentos de caída hasta el momento no han logrado generar una continuación, mientras que la volatilidad se ha absorbido gradualmente en lugar de amplificarse.

Este tipo de comportamiento suele asociarse con la aceptación del precio en lugar de con su distribución. En contextos históricos similares, el mercado ha tendido a estabilizarse antes de intentar un movimiento direccional alineado con dinámicas estructurales más amplias.

Otro elemento clave a considerar es el timing. La acción del precio a principios de semana, especialmente durante la sesión asiática, suele generar señales engañosas. Los flujos de profesionales suelen surgir solo después de que las condiciones de liquidez se normalizan, cuando los diferenciales se estrechan y la ejecución se vuelve más eficiente. La falta de un seguimiento agresivo durante las fluctuaciones iniciales refuerza la idea de que el mercado aún se encuentra en una fase preparatoria.

Desde una perspectiva macrotécnica, el entorno actual sugiere que el impulso bajista está perdiendo fuerza, mientras que los compradores se muestran cada vez más selectivos y pacientes. Esto prepara el terreno para una posible reacción estructurada, siempre que el mercado siga respetando sus límites de consolidación y la volatilidad se mantenga contenida.

The leap me llevó a analizar el DAX en futurosBuenas gente, otro día más después de petarla con el análisis del DXY... seguimos con futuros

Me estoy incursionando en futuros gracias a "THE LEAP", la compe de tradingview...

Ya metí un par de trades, el último es el que se ve ya cerrado con take profit.

Lo veo bien así que continúo con el análisis para operar en segunda semana de febrero!

Análisis CRT:

Mensual tiene un rango viejo bajista... Pero uno nuevo alcista, y según mis datos el que más probabilidades de respetarse más es el más reciente (TiPazo, dejale un boost si te sirve)

Semanal tienen un rango alcista activo por ende está alineado con el mensual, queda al menos 1 objetivo alcista para mitigar...

Diario viene de un rango alcista, con un buen cierre para continuar alcistas.

IDEAL para OPERAR:

Que el Lunes comience a la baja... un retroceso tranquilo, y que prepare el mínimo de la semana para el martes/miércoles, y a partir de ahí el movimiento alcista, probablemente con la NFP (si es que se da)...

Ya está cada chancho en su estaca, análisis topdown con crt del EUREX:FDAX1! :)

Seguime para más.

SE desploma el mercado cripto, lo vemos...Muy buenas, inversores. Actualización corta del mercado.

El mercado cripto se encuentra bajo fuerte presión.

Bitcoin está tocando la zona de los 67K, una caída más profunda de lo que veníamos estudiando, especialmente luego de haber marcado los 80K como último LL dentro de la estructura.

Este movimiento implica algo clave:

👉 BTC pierde la estructura alcista semanal, oficiando esa zona como el soporte final de la tendencia que veníamos siguiendo.

A partir de ahora, el foco no está en adivinar pisos, sino en estudiar el retroceso y ver si el precio logra:

Confirmar reversión, o

Continuar con una fase correctiva más prolongada

Mirando el panorama macro, el análisis se traslada inevitablemente a cómo puede desarrollarse 2026, teniendo en cuenta que el año pasado Bitcoin cerró el anual con un -6%, algo que muchos subestiman pero que marca un antecedente importante.

La pregunta queda abierta:

👉 ¿Creen que 2026 puede ser un año aún más complejo para el mercado cripto?

👉 ¿O estamos frente a una limpieza necesaria antes de una nueva etapa?

Los leo 👀📉📊

EURUSD 1D - Decisión de Tipos en Europa ¿Corto o Largo? 📊SEÑALES IMPORTANTES A CONSIDERAR SOBRE EL PAR EASYMARKETS:EURUSD

Es probable que el mercado haya observado la reciente subida del euro hasta niveles amplios como 1,20829, zona que fue rechazada por estructura histórica y comportamiento previo del precio. Aun no existe claridad sobre el próximo movimiento, principalmente por los ajustes en política monetaria de Estados Unidos y el posible cambio en la presidencia de la Fed. Sin embargo, técnicamente el precio ha regresado por debajo de la Zona A con fortaleza, manteniendo presión bajista en la sesión actual. La clave es confirmar si esta intención logra sostenerse.

Al analizar el precio con mayor detalle, se observa predisposición a lateralizar antes de buscar el Soporte B o Soporte A. Para operadores bajistas, el Pivote #3 será el primer nivel crítico. Por otro lado, la antigua Resistencia #1 funcionará como referencia estructural: si el precio logra mantenerse varios días sobre ese punto, se podrá interpretar que la demanda aún tiene presencia, especialmente si coincide con niveles relevantes de Fibonacci.

En términos operativos, el rango entre 61.80% y 50% de Fibonacci se mantiene como la zona decisiva para definir si el instrumento puede reconstruir una estructura alcista.

📰NOTA IMPORTANTE DEL DÍA : ACCIONES DE AMD CAEN CON FUERZA

Las acciones de AMD registraron una caída cercana al 14% tras resultados por debajo de lo esperado, especialmente en el segmento de centros de datos. El movimiento refleja sensibilidad del mercado ante márgenes, gasto en inteligencia artificial y ritmo de crecimiento frente a competidores del sector tecnológico.

Instrumentos relacionados: EASYMARKETS:NDQUSD NASDAQ:AMD

📉SENTIMIENTO DE MERCADO E INDICADORES SOBRE EASYMARKETS:EURUSD

La reciente decisión de tasas en Europa mantuvo los tipos en 2.00%, generando impacto limitado en el mercado. En el plano técnico, el RSI permanece en zona neutral alrededor de 51.26, mientras el MACD comienza a perfilar presión bajista con probabilidad de continuidad.

Debe considerarse que este análisis está basado en gráfico diario; el comportamiento puede variar significativamente en temporalidades menores.

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

BBVA en techo ¡BVA obtuvo en 2025 un beneficio neto atribuido récord de 10.511 millones de euros, lo que supone un incremento del 4,5%.

El presidente de la entidad, Carlos Torres Vila, subrayó que "2025 ha sido otro año excelente para BBVA. Hemos logrado un beneficio récord y, de nuevo, destacamos por nuestra capacidad de combinar crecimiento y rentabilidad".

BTC: Proyección Macro - Divergencia SemanalESPAÑOL

Análisis de Ciclos y Halving: En este gráfico se observa un estudio detallado de los periodos post-halving. Históricamente, Bitcoin ha respetado una directriz principal de crecimiento. Sin embargo, tras el 4º Halving, el precio muestra señales de agotamiento al chocar con resistencias macro clave.

La Señal Crítica: Divergencia Bajista Semanal Como se aprecia en la temporalidad de 3D/Semanal, el precio ha marcado máximos crecientes mientras que el oscilador (MACD) muestra máximos decrecientes. Esta Divergencia Semanal es una señal de alerta temprana de un posible cambio de tendencia.

Escenario de Confirmación: El nivel crítico a vigilar son los $74,668 .

Confirmación: Una ruptura con volumen de este soporte activaría la estructura bajista.

Objetivo: Buscar el testeo de la directriz principal histórica.

Zonas de Proyección (Targets):

Zona 1: ~$48,256

Zona 2: ~$32,958

Zona 3: ~$25,181 (Directriz principal de largo plazo).

___________________________________________________

ENGLISH

Cycle and Halving Analysis: This chart shows a detailed study of post-halving periods. Historically, Bitcoin has followed a main growth trendline. However, after the 4th Halving, the price is showing signs of exhaustion as it hits key macro resistance levels.

Critical Signal: Weekly Bearish Divergence On the 3D/Weekly timeframe, the price has made higher highs while the oscillator (MACD) shows lower highs. This Weekly Divergence is an early warning signal of a potential trend reversal.

Confirmation Scenario: The critical level to watch is $74,668 .

Confirmation: A high-volume break below this support would trigger the bearish structure.

Objective: A retest of the main historical trendline.

Projection Zones (Targets):

Zone 1: ~$48,256

Zone 2: ~$32,958

Zone 3: ~$25,181 (Long-term main trendline).

#053: Oportunidad de inversión LONG en GBP/USD

La sterlina torna protagonista sul mercato valutario, mostrando una resilienza che non passa inosservata agli operatori professionali. Después de una fase de rialzo ben strutturata, el cambio contro dollaro ha attraversato una corrección ordenada, más similar a una pausa fisiológica que a una vero señale di inversión. È propio en estos momentos che il mercato rivela la sua natura più autentica.

La dinámica osservata nelle ultime sessioni racconta una storia chiara: le prese di beneficio non hanno intaccato la struttura rialzista di fondo. Los movimenti correttivi sono avvenuti senza accelerazioni improvise, con volumi in Progressivo Assorbimento y sin señales de pánico o distribución agresiva. Este comportamiento es típico de los concursos entre los operadores institucionales de las personas “raffreddare” il prezzo prima di favorire una nueva fase direccional.

Desde el punto de vista técnico, el cambio si muove ancora all'interno di un quadro coerente con una tendencia positiva di medio período. Los medios dinámicos continúan sosteniendo el precio y los indicadores de impulso muestran un reinicio sano, spesso preludio a una ripartenza. Non emergono divergencia significativa né señales de esaurimento estructural del movimiento.

Anche il contesto macroeconomico contribuisce a rafforzare esta lettura. La estrella se beneficia de una percepción de mayor solidez relativa, mientras que el dólar parece más vulnerable a fasi di indecisione legate alle aspettative sui tasi e all'evoluzione del ciclo económico global. En caso de shock macro inminente, el mercado tiende a premiar el valor que muestra continuidad y coherencia con el cuadro fundamental.

En este escenario, la operación rialzista sulla sterlina non nasce dall'inseguimento del prezzo, ma dall'attesa paziente di un punto di equilibrio favorevole. È un appproccio tipicamente isstituzionale, che privilegia la qualità del contesto rispetto alla velocità dell’esecuzione. Il mercato, ancora una volta, sembra muoversi più per assorbimento che per euforia, lasciando spazio a una possibile prosecuzione del movimento una volta completata la fase de consolidación.

In sintesi, il quadro complessivo suggerisce che la sterlina stia semplicemente prendendo fiato. Finché la struttura rimane intatta e il flusso degli scambi non segnala un cambio di regime, la narrativa di fondo resta orientata verso una continuación del movimiento positivo. Ed è proprio in queste fasi di aparente quiete che spesso si costruiscono le opportunità più interessanti.