Escenario 2026: Reaceleración Económica y Rotación de ActivosLos indicadores adelantados de la OCDE sugieren que la economía global se dirige hacia una "reaceleración". Este concepto define una recuperación vigorosa tras una fase de desaceleración, evitando la recesión. Este movimiento no solo se apoya en políticas monetarias, sino también en el estímulo fiscal, el gasto en proyectos temáticos y la renovación de inventarios.

Sin embargo, este escenario previsto conlleva implicaciones críticas para los inversores:

El desafío de la inflación : Es casi seguro que el crecimiento vendrá acompañado de un repunte inflacionario. Tras los niveles experimentados a principios de esta década, existe una alta sensibilidad psicológica a cualquier presión sobre los precios. En este entorno, las materias primas se perfilan como el activo refugio y el mayor beneficiario, especialmente frente a un oro y unas acciones que ya cotizan en niveles elevados.

Vulnerabilidad en el sector tecnológico : El mercado estadounidense enfrenta un riesgo de concentración histórico. Las valoraciones de las tecnológicas guardan un paralelismo preocupante con la burbuja puntocom, mientras que las acciones defensivas cotizan con descuentos significativos. Este desequilibrio, sumado a que la inversión de los hogares en bolsa está en máximos, sugiere que el ciclo podría estar cerca de su techo.

Necesidad de rotación : Una recuperación acelerada y una inflación al alza probablemente forzarán un cambio en el liderazgo del mercado. Se espera una rotación de capital desde el crecimiento tecnológico hacia activos cíclicos tradicionales y materias primas. Además, el posible aumento de las tasas de interés perjudicaría especialmente a las acciones de crecimiento de larga duración.

Conclusión : El escenario macroeconómico actual exige un replanteamiento de las carteras. Las estrategias que han sido exitosas en los últimos años difícilmente mantendrán su rendimiento, obligando a los inversores a buscar valor en sectores que hasta ahora habían sido ignorados.

Crecimiento

No podemos ignorar a Nebius en el mundo IANASDAQ:NBIS se ha consolidado como el arquitecto detrás de las infraestructuras críticas que demandan los modelos de inteligencia artificial actuales. Su modelo de negocio se centra en el desarrollo de centros de datos de alto rendimiento equipados con tecnología de NASDAQ:NVDA , diseñados específicamente para procesar cargas de trabajo masivas.

Nebius ya ha asegurado acuerdos con NASDAQ:META y NASDAQ:MSFT que superan los 22.000 millones de dólares. Lo relevante aquí es que este volumen de pedidos prácticamente iguala su valoración de mercado actual, por lo que su expansión futura ya está financiada por sus propios clientes.

¡Dos datos clave!

- Ventaja en costes: Gracias a un equipo de 1.000 ingenieros que desarrollan soluciones propias en servidores y sistemas de refrigeración, logran una reducción de costes del 20 % frente a otros competidores del sector.

- Fidelización del Cliente: Una vez implementada su tecnología, los costes de migración para el cliente son tan elevados que generan una tasa de retención excepcionalmente alta.

El salto en sus finanzas es notable, de facturar menos de 1.000 millones este año, se proyecta que alcancen ingresos recurrentes de entre 7.000 y 9.000 millones para el año 2026. Además, poseen activos de alto valor que el mercado parece infravalorar:

- ClickHouse: Su filial de bases de datos, con un valor estimado de entre 15.000 y 25.000 millones de dólares ante una posible salida a bolsa.

- Avride: Especializada en robótica autónoma y en colaboración directa con Uber.

A diferencia de otras compañías, su enfoque en la eficiencia energética es una necesidad operativa, no solo una estrategia de marketing. Al reutilizar el calor residual para calefacción urbana y emplear sistemas de refrigeración que no consumen agua, resuelven el principal obstáculo para el crecimiento de la IA: la escasez de energía.

Aunque la volatilidad y las noticias superficiales puedan generar ruido, los fundamentos de NASDAQ:NBIS son sólidos. El propio Powell ha destacado que la inversión en centros de datos es un motor económico que se mantendrá firme hasta 2026. Es una oportunidad de inversión con un potencial de retorno de 5x en el próximo lustro, respaldada por una demanda real y contratos ya firmados.

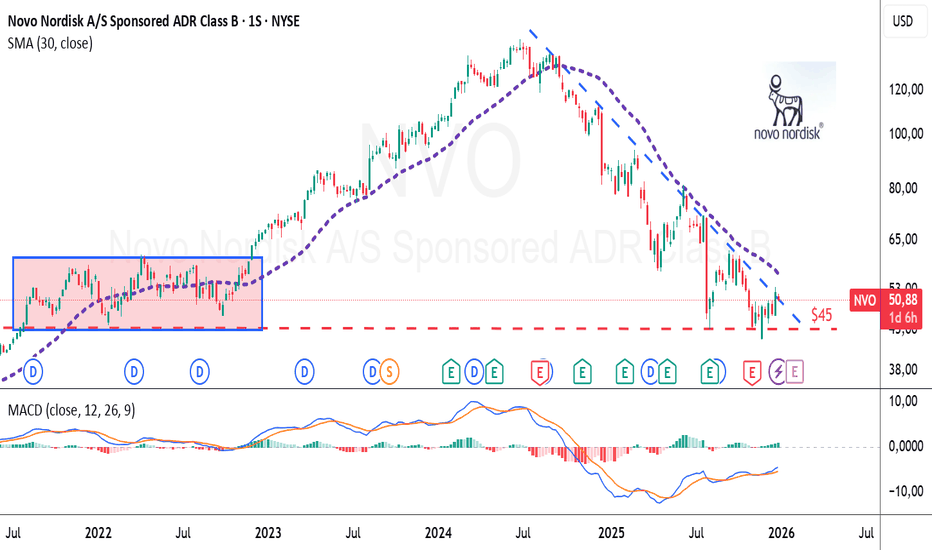

Novo Nordisk es una oportunidad generacionalNovo Nordisk es una de nuestras principales apuestas para 2026. En la compañía hemos invertido más del 15% de nuestro capital. Aquí les presentamos brevemente parte de la tesis por la que creemos que estamos ante una oportunidad única.

NYSE:NVO está apostando a largo plazo por la obesidad y las enfermedades metabólicas, pero el mercado está impaciente. Después de ser pioneros en medicamentos GLP-1 como Ozempic y Wegovy, las acciones de Novo han caído aproximadamente un 50 % en lo que va del año, a medida que se intensifica la competencia y los inversores cuestionan el potencial de crecimiento financiero a corto plazo.

Sin embargo, la ciencia continúa expandiéndose. Más allá de la pérdida de peso y la diabetes, los GLP-1 ahora muestran resultados prometedores en:

• Cardiopatía

• Nefropatía

• Enfermedad hepática

• Apnea del sueño (a través de medicamentos rivales)

¡Y potencialmente el cerebro, la adicción, los antojos e incluso la prevención de la demencia!

Como comentamos, NYSE:NVO está muy infravalorado. Goldman Sachs predice que el mercado de medicamentos para bajar de peso alcanzará los 100 mil millones de dólares en 2030. Incluso si asumimos una participación de mercado global del 35% para NYSE:NVO , obtendremos $35 mil millones en ingresos por pérdida de peso en 2030.

Su segmento de diabetes generó ingresos por 33 mil millones de dólares en los últimos doce meses. Suponiendo que este segmento crecerá sólo un 10% anual, obtendremos 53 mil millones de dólares en ingresos procedentes de la diabetes.

En total, podría alcanzar unos ingresos de 88.000 millones de dólares en 2030. Suponiendo un margen neto estable del 35%, obtendremos un ingreso neto de 31 mil millones de dólares en 2030.

Si aplicamos un valor conservador de 15 veces las ganancias, obtenemos una empresa de 465 mil millones de dólares. Actualmente está valorada en sólo 230 mil millones de dólares.

La capitulación de Cellnex TelecomCellnex BME:CLNX es el principal operador neutral de infraestructuras de telecomunicaciones inalámbricas en Europa. La compañía se dedica al alquiler de torres y al despliegue de redes para conectividad móvil y 5G.

Tras una expansión agresiva financiada con deuda barata, el aumento de los tipos de interés ha obligado a frenar adquisiciones, enfocándose en desinversiones y desapalancamiento para reducir deuda y recuperar el grado de inversión.

La acción cotiza a 26,90€, con una caída superior al 50% desde sus máximos históricos (casi 60€), regresando a niveles de hace 5 años. El perfil de riesgo combina valor (está barata) con calidad media, penalizada por la deuda, pero con un fuerte potencial de crecimiento.

Análisis por categorías

- Calidad (50/100): Deuda neta/EBITDA en 7.76x en 2024, en descenso claro, pero aún elevada comparada con el sector.

- Rentabilidad operativa alta (margen bruto cerca del 90%, EBITDA al 63.8%), aunque gastos financieros y amortizaciones erosionan el beneficio neto.

- Cobertura de intereses sólida (paga tres veces con caja operativa), pero liquidez baja (0.28 en 2024), ya que priorizan amortizar deuda. Fortaleza en márgenes operativos; debilidad en el balance por bajo efectivo disponible.

- Crecimiento (86/100): Transición a orgánico (inflación en precios y adición de antenas), más lento pero sostenible.

- EBITDA crece al 40% en 5 años, superando el 31% de ventas, mostrando eficiencia creciente.

- Dilución de acciones en 2021 (64%) por ampliaciones para adquisiciones, pero ahora estabilizado.

- Barata vs. historia: P/Ventas 4.3x (media 5y: 9.3x), EV/EBITDA 12.7x (media: 20.3x). Precio/OCF en 8.4x indica generación de caja real. EV/EBIT alto (65x) por amortizaciones, pero forward sugiere mejora (EV/EBITDA NTM 11.4x). No es para dividendos (rentabilidad 0.0146%).

Dividendo (3/100): Prácticamente inexistente, ya que destinan todo a deuda y expansión. No recomendada para inversores en busca de rentas pasivas.

Otros datos clave

- Transformación radical de 2014 a 2023: de ingresos mayoritarios en España y broadcast (250M€) a telecomunicaciones (3.006M€), con Francia (716M€ EBITDA) e Italia (576M€) liderando.

- Diversificación geográfica: España ahora solo 16% de ingresos. Alta generación de caja (2.067M€ en 2023) pese a amortizaciones intangibles (1.064M€, gasto contable).

- Activos mayoritarios en fondos de comercio y derechos de uso, no tangibles físicos, lo que da valor libro negativo.

Conclusión: Cellnex es un negocio predecible y generador de caja, cotizando como si estuviera en crisis. Si reduce deuda como promete, hay alto potencial de revalorización por ajuste de múltiplos históricos. Ideal para inversores pacientes en valor y crecimiento.

ZEO: una apuesta arriesgada o una gran oportunidadAnálisis Técnico:

Hay un patrón histórico bien definido y un doble suelo en formación. Planteo un precio objetivo de $2.50, lo que equivaldría a más de un 80% de crecimiento dentro de dos meses aproximadamente.

Análisis Fundamental:

ZEO Energy Corporation (anteriormente conocida como Sunergy Solar) se identifica como un proveedor regional con sede en Florida de soluciones residenciales de energía solar, energía distribuida y eficiencia energética. Su enfoque se centra en mercados de alto crecimiento con limitada saturación competitiva

En agosto de este año, ZEO adquirió a Heliogen, empresa con capacidad para almacenar energía térmica para el despacho de larga duración, con lo que ZEO podrá acceder a contratos de infraestructura de energía crítica.

La adquisición transformó a ZEO de una proveedora de solar residencial a una plataforma diversificada de energía limpia con una nueva división enfocada en la generación y el almacenamiento de energía de larga duración (LODES) para instalaciones a escala comercial e industrial. Específicamente, ZEO se enfocó en el servicio de centros de datos de inteligencia artificial (AI) y computación en la nube. Heliogen aporta la tecnología de energía solar concentrada (CSP), que utiliza heliostatos dirigidos por IA para generar calor y vapor a más de 1,000 grados Celsius, permitiendo el almacenamiento térmico de larga duración para mitigar la intermitencia, un requisito esencial para la infraestructura de datos.

Existe un riesgo inherente a la integración tras la fusión. La tecnología de Heliogen es intensiva en infraestructura y está dirigida al sector industrial. Al pasar a ser parte de ZEO, que tiene un enfoque principal en los mercados residencial y comercial, existe la preocupación de que el capital de inversión se dirija hacia proyectos de menor riesgo y más rápido rendimiento dentro del ámbito de Zeo, lo que podría ralentizar la maduración y el despliegue a gran escala de la tecnología LDES industrial de Heliogen.

El CEO de esta empresa (Timothy A. Bridgewater) también es fundador y director general de ICS (Interlink Capital Strategies), una firma de consultoría de gestión y gestora de fondos con una trayectoria de 30 años en el mercado.

ICS opera principalmente como una firma de servicios de asesoría de inversiones, especializada en deuda y capital privado, con un enfoque sectorial que va desde la minería y materiales de construcción hasta la energía renovable, electrónica y software, tanto en EE. UU. como en Asia.

Esta experiencia en minería y materiales es crucial para la diligencia debida en el sector solar. La industria de la energía renovable depende significativamente de las materias primas globales y la logística de la cadena de suministro. Esto proporciona una perspectiva de riesgo más integrada en la cadena de suministro de lo que se esperaría de un simple instalador solar residencial. Además, significa que ZEO cuenta con un brazo financiero fuerte.

ICS funciona como un departamento de desarrollo corporativo y tesorería de facto para ZEO, aprovechando la profunda experiencia en estructuración de capital de Timothy A. Bridgewater, que incluye el uso de instrumentos complejos como deuda de proyecto y capital preferente.

Bridgewater también ostenta la posición de Socio Gerente (Managing Partner) en Prometheus Power Partners, LLC, que es explícitamente descrita como una empresa de desarrollo de energía solar, lo que amplía aún más su red de intereses en el sector.

Esta combinación de negocios complementa las operaciones residenciales existentes de ZEO y expande su alcance hacia mercados más grandes.

Otro ATH +124.000 por BTCLeer mis publicaciones anteriores sobre el máximo histórico de Bitcoin durante este año 2025

Este análisis se proporciona únicamente con fines informativos y educativos. No constituye asesoramiento financiero, de inversión, ni ninguna recomendación para comprar, vender o mantener Bitcoin u otros activos. Los mercados de criptomonedas son altamente volátiles y conllevan riesgos significativos, incluyendo la pérdida total del capital invertido.

***

El Nuevo Máximo Histórico

Bitcoin marcó un nuevo máximo histórico el 13 de agosto de 2025, alcanzando USD 124,457. Este hito representa la continuación de un ciclo alcista que viene desarrollándose desde finales de 2024, cuando Bitcoin superó los $93,000 en noviembre tras la aprobación de los ETFs al contado en Estados Unidos.

¿Era Esperado Este ATH?

Sí, pero con matices . El movimiento no sorprendió completamente al mercado. Los analistas ya venían proyectando grandes probabilidades de que Bitcoin alcanzara otro ATH en 2025, especialmente considerando el comportamiento histórico de los ciclos post-halving y la correlación con mercados tradicionales como el S&P 500.

Sin embargo, la velocidad y momento específico del rally sí generó cierta sorpresa, ya que se produjo en medio de la temporada de verano del hemisferio norte, tradicionalmente más volátil y menos líquida.

Veamos como siempre en LocademiaCripto los puntos clave en cuanto al análisis técnico y al análisis fundamental

Análisis Técnico

Rompimiento de Resistencias y Momentum Alcista

Bitcoin superó zonas de resistencia críticas en los $115,000-$120,000, activando una secuencia de compras agresivas

El activo mostró un impulso alcista con aumentos del 3.32% en 24 horas durante la primera semana de agosto

Los indicadores de momentum (RSI, MACD) señalaban condiciones de sobre-compra pero con continuidad alcista

Fortaleza de las Medias Móviles

Todas las medias móviles exponenciales (EMA) de 20, 50 y 200 días se mantienen en configuración alcista

El precio opera consistentemente por encima de estos niveles de soporte dinámico, señal clásica de tendencia alcista sostenida

La EMA de 200 días actúa como piso de soporte robusto ante correcciones

Retrocesos Saludables

Las correcciones desde el pico de $124,500 hasta mínimos de $107,270 representaron solo un 14% de retroceso

Esta profundidad de corrección es significativamente menor comparada con ciclos anteriores, sugiriendo una estructura de mercado más madura

Los niveles de Fibonacci mantienen respeto en los retrocesos del 23.6% y 38.2%

Análisis Fundamental

Demanda Institucional Sostenida

- La demanda de inversores institucionales continúa siendo uno de los principales motores de Bitcoin

- Los ETFs al contado siguen acumulando flujos netos positivos desde su aprobación

- Las tesorerías corporativas mantienen estrategias de acumulación activa

Ciclo Post-Halving Clásico

- El halving de abril 2024 está mostrando sus efectos típicos: reducción de oferta nueva combinada con demanda creciente

- Históricamente, los ATHs post-halving suelen producirse 12-18 meses después del evento, ubicando agosto 2025 dentro de esta ventana

- La escasez programática de Bitcoin se acentúa con el 95% de la oferta máxima ya en circulación

Contexto Macroeconómico Favorable

- Expectativas de recortes de tasas por parte de la Reserva Federal fortalecen activos de riesgo

- El dólar estadounidense muestra debilidad relativa, beneficiando activos denominados en USD

- Mayor claridad regulatoria en mercados clave (EEUU, UE) genera confianza institucional

*** Yapa para mis seguidores que llegan hasta aca ***

Proyección Técnica

Para fin de año, los niveles clave son:

Soporte fuerte: $100,000 (nivel psicológico y zona de acumulación institucional)

Resistencia inmediata: $130,000-$135,000

Objetivo alcista: $140,000-$150,000

Máxima extensión bullish: más de $160,000 (requeriría catalizadores excepcionales)

BITCOIN PARA LOS PRÓXIMOS 5 AÑOSPara el que se encuentre perdido, dudoso y necesite un poco de claridad, aquí le muestro un poco de mi visión a largo plazo sobre Bitcoin. Todo el mundo espera nuevos máximos pronto, yo no. Busquen la forma de rentabilizar el bear market porque acaba de comenzar y esperen pacientemente para volver a comprar en el rango de los 50k-60k. El tiempo dará la razón.

PepsiCo: Esta es la oportunidad que ve Elliott InvestmentEl fondo activista Elliot Investment Management ha comunicado una inyección de capital de 4.000 millones de dólares en PepsiCo, acompañada de una serie de recomendaciones que, a su juicio, podrían impulsar de forma significativa la rentabilidad de la compañía. Según sus estimaciones, la empresa se encuentra ante una oportunidad única, siempre que adopte las decisiones adecuadas.

Elliot cuenta con un historial mixto pero relevante: en ocasiones ha logrado importantes retornos para los accionistas —como ocurrió con Procter & Gamble— y en otras ha propuesto estrategias que la dirección ha seguido, aunque sin resultados financieros inmediatos, como en el caso de Honeywell. Por ello, sus planteamientos suelen generar interés.

El fondo destaca que PepsiCo cotiza actualmente con el PER estimado a 12 meses más bajo de los últimos diez años y con el mayor descuento relativo frente a sus competidores. Entre las razones de este retroceso, señalan la debilidad prolongada del negocio de bebidas en EE. UU., al que la compañía destinó menos recursos al priorizar el área de alimentación, y el deterioro más reciente de este último segmento tras la pandemia, agravado por varios años de elevada inflación.

En los últimos ejercicios, PepsiCo ha mantenido un nivel de CapEx y de inversión general muy elevado, sobre todo en Frito-Lay Norteamérica, que hasta hace poco registraba un fuerte crecimiento. Entre 2012 y 2018, el gasto medio anual en esta división rondaba los 650 millones de dólares, pero desde entonces hasta 2024 se ha duplicado hasta unos 1.400 millones, a lo que se suman mayores desembolsos en marketing, publicidad y estructura, lo que ha presionado a la baja los márgenes operativos. Estas inversiones tenían sentido en el contexto posterior al COVID, cuando las ventas orgánicas crecieron con fuerza —por precios y volúmenes—, pero el panorama actual es distinto.

Las propuestas de Elliot, en gran parte alineadas con los planes que la propia empresa ya habría considerado, incluyen:

Bebidas en Norteamérica: refranquiciar las embotelladoras, siguiendo el modelo de Coca-Cola, y estudiar la venta de marcas con menor rentabilidad.

Alimentación en Norteamérica: ajustar costes e inversiones a un escenario de volúmenes más moderados que en los primeros años tras la pandemia y desprenderse de algunas marcas, como varias de Quaker.

En ambos segmentos: orientar mejor el gasto en marketing e innovación y adquirir productos atractivos en categorías emergentes.

Elliot calcula que, con estas medidas y ciertos cambios en la gestión, PepsiCo podría volver a crecer el beneficio por acción a tasas de dos dígitos y que su múltiplo de valoración pasaría de 18 a 22 veces.

Aunque las recomendaciones parecen sensatas, el refranquiciado de las embotelladoras en Norteamérica plantea dudas: a diferencia de Coca-Cola, PepsiCo combina alimentación y bebidas, lo que genera sinergias en canales como supermercados y tiendas de conveniencia. Separar la producción de bebidas podría diluir esas ventajas. No obstante, la compañía ya operó bajo este modelo hasta 2010, por lo que no sería inviable.

La presentación de Elliot también sirve para recordar la solidez del negocio de PepsiCo. La caída de la cotización suele distorsionar la percepción de su calidad, pero la empresa ha incrementado sus ventas a un ritmo anualizado superior al 9 % durante seis décadas, con inevitables periodos de menor crecimiento. Es líder mundial en snacks y ocupa el segundo puesto en bebidas, muy por delante del tercero.

Un dato que pasa desapercibido para muchos es el peso de Frito-Lay Norteamérica, que representa más del 90 % de la división de alimentación en la región y es casi el doble de grande que las seis siguientes competidoras juntas.

Elliot considera que existe una desconexión entre el crecimiento orgánico de la última década y la valoración actual de la compañía. Además, estima que, optimizando costes y reduciendo el CapEx a niveles históricos, solo la división de alimentación en Norteamérica podría generar entre 1.000 y 1.500 millones de dólares adicionales de flujo de caja libre hasta 2027.

En definitiva, habrá que esperar la respuesta de PepsiCo, aunque, salvo por la cuestión del refranquiciado, las propuestas parecen ir en la misma dirección que los planes ya anunciados por la empresa.

NOVO NORDISK PIDE ENGORDARTras cumplir el objetivo por HCH (con dos clavículas posibles), vemos una oportunidad en este valor ya que la corrección a un PER razonable para la segunda mayor empresa de Europa. Unido a los importantes niveles de soporte fibonacci en los que el se apoyó el valor tras el desplome del 30% hace un par de semanas crea una importante oportunidad para un rebote posiblemente de la mano de los resultados trimestrales.

En el gráfico podemos ver una divergencia alcista de 4 puntos que no se ven todos los días, de cumplirse nos podría llevar a la zona de máximos, aunque los problemas con el abastecimiento de los productos, la bajada en el precio de los mismos en las negociaciones en USA y la creciente competencia en el sector de la obesidad nos hacen ser cautos y tal vez salir corriendo ante alguna muestra de debilidad en el precio.

¿CUÁNDO LLEGARA ETHEREUM A MÁXIMOS?Ethereum (ETH) registra una subida del 25 % en la última semana. Y un 60% en el último mes. Analizamos su cotización actual, los factores detrás del repunte y las perspectivas para su precio en 2025.

✅ ¿Qué está pasando con Ethereu m?

Durante la última semana, Ethereum (ETH) ha registrado una de sus subidas más destacadas del año, impulsado por factores tanto técnicos como institucionales y regulatorios. En este artículo analizamos la cotización actual de Ethereum, los motivos detrás de esta subida, y qué escenarios se proyectan para las próximas semanas.

Esta evolución marca una fuerte recuperación respecto a los niveles vistos en los meses anteriores, y posiciona a ETH como uno de los activos con mejor desempeño en el sector cripto durante este mes.

📊 ¿Por qué está subiendo Ethereum?

1. Inversiones récord en ETFs de Ethereum

Desde principios de julio, los ETFs de Ethereum han recibido entradas diarias que superan los 700 millones de dólares. Esta tendencia sugiere una creciente confianza por parte de los inversores institucionales, lo que contribuye directamente a la presión alcista sobre el precio.

2. Regulación favorable en Estados Unidos

La aprobación del GENIUS Act, que regula los stablecoins en EE. UU., ha generado un entorno más claro y seguro para las criptomonedas. Además, el avance del CLARITY Act podría consolidar a ETH como un activo con respaldo legal, lo que refuerza su atractivo en los mercados regulados.

📉 ¿Puede Ethereum superar los 4 000 USD? (Máximos históricos)

El nivel de los 4 000 USD es una resistencia psicológica clave para el precio de Ethereum. Si logra superarlo con volumen y consolidación, los analistas estiman que BINANCE:ETHUSDT

"podría escalar hacia los 5 000, 8 000 o incluso 10 000 USD en los próximos meses, dependiendo del comportamiento del mercado y de las condiciones macroeconómicas."

Aunque eso, ya lo veremos, centrémonos en el momento actual.

⚠️ Riesgos y factores a tener en cuenta

Correcciones técnicas: La fuerte subida reciente podría dar paso a tomas de beneficios a corto plazo. Si el precio rechaza el nivel de los 4.000, puede empezar una corrección donde podríamos volver el precio en la linea de los 3.600$

Entorno regulatorio: Cualquier retroceso en la implementación de leyes favorables podría afectar la confianza institucional.

Condiciones globales: Las decisiones de política monetaria en EE. UU. y Europa seguirán teniendo impacto directo en el sector cripto. Esta semana hay tipo de interés del EURO.

🔮 Antes vs Ahora.

En nuestra última publicación sobre ETH ya mencionamos el giro que existía sobre el nivel de los 1.600. En el gráfico ya está expresado con la herramienta de entrada, esa operación que realizamos a principios de año.

Actualmente, con esa perspectiva activa y en esa continuidad inexpugnable el precio sigue subiendo y esperaremos su reacción sobre los máximos.

📝 Conclusión

Ethereum se encuentra en un momento clave de su evolución de mercado. La confluencia de demanda institucional, marcos legales más estables y reducción de la oferta líquida refuerzan su valor como activo digital de referencia. Si las condiciones se mantienen, ETH tiene potencial para alcanzar nuevos máximos en el mediano plazo.

BABA presenta una oportunidad de inversión en largo para el largo plazo, respaldada por una fuerte demanda en el sector aeroespacial, su posición en defensa y espacio, y un historial de dividendos sólido. Sin embargo, los riesgos a corto plazo, como el accidente en India y problemas de producción, sugieren cautela. Una entrada estratégica tras un retroceso o una resolución de las noticias negativas podría optimizar la posición.

Un rompimiento de los 203 sería la confirmación ideal para buscar los 210-215

Darvas CookiesBuenos días a todos, buen fin de semana. Quiero compartir mi perspectiva sobre el S&P utilizando la estrategia de Darvas. Esto se debe a la información sobre el pronóstico, además de destacar que si China y EE. UU. llegan a un acuerdo y no retiran los bonos, podemos anticipar un momento natural del mercado.

¡Nuevo ATH para Bitcoin ! ATH#1 del 2025Se viene un año muy movido parece =)

Posibles Razones (por análisis fundamental)

Políticas pro-cripto de la nueva administración de EE. UU.: La investidura de Donald Trump como presidente ha generado expectativas positivas en el mercado de criptomonedas. Trump ha manifestado su intención de acumular una reserva nacional de Bitcoin y ha designado a Paul Atkins, conocido por su postura favorable hacia las criptomonedas, para dirigir la Comisión de Bolsa y Valores (SEC).

Lanzamiento de criptomonedas meme: La creación de tokens como BINANCE:TRUMPUSDT TRUMP y BINANCE:MELANIAUSDT.P ha captado la atención de los inversores, contribuyendo al entusiasmo en el mercado, generando mayor presión de riesgo de FOMO .

En cuanto al análisis técnico

Índice de Fuerza Relativa (RSI): Actualmente, el RSI de Bitcoin se encuentra en niveles de sobrecompra, lo que podría indicar una próxima corrección o consolidación en el precio.

Medias Móviles (MA): Las medias móviles a corto y largo plazo muestran una tendencia alcista, respaldando la continuación del impulso positivo en el mercado.

Ver gráfico compartido en LocademiaCripto

Y de esta forma inmortalicé el primer máximo histórico del año 2025

Nos estamos leyendo en los próximos!!!

VIX - HAY SANGRE EN LAS CALLES Y OPORTUNIDADES EN LA MESA1️⃣ El VIX no miente

Uno de los indicadores más importantes cuando reina el miedo es el índice VIX.

Actualmente ronda los 50 puntos, y para que te hagas una idea:

Cuando supera los 30, el mercado ya está en puro pánico.

2️⃣ Nadie sabe dónde está el suelo, y quien te diga lo contrario, miente.

Pero lo que sí se puede hacer es reconocer oportunidades cuando los activos caen fuerte y entran en zona de descuento.

3️⃣ Piénsalo así:

Cuando llega el Black Friday o las rebajas de tus marcas favoritas, ¿te lanzas a comprar todo al 50%?

¿O te preguntas: “¿Y si espero a un remate final para comprarlo más barato?”

Ambas decisiones tienen un riesgo: quedarte sin comprar o pagar más si sube de nuevo.

4️⃣ En los mercados pasa lo mismo.

Ves una caída fuerte y dices: “Menos mal que no compré, seguro sigue cayendo.”

Luego el mercado se recupera y te preguntas: “¿Por qué no compré cuando estaba barato?”

Y cuando vuelve a caer: “¿Ves? Sabía que iba a bajar más.”

Un ciclo sin fin... y sin decisiones.

5️⃣ Para evitar eso, no se trata de acertar el fondo, sino de tener una estrategia de entrada.

¿Vas a invertir $2000? No pongas todo de golpe.

Compra por etapas. Ejemplo:

Primer 30% cuando el mercado cae fuerte.

Siguientes entradas según niveles técnicos o más descuentos.

6️⃣ Preguntas clave antes de invertir en esta fase de mercado:

✅ ¿Qué activos están en descuento?

Haz una lista de proyectos o empresas que siempre quisiste tener pero estaban caros.

✅ ¿Cuándo entrar?

Cuando el VIX está alto y el miedo domina.

✅ ¿Por qué entrar?

Porque estás comprando con un 30-60% de descuento respecto al precio máximo.

✅ ¿Cuánto arriesgo?

Distribuye capital en porcentajes. No entres con todo de una.

✅ ¿Qué pérdida estoy dispuesto a tolerar?

Define tu límite de dolor. Si el activo cae más, ¿te conviene seguir dentro?

Sobre todo, nunca invertir más del porcentaje destinado a invertir.

7️⃣ La diferencia entre trading y spot es clave:

En trading tu SL es ajustado y tu pérdida está controlada por operación.

En spot, el SL es mental o mucho más amplio. Por eso debes tener una visión de medio/largo plazo y estar dispuesto a aguantar volatilidad sin perder la cabeza.

🎯 En resumen:

Estamos en un momento histórico.

Esto no es consejo financiero, pero cuando el caos reina, las mejores oportunidades aparecen.

El que observe con cabeza, gestionando bien su riesgo, puede estar en el lado correcto del cambio.

🚀/❤️ para valorar mi trabajo.

LA VERDAD OCULTA SOBRE ETH? ES ESTO O TIREN IDEAAS!Buenas a todos. Aca les escribe un rustico trader, con suficiente experiencia en quemar cuentas de futuros como para tirar esta super idea, y despues llegar sin guita para poder hacer el trade. Clasico.

Asi que decidi tomarme este año con calma, y hacer una proyeccion a 1 año tomando la mega subida de eth de 100 a 4300, y entender un poco posibles plazos, y puntos donde podria llegar a fallar esa subida.

Tire unos fibbonaccis asi nomas, viendo los puntos donde podria fallar, y me da que el año que viene es bullrun, este año es incertidumbre absoluta... Pero eth en 15000 dolares es una utopia posible si el dolar pierde poder adquisitivo... total, lo que cambian son los montos pero la plata vale lo mismo, y vos necesitas mas ceros para comprar lo mismo que comprabas antes...

En lo personal, voy a tratar de seguir el mercado sin operarlo, total oportunidades hay todos los dias. Pero dejo esa idea a la comunidad y al que le sirva, que no se olvide de mi y me tire unos mangos, no vendrian mal JAJAJ

Abrazo grande a todos!

¿Peligro O Tranquilidad? - Temp. Semanal (ADA) - 08/03/2025¡Buenas noches, queridos compañeros traders!

Hoy traemos la actualización del análisis técnico semanal de nuestra primera e importante criptomoneda dentro del portafolio 2025. Sin más preámbulos, pasemos al análisis.

Como pueden ver en el gráfico, en la zona de volumen importante he marcado dos círculos para que puedan notar la diferencia entre la zona actual y una de mayor relevancia. La zona en la que nos encontramos ahora es débil, por lo que la he señalado en rojo, ya que no se observa un flujo de capital significativo.

Esperamos que el precio descienda un poco más y alcance niveles entre $0.54 y $0.64, ya que en esa área se observa mayor presión compradora, con órdenes pendientes de ejecución. Desde mi perspectiva, esta zona es atractiva y tentadora para continuar acumulando dentro de nuestro portafolio en ejecución.

Por otro lado, el ADX no muestra suficiente fuerza como para indicar que el precio caerá hasta 0.00, pero lo más probable es que continúe bajando. Sin embargo, la caída no debería ser tan pronunciada.

📌 Recuerden: Estamos buscando mejores precios en la temporalidad semanal para seguir acumulando. Nuestro proyecto es a un año, así que no se preocupen ni se dejen llevar por el miedo. ¡Confíen en la estrategia, compañeros traders!

Emergentes toma protagonismo..Cuando el mercado americano esta en niveles altos, se observa salida de capitales a buscar mercados con precio atractivos y con proyecciones altas en rentabilidad.

Se observa en la gràfica Diaria que el S&P500 empezò a bajar y por otro lado los emergentes empezaron a subir.

Investigar y estudiar es la clave para reducir el riesgo al minimo sin desconocer que toda desicion tiene un riesgo.

SOUNDHOUND, PRÓXIMO PASO DE INVERSIÓN EN INTELIGENCIA ARTIFICIALNASDAQ:SOUN

Soundhound AI, Inc. es una compañía de Voz de Inteligencia Artificial fundada en 2005.

Proporciona una plataforma de IA por Voz que permite a negocios customizar experiencias conversacionales a clientes. Permite a humanos interactuar con productos como teléfonos, coches y televisores.

Para algunos modelos de coches, integra Chatgpt, con el nombre de SoundHound Chat AI.

Esta empresa en la que invierte NASDAQ:NVDA Nvidia, tuvo un crecimiento del 73% en el último año y tiene una gran previsión de crecimiento debido a la fuerte demanda de la interacción entre humano-máquina.

Sin duda, una compañía a tener en la cartera.

DAVITA, da Vida a los enfermos de Diabetes (Gran Potencial)NYSE:DVA

Empresa líder en servicios a las personas diabéticas.

El número de personas diabéticas ha aumentado del 9,7% a principios de Siglo a un 16% de la población adulta.

Esta empresa tiene un gran potencial debido al aumento del número de casos, y por tanto, de su negocio principal.

MARA, BENEFICIOS DEL 1024%NASDAQ:MARA

Empresa que se dedica al minado de Criptomonedas ha experimentado unos beneficios record en el último cuatrimestre del 1024,40% debido a la subida del precio del Bitcoin BINANCE:BTCUSD .

Sin duda, una empresa muy a tener en cuenta en el futuro considerando que la Era Trump quiere crear una reserva federal de Bitcoin BINANCE:BTCUSD y los precios se pueden disparar.